- 更新日 : 2021年6月11日

負債とは?科目の意味と定義をそれぞれ解説

一般的な負債の定義は、債権者に対する支払義務を表します。しかし、会計上、貸借対照表の貸方(右側)に表示される負債は異なる意味も含みます。会計上の負債とは何でしょうか。この記事では、会計上の負債の意味、貸借対照表上の表示区分である流動負債と固定負債の意味と表示科目の例、負債を利子で分けた時の有利子負債と無利子負債について解説します。

負債とは

企業会計基準委員会の概念フレームワークによると、負債とは、過去の取引などの結果として、支配する経済的資源を放棄、または引き渡す義務だといいます。少し分かりにくいかもしれませんが、これを借入金に当てはめると理解しやすくなるかもしれません。

例えば、借入金ならお金を借りること(過去の取引)によって、借り入れた資金(経済的資源)を支配、つまり事業者の意思で使えるようになります。しかし、本来は事業者の支配する財産ではありませんから、契約に基づき返済(引き渡す義務)しなくてはなりません。

負債は何も借入金ばかりではありませんが、基本的に将来引き渡す義務があるものという位置づけにあります。典型的な借入金や買掛金はもちろん、将来、費用や損失として発生する可能性の高い引当金も負債の一部です。

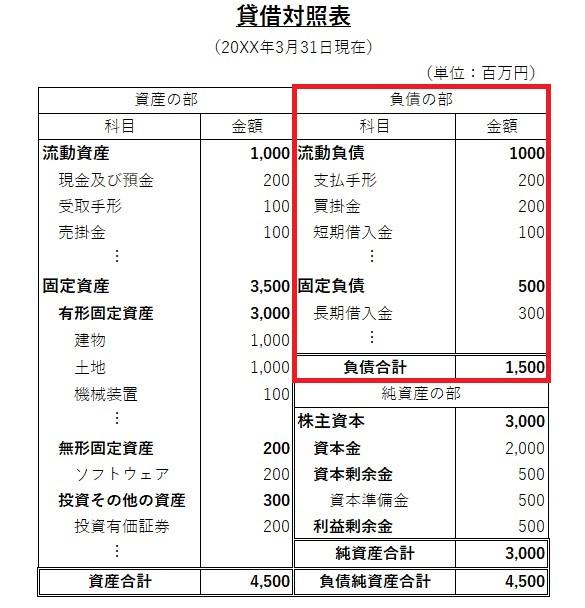

貸借対照表上は、以下のように右上の貸方に、負債に関わる科目が表示されます。貸借対照表を使ってさまざまな財務分析ができますが、負債に関するものとしては、負債比率が代表的な分析としてあげられるでしょう。

負債比率とは、貸借対照表の負債合計額を自己資本合計額(=株主資本+その他包括利益累計額)で割った値です。負債比率は、返済不要な自己資本に対する負債の割合を示したもので、事業の財務安全性を評価します。返済が必要な負債が少ないことになりますから、負債比率は低いほど、財務安全性は高いと判断できます。

上の表の赤枠で囲まれた部分が、貸借対照表の負債の部です。上記の貸借対照表を使うと、負債比率は以下のように計算できます。

流動負債

流動負債は、貸借対照表上で負債の表示科目を分類する際に用いられます。負債のうち流動負債に該当するのは、仕入(または製造)から販売までのサイクルの中で発生する科目、1年基準を用いた決算日の翌日から1年以内に返済期限がくる科目です。

流動負債に分類される科目はさまざまですが、主なものとしては以下のような科目があげられます。主な流動負債の科目についての詳細を、それぞれ確認してみましょう。

| 支払手形 | 後日の支払を取りつけて振り出した手形 |

| 買掛金 | 仕入れた商品代金などのツケ |

| 短期借入金 | 決算日の翌日から1年以内に返済期限がくる借入金 |

| 未払金 | 売上原価関連以外で生じた一時的な債務 |

| 未払費用 | 継続的な契約をしているもののうち決算日時点で未払いの費用 |

| 前受金 | 取引先などから受け取った内金や手付金 |

| 預り金 | 一時的に預かった金銭の額 |

| 賞与引当金 | 翌期に支給する賞与のうち今期に対応する部分 |

支払手形

支払手形は買掛債務の一種で、後日支払うことを約束した営業活動で生じた債務です。同じく買掛債務には買掛金という科目がありますが、銀行の手形の用紙に金額や会社名などを記入し振り出す点が買掛金とは異なります。買掛金は、手形のように債務を金融機関で定められた用紙に記入することはありません。支払手形に似た決済手段には、小切手もありますが、小切手は振り出す際に前もって残高を用意しておく必要があるものの、手形は支払期日までに預金残高に決済額を用意しておけば問題ありません。このように、支払期限と手続きに明確な定めがあるのが手形です。特殊な手形には為替手形もありますが、国内取引では、債務者と債権者の間で交わされる約束手形が用いられることが多いです。

買掛金

買掛金は、営業活動で生じた、いわばツケの代金を表します。買掛金に該当するのは、後日の支払を約束して仕入れた商品の対価、アウトソーシングで依頼した対価の未払いなどです。支払義務のある額を示しており、買掛債務の科目のひとつに含まれます。特に、事業者間の取引では、ものやサービスの引き渡しと同時に現金を支払うのではなく、後でまとめて支払うことが多いため、よく用いられる科目です。買掛金は、数ヶ月の間など短期間で支払うものと考えられるため、たとえ支払期限が1年を超える場合であっても流動負債に分類されます。

短期借入金

短期借入金とは、借入金のうち、決算日の翌日から1年以内に返済期限がくる借入金を表します。金融機関から融資を受けた額が主な借入金としてあげられるでしょう。ほかにも、知人など個人から借りた額、取引先から借りた額、期限までに返済する証明として手形を振り出した手形借入も短期借入金に含まれます。また、預金残高がマイナスになった時、一定額まで銀行に立替てもらえる当座借越を契約することもありますが、企業が当座借越した額も会計上は短期借入金です。

未払金

未払金は、売上原価関連以外で生じた一時的なもので、決算日の翌日から1年以内に支払期限が到来する債務を表します。後日支払が発生する点では、買掛金や未払費用と似た性質がありますが、買掛金にも未払費用にも該当しない、スポット的な債務といった位置づけです。土地や建物など固定資産を購入した時の未払い、消耗品を購入した時の未払いなどが、未払金に該当します。

未払費用

未払費用は、契約に基づき継続してサービスを受けているものに対する決算日時点での未払いの額を表します。未払費用の例としてあげられるのが、電気料金や水道料金、ガス代などの未払い分です。いずれも1カ月や2カ月などの利用分が後日請求され、後払いになることから、通常は未払いが発生します。借入金の利息も1~6月分を6月に支払うなど、後払いの契約になっている場合は、決算日までに経過している日数分を未払費用に計上します。この場合ですと、決算日が3月31日の時は、1~3月分の利息が未払費用の対象です。

前受金

前受金は、内金や手付金など、商品やサービスを引き渡す前に受け取った額を表します。契約がキャンセルになった時は返済する必要があること、前受金が生じることによって商品やサービスの引き渡し義務が生じることから負債に分類されます。対価の引き渡し以前に受け取った額ですから、引渡しがあれば返済義務から解放されることになり、収益に振り替えられる性質をもった科目です。建設業会計では、前受金でなく、「未成工事受入金」の科目を使用します。

預り金

預り金は、一時的に金銭を受け入れた時に使う科目です。性質としては、後日返金するもの、第三者に支払うために受け取ったもの、の2つに分けられます。前者の後日返金するものは、役員や従業員、あるいは取引先などから営業上の理由などで一時的に預かった金銭が該当します。後者の第三者に支払うために受け取ったものは、社員の給料から天引きした社会保険料や源泉徴収所得税、財形貯蓄などです。いずれも、一時的に金銭を預かるものの、本人に代わって第三者に支払う義務、または返済義務があることから負債に分類されます。

賞与引当金

賞与引当金は、翌期に支給する賞与のうち、今期に負担しなければならない額を表します。賞与の支給は、1月や7月など支給する時期を決め、7月支給なら1~6月の業績を対象にするなど賞与の支給対象期間が賃金規定に定められている企業も多いです。7月支給で対象期間が1~6月、3月末が決算の場合、賞与引当金に計上しなければならない額は翌期の7月に支給する賞与の見込み額のうち、1~3月に対応する部分になります。賞与の支給予定がない場合は、賞与引当金は計上しません。

固定負債

固定負債は、流動負債と同じように、負債になる表示科目を分類する時に用いられる貸借対照表上の項目です。流動負債に該当しない負債の科目、つまり支払義務の到来が決算日から1年を超える負債が固定負債に分類されます。

以下のように、長期借入金や退職給付引当金といった科目が、固定負債の代表的な科目です。

| 長期借入金 | 返済期限が決算日の翌日から1年を超える借入金 |

| 長期未払金 | 未払金のうち返済期限が決算日の翌日から1年を超えるもの |

| 退職給付引当金 | 将来支給する退職金のうち当期までの負担分 |

長期借入金

長期借入金の対象になる借入金は、短期借入金と同じように、金融機関や個人から借りたお金になります。借入金には1年基準が適用されますので、借入金のうち、返済期限が決算日の翌日から1年を超えるものが長期借入金です。決算日の時点で完済まで5年、毎月10万円ずつ返済している借入金の場合は、貸借対照表上、1年以内に返済する120万円を短期借入金(または1年以内返済長期借入金)、返済が1年よりも先の480万円を長期借入金に分類します。

長期未払金

未払金は、売上原価関連以外で生じた固定資産購入の未払額など、スポット的な債務だと上記で説明しました。未払金は、正常営業循環基準にある営業サイクルに含まれないため、借入金と同様に1年基準が適用されます。未払金に分類されるもののうち、支払期限が決算日の翌日から1年を超えるものが長期未払金です。

退職給付引当金

退職給付引当金は、将来支給する退職年金や退職一時金のうち、当期までの見積額を会計基準に従い計上するための科目です。退職給付引当金は、原則当期の時点で見込まれる支給総額を現在価値に割引いた「退職給付債務」から企業外部に積み立てられた「年金資産」を差し引き、未認識数理計算上の差異(見積と実績の差)などを加減して算出します。しかし、計算が複雑になることから会計上認められた簡便法による退職給付引当金の設定も可能です。退職金は遠い将来に支給する性質をもつことから、退職給付引当金解消までの期間も長期にわたると考えられ、流動負債ではなく固定負債に分類されます。

有利子負債

流動負債と固定負債は、あくまで貸借対照表上の表示の分類です。負債を財務健全性の面から見ると、貸借対照表上の分類とは別に、「有利子負債」と「無利子負債」に分類できます。

このうち、有利子負債は、返済の時に利子やクーポンを付けて返済しなければならない金融機関などからの借入金、社債、コマーシャルペーパーなどを指します。科目でいうと、短期借入金や長期借入金、社債(ゼロクーポン債除く)です。期日よりも先に現金化した割引手形があれば、利息が発生しますので、割引手形も有利子負債の対象になります。

有利子負債をどのくらい抱えているかは、事業の財務健全性を図る上で重要とされます。有利子負債は元本の返済に加え、利息の支払も必要な性質をもった負債だからです。利息の支払の分、利益は少なくなり、事業の経営成績にも影響を及ぼします。

なお、財務健全性を保つには、基本的に有利子負債の額が自己資本を上回らない方が良いとされます。しかし、有利子負債は、事業拡大や設備投資には必要なものです。少なければ少ないほど良いとも限りません。有利子負債が少なすぎる場合は、設備投資や研究開発が十分に行われていない可能性があるとも判断できます。さらに、有利子負債は支払利息を費用として計上できるため節税効果があること、配当金による還元を考えると自己資本よりも負担が少ないことから、負債のレバレッジで利益率を上げる効果も期待できます。財務状況に対して多すぎる有利子負債は問題ですが、有利子負債がない=経営状態が良いともいえないのです。

また、有利子負債の額や自己資本における割合は業種によっても変わります。有利子負債の額や自己資本に対する割合が多い業界もあれば、ほとんど有利子負債のない業界もあります。有利子負債で財務健全性を評価する際は、額や自己資本に対する比率だけで判断するのではなく、同業他社との比較検証が重要です。

無利子負債

無利子負債は、負債のうち利息の発生しない負債のことです。無利子負債に分類される代表的な科目は、支払手形、買掛金、未払金などになります。また、通常は有利子負債に含まれる社債ですが、社債のうち、無利息のゼロクーポン債も無利子負債に含まれます。

有利子負債は財務健全性の分析に用いられますが、無利子負債については、有利子負債ほど重視されていません。

しかし、無利子とはいっても、将来、キャッシュの減少要因になります。実質的な借金という意味で有利子負債は重要ですが、有利子負債だけに気を付けるのでなく、無利子負債も含めて、将来的に経営が厳しくならないか、キャッシュフローに問題はないか確認する必要があります。

返済や支払義務を表す「負債」

負債は、一般的に支払義務や返済義務のあるもののことを表します。会計上は支払義務のある借入金や買掛金だけでなく、将来費用や損失になる可能性の高い引当金も負債です。まずは、負債の定義は何か、会計上との違いは何か押さえましょう。

負債の財務の健全性を評価する場合は、有利子負債と無利子負債は何か、どのように財務健全性を評価するべきか押さえておくと良いかと思います。

よくある質問

負債とは?

過去の取引などの結果として、支配する経済的資源を放棄、または引き渡す義務のことをいいます。詳しくはこちらをご覧ください。

流動負債とは?

負債のうち、仕入から販売までのサイクルの中で発生する科目、1年基準を用いた決算日の翌日から1年以内に返済期限がくる科目のことをさします。詳しくはこちらをご覧ください。

有利子負債とは?

返済の時に利子やクーポンを付けて返済しなければならない金融機関などからの借入金、社債、コマーシャルペーパーなどを指します。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談していただくなど、ご自身の判断でご利用ください。