- 更新日 : 2025年2月19日

インボイスの相殺処理はできる?仕訳方法や注意点を解説

相殺処理は、取引先との債権と債務を互いに消滅させる便利な手段ですが、インボイス制度開始後の対応には一定の注意が必要です。

ここでは、相殺処理の仕組み、インボイス制度開始後の仕訳や注意点について詳しく解説します。適切な相殺処理を行うためのポイントを理解し、スムーズな経理業務を追求しましょう。

目次

相殺とは?

相殺とは、自社と取引先との間で発生した債権と債務について、対等額を帳消しにすることで、消滅させることを指します。自社が取引先に対して保有している債権と、同一の取引先から請求を受けている債務を相殺することで、実質的な支払いや入金を行わずに取引を完了させることが可能です。

たとえば、取引先に対して売掛金があり、同時にその取引先への買掛金が発生している場合には、相殺後の差額のみを精算することによって、お互いの支払い手続きを完結できます。

このように、相殺処理は自社と取引先双方の決済処理を簡略化し、スムーズな取引を実現するために用いられます。

請求書の相殺処理のしくみ

請求書の相殺処理とは、取引先との間で商品やサービスの売り買いを行った場合に発生する債権と債務を請求書上で相殺することで、相殺部分についてはお互いに支払いを行うことなく、決済手続きを完了させる処理のことです。

たとえば、A社に対して10万円の売掛金がある場合において、同じくA社から商品の仕入代金として7万円の買掛金が発生した場合には、相殺処理によって、買掛金の7万円と同額の売掛金を消し合うことが可能です。

そして相殺後に残る差額3万円(10万円-7万円)のみをA社から回収し、一連の取引を完結させることが可能です。

本来であれば、双方が互いに支払い合う必要がある取引でも、請求書上で相殺処理を行うことで、差額のみの精算手続きに簡略化でき、支払業務の工数削減にもつながります。

インボイス制度開始後も請求書の相殺処理はできる?

インボイス制度では、適格請求書の発行や保存が義務付けられており、取引の透明性や税務処理の厳格化が求められるものの、相殺処理自体が禁止されているわけではありません。したがってインボイス制度が始まったあとでも、取引先との間で債権と債務を相殺処理することは可能です。

ただし、仮に相殺処理によって入金または支払いが発生しない場合でも、その取引について適格請求書を発行・保存し、適切に税務処理を行うことが求められます。

適格請求書の発行や保存が適切に行われていない場合には、自社や取引先にて仕入税額控除を適用できない可能性もあるため、正確な経理処理を心掛けましょう。

相殺処理する場合のインボイス(適格請求書)の書き方

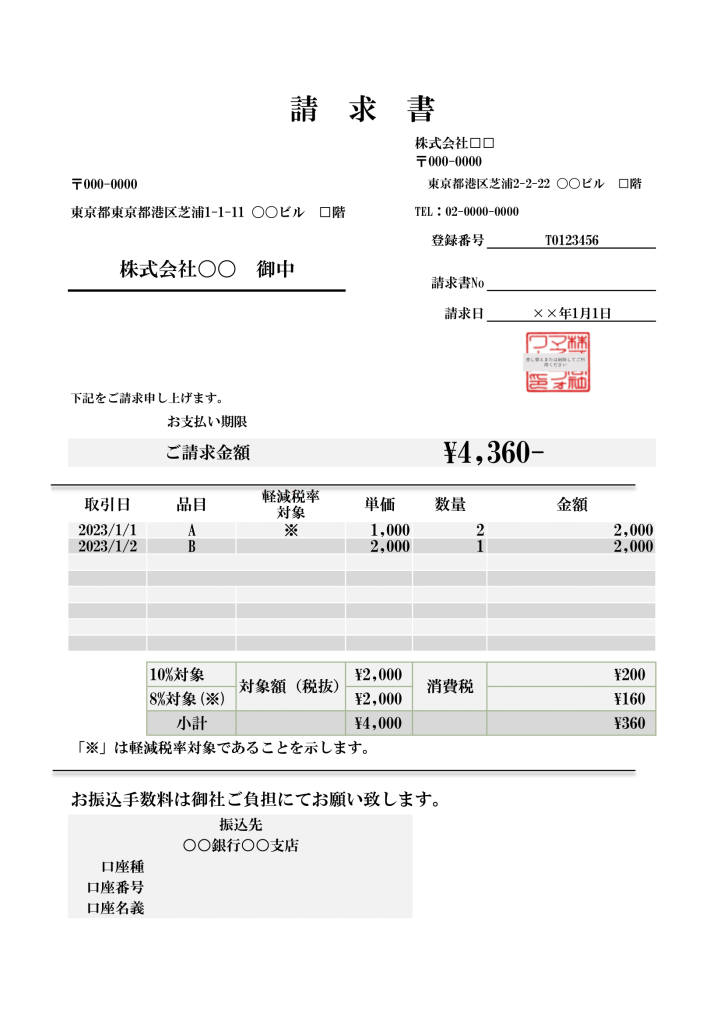

インボイス制度開始後において、適格請求書発行事業者が債権と債務の相殺処理を行う場合には、一定の記載要件にしたがって適格請求書を作成しなければなりません。

適格請求書を発行する場合、具体的には、以下の項目を請求書などに記載する必要があります。

- 適格請求書等保存方式の記載事項

- 自社の氏名や名称

- 自社のインボイス登録番号

- 取引年月日

- 取引内容(軽減税率の対象となる場合はその旨を記載)

- 消費税率ごとの税抜または税込価額の合計とその適用税率

- 消費税率ごとの消費税額等

- 相手先の氏名や名称

特に相殺処理を行う場合には、請求金額の記載方法に注意が必要です。相殺処理を行う場合の記載方法には明確なルールはありませんが、適格請求書として発行する場合には、相殺前の取引金額を明記しなければなりません。

したがって、まずは相殺前の合計金額を記載したうえで、相殺金額をマイナス表記し、相殺後の実際の請求額を「差引請求金額」などとして記載するとわかりやすいでしょう。

なお、適格請求書を発行する場合には、インボイス対応の請求書テンプレートを活用すると、消費税法による記載要件を満たす正確な請求書発行を行うことが可能です。

「マネーフォワード クラウド請求書」では、インボイス制度に対応した請求書のエクセルテンプレートを無料で提供しているため、ご興味のある方はぜひご活用ください。

領収書で相殺処理を行う方法

相殺処理を行う場合には、支払業務が簡略化され、自社と取引先の双方にとって事務負担が軽減する一方で、取引や支払いの流れを把握しづらくなるという注意点もあります。

そのような場合には、相殺領収書を発行することで、相殺の内容やタイミングを明確化することも可能です。

たとえば、A社に対する売掛金10万円と買掛金7万円を相殺する場合、7万円の相殺処理を証明する相殺領収書を発行する際には、領収金額には7万円と記入し、ただし書き欄などに「上記金額を相殺処理しました。」のように記載します。

また、債権と債務のうち7万円を相殺し、差額の3万円を現金で受領した場合において、まとめて1枚の領収書を発行する場合には、現金の受取額と相殺金額の内訳を明記することで、決済処理を見える化しやすくなります。

具体的には、領収金額は総額10万円としたうえで、内訳として相殺金額が7万円、現金受取額が3万円である旨を記載しましょう。

なお、相殺領収書を発行する場合には、自社と取引先の双方が相殺処理の事実を確認できるように、お互いに相殺領収書を作成して交付し合うことが重要です。

インボイス制度開始後に相殺処理する場合の仕訳

債権と債務の相殺処理を行う場合には、正しい会計処理を行うことが必要不可欠です。

仕訳に誤りがある場合には、消費税などの税額計算にも影響を及ぼす可能性があるため、慎重に処理しなければなりません。特にインボイス制度の開始後においては、正確な仕入税額控除を行うために、仕入などの費用科目を相殺前の金額できちんと計上することが大切です。

たとえば、自社がA社に対して掛け売りで10万円の商品を販売するとともに、同じくA社から別の商品7万円を掛取引で仕入れる場合には、それぞれ以下のように仕訳を計上します。

- 販売時

借方 貸方 売掛金 100,000円 売上高 100,000円

- 仕入時

借方 貸方 仕入 70,000円 買掛金 70,000円 インボイス制度開始後において、課税仕入れを行う際には、支払先が適格請求書発行事業者かどうかによって仕入税額控除の計算方法が異なります。そのため、仕訳処理を行う場合には、相手先から発行される請求書が適格請求書かどうか確認したうえで、適切な消費税区分を入力しましょう。

さらに、A社に対する売掛金10万円のうち、買掛金の7万円と相殺処理する場合には、以下のように仕訳を計上します。

- 相殺処理

借方 貸方 買掛金 70,000円 売掛金 70,000円 このような相殺仕訳によって、A社に対する買掛金は消滅し、売掛金残高は差額の3万円のみとなります。

なお、売掛金残高3万円が普通預金に振り込まれた場合には、以下の仕訳を計上することで、A社に対する売掛金の残高はゼロとなり、一連の取引に関する決済手続きが完了します。

- 差額入金時

借方 貸方 普通預金 30,000円 売掛金 30,000円 また、企業会計原則では、損益計算書を作成する際に収益と費用を相殺し、純額で表示することを禁止する「総額主義の原則」があります。

そのため、相殺処理に関する会計処理を行う場合には、仕入や売上について、相殺後ではなく、必ず相殺前の金額で計上しなければなりません。

たとえば、上記の具体例の場合には、実際の入金額である3万円のみを売上とするのではなく、相殺前の「売上高10万円」と「仕入7万円」を両建てする必要があるため、相殺仕訳を計上する際には注意しましょう。

インボイス制度開始後の相殺処理で注意すべきポイント

インボイス制度が導入されている現在において、債権と債務の相殺処理を行う場合には、いくつかのポイントに注意して手続きする必要があります。

具体的には、以下の内容を確認したうえで相殺処理を行いましょう。

取引先に事前に確認する必要がある

以下のような民法上の要件を満たす場合には、取引先の了承を得なくても、一方的に相殺処理を行うことが可能です。

- 双方が互いに同一種の債務(金銭債務など)を有している

- 双方の債務が弁済期にある

- 特約などによって相殺を制限されていない

しかし、実務上は取引先との信頼関係の構築が必要不可欠であるため、上記にかかわらず、相殺前には必ず事前確認を行い、きちんと相手の同意を得たうえで相殺処理を進めましょう。

相殺領収書が必要な場合がある

相殺処理を行った際には、相手先から相殺領収書の発行が求められる場合があります。相殺領収書については、発行義務はないものの、相殺が行われたことを証明する書類であり、取引の透明性を確保するために重要です。

相殺領収書については、一般的にはインボイス制度による影響はありませんが、請求書を作成せずに領収書のみの発行で取引を完結する場合には、相殺領収書をインボイスとして発行しなければなりません。

そのような場合には、取引年月日や取引内容、取引金額、消費税額、インボイスの登録番号など、適格請求書としての記載要件を満たす形式で相殺領収書を作成しましょう。

なお、通常の領収書とは異なり、相殺領収書には印紙税が課されない点にも注意が必要です。

一般的な領収書の場合、印紙税の課税文書である「売上代金に係る金銭の受取書」に該当するため、印紙を貼付する必要がありますが、相殺処理の場合は金銭の授受が発生しないため、相殺領収書は印紙税法上の課税文書には該当しません。

ただし、債権と債務の相殺処理を行い、相殺後の差額を受領した場合において、それらを1枚にまとめた領収書を発行する際には、実際に金銭として受け取った金額については印紙税の課税対象となるため、印紙の貼り忘れに注意しましょう。

正確な相殺処理でスムーズな取引を実現しよう

インボイス制度開始後も、これまでと同様に相殺処理は可能です。

ただし、適格請求書発行事業者の場合には、インボイスの記載要件に基づいて、請求書上で相殺金額を記載する必要があるため、慎重な対応が求められます。インボイス対応の請求書フォーマットを利用するなど、適切な相殺処理を行うための工夫が重要です。

債権と債務の相殺を行うことで、自社と取引先の双方にとって支払業務の工数削減に貢献するため、正確な相殺処理を行い、スムーズな取引を追求しましょう。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

吸収合併の会計処理・仕訳例を3つのケース別にわかりやすく解説

「吸収合併」とは、会社どうしが合併するとき、ある会社が別の会社を取り込む形で一つになることを意味します。合併には契約や登記の手続きが必要ですが、経理担当者にとって一番大切なのは、仕訳や会計処理です。 吸収合併にはいくつかのパターンがあり、の…

詳しくみる法定福利費とは?福利厚生費との違いや計算式、建設業の見積書作成の解説

法定福利費(ほうていふくりひ)は、会社の福利厚生に関わる経費です。 似たような用語で「福利厚生費」や「法定外福利費」と混同して、詳しく理解していない方も多いのではないでしょうか。 しかし法定福利費は事業者にとっても、従業員にとっても非常に重…

詳しくみるローン返済を経費計上する際の勘定科目を紹介

ローンは、特定のものを購入する目的などで利用されます。法人の場合は、業務用の自動車を購入するためのカーローンなどが代表例として挙げられます。 ローンの返済時には現金が出ていくことになりますが、ローン返済分は経費として計上できるのでしょうか。…

詳しくみる生命保険料の勘定科目は?個人事業主と法人で異なる?保険金や解約返戻金についても解説!

生命保険とは、人の生死や病気のリスクに関わる保険を指します。生命保険は個人で契約できるほか、法人も契約することができます。では、個人事業主や法人が生命保険料を支払った場合や保険金を受け取った場合は、どのように処理するべきなのでしょうか。この…

詳しくみる求人広告費の仕訳に使える勘定科目

求人広告にかかった費用は経費として計上することが可能です。仕訳をする際には採用教育費や広告宣伝費の勘定科目が使えるでしょう。本記事では、具体的にどのような費用を求人広告費として経費にできるのか解説しつつ、仕訳例も紹介します。 求人広告費の仕…

詳しくみるレンタル代を経費にする時の仕訳に使う勘定科目まとめ

事業に必要な物品をレンタルした場合は、レンタル代を経費として処理できます。その際は、貸借料やリース料といった勘定科目を使用し、適切に処理することが必要です。本記事では、レンタル代を経費にする時の仕訳に使用する勘定科目を、仕訳例とともに解説し…

詳しくみる