- 更新日 : 2025年2月19日

固定資産台帳とは?作成方法や記入例、見方を項目別に解説

固定資産を購入した場合に取得時の状況やその後の減価償却の状況を記録する固定資産台帳について、その役割や作り方、記入方法を解説します。

目次

固定資産台帳とは

建物や車両などの固定資産を取得した際は、その取得のための費用をその年度の費用とするのではなく、収益を得るために利用した期間に応じて費用計上し、会社の損益を正しく捉えることとされています。

そして、個々の固定資産についての取得時の状況や減価償却を正しく記録するのが固定資産台帳であり、取得時の状況や減価償却の履歴を記入し、償却額、未償却額などを記載します。

固定資産とは?

一般に会計における固定資産とは、次にあてはまるものです。

- 自社で使うために保有するもの(販売目的ではないもの)

- 使用可能期間が1年を超えるもの

- 取得価額が一定以上の金額であること

固定資産の計上については税務上の処理によってさまざまですが、1単位の取得価額が10万円未満の場合は費用処理となります。税務上の特例により、30万円までのものを費用とすることが可能な場合もあります。

また、固定資産には利用に応じてその固定資産の価値が減少する償却資産と、土地などのように価値の減少しない非償却資産があります。

さらに、償却資産について、貸借対照表では有形固定資産と無形固定資産とに分けて表示しています。

有形固定資産の例としては、建物、建物付属設備、構築物、車両、器具備品、機械装置などがあり、無形固定資産には、ソフトウェア、特許権、商標権、営業権など、ライセンスや権利などがあります。

減価償却とは?

会社が保有する固定資産について、その事業年度に生じた価値の減少額を計算し、その減少額について固定資産の帳簿価額を引き下げるとともに、費用として計上する手続きを減価償却といいます。

企業会計原則の「貸借対照表原則5」では、固定資産の取得原価を「費用配分の原則」にしたがって、各期間配分しなければならないとしています。

毎期の適正な期間損益計算やそれに対応する貸借対照表の表示が、減価償却の基本的な役割と言えます。

費用とされた減価償却費は商品や製品に負担され、売上原価の構成要素となり、その商品や製品が販売されて売上高になることにより、固定資産の回収が行われます。

したがって、減価償却により投資した固定資産取得額の回収が行われているといえます。

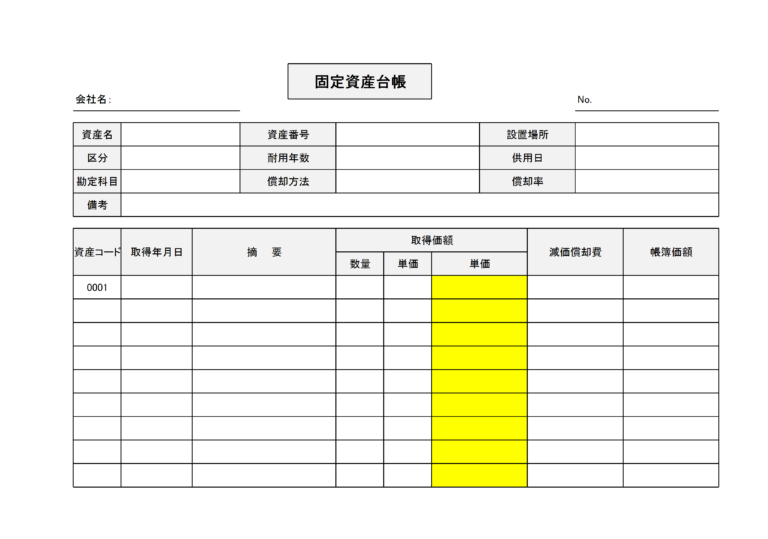

固定資産台帳の項目の見方と作り方

固定資産台帳には以下の項目があります。それぞれの項目について内容を記入し、固定資産台帳を作成します。なお、固定資産台帳のフォーマットに特に決まったものはないので、会社により利用する固定資産台帳の項目が異なってきます。ここでは、一般的な固定資産台帳を用い、項目別に書き方を説明します。エクセルなどでテンプレートを作成しておいて、毎年同じフォーマットにしておくのも使いやすいです。

1. 固定資産名

取得した固定資産の名称を記入します。特に決まりはありませんが、後から見てどの資産を指すのかがわかりやすいように記入しましょう。また、コンピューターを複数台所有する場合でも、それぞれのコンピューターに対してひとつの固定資産台帳を作る場合が多いため、相互に区別のつく方法をとりましょう。

同じものを複数個保有する場合には、資産番号(資産コード)を附番したり、同時に購入したものがいくつあるかを枝番号などで明示して、個々に独立した台帳となるようにしましょう。

名称と紐づくコード(番号)を取って、同じ名称、取得日、所得価額であってもコードで分別できるようにするなど工夫します。

2. 区分や種類

貸借対照表の固定資産の表示科目に合わせたり、償却資産申告書(償却資産課税台帳)の資産の種類に合わせるとまとめやすくなります。

有形固定資産で、かつ、減価償却資産の種類として一般的なものは、建物、建物付属設備、車両運搬具、工具器具備品、機械装置です。

3. 取得年月日及び供用年月日

固定資産を取得した日を記入します。固定資産を取得してもすぐに利用しない場合もあります。減価償却の開始は「事業の用に供した日」ですので、取得年月日とともに管理しましょう。

4. 耐用年数

耐用年数とは、減価償却資産の本来の用途・用法により通常予定される効果をあげることができる年数のことをいいます。同じ固定資産であっても、利用の仕方によって耐用年数が異なってくる場合もあります。その固定資産の利用にあたっての様々な要因を検討し、経済的な使用可能期間を見積るのが耐用年数の本来の考え方と言えます。

したがって、会計上は固定資産の耐用年数に個々の定めはありません。

しかしながら、実務上、多くは法定償却方法を選択して、会計上の償却方法も税務上の償却方法に合わせるため、国税庁の耐用年数表から該当する固定資産の耐用年数を調べて記入することが多いです。

5. 償却方法

主な固定資産の償却方法は平成28年4月以降、個人事業主、法人について、それぞれ次のとおりです。(個人は平成28年度以降、法人は平成28年4月1日以降取得分が対象)

| 建物 | ||||

| 建物付属設備・構築物等 | ||||

| 機械装置・工具器具備品・車両運搬具等 | ||||

| 無形固定資産* | ||||

*鉱業権を除きます。

法定償却方法以外の方法を選択する場合は、あらかじめ税務署に届出又は申請書の提出等をする必要があります。旧定額法と旧定率法とは、法改正前である平成19年3月31日まで取られていた方法です。

定額法

定額法は、毎年均等額を償却していく方法です。なお、平成19年の法改正により償却可能限度額及び残存価額が廃止され耐用年数経過時に備忘価額1円まで償却できるようになりました。例えば、30万円の固定資産を10年で償却する場合、毎年、30,000円ずつ償却され、10年目は29,999円が償却されます。

定率法

定率法では、毎年一定の償却率を前期末簿価にかけた額を減価償却費とします。そのため、固定資産を取得した直後は償却できる値が大きくなり、時間が経過した後では小さくなります。ただし、定率法の償却率により計算した償却額が「償却保証額」に満たなくなった年分以後は、毎年同額を償却することになります。償却保証額とは、資産の取得価額にその資産の耐用年数に応じた保証率を乗じて計算した金額をいいます。保証率は耐用年数によって決められています。

なお、平成24年4月1日以後は償却率が定額法の2.5倍であった250%定率法から、2倍の償却率である200%定率法へ変更されました。

旧定額法

旧定額法は、平成19年3月31日以前に取得した固定資産について適用される償却方法です。改正後の定額法と異なる点は耐用年数後に残る価値(残存価額)が設定されている点でしたが、改正により残存価額が廃止され、耐用年数経過後も簿価が1円になるまで償却することになりました。

例えば、30万円で残存価額が3万円のものを10年で償却する場合は、10年目までは(30万円-3万円)÷10となり、毎年27,000円償却されます。

その後、11年目以降も償却を続け、取得価額の5%まで償却します。そして95%まで償却した翌期以降は取得価額の5%の金額を5年間(60か月)で備忘価額1円まで均等償却します。

旧定率法

旧定率法も平成19年3月31日以前に取得した固定資産について適用される償却方法です。現在の定率法と異なる点は、残存価額が設定されていることと償却率です。旧定率法も残存価額が廃止され、耐用年数経過後は旧定額法と同様、取得価額の5%まで償却し、翌期以降は取得価額の5%の金額を5年間で備忘価額1円まで均等償却します。

6. 償却率

本来、償却率とは耐用年数に応じて定められた割合のことです。

定額法の場合1÷耐用年数で求められます。しかし、実際は国税庁が定める耐用年数ごとの償却率を使います。例えば、償却年数が3年の場合、定額法では0.334、定率法では0.667(平成24年4月以降取得のもの)となっています。

※固定資産の取得時に管理すべきその他の情報

その他の事項として、備考欄などに製品のシリアル番号やライセンス番号、その資産の購入を承諾した稟議番号等、その資産固有の情報を入れておきます。

また、固定資産の現物には、固定資産台帳と結びつくステッカーのようなものを貼るなどして管理することが必要です。固定資産の管理には、固定資産台帳と実物を調査する「実査」が欠かせません。

定期的に固定資産現物を確認し、固定資産台帳と照合するようにしておきましょう。

なお、償却資産税は市区町村が異なると提出先が異なるため、固定資産台帳には設置場所も明記し、固定資産を移動したことも入れておきましょう。

7. 年月日

取得した年月日の他、減価償却する年月日を記入します。購入せず、自己制作した場合は、内部検収日など、客観的にその固定資産の完成がわかる資料を固定資産台帳に添付しておきます。

8. 摘要

「A社より自動車BBB(型番)を購入」、「減価償却」など状況をメモに記入します。

修理などがあった場合については、稟議番号等の社内報告書番号を記載し、紐づけをしておきます。

9. 取得価額

購入した減価償却資産の取得価額には、原則、その資産の購入代価とその資産を利用するために直接要した費用が含まれます。また、引取運賃、荷役費、運送保険料、購入手数料、関税なども含まれます。

10. 減価償却額

減価償却額を記入します。定額法の場合は取得金額に償却率をかけて求めます。一方、定率法では、未償却の残高に償却率を乗じて算出します。

11. 帳簿価額

帳簿価額は、未償却の残高を表し、前年における未償却の残高(初年度目は取得価額)から減価償却累計額を差し引いたものです。

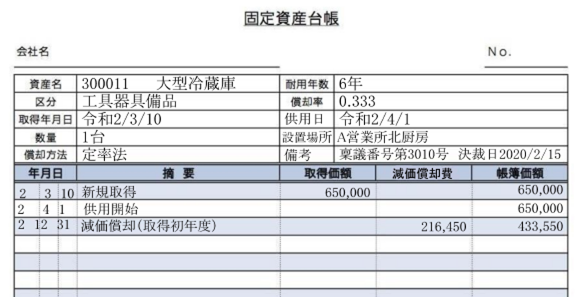

固定資産台帳の記入例

実際に、上で提示した固定資産台帳の記入例を見ていきましょう。

備品を購入した場合の固定資産台帳の記載例です。同様な資産が複数ある場合には製品番号などを付したり、部署ごとに購買を行っている場合には購入部門を付しておくことをおすすめします。

購入にあたり、承諾を得て購入したことを明示するとともに、稟議書等のコピーや電子データを固定資産台帳とともに管理することをおすすめします。除却、売却にあたっては簿価を再計算することもありますので取得時の情報は非常に重要です。

非償却となる資産についても固定資産台帳は残しておきます。必要な情報は資産によって異なりますので備考欄等を有効活用することをおすすめします。

固定資産台帳のひな形、テンプレート-無料ダウンロード

会計ソフトを使わずに固定資産台帳を作成する場合は、エクセル形式のテンプレートなどを利用するのが便利です。以下のリンクから固定資産台帳のエクセルテンプレートを無料でダウンロードできるので、ご活用ください。

固定資産台帳の作成には会計ソフトがおすすめ

固定資産台帳の作成には会計ソフトを使うのがおすすめです。

固定資産管理に特化した会計ソフトももちろんありますが、まずは会計ソフトに機能として付加された固定資産管理機能を試すことから始めましょう。

例えば、クラウド会計ソフトである「マネーフォワード クラウド会計」を使った固定資産の管理だと、固定資産を取得し、固定資産台帳に入力する手順は手書きと同様のイメージですすめることができます。

以下は所得税の場合の固定資産台帳ですが、上記では説明しきれなかった特別償却費、除売却年月日などの項目にも対応しています。摘要欄が充実していますので会社独自の情報を追加することもできます。マネーフォワード クラウド会計は1ヶ月の無料おためしが可能なので、固定資産台帳を入力し、会計帳簿にどのように反映されるのかを実感することができます。

煩雑な固定資産管理業務を会計ソフトに任せることで、コア業務に集中できるようになります。

以下、マネーフォワード クラウド会計の固定資産の画面をご参照ください。

固定資産の登録画面です。

摘要欄は1行につき20文字まで入力可能であり、償却費については登録時に参照値として提示します。

上は、固定資産登録の仕訳を自動で起票できる画面です。

下は、固定資産台帳として出力したものです。

よくある質問

固定資産台帳とは?

個々の固定資産についての取得時の状況や減価償却を正しく記録するもので、取得時の状況や減価償却の履歴を記入し、償却額、未償却額などを記載します。詳しくはこちらをご覧ください。

固定資産台帳の作り方は?

固定資産台帳のフォーマットに特に決まったものはありませんが、エクセルなどでテンプレートを作成しておいて、毎年同じフォーマットにしておくと使いやすいです。詳しくはこちらをご覧ください。

固定資産台帳の記入例は?

本記事では、実際の固定資産台帳の記入例を紹介しています。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

新着記事

FASS検定とは?試験形式や日程、難易度、勉強時間、問題集の活用方法などを解説

経理や財務の仕事に携わる上で、「自分のスキルレベルはどのくらいだろう?」「もっと実務に役立つ知識を身につけたい」と感じることはありませんか?特にキャリアの浅い方や、これから経理職を目指す方にとって、自身のスキルを客観的に把握し、次のステップ…

詳しくみる優良な電子帳簿とは?会計初心者が知るべきメリット・要件・導入ステップを解説

近年、企業の経理業務において、電子帳簿保存法(電帳法)への対応が不可欠となっています。その中でも特に注目されているのが、優良な電子帳簿の規定です。これは、単に帳簿を電子的に保存するだけでなく、より高い基準を満たす電子帳簿について、税制上のメ…

詳しくみる粉飾決算の事例一覧|手口や影響、有名企業から学ぶ防止策まで徹底解説

「粉飾決算」という言葉をニュースなどで耳にしたことはありませんか? これは、企業が意図的に財務諸表を偽り、実際よりも経営状態を良く見せかける不正な会計処理のことです。 この記事では、まず粉飾決算とは具体的にどのような行為なのかを分かりやすく…

詳しくみる連結キャッシュ・フロー計算書とは?作り方・読み解き方や重要なポイントを解説

会計を学び始めると、損益計算書(P/L)、貸借対照表(B/S)と並んで、キャッシュ・フロー計算書(C/F)という言葉を耳にする機会が多いでしょう。特に、複数の会社から成る企業グループ全体の実態を把握するためには、連結キャッシュ・フロー計算書…

詳しくみる青森で経理代行サービスを依頼するには?費用・依頼先や対応範囲を解説

青森県内で経理代行サービスを検討している企業向けに、サービスの対応範囲から料金相場、依頼先の選び方まで包括的に解説します。地元の税理士事務所から全国対応の専門会社まで、それぞれの特徴や費用感を詳しく紹介し、自社に最適な経理代行パートナーを見…

詳しくみる北海道で記帳代行を依頼するなら?相談先や具体的な業務内容、料金相場を解説

北海道の事業者が記帳代行サービスを利用したいと考えている場合、税理士事務所や会計事務所に相談すると良いでしょう。記帳代行サービスの対応範囲は、会計ソフトへの入力や仕訳の起票、各種帳簿の作成などの業務です。事業者は、アウトソーシングしたい業務…

詳しくみる