- 更新日 : 2024年11月1日

合同会社の決算・法人税等の確定申告方法!自分で可能?いつ行う?

合同会社の決算・法人税等の確定申告は自分でもでき、まずは帳票整理・記帳を行い、決算書類の作成を行います。その後、「法人税」「法人事業税」「法人住民税」「消費税(免税事業者を除く。)」の4つについて、申告書を準備します。

合同会社とは、2006年の新会社法により創設された会社の形態です。

近年は、設立コストや意思決定の速さにおいて「法人成り」する場合に合同会社が選ばれるケースが増えています。では、決算についてはどうなのでしょうか?

この記事では、合同会社の決算について、必要な書類や法人税の計算の流れ、確定申告までを解説します。

▼決算報告書のテンプレートのテンプレートをお探しの方はこちら▼

目次

合同会社も決算・確定申告が必要!

合同会社と株式会社は「出資者と経営者」の関係に違いがありますが、決算、確定申告等の書類上については大きな相違はありません。

合同会社も株式会社と同様に、決算及び確定申告は必須です。

「決算公告」の文脈だと、株式会社には決算公告によって会社の決算書の公表義務があり、合同会社においては定款に定めなければ決算公告は不要です。

しかし、合同会社も確定申告が必要であり、確定申告には決算書を用いるので、結果的に合同会社も決算・確定申告は必須ということです。

| 合同会社と株式会社の決算について:手続きの違い |

|---|

|

合同会社では、社員の一致決議により会社の意思決定が可能ですので、スピーディーな経営判断が可能です。

合同会社の決算・確定申告は自分でできる?

合同会社の決算・確定申告を自分1人で行い、完結させることは法律上可能です。

しかし、個人事業主の確定申告よりは複雑な手続きとなるため、最低限の知識を備えつつ、ミスなく行うためには会計ソフトを利用することが大切です。以下のようなメリット・デメリットがあることを事前に押さえておきましょう。

\合同会社の決算書は自動作成でラクに/

メリット

- 費用の削減: 税理士に依頼せずに決算業務を自分で行うことで、税理士への報酬(通常は15万円から25万円程度)を節約できます。この経済的な節約は特に小規模事業者にとって大きなメリットです。

- 時間と手間の節約: 税理士とのコミュニケーションに費やす時間や手間を省けます。自分自身で全てを管理することで、第三者とのやり取りによる時間のロスを防ぎます。

- プロセスの理解: 自分で決算を行うことで、事業の財務状況や税務申告のプロセスを深く理解することができるでしょう。これは、事業運営の知識を深める上で役立ちます。

デメリット

- 知識と経験の必要性: 決算業務には専門的な知識が必要です。十分な知識がないと、誤った決算書を作成してしまうリスクがあり、時間を大幅に浪費してしまう可能性があります。

- 節税対策の限界: 税理士のようなプロフェッショナルのアドバイスがなければ、節税対策が不十分になる可能性があります。結果として、より多くの税金を支払うことになるかもしれません。

- 税務上のリスク: 決算書に不備や誤りがあった場合、税務署からの差し戻しや税務調査の対象になるリスクがあります。これらのリスクを回避するためには、徹底したセルフチェックが必要ですが、それには高度な知識と注意が必要です。

なおマネーフォワード クラウド会計では、日々の仕訳を行えば、決算書を自動作成できるので、自分で合同会社の決算を行う方にもおすすめです。一人で合同会社を運営される方や、中小企業の方にも多くご利用いただいています。

\自分で合同会社の決算・確定申告をする方におすすめ/

合同会社にかかる税金は?

合同会社も株式会社と同じく、法人税や法人住民税、法人事業税、法人事業所税、そして消費税などが課されます。これら税金については、合同会社に特化したものでなく一般的な法人に共通の事項となります。個々の税金についての概要を見てみましょう。

法人税

法人税は、法人の所得に対して課税される国税です。

法人税の税額計算の基礎となる金額を課税標準と言い、法人税法第22条第1項において、法人税の課税標準となる所得の金額は、益金の額から損金の額を控除した金額としています。

この益金の額及び損金の額については、原則、「一般に公正妥当と認められる会計基準」により計算します。しかし、法人税法や租税特別措置法等に「別段の定め」となるものがあれば、そのルールに従って計算する必要があります。

したがって、法人税法や措置法の多くはこの「別段の定め」で成り立っていると言えます。

なお、法人税は国税ですが、別途法人税額に4.4%の税率を乗じた「地方法人税」も合わせて支払います。

参考:

法人税法 | e-Gov法令検索

地方法人税の税率の改正のお知らせ|国税庁

法人住民税・法人事業税

次に地方税について見ていきましょう。

住民税や事業税以外にも、法人に対する課税としては事業所税や固定資産税等々がありますが、ここでは法人税の確定申告の際、まとめて計算する住民税、事業税について解説します。

法人住民税

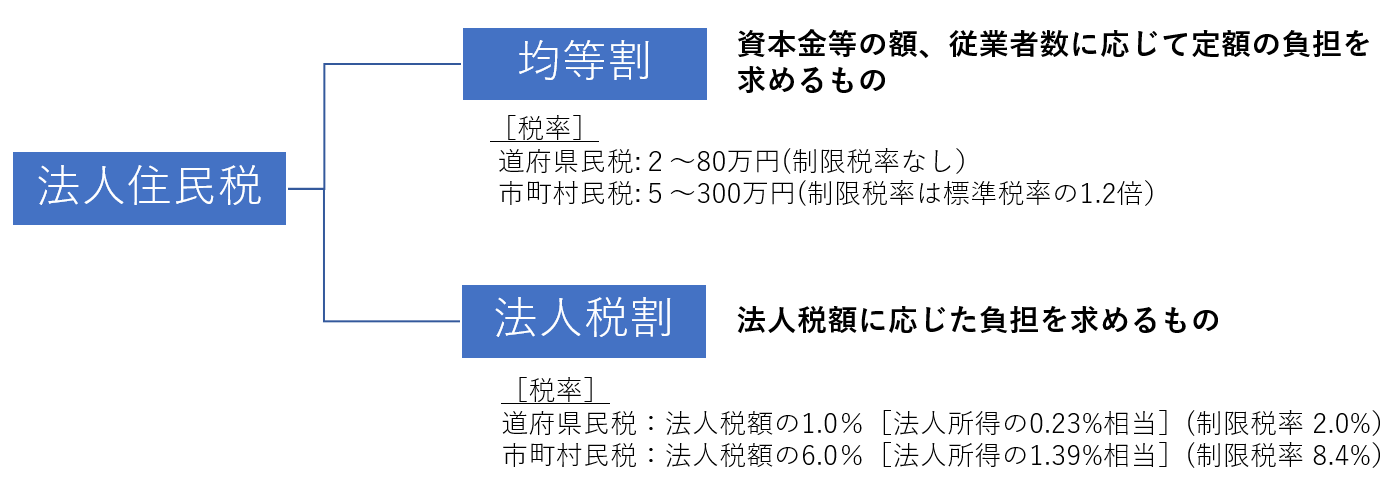

法人住民税は、地域における費用負担として、法人にも個人と同じように幅広く課される地方税です。

法人住民税には、個人同様、道府県民税と市町村民税があり、その法人の事務所等が所在する都道府県、市町村が課税します。

法人住民税には、資本金や従業者数に応じて定額が課される均等割と、法人税額に応じて課される法人税割があります。均等割は、資本金や従業者数に応じて課税されるため、赤字の場合でも課税されます。

法人事業税

法人事業税とは、法人が行う事業に課される税であり、その法人の事業活動が受ける行政サービスについて負担する地方税(都道府県税)です。

資本金が1億円を超える普通法人には、利益などからなる額(付加価値額と言います)に応じた付加価値割、資本金等の額に応じた資本割、所得に応じた所得割が課されます。この3つのうち、前の2つを合わせて外形標準課税と呼びます。

一方、資本金1億円以下の普通法人等に対しては所得割のみが課されます。

消費税等

消費税は、商品の販売・サービスの提供などに対して広く公平に課される税金で、消費者が負担し事業者が納付する税金です。国税である消費税と地方消費税があります。

消費税は、個人事業主であっても課税事業者となります。

消費税の納付税額は、次の式で求めます。

仕入れに係る税額を差し引くことを「仕入税額控除」といい、消費税を考える上での基本となります。

令和5年10月からは、インボイス制度が採用されました。

インボイスとは一定の記載内容を満たす請求書等のことであり、登録事業者のみが発行できます。

インボイス制度においては、売手は買手から求められた場合は、適格請求書(インボイス)を発行する必要があり、また、交付したインボイスの写しを保存する必要があります。

また、買手は「仕入税額控除」の適用を受けるために、原則として売手が発行した適格請求書(インボイス)の保管が必須となります。

参考:

消費税のしくみ|国税庁

インボイス制度の概要|国税庁

合同会社の決算から確定申告までの流れ

合同会社の決算から法人税の確定申告までの流れについて概要を見ていきましょう。

流れとしては、株式会社などの決算の流れと大きな違いはありません。

帳簿書類を整理する

日々の取引を記載した帳簿を整理します。

通常は月次決算をしているため、決算月においても通常の月次決算を先に行います。

また、年次処理など年に一度だけ行う処理等に注意し、保管すべき仕訳帳や総勘定元帳に漏れなどがないかを点検します。

預金残高などについては、金融機関に残高証明を取寄せ、残高を一致させます。実地棚卸については、棚卸商品だけではなく、固定資産についても現物確認をし、確認の証跡を残しておきます。

帳簿についての詳細は、以下をご参照ください。

決算整理仕訳を行う

決算整理とは事業年度分の取引を集計し、決算書を作成する会社にとって不可欠な手続きです。

社内向けには決算のアナウンスを早めに実施し、締切日までに入力等を済ませるように指示しておきます。

最終的には、決算整理で行った資産や負債の評価が会社の価値を表す数値となります。

次のような点に注意し、期限内に完了するよう作業を進めます。

- 売上高の確認、売掛金の確認(取引先との残高照合を含む)

- 仕入高の確認、買掛金や未払金の確認

- 棚卸処理

- 経過勘定の確認(前受、前払、未収など)

- 人件費や立替経費の確認

- 借入金残高と利息の確認

- 固定資産の確認(減価償却を含む)

決算整理仕訳についての詳細は、以下をご参照ください。

決算書を作成する

合同会社が決算書として必要となる計算書類は、主として次のものです。

上記に事業報告、附属明細書を加えて、「計算書類等」と呼びます。

合同会社は上場することができないため、キャッシュフロー計算書の作成義務はありません。

決算書についての詳細は、以下をご参照ください。

\合同会社の決算書作成を自動でラクに/

計算書類の承認を行う

合同会社の場合、株主総会において計算書類の承認を得る必要はありません。

しかしながら、計算書類の作成だけでは「承認」とは言えないので、社員による計算書類の確認は必要です。また、その合同会社の定款に「計算書類の承認」を求めている場合には、承認行為が必要と言えます。

法人税等の確定申告・納税を行う

法人税においても、青色申告と白色申告はありますが、白色であっても青色と同レベルの記帳と帳簿保存が求められるため、白色のメリットは特にないと言えます。

法人税の申告書は、多くの「別表」からなるため、作成に時間がかかります。税理士などに依頼する場合には、決算スケジュールについて税理士も交えて打合せをしておくのが無難です。

法人税については、申告期限の延長を認める制度があります。最初に延長申請することにより、決算日から2ヶ月以内の期限が、1ヶ月延長されます。

また、消費税についても同様の手続きがありますので、決算に時間がかかった場合などは事前に申請しておきます。

参考:

法人税:[手続名]申告期限の延長の特例の申請|国税庁

[手続名]消費税申告期限延長届出手続|国税庁

合同会社の法人税等の確定申告に必要な書類は?

法人税の場合には、確定申告において必要となるのは次の書類です。

- 法人税の確定申告書一式(各種別表及び明細書)

必要な別表、明細書は決算の状況によりますが、別表一、別表二、別表四、別表五などは必ず必要となります。会社の状況により必要となる別表や明細書は異なります。

- 租税特別措置法の適用がある場合には適用額明細書が必要です。

- 貸借対照表、損益計算書、社員資本等変動計算書

- 勘定科目内訳明細書

- 法人事業概況説明書

また、法人住民税及び法人事業税の確定申告においては次のものなどがあります。

- (市町村用) 第20号様式

- (都道府県用) 第6号様式

地方税については都道府県税事務所などで確認しましょう。

法人税等を納付し忘れるとどうなる?

法人税に限らず、住民税、事業税、消費税等種々の税金の申告納付期限は決められています。

申告とは、確定申告書を提出することであり、納付とは実際に税金を納付することです。確定申告期限内であれば、先に確定申告を済ませ、余裕をもって後で納付することが可能です。

しかし、確定申告書の提出が期限内に終わっていても、期限内に納付し忘れるとペナルティがあります。原則、期限の翌日から納付日までの日数に応じ、延滞税が自動的に課されることになります。

例えば、納期限の翌日から2月を経過した場合ですと、令和4年1月1日から令和4年12月31日までの期間は年8.7%に相当する延滞税を本税の他に支払わなければなりません。

さらに、確定申告書の提出を忘れていた場合には、「無申告加算税」の対象となりますし、仮装・隠ぺいなどがあった場合には、懲罰的な「重加算税」の対象となり、支払うべき税金がどんどん増えていく結果となります。

法定期限の意味を理解し、期限内の申告納付を心掛けましょう。

参考:

No.9205 延滞税について|国税庁

加算税制度(国税通則法)の改正のあらまし

合同会社の決算・確定申告の期限はいつ?

決算はいつ?

合同会社の決算日は、法人化後自由に設定することができます。

これは、事業年度を1年以内の任意の期間で決めることができるためです。

多くの会社では、事業年度は1年と定めており、一般的な決算月は3月、9月、12月など様々です。例えば、1月1日から12月31日までを事業年度とする場合、決算月は12月となります。また、4月1日から3月31日までを事業年度とする場合は、決算月は3月となります。

日本では、4月1日から3月31日までの3月決算が最も一般的ですが、企業の事業内容や繁忙期を考慮して決算月を決めることが推奨されています。

決算日の設定にあたっては、業務の閑散期を選ぶことで、決算業務の負担を減らし、本業への影響を最小限に抑えることが有効とされています。また、決算日から2か月以内に法人税やその他の税金の納付が必要になるため、税金の納付期限と他の支払いが重ならないようにすることも重要です。

確定申告はいつ?

合同会社の決算申告の期限と法人税の納付期限は、事業年度終了の翌日から2ヶ月以内です。この期限は、会社の定款で定められた事業年度に基づいて決定されます。

例えば、もし合同会社が3月決算を採用している場合、決算申告及び法人税の納付期限は5月31日となります。同様に、9月決算の場合は11月30日が申告及び納付の期限となります。

なお、決算申告が期限内に間に合わない場合には、法人税、法人住民税、法人事業税に関して、申告期限の延長を申請することが可能です。この申請により、申告書の提出期限を1ヶ月延長できますが、納付期限の延長は認められていません。消費税に関しては、申告書の提出および納付に関する延長は認められていない点に注意が必要です。

売上なしでも合同会社の確定申告は必要?

たとえ合同会社で売上がない場合でも、決算と法人税申告書の提出は必要です。

まず、売上にかかわらず課税される地方税の均等割があるため、これを納付するためにも決算と申告は必要となります。均等割は、事業の規模や売上高にかかわらず一律で課税される税金で、多くの地域で年間7万円程度が課税されます。

また、事業年度中に売上が発生しなかった場合でも、潜在的に発生した経費(損金)を記録し、将来的に利益が出た際にその利益から差し引くことができます。

青色申告制度を利用している法人にとっては、損失の繰越しを活用して将来の利益に対して税負担を軽減することが可能です。また、青色申告の資格を維持するためにも、決算と申告は避けて通れない手続きです。青色申告の特典には、少額減価償却資産の即時償却や損失繰越があり、これらを活用することで節税効果を得ることができます。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

固定資産税を滞納したらいったいどうなる?

固定資産税は土地家屋を所有している人が、その土地・家屋の価格をもとに算定した税額を納める税金です。滞納した場合は、延滞金がかかります。さらに、悪質な場合は財産を差し押さえられることがあります。 この記事では、固定資産税を滞納するとどうなるの…

詳しくみる法人税減税の影響とは?日本の国際競争力と減税の関係

近年、法人税減税実施とその効果について、さまざまな論議がされています。法人税減税の主な目的は、海外企業の日本誘致を促進し、日本企業の国際競争力を高めることです。 この効果によって日本経済全体の活性化を図ることが期待されています。 ではなぜ、…

詳しくみる公課証明書とは?記載内容と取得方法について解説

公課証明書は固定資産の所有権の移転に伴う固定資産税の按分などに使用する書類です。 ここでは公課証明書にどのような情報が書かれているのか、どのようにすれば取得できるのかについて解説します。また公課証明書と混同しがちな書類との違いや、取得に必要…

詳しくみるプロが教える!契約書の「収入印紙代」を簡単に節約できる3つの方法

「この契約書にはこの金額の収入印紙」普段、何気なく契約書に決まった額の収入印紙を貼っていませんか? 契約金額が高額であったり、同一の契約書を大量に作成したりする場合、収入印紙の額は馬鹿になりません。しかし、これらの収入印紙はちょっとした工夫…

詳しくみる固定資産評価証明書はどのようなときに必要?

固定資産税の課税のために土地や家屋などの資産につけられる価格を、固定資産税評価額といいます。 固定資産税評価額は固定資産税の納税通知書に添付されている課税明細書で確認できますが、公的機関への届け出には固定資産評価証明書が必要になる場合があり…

詳しくみる税務会計とは?財務会計、管理会計、企業会計との違い、法人税の計算方法

会計にはいくつもの種類があり、財務会計や管理会計に並んで税務会計があります。 税務会計は、主に所得税や法人税の税金計算のために行われる会計で、財務会計とは目的が違います。 この記事では、税務会計について、そもそもの目的、財務会計・管理会計・…

詳しくみる