- 更新日 : 2024年11月1日

貸借対照表/バランスシートとは?読み方・見方を初心者向けに解説

会社の財政状況を表す「貸借対照表(バランスシート)」は、会社のいち会計期間の経営成績を表す「損益計算書」と同時に作成される、決算書の一種です。

企業の資産、負債、純資産の三つの要素を明確に示し、それらがバランスしていることを示すことからこの名前がついています。

この記事では初心者向けに貸借対照表の基本的な見方、さらには、貸借対照表を比較するためのチェックポイントについて説明します。

目次

貸借対照表(バランスシート)とは?読み方は?

貸借対照表は、貸借対照表作成時点(基本的には各事業年度の末日)における企業の財政状態を表す財務諸表です。「たいしゃくたいしょうひょう」と読みます。

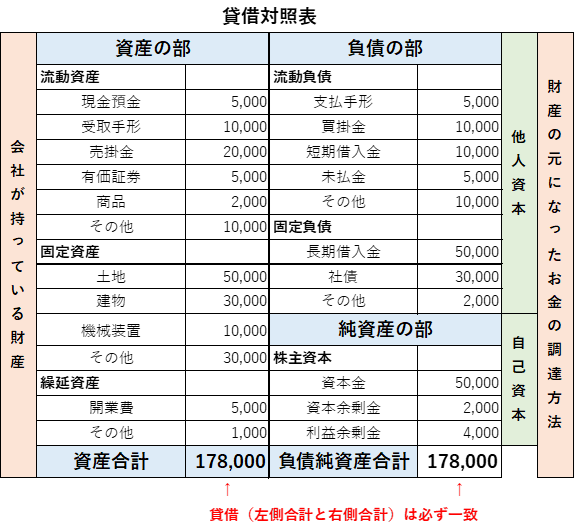

貸借対照表は、表の左側(借方)と右側(貸方)の2つの視点から財政状態を分析できます。

貸借対照表の左側に来るのが「資産」です。左側を見れば、会社がどのような種類の資産をどれだけ持っているか、資産の保有状況がわかります。

貸借対照表の右側に来るのが、「負債」と「純資産」です。いずれも、会社が資産を取得した方法を示す項目です。

負債は「他人資本」ともいい、資産全体のうち、将来誰かに返さなければならないものを指します。純資産は「自己資本」ともいい、資産全体のうち会社の持ち物である割合を指しています。株主などから調達した資金を含みますが、原則として誰かに返済する必要はありません。

貸借対照表は貸借(左側の合計額と右側の合計額)は必ず一致する

貸借対照表の左側の合計額と右側の合計額は常に一致する関係にあります。簡単な例を見ていきましょう。

例えば、資産100万円、純資産100万円の会社があるとします。100万円の資産はすべて会社のものであり、誰かに返す必要が無いことを示しています。

↓

次に、銀行から50万円を新たに借り入れたとしましょう。銀行から借り入れたお金は将来返さなければならないため、資産が50万円増えると同時に、負債も50万円増加します。

この時点で資産は合計150万円となり、その内訳は返さなくてもいい純資産100万円と、返す必要がある負債50万円で構成されていることがわかります。

貸借対照表の見方(初心者編)

| 貸借対照表の各部の3つの種類 | |

|---|---|

| 【左】資産の部 | |

| 【右】負債の部 | |

| 【右】純資産の部 | |

貸借対照表の左側の資産は、簡単にいうと将来の収入につながるものを表します。(ある一時点における会社が保有する資産の情報です)

貸借対照表の右側は、負債と純資産です。負債と純資産は、お金を支払う強制力や義務で区別します。

貸借対照表を見るにあたって重要なポイントは、負債と純資産の区別にあります。負債は将来の支出があるのに対して、純資産は基本的に将来の支出がありません。仮に株主に配当を行う場合には純資産を取り崩さなければなりませんが、株主への配当は義務ではないためです。また、配当は出資者への返済ではなく、利益の分配といった性質を持ちますので、負債とは明確に区分されます。

①(左側)資産の部とは

資産の部に記載されるのは会社が保有する財産です。現金のような金銭的な価値を持つ財産だけでなく、将来的に会社に収益をもたらす可能性のあるものも含み、「資産」として計上します。

資産の具体例は、現金預金、売掛金、商品、貸付金、有価証券、車両運搬具、土地、建物などです。

例えば商品に関しては、決算時に会社に在庫があっても、それを翌期に売り上げることで将来の収益とすることができます。さらに、古い車でも、それを利用して営業活動をするのであれば、将来の収益を構成する会社の資産となります。

このように、資産として計上されているのは、将来において会社の利益を生む可能性があるものや会社の利益につながる可能性があるものです。貸借対照表上においては、通常、流動性の高いものから順に配列されます。

資産は「流動資産」と「固定資産」に分かれます。流動と固定というのは、貸借対照表の日付から1年以内に現金化できるか否かという区分です。貸借対照表では1年基準(ワンイヤールール)というルールがあり、1年以内にお金になるものは流動に表示し、1年以上かかってお金になるものは固定に表示します。

流動資産

流動資産は、貸借対照表日から1年以内に現金化されるものです。流動資産の具体例には以下があります。

- 現金

- 預金

- 株式などの有価証券

- 売掛金

- 短期貸付金

- 棚卸資産など

現金や預金はお金そのもので、それ以外は基本的に1年以内に現金化されるものです。

固定資産

固定資産は、1年以上かかってお金になるものや長期にわたって保有する資産です。

固定資産の具体例は以下があります。

- 土地

- 建物

- 機械

- 車

- ソフトウェア

- 長期貸付金

- 投資有価証券など

固定資産は、基本的にすぐにお金にするのが難しい資産です。

固定資産は有形固定資産、無形固定資産、投資その他の資産の3つの区分に分けて表示されます。物理的な形があるため建物や土地などは有形固定資産になり、形が無い法律上の権利やソフトウェアなどは無形固定資産になります。投資その他の資産には、投資目的の不動産や株式などがあります。

【参考】固定資産の定義とは?種類や金額基準、償却方法や節税対策を解説

繰延資産

初めのうちは、繰延(くりのべ)資産はあまり重要でないため読み飛ばしても問題ありません。

繰延資産は、支出の効果が支出後1年以上に及ぶ資産のことです。

会社法上、すなわち会計として計上できる繰延資産と、税法上認められる繰延資産の範囲が異なるため、ここでは会計上の繰延資産について解説します。

繰延資産として計上できるものは5つに限定されており、代表的なものは開業費です。開業費は会社設立から実際に会社を開業するまでにかかった費用で、広告宣伝費等など換金性のあるものは少ないです。

しかしながら、支出後長期間にわたって収益を生む可能性が高いため、資産に計上し、数年間にわたって費用化することが許されている費用です。

繰延資産は将来的に、償却(資産を取り崩して費用にすること)して資産から無くなる点では減価償却資産と似ています。

・初めての方でも貸借対照表や損益計算書をカンタンに作成!マネーフォワード クラウド会計の詳細はこちら

②(右側)負債の部とは

負債は、簡単にいうと将来の支出につながるものを表します。

負債の部に記載されるのは会社の借金です。負債の部の項目のうち、仕入れた商品や材料費の代金のうち支払いが行われていないものは「買掛金」、購入した固定資産などの代金が支払いが行われていないものは「未払金」などとして計上されます。また、引当金(ひきあてきん)といって将来発生する費用や損失の見積額を計上する場合もあります。

負債の具体例には、買掛金、未払金、借入金、引当金(貸倒引当金、賞与引当金など)といったものが挙げられます。

例えば、会社のクレジットカードを利用した場合、利用した時点で費用は発生していますが、まだ支払い(引き落とし)はされていません。このような場合には、未払金として負債の部に計上します。これらのものは将来に支払う義務があり、将来的に支出項目となります。

流動負債

流動負債は、原則として1年以内に支払わなければならない負債のことです。債務とは「債権」の対義語であり、債権者に対し一定の行為をする義務のことです。

1年基準は流動資産、固定資産でも説明したとおり負債にも適用されます。

流動負債の具体例は以下のとおりです。

【参考】流動負債とは

固定負債

固定負債は、1年を超えた後に支払義務がある負債です。

固定負債の具体例は以下のとおりです。

- 社債

- 長期借入金

- 退職給付引当金など

退職給付引当金は従業員が辞めたと仮定した場合支払うべき退職金を表したもので、基本的に退職まで1年以上はかかるため固定負債に分類されます。

【参考】固定負債とは?流動負債との違いや貸借対照表での勘定科目の具体例を紹介

③(右側)純資産の部とは

純資産は、簡単に言うと資産と負債の差額です。

純資産とは、資本から負債を差し引いたものであり、「自己資本」とも言います。純資産の部の主な内訳は、株主から会社へ出資された資本金と会社が営業活動によって獲得した利益のうち社内に残した留保額です。

純資産は以下の3つに分かれます。

初めのうちは、評価換算差額等と新株予約権は無視しても問題ありません。

株主資本は、株主から出資されたお金を表します。特に最初に出資された部分を資本金と言い、資本金を元手にして増やした利益部分が利益剰余金として表示されます。

資本剰余金は出資されたお金のうち資本金に組み入れなかったものや、資本取引で生じた剰余金などです。負債との区別でも説明しましたが、株主資本は返済する必要がありません。

・初めての方でも貸借対照表や損益計算書をカンタンに作成!マネーフォワード クラウド会計の詳細はこちら

貸借対照表の見方(分析編)

経営者が経営改善に生かす、あるいは投資家が経営状況を適切に判断するには、貸借対照表の項目を利用した分析が必要です。貸借対照表にはどのようなチェックポイントがあるのか、代表的な経営分析と計算方法を紹介します。

流動資産・流動負債

貸借対照表を見れば、会社の資金繰りがうまくいっているかどうかを分析することができます。短期的な資金繰りを確認するのに注目したいのが、貸借対照表にある各部門の項目のうち、「流動資産」、「流動負債」に分類されるものです。

先述のように、貸借対照表の流動資産は、本来の営業活動で発生した資産か1年以内に回収する資産からなり、流動負債は1年以内に支払う義務のある負債からなります。

いずれも短期間のうちに現金が動く項目であるため、両者を比較することで会社の資金繰りに問題がないか確認できます。

基本的には「流動資産>流動負債」になっていれば、当面の資金繰りには大きな問題はないと言えるでしょう。

流動比率・当座比率

会社が支払い能力を十分に有しているか分析したいなら、「流動比率」や「当座比率」といった分析があります。

流動比率は、流動資産と流動負債の割合であり、以下が計算方法です。

流動比率が高いほど、支払義務のある流動負債の支払いをカバーできると考えられます。流動比率を100%以上は確保しておかないと、資金繰りは要注意と言えます。このように、流動比率は当面の資金繰りなど短期的な支払能力を判断するために利用されます。

なお、流動資産には、貸倒れになるかもしれない債権、現金化が遅れるかもしれない債権も含まれますので、100%を超えて、高ければ高いほど、返済不能になるリスクを回避できると考えられます。

当座比率については、以下の計算方法で求めます。

ここでの「当座資産」とは、換金性の高い資産を言い、換金性の不確実な棚卸資産などを除いた現金、預金など流動性の高い資産を指します。

流動比率よりも、さらに確実性の高い支払能力をチェックすることが可能です。

自己資本比率

「自己資本比率」とは、負債と純資産の合計である総資本に対する貸借対照表の自己資本の割合ということになります。

総資本における自己資本の割合が大きければ、返済の義務がある負債は少ないと考えることができ、負債による倒産のリスクは減ります。

反対に自己資本比率が小さければ、それだけ負債の割合が大きいということです。自己資本比率は、小さければ小さいほど財務の健全性は低いと判断されます。

自己資本利益率

「自己資本利益率」とは、自己資本に占める当期純利益の割合のことです。

自己資本とは、純資産のなかから株主の出資分だけを抜き出したものとなります。

自己資本利益率は、利益を生み出しているため、大きい方が望ましいと言えます。自己資本利益率は、株主から重要視される指標の1つです。それは、株主からみれば出したお金をうまく運用しているかどうかという目安になるからです。

負債比率

「負債比率」とは、負債と自己資本を比較した割合のことです。計算式は以下のとおりです。

株主資本(自己資本)のうち負債(他人資本)がどのぐらいあるのかを表します。

上の図では左に行くほど負債比率は低くなります。負債比率が小さいほど自己資本に対する負債が少ないことを意味します。負債比率は一般に、財務上の安全性を計る指標と言われます。

しかし、負債比率の目安は業種によって様々で、小さいほど良いということでもありません。負債比率が小さいほど安全性は高くなりますが、反対にいうと事業活動に消極的とも言えます。

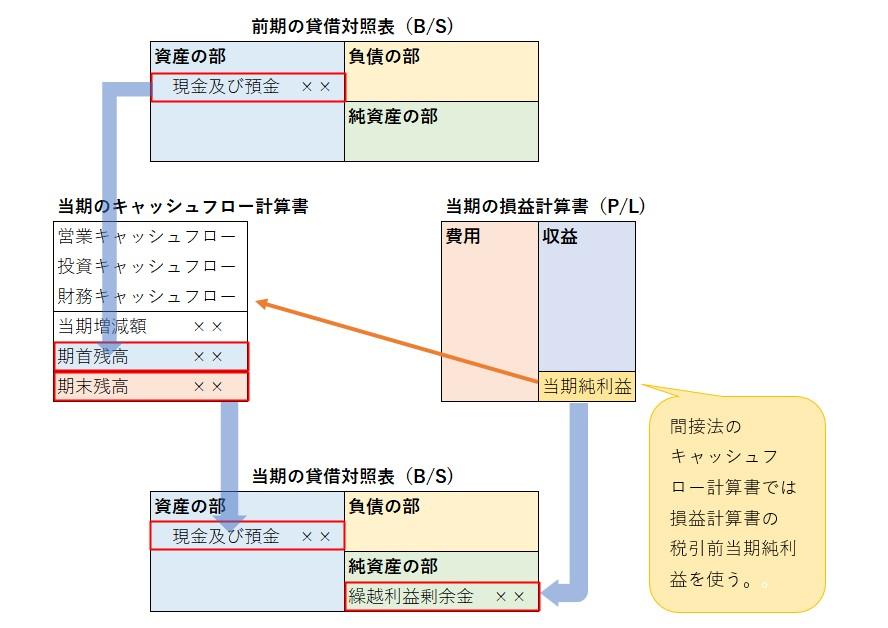

貸借対照表と損益計算書・キャッシュフロー計算書の関係

企業の決算書のうち、上場企業などに作成義務がある財務諸表のうち、貸借対照表、損益計算書、キャッシュフロー計算書を財務三表といいます。

- 貸借対照表:企業が保有する財産状況を示す

- 損益計算書:一会計期間の損益を示す

- キャッシュフロー計算書:一会計期間のキャッシュ(現預金)の動きを示す

貸借対照表と損益計算書

損益計算書は、その企業における1年間の収益性・成長性などの経営成績を示す決算書です。

貸借対照表は、損益計算書と密接に関係しています。

まず、損益計算書の収益が増えれば、貸借対照表においては資産が増える、あるいは負債が減ることになります。一方、損益計算書の費用が増えれば、貸借対照表において資産が減る、あるいは負債が増えることになります。

また、損益計算書の「当期純利益」は、損益計算書の「純資産」と直接関係しています。当期純利益が100万円で、前期末の純資産が200万円だった場合、当期末の純資産は300万円となるのです。

貸借対照表とキャッシュ・フロー計算書

貸借対照表が期末時点での会社の資産や負債などの状態を示すのに対して、キャッシュ・フロー計算書は、現金及び現金同等物の増減と増減理由を前期と比較して資産や負債などがどれだけ変動したかを示します。

たとえば、貸借対照表の流動資産や流動資産の前期末と当期末の間での変動は、「営業活動によるキャッシュ・フロー」に対応します。また、貸借対照表の固定資産や有価証券の変動は、「投資活動によるキャッシュ・フロー」に対応します。さらにまた、貸借対照表の現金と預金の合計額は、キャッシュ・フロー計算書の「現金及び現金同等物」とほぼ一致するのです。

個人事業主に貸借対照表は必要?

今までは、会社、すなわち法人の話でしたが、個人事業主においても貸借対照表を作成することはもちろんあります。

青色申告とは、税務署の承認を受け、会計帳簿・書類を備え付けて一定の申告を行う制度です。正規の簿記により適正な記帳を行うことを条件に、所得や税額の計算において種々の特典が付与されます。

個人事業主が事業所得や不動産所得などにおいて青色申告をする場合には、一般に損益計算書と貸借対照表を確定申告書に添付する必要があります。

青色申告でも簡易簿記により、貸借対照表を添付しない方法もありますが、青色申告特別控除額が最高10万円となります。これに対し、貸借対照表を添付した場合には最高65万円となりますので、個人事業主にとって貸借対照表の添付の有無は大きいものになります。

個人事業主は法人と異なり、「資本金」という考え方はありませんが、「元入金」という資本金と利益剰余金を組み合わせたイメージの勘定科目を使って、貸借対照表を作成します。節税の観点から青色申告による申告納付がおすすめです。

マネーフォワード クラウド確定申告では、日々の記帳をしていれば貸借対照表が自動で作成できるので、貸借対照表の作成作業がラクになります。

貸借対照表の作り方のポイント

貸借対照表を作成するためには、複式簿記によって個々の取引について仕訳をしなければなりません。日々の取引が多くなればなるほど、仕訳の数も増え、仕訳帳から総勘定元帳に転記し、さらに補助元帳や残高試算表を作成するとなると個人・法人を問わず手書きで対応するのは大変な作業となります。

そこで多くの場合には、会計システムを導入することになります。最近は、法人だけでなく、個人においてもクラウド型の会計システムが主流となりつつあります。

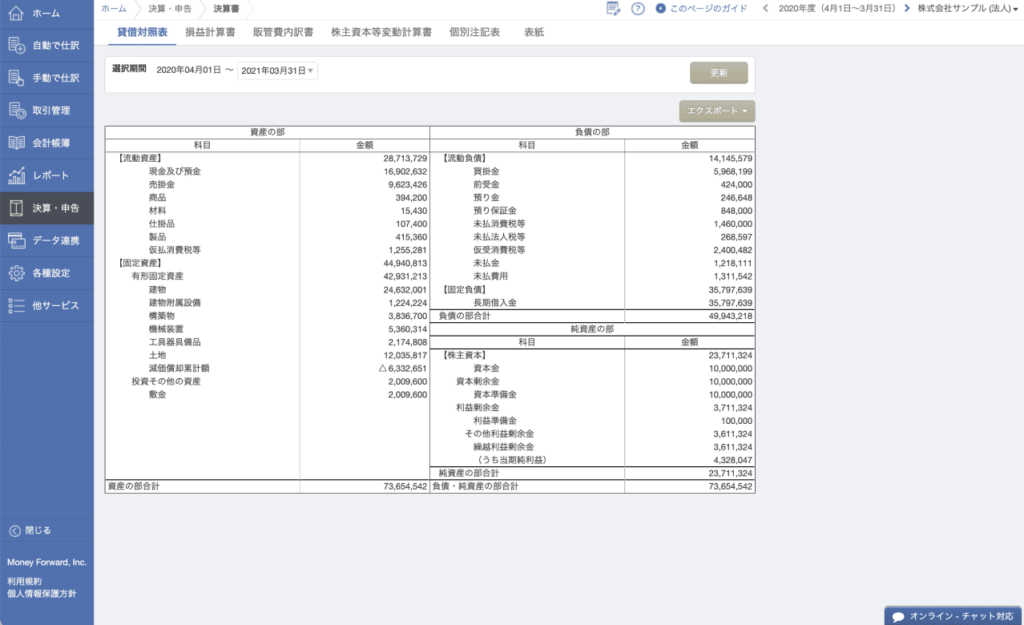

マネーフォワード クラウド会計でも「貸借対照表」をはじめとして、決算報告書の自動作成が可能です。

| 会計システムにおける仕訳入力から貸借対照表までの流れ |

|---|

|

仕訳入力をしていきなり、貸借対照表を確認するわけではありません。転記の順序に従い、仕訳帳に間違いはないか、さらに総勘定元帳に抜けはないか、他の帳票との不整合はないかなどを順に確認します。さらに試算表などでよく確認をして、漏れや重複などを除きます。最終的に、細かな勘定科目を表示科目にまとめたものが貸借対照表に表示されます。

「月締め」のできる会計システムであれば、月次決算を実施すると、貸借対照表を目にする機会が増えます。

令和4年1月からは、電子帳簿保存法が改正され、今後は今まで以上に会計システムで作成したデータをクラウドサーバーなどへ保存する方向へと進むものと思われます。

会計システムを選択する場合には、保存要件をよく確認し、保存要件を満たしたシステムを導入するようにしましょう。

なお、貸借対照表の作り方の詳細は、以下の記事をご参照ください。

貸借対照表はいつ作る?

貸借対照表が作成可能となるのは、複式簿記によって損益計算書を作成したタイミングと同じと考えて問題ありません。日次、月次、四半期、本決算など、会社が資産の状態について情報を必要とするタイミングで貸借対照表を作成することに問題はありません。

上場会社においては金融商品取引法により、財務諸表の提出が義務付けられています。財務諸表は損益計算書、貸借対照表をはじめいくつかの書類からなりますが、その中でも貸借対照表は重要な帳表の1つです。また、上場会社ではなくとも、会社の税金である法人税を計算する際には、貸借対照表と損益計算書の添付を求められます。

したがって、会計期間がどうであれ1年ごとに区分した各期間(事業年度と言います)において法人税の申告義務があるため、最低1年に1回、決算日に貸借対照表を作成しなければなりません。

貸借対照表の作成におすすめの会計ソフト

\法人の貸借対照表をカンタンに自動作成/

「マネーフォワード クラウド会計」は、日々の会計処理を入力することによって、自動的に決算書の作成ができる仕組みになっています。もちろん決算書の一種である貸借対照表の自動作成にも対応しています。作成された貸借対照表は、PDFに出力したり、アカウント共有によって複数人とデータを共有したりすることも可能です。

また、「マネーフォワード クラウド会計」なら、入力したデータから自動で作成される、前期比較、キャッシュフローレポート、得意先・仕入先レポート、財務指標(β)といった、管理会計に便利なレポートも活用できます。レポート機能はグラフ付きで視覚的に判断しやすいようになっており、財務分析に慣れていない担当者や経営者でも使いやすいでしょう。

電子帳簿保存法の改正にも対応していますので、将来にわたって安心して使用できます。

貸借対照表のテンプレート集(無料)

会計ソフトを使わずに貸借対照表を作成する場合は、エクセルのテンプレートなどの利用が便利です。ページから貸借対照表のエクセルテンプレートを無料でダウンロードできるので、ご活用ください。

貸借対照表・決算書の読み方をまとめた資料(無料)

決算書は会社の成績表のようなものなので、読めると自社や競合他社のことをしっかりと理解できます。しかし最初は読み方を理解するのが難しいかもしれません。そこで、決算書の基本的な読み方について、初心者にもわかるようにご紹介する資料をご用意しました。貸借対照表、損益計算書、キャッシュフロー計算書などについて解説しています。

貸借対照表を正しく理解して決算書を読み解こう

一般的に広く使われている貸借対照表は、左側に資産、右側に負債と純資産を並べることで、企業の財政状況を示します。貸借対照表を正しく読み取ることで、企業の経営状態や財務状況などの分析が可能です。

損益計算書に加えて貸借対照表を活用して財務分析を行えば、資金繰りのチェック、健全性・安定性チェックなどができます。分析結果を踏まえて、次なる策に活かしましょう。

よくある質問

貸借対照表(バランスシート)とは?

貸借対照表は大きく左側と右側に分かれ、左側には資産、右側には負債と純資産がある帳表です。詳しくはこちらをご覧ください。

貸借対照表でどのようなことが分かる?

会社の資産、負債の状態などがわかります。詳しくはこちらをご覧ください。

貸借対照表の作成には何を使うのが便利?

「マネーフォワード クラウド会計」がおすすめです。日々の会計処理を入力することによって、自動的に決算書の作成ができる仕組みになっているからです。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

会計の基本の関連記事

貸借対照表の関連記事

新着記事

FASS検定とは?試験形式や日程、難易度、勉強時間、問題集の活用方法などを解説

経理や財務の仕事に携わる上で、「自分のスキルレベルはどのくらいだろう?」「もっと実務に役立つ知識を身につけたい」と感じることはありませんか?特にキャリアの浅い方や、これから経理職を目指す方にとって、自身のスキルを客観的に把握し、次のステップ…

詳しくみる優良な電子帳簿とは?会計初心者が知るべきメリット・要件・導入ステップを解説

近年、企業の経理業務において、電子帳簿保存法(電帳法)への対応が不可欠となっています。その中でも特に注目されているのが、優良な電子帳簿の規定です。これは、単に帳簿を電子的に保存するだけでなく、より高い基準を満たす電子帳簿について、税制上のメ…

詳しくみる粉飾決算の事例一覧|手口や影響、有名企業から学ぶ防止策まで徹底解説

「粉飾決算」という言葉をニュースなどで耳にしたことはありませんか? これは、企業が意図的に財務諸表を偽り、実際よりも経営状態を良く見せかける不正な会計処理のことです。 この記事では、まず粉飾決算とは具体的にどのような行為なのかを分かりやすく…

詳しくみる連結キャッシュ・フロー計算書とは?作り方・読み解き方や重要なポイントを解説

会計を学び始めると、損益計算書(P/L)、貸借対照表(B/S)と並んで、キャッシュ・フロー計算書(C/F)という言葉を耳にする機会が多いでしょう。特に、複数の会社から成る企業グループ全体の実態を把握するためには、連結キャッシュ・フロー計算書…

詳しくみる青森で経理代行サービスを依頼するには?費用・依頼先や対応範囲を解説

青森県内で経理代行サービスを検討している企業向けに、サービスの対応範囲から料金相場、依頼先の選び方まで包括的に解説します。地元の税理士事務所から全国対応の専門会社まで、それぞれの特徴や費用感を詳しく紹介し、自社に最適な経理代行パートナーを見…

詳しくみる北海道で記帳代行を依頼するなら?相談先や具体的な業務内容、料金相場を解説

北海道の事業者が記帳代行サービスを利用したいと考えている場合、税理士事務所や会計事務所に相談すると良いでしょう。記帳代行サービスの対応範囲は、会計ソフトへの入力や仕訳の起票、各種帳簿の作成などの業務です。事業者は、アウトソーシングしたい業務…

詳しくみる