- 更新日 : 2025年2月19日

原価計算とは?計算方法や目的、種類などの基本知識と仕訳例を解説!

原価計算は難しいという先入観はありませんか?一度にあまり多くの計算方法を学ぼうとせず、基礎的なところから始めましょう。ビジネスの最前線の問題も、基本的なしくみの理解なしでは語れません。この記事では、原価計算の基礎としてその種類や計算方法、仕訳までをわかりやすく解説します。

目次

原価計算とは?

製造業では、会社が仕入先から原材料や部品を購入し、それを加工して製品を製造したのちに得意先へ販売します。

製造過程では、材料などの調達費や組立加工費、さらには設備の減価償却費などさまざまな費用が発生します。これら製品の製造にかかった費用を計算し、製品の製造原価を計算するのが原価計算です。

一般に、原価計算とは工業簿記上のルールに則り、製品原価を分類・測定・集計・分析する一連の手続きを指します。なお、サービス原価の算定においては工業簿記に基づかない原価計算法も存在します。

わが国においては1962年に大蔵省(当時)企業会計審議会が示した「原価計算基準」が原価計算の基準となっています。

「原価計算基準」は60 年近くも一度も修正を加えられることなく、わが国の原価計算制度の実践的なルールとして機能し続けてきました。制定当初の基準の完成度が高かったと言わざるを得ません。さらに、この基準が弾力性を持つものであり、法改正等に対し十分に斟酌されて利用されてきたとも言えます。

しかし一方では、時代とともに制定当時には思いもよらなかった変化の連続でもありました。「必要なものを必要な時に必要なだけ作る」ジャスト・イン・タイム方式、ICT(情報通信技術)の発展、グローバル化、SDGs等々枚挙にいとまのないぐらい環境は変化し、それとともに新たな原価計算方法が活用されているのも事実です。

原価計算の目的とは?

原価計算の目的は次の2つに集約されます。

企業会計は、財務会計と管理会計に区分されますが、それぞれ企業外部への情報提供を目的とする会計を財務会計、企業内部の経営管理を目的とする会計を管理会計といいます。

財務会計目的

企業は、財務諸表(貸借対照表、損益計算書など)を用いて利害関係者に経営状態を報告しなければなりません。製品の原価を明らかにすることによって生産活動によって会社にどれだけの利益をもたらしたかを外部に報告することが原価計算の目的と言えます。

管理会計目的

原価計算によって、企業が思い描いていた理想の原価と実際の原価とを比較できるようになります。これにより、コストダウンや工程の効率化などの管理が可能となり、より高い生産性を追求できます。

例えば、自製か外注か、購入かリースかなどの意思決定や、原価構造の分析による自社の強みや弱みの認識等は信頼できる原価計算に基づくからこそできるのです。

このように原価計算は製造業において、外部への財務諸表の開示目的とともに、内部的な管理を通して利益性の向上、適正販売価格の決定、経営上の意思決定などを目的に行われています。

原価計算の基本知識

原価計算の基礎を理解する上で、直接費と間接費、変動費と固定費は、それぞれどのように定義され、具体的にどのようなものを指すのかを見ておきましょう。

直接費と間接費

原価計算をする場合、製品との関連性によって原価の分類をする場合があります。

例えば、自動車を製造している場合、鉄やアルミニウム、樹脂、ガラスなどは製品を製造である自動車を造るために使われたことが明らかな材料です。これらを直接費といいます。

これに対して、工場建物の減価償却費、その会社をPRするための宣伝費用などは、他製品の製造にも関わっており、間接的に投入された費用と言えます。これらを間接費といいます。

このように直接的な関係が明らかな原価のことを直接費、発生費用と製品が間接的な結びつきがあるものを間接費といいます。間接費は何らかの基準によって原価に配分する必要があります。間接費を原価として割り当てることを「配賦(はいふ)」と呼びます。

完成製品や未完成の仕掛品は、3つの要素から成り立っています。これを費目(ひもく)と言います。

原価計算では、直接費・間接費とこれら3つの費目を組み合わせた6つの要素がよく利用されます。

変動費と固定費

製造の過程で生産量や売上高に関わらず、必ず必要となる費用が固定費であり、例え売上がなくても必ずかかる費用です。

製品によって固定費となる費目は異なりますが、たとえば労務費や地代家賃、広告宣伝費、交際費や減価償却費などは固定費になることが多い費目です。

固定費に対し、生産量や売上高の増減によって変動する費用を変動費と呼びます。原材料費や加工費など、投入量や生産量と比例関係にある費用が変動費です。

原価計算の種類

原価計算はその目的に応じて次の3種類に分類できます。

- 標準原価計算

- 実際原価計算

- 直接原価計算

製品の標準原価(理想的な状況で当該製品が生産されたときにかかる理論上の原価)を求めるための原価計算で、「目標原価」ともいわれます。

製品の製造にあたり、実際にかかった費用を集計する原価計算です。

原価計算を実施するにあたり、売上原価、販管費等すべての原価要素を網羅的に計算する原価計算を「全部原価計算」と呼びます。

製品の製造コストを固定費と変動費に振り分け、変動費に重点をおいて原価計算を行う原価計算です。

上記の全部原価計算に対し、売上原価と販管費に含まれる変動費部分だけを計算する原価計算を「部分原価計算」と呼びます。

※原価計算の種類

なお、実際原価計算においては、製品1つまたは1単位ごとに原価を集計する「個別原価計算」と、原価計算期間ごとに発生した製造原価を生産量で按分して製品の単位原価を求める「総合原価計算」があります。

個別原価計算は、特注機械など個別に製造される受注生産形態製品の原価を求める場合に採用され、製造指図書ごとに原価計算が行われます。また、総合原価計算は標準化された製品を継続的に大量生産する工場などで用いられます。

全部原価計算

製品の生産やサービスの提供に関わる「すべての」費用を原価として考える全部原価計算について、簡単な具体例で見ていきましょう。

以下は材料を仕入れ、社内で加工して製品として販売している会社の事例です。

製品販売代金 @10,000円

製品材料費 @5,000円

労務費 200,000円

この事例においては、労務費をすべて製品の製造に係るものとして原価に含めることとします。

例えば製品を100個製造した場合の原価計算は、製品1個あたりの労務費が20万円÷100個=@2,000円となるため、製品1個あたりの原価は材料費と合わせて7,000円(原価率70%)になります。

ところが、この製品の製造数が200個になると労務費が20万円÷200個=@1,000円となるため、製品1個あたりの原価は材料費と合わせて6,000円(原価率60%)に下がるということになります。

一般には、 製造数が多くなると労務費も増加しますが、完全に製品生産量に比例することは考えにくいため、この例では変動しないと仮定します。

上の例では、製造量が大きくなれば単価が低くなるという現象が起こり、安定した原価計算と言えません。

さらに、この生産した製品が売れずに在庫として棚卸製品に計上されたらどうなるでしょうか。

全部原価計算で計算された製品原価には固定費が含まれているため、固定費である労務費も製品在庫に含まれ、その製品が販売される来期以降まで費用化されずに繰り越されることになるのです。

このように全部原価計算はその計算の簡便さがメリットなのですが、生産量によって原価率が変動し、さらに製品が売れなかった場合には、期末棚卸商品の計上を通じて当期の労務費などの固定費が来期以降に繰り延べられ、当期の利益が多く残る結果となります。

<実際原価計算>

実際原価計算は、実際に発生した費用である材料費、労務費、経費を網羅的に扱うため、費用・収益対応原則に結びついています。

先に挙げた「原価計算基準」に、「実際原価の計算においては、製造原価は原則として、その実際発生額を、まず費目別に計算し、次いで原価部門別に計算し、最後に製品別に集計する。販売費及び一般管理費は、原則として、一定期間における実際発生額を費目別に計算する」とあるように、実際発生額に忠実に計算されます。

しかしながら、実際の原価とはその時々の変動する価格や能率、操業度などが反映されており、決して安定した原価は得られません。標準原価が求められるようになった所以でもあります。

<標準原価計算>

標準原価計算は、予め原価の目標値である標準原価を算定しておき、できあがった製品1個あたりの標準原価を数量に掛けて、仕掛品や製品を計算します。そして、算定された製造原価と実際発生額の差額が、原則としてその年度の売上原価です。

標準原価計算で重要なのは発生した実際額との差異の分析であり、次期以降の標準原価の検討材料となります。

直接原価計算

直接原価計算とは、費用を変動費と固定費に区分して、そのうち変動費を原価として原価計算を行います。

直接原価計算における変動費とは、製品やサービスの売上(生産)に直接かかる費用のことを言います。そして、固定費は売上(生産)に関係なく、定期的に発生する費用になります。

一例としては、製品の売上(生産)の増加とともに発生する原材料費は変動費であり、どれだけ売上や生産量が増加しても毎期一定の地代家賃やリース料などは固定費に分類されます。

では、労務費はどうでしょうか。製造に係る労務費は基本的には固定費に分類されます。

しかし、製品の生産量に比例して作業する人や、売上の増大した時期の残業に係る労務費などは変動費用として扱います。

それでは、労務費を固定費として考えて、先ほどの例で変動費と固定費を区分する直接原価計算の場合を見ていきましょう。

まず、変動費は原材料だけですので、製造量にかかわらず製品1個あたりの原価は5,000円(原価率50%)で常に一定です。

労務費は製品原価に含まれないので、在庫で残ったとしても棚卸製品に計上されず発生した労務費は費用化されます。

先ほどの全部原価計算の問題点は解消されることになります。

さらに、この直接原価計算は損益分岐点売上高を算出しやすいというメリットもあります。

損益分岐点売上高とは、「その点の売上高より多くなれば黒字となり、少なければ赤字となる」売上高、つまり、利益がゼロとなる時点の売上高です。

損益分岐点売上高の算出方法は、固定費 ÷ 粗利率(100%-原価率)であり、今回のケースであれば

固定費(労務費) 20万円 ÷ 粗利率 50% =損益分岐点売上高 40万円

というように損益分岐点売上高を算出することができます。

つまり、この例では、固定費である労務費の20万円を賄う(まかなう)ためには40万円の製品売上が必要であり、売上が40万円を超えると利益が残るということになります。

このように、企業の継続のために最低限必要な売上はいくらなのか、さらには目標となる利益を得るためにはいくらの売上が必要になるのかを逆算して求めることができるということになります。

製品の製造などにかかるすべての費用を原価に含めて原価計算を行う全部原価計算よりも、変動費と固定費を区分して、そのうち変動費のみを原価として計算する直接原価計算を用いて原価計算を行う方が予算や戦略は立てやすいと言えます。

総合原価計算

先に総合原価計算とは、「原価計算期間ごとに発生した製造原価を生産量で按分して製品の単位原価を求める計算方法」と紹介しました。この総合原価計算は、連続的に大量生産する形態でよく利用されます。

期末期首に仕掛品がある場合には、「期首仕掛品原価+当期製造費用」を期末における仕掛品と製品(完成品)とに按分計算します。

個別原価計算

また、個別原価計算とは、「製品1つまたは1単位ごとに原価を集計する計算方法であり、受注生産形態製品の原価を求める場合に採用される」と紹介しました。

製造指図書ごとに製造されるため、直接費、間接費ともそれぞれの基準にしたがって製造指図書単位で賦課、配賦されます。

受注単位で原価を把握することができるため、製品別の利益がわかりやすいと言えます。

原価計算の計算方法と仕訳例

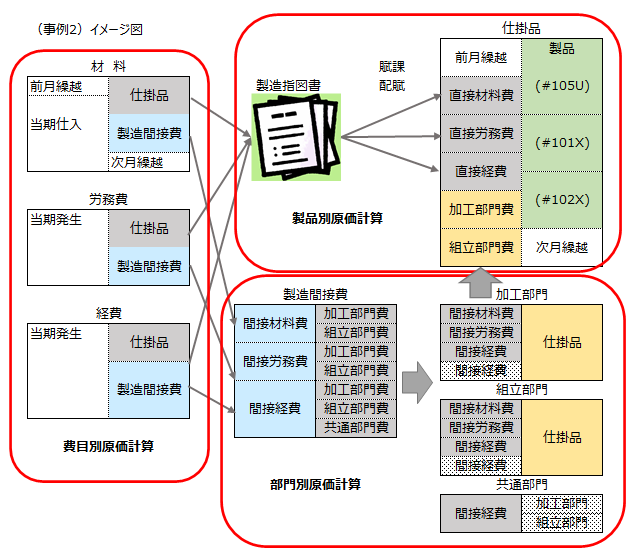

原価計算は、費目別原価計算、部門別原価計算、製品別原価計算という3つのステップによって行われることがあります。この例は、実際個別原価計算(実際原価計算における個別原価計算)を想定しています。原価計算を行う期間を原価計算期間といいますが、この例では原価計算期間を1ヶ月(X月)を想定して下さい。

当月初 仕掛品 500,000円(製造指図書#105U)

材料費 直接費:400,000円 間接費:20,000円

労務費 直接費:450,000円 間接費:70,000円

経費 直接費:300,000円 間接費:50,000円

当月末 仕掛品 400,000円(製造指図書#103X)

※この会社には加工部門、組立部門、営業・総務部門の3部門があります。

X月においては、製造指図書#101X、#102X、#103Xが新たに製造されました。

費目別原価計算

第1ステップは、費目別原価計算です。

原価計算期間における材料費、労務費、経費を費目別に分類し、記録・集計する手続きを費目別原価計算といいます。経費とは例えば、減価償却費や消耗品費、水道光熱費などの勘定科目となります。原価計算ですので、ここでは営業・総務部の給与等は対象外になることに注意します。

以下の仕訳はいくとおりもある中の一例として捉えてください。

| 借 方 | 貸 方 | 摘 要 | ||

|---|---|---|---|---|

| 材料(仕入等) | 420000円 | 買掛金 | 420000円 | 材料を掛仕入 |

| 労務費(給与等) | 520000円 | 未払費用 | 520000円 | X月の給与や手当、福利厚生費など |

| 経費(各種経費等) | 350000円 | 未払費用 | 350000円 | 発生したX月分の各種経費 |

| 製造間接費 | 20000円 | 材料 | 20000円 | 仕入れた材料のうち、間接材料を振替 |

| 製造間接費 | 70000円 | 労務費 | 70000円 | X月の労務費のうち、間接労務費を振替 |

| 製造間接費 | 50000円 | 経費 | 50000円 | X月の経費のうち、間接経費を振替 |

部門別原価計算

第2ステップは、費目別で計算された製造間接費を部門に配賦する過程で、部門別原価計算と呼ばれます。

部門別原価計算では製造間接費を、発生部門別に合理的な割合をもって配分します。例えば、加工部門と組立部門に直接賦課ができない間接費については、一旦共通部門費とします。

その後、稼働時間、工数比、専有面積、電力使用量などの適正な割合で共通部門費を加工部門と組立部門に配分を繰り返すのです。配賦基準の根拠となるデータは定期的に採集し、合理的な割合となるように注意します。

| 借 方 | 貸 方 | 摘 要 | ||

|---|---|---|---|---|

| 製造間接費(加工部門) | 15000円 | 製造間接費 | 20000円 | 間接材料費を材料投入量で按分して、加工部門と組立部門に配賦 |

| 製造間接費(組立部門) | 5000円 | |||

| 製造間接費(加工部門) | 20000円 | 製造間接費 | 70000円 | 間接労務費を、部門の1ヶ月の総労働時間で按分し、加工部門と組立部門に配賦 |

| 製造間接費(組立部門) | 50000円 | |||

| 製造間接費(加工部門) | 30000円 | 製造間接費 | 50000円 | 間接経費のうち、家賃以外を電気利用量で按分し、加工部門と組立部門に配賦 |

| 製造間接費(組立部門) | 10000円 | |||

| 製造間接費(共通部門) | 10000円 |

| 借 方 | 貸 方 | 摘 要 | ||

|---|---|---|---|---|

| 製造間接費(加工部門) | 7000円 | 製造間接費(共通部門) | 10000円 | 間接経費のうち、家賃を専有面積比率で按分し、加工部門と組立部門に配賦 |

| 製造間接費(組立部門) | 3000円 |

製品別原価計算

最後のステップである製品別計算では、製品の種類ごとに製品一単位の原価を計算します。

それまでに仕掛品(又は製造)勘定において、次の3種類の準備をします。

まず、製品に直接賦課される直接費である当期の材料費、労務費、経費を仕掛品勘定に振り替えます。

| 借 方 | 貸 方 | 摘 要 | ||

|---|---|---|---|---|

| 仕掛品 | 1150000円 | 材料 | 400000円 | X月の直接材料費 |

| 労務費 | 450000円 | X月の直接労務費 | ||

| 経費 | 300000円 | X月の直接経費 |

次に、各部門に集められた当期の製造間接費を仕掛品勘定に振り替えます。

| 借 方 | 貸 方 | 摘 要 | ||

|---|---|---|---|---|

| 仕掛品 | 140000円 | 製造間接費(加工部門) | 72000円 | X月の加工部門の間接費集計 |

| 製造間接費(組立部門) | 68000円 | X月の組立部門の間接費集計 |

そして、期首と期末の仕掛品について振替処理をします。ここで期末仕掛品の求め方は省略します。

| 借 方 | 貸 方 | 摘 要 | ||

|---|---|---|---|---|

| 仕掛品 | 500000円 | 期首仕掛品 | 500000円 | 月次決算における棚卸処理 期首仕掛品(#105U)を戻し、期末仕掛品(#103X)を繰入 |

| 期末仕掛品 | 400000円 | 仕掛品 | 400000円 |

ここで用いられるのが、製品別原価計算です。製品別原価計算は、仕掛品から当期製品製造原価を振り替える処理です。

個別原価計算においては製造指図書ごとに、総合原価計算においては等級別、工程別等製品の種類や品質によって配賦計算をします。

例えば、当期(X月)においては、前月末仕掛品の#105U、当期製造開始の#101X及び#102Xが製品に振替えられます。それぞれの製造指図書から「製品ごと」に原価を賦課及び配賦します。

| 借 方 | 貸 方 | 摘 要 | ||

|---|---|---|---|---|

| 製品(#105U) | 550000円 | 仕掛品 | 1390000円 | 費目・製造間接費に分類し、それぞれの製造指図書ごとの原価を集計します。(原価計算表を利用します) |

| 製品(#101X) | 400000円 | |||

| 製品(#102X) | 440000円 |

以上の工程を一つの流れとしてとらえたイメージが下図となります。

原価計算と消費税の考え方

消費税の会計処理方法には、税込経理方式と税抜経理方式があります。税込経理方式は、消費税込みの価格で会計処理を行う方法です。納付する消費税が確定したら事業年度末において確定した消費税額を未払消費税等として租税公課に計上する会計処理を行います((借方)租税公課 (貸方)未払消費税等)。消費税の免税事業者については、税込経理方式で会計処理をしなくてはなりません。

税抜経理方式は、消費税部分と本体価格部分を分けて会計処理を行う方法です。課税売上にかかわる消費税は仮受消費税等、課税仕入や課税対象の経費にかかわる消費税は仮払消費税等で会計処理を行います。

このような消費税の会計処理は、原価計算においても同様です。税込経理方式を採用している場合は、税込みの価格で原価計算を行います。税抜経理方式であれば、税抜きでの会計処理が合理的です。

原価計算を正しく理解して管理会計に基づいた経営を

原価計算には、その会社の規模、製品、製造過程、賦課や配賦の考え方など非常に多くの要素があります。適正な原価計算とは、製品や製造環境にふさわしく、かつ、合理的な基準をもつものです。

十分に検討した計算過程や基準によって、将来の会社の方向性を決める一要素としての原価計算を経営にうまく活かしたいものですね。

よくある質問

原価計算とは?

製造業において、製品の製造にかかった費用を計算し、製品の製造原価を計算することです。詳しくはこちらをご覧ください。

原価計算の目的は?

生産活動によって会社にどれだけの利益をもたらしたかを外部に報告すること、内部的な管理を通して利益性の向上や適正販売価格の決定、経営上の意思決定を実現することです。詳しくはこちらをご覧ください。

原価計算の分類は?

原価計算はその目的に応じて標準原価計算、実際原価計算、直接原価計算の3種類に分類できます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

小口現金出納帳とは?書き方・記入例、現金出納帳との違いをわかりやすく解説

日常的に現金出納帳を利用している方でも「小口現金出納帳」は利用したことがない方も多いでしょう。どちらも決算書類として利用するための重要度の高い帳簿です。 小口現金出納帳を作成する目的は、手元に残る小口現金と帳簿上の残高を一致させることです。…

詳しくみる割賦販売の会計処理と仕訳方法のまとめ

割賦販売は、主にパソコンや車などの高額な商品の代金を分割払いで契約する販売方法です。本記事では、割賦販売をしたときの仕訳の書き方やポイントを解説します。また、平成30年度の税制改正によって、割賦基準(回収基準)が廃止されました。経理・会計担…

詳しくみる外注費の消費税の扱いとは?個人・法人の仕訳例、給与との違いを解説

業務の一部を外部に委託する「外注」は、多くの企業で活用されています。しかし、外注費にかかる消費税の扱いは、インボイス制度の導入もあったため、注意が必要です。正しく処理しないと、仕入税額控除ができなかったり、税務調査で給与と判断されたりするお…

詳しくみる経費精算に使う勘定科目は?仕訳例や注意点を解説

経費精算をする際は、「何に使われたのか」がひと目でわかるように、勘定科目を用いて仕訳を行います。適切な勘定科目を使用するメリットは、経営成績を分析しやすくなることなどです。 この記事では、勘定科目の概要や経費精算で使われるものの例、仕訳例、…

詳しくみる先入先出法での棚卸資産の評価・商品有高帳の記入例 移動平均法との違いも解説

決算においてその事業年度の売上原価を求めるには、今までに仕入れた商品や製品が期末にどれだけ残っているかを調査しなければなりません。 多くは、商品や製品が実際にある倉庫などで物理的に確認する必要があります。 よく簿記の教科書に「先入先出法」な…

詳しくみる軽油にかかる税金の仕訳方法は?ガソリンとの違いをわかりやすく解説

ディーゼルエンジンの車に使われる「軽油」には、ガソリンとは異なる種類の税金がかかっています。経理では、軽油を購入したときの勘定科目や消費税の扱いをどうすればよいか、迷うことが少なくありません。免税制度が適用されることもあるため、会計処理には…

詳しくみる