- 更新日 : 2025年4月23日

繰越欠損金は決算書のどこに記載する?期限や控除限度額、仕訳を解説

繰越欠損金とは、過去に発生した赤字を将来の利益に対して控除できる制度です。これにより、税負担が軽減され、企業のキャッシュフロー改善に寄与します。ただし、利用できる期間には制限があり、計算が複雑になる場合もあります。今回は、青色申告の承認を受けている法人も、これから青色申告の承認を受ける法人も、最低限確認しておくべき基礎知識を法改正まで含めて解説します。

目次

繰越欠損金とは

欠損金とは、法人税を計算する際の所得計算において、所得が赤字である場合の金額のことです。

法人税法において青色申告の承認を受けている場合には、一定期間、その欠損金を将来に繰り越して、将来の一定期間の間に発生した所得(黒字)と相殺することが認められています。この法人税法の規定に基づき、繰り越している過去の欠損金のことを繰越欠損金といいます。

繰越欠損金の計上による税効果会計

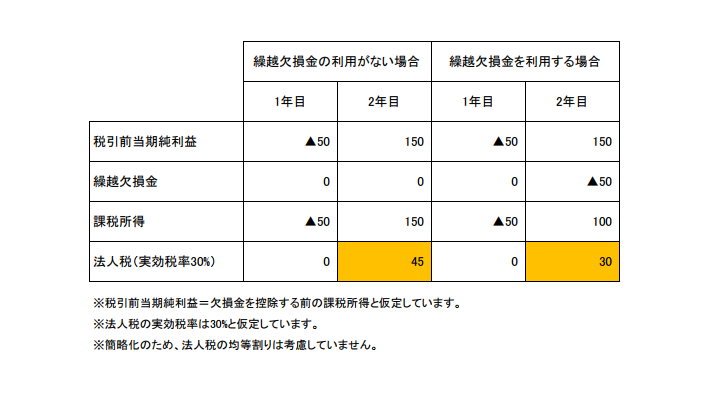

欠損金を将来に繰り越すメリットは、将来の所得(黒字)と欠損金を相殺し、将来の納めるべき法人税を少なくできる点です。以下の表は条件を非常に簡略化して、繰越欠損金を利用した際の法人税への影響額を示しています。

【繰越欠損金の利用がない場合(表の左側)】

繰越欠損金の利用がない場合は、2年目の黒字150に対して1年目の赤字が考慮されず、所得150に対して課税されることになります。このため、実効税率30%と仮定した場合、45の法人税などの税金を納めなくてはなりません。

【繰越欠損金を利用する場合(表の右側)】

原則的な考えとして、繰越欠損金を利用する場合は、初年度に発生した50の赤字を翌年度以降に繰り越すことができます。このため、2年目の黒字150から、1年目の赤字50を差し引いた所得100に対して課税されることになります。実効税率を30%と仮定すると、30の法人税を納めることになります。

つまり、繰越欠損金を利用することで、上記の例のように、繰り越した将来年度の法人税を抑えることができるのです。

繰越欠損金の税効果会計適用には回収可能性の判断が必要

繰越欠損金には将来年度の法人税負担が軽減できるというメリットがあります。しかし翌年度以降も赤字が続いては、繰越欠損金を黒字と相殺して法人税を抑えることはできません。

繰越欠損金によるメリットを十分に得るためには、将来年度において法人税支払いの対象を黒字とすることが必要です。繰越欠損金には繰越可能期限が定められていて、期限切れとなると期待通りのメリットは得られなくなります。

税効果会計では、法人税に対するメリット・デメリットを正しく評価し、計上することが求められます。繰越欠損金を適用する場合は期限切れを起こさずに黒字と相殺できる可能性、回収可能性の判断が必要です。

繰越欠損金の適用条件や期限、控除限度額

繰越欠損金制度の利用には青色申告申請が必須

繰越欠損金制度は、事業年度単位(基本的には1年)で課税を行うことで生じる税負担の変動を平準化するための制度ですが、青色申告の法人だけに認められた特典でもあります。

繰越欠損金を利用するためには、青色申告の承認申請書を税務署へ申請する必要があります。青色申告は、基本的に申請すればどの法人も承認されるので、事業を開始したら忘れずに承認の申請を行いましょう。

繰越欠損金のその他利用要件

繰越欠損金を利用するためには、青色申告であることに加え、その他の要件を満たすことが必要となります。

以下は一般的な要件になります(令和6年10月時点)。

- 10年以内に開始した事業年度の欠損金であること

- 青色申告書を提出した事業年度に生じた欠損金額であること

- 欠損金額が発生した年度後も連続して確定申告書を提出していること

- 帳簿書類等を適切に保存していること

なお、繰越欠損金は最も古い事業年度のものから順次損金に算入していきます。

繰越欠損金の繰越期間は10年

繰越欠損金は平成28年度の税制改正において期限が1年延長され、平成30年4月1日以後に開始する事業年度からは繰越期間が10年間とされています。

繰越欠損金の控除限度額はいくら?

欠損金について、資本金1億円以下の中小企業等には全額の繰り越しが認められていますが、大企業には上限が設けられています。平成30年4月1日以降を開始事業年度とする大企業の場合、繰越控除前の所得金額の50%が控除限度額です。それより前の控除限度額は以下の通りになっています。

平成28年4月1日~平成29年3月31日開始事業年度・・・60%

平成27年4月1日~平成28年3月31日開始事業年度・・・65%

平成24年4月1日~平成27年3月31日開始事業年度・・・80%

繰越欠損金を抱える会社を買収・合併した場合

繰越欠損金の制度の話をすると、「繰越欠損金がある会社を買い取って、合併することで法人税負担を減らせるの?」という質問をよく受けます。

法人税法が定める要件を満たす場合には買収・合併した繰越欠損金を利用できることもありますが、繰越欠損金目的のM&A等により不当に税負担を減らすことないように、法人税法に厳しい規定が設けられているので注意しましょう。

繰越欠損金の引き継ぎは、M&Aにおいて重要な問題で、節税効果が大きい反面、要件は厳格に定められています。内容が複雑で、専門的な知識も必要なため、事前に税理士などの専門家に相談しましょう。

繰越欠損金の制度は法改正に注意

繰越欠損金の制度は、頻繁に税法の改正が行われている部分であるため、非常に複雑な制度となっています。特に、欠損金がいつの年度に発生したものかによって、繰り越せる期間が異なってきますので注意しておきましょう。

繰越欠損金はどこに記載されるか

繰越欠損金の額が決算書に記載されていると誤解されることもあります。決算書では繰越欠損金の金額や明細は確認できません。

繰越欠損金は法人税申告書で確認できる

繰越欠損金の額が確認できるのは法人税申告書です。法人税申告書は、法人税額を税務署に申告する際に作成する書類です。法人税申告書では、法人税額を正確に計算する必要があるため、法人税の計算に影響を与える繰越欠損金の額が必要となります。

法人税申告書の別表7に記載されている

法人税申告書には、申告書に記載された内容について詳細を記載する明細書があります。繰越欠損金の事業年度ごとの金額は、法人税申告書の別表七(一)「欠損金の損金算入等に関する明細書」に記載されます。記載箇所は下記の通りです。欠損金が発生した事業年度ごとに、まだ法人税額の計算で使われていない控除未決算欠損金額(繰越欠損金)および当期控除額、翌期繰越額が記載されます。

出典:欠損金又は災害損失金の損金算入等に関する明細書|国税庁

繰越欠損金の仕訳

繰越欠損金は、貸借対照表の借方に「繰延税金資産」として計上されます。繰延税金資産は会社の所得と法人税との間に差がある場合に用いられる、損金一時差異の代表的な勘定です。

記載欄は黒字との相殺により翌年度に解消見込みの場合は「流動資産」、それ以外の場合は「投資その他の資産」です。貸方、損益計算書には「法人税等調整額」が記載されます。

繰越欠損金を計上する仕訳

それでは実際に繰越欠損金計上のために必要な会計処理を見ていきましょう。

欠損金100万円について、上限を全額、実効税率30%で繰越欠損金とする場合です。

繰越欠損金=100万円×30%=30万円

仕訳は以下になります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 繰延税金資産 | 300,000 | 法人税等調整額 | 300,000 |

繰越欠損金のメリットデメリットまとめ

繰越欠損金を使って控除を受ける場合のメリットとデメリットを以下にまとめます。

繰越欠損金のメリット

- 税負担の軽減: 繰越欠損金を利用することで、赤字のあった年の損失を後の年の利益から控除することができ、その期間の税金の負担が軽減されます。

- キャッシュフローの改善: 税金の支払いが減ることで、その分の資金が事業運営に回せるため、企業のキャッシュフローが改善されます。

- 経営の安定化: 赤字の影響を緩和し、安定した経営を行うための支援となります。これにより、不況時でも事業を継続しやすくなります。

繰越欠損金のデメリット

- 利用できる期間の制限: 繰越欠損金には利用できる期間が限られており(一般的に10年間)、期間が過ぎると損失を控除できなくなるため、期限内に利益を出せなければ損失の恩恵を受けられません。

- 計算の複雑化: 繰越欠損金の計算には、適用条件が伴うため、税務申告が複雑になり、管理が煩雑になることがあります。これにより、専門的な知識が必要になることもあります。

- 将来の利益への依存: 繰越欠損金を活用するためには将来利益が必要ですが、その利益が確保できない場合、繰越欠損金のメリットを享受できません。

これらのメリットとデメリットを考慮し、企業は繰越欠損金の活用を計画的に行うことが求められます。特に、未来の事業展望や利益計画をよく理解しておくことが重要です。

繰越欠損金制度を正しく活用して法人税負担を減らそう

繰越欠損金は、赤字を翌年度以降に繰り越すことで将来の法人税負担を軽減できる制度です。利用することで企業は事業年度間の法人税負担を平準化し、存続の安定化が図れます。繰越欠損金は特に不測の状況によって多額の赤字となったような場合に、非常に重要な制度となります。まずは青色申告の承認申請を行い、適切に帳簿を付けていく習慣を付けましょう。

よくある質問

繰越欠損金とは?

法人税法の規定に基づき、繰り越している過去の欠損金のことです。詳しくはこちらをご覧ください。

欠損金を将来に繰り越すメリットは?

将来の所得(黒字)と欠損金を相殺し、将来の納めるべき法人税を少なくできることです。詳しくはこちらをご覧ください。

繰越欠損金の適用条件は?

青色申告の承認申請書を税務署へ申請すること、10年以内に開始した事業年度の欠損金であることなどです。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

損金の関連記事

新着記事

FASS検定とは?試験形式や日程、難易度、勉強時間、問題集の活用方法などを解説

経理や財務の仕事に携わる上で、「自分のスキルレベルはどのくらいだろう?」「もっと実務に役立つ知識を身につけたい」と感じることはありませんか?特にキャリアの浅い方や、これから経理職を目指す方にとって、自身のスキルを客観的に把握し、次のステップ…

詳しくみる優良な電子帳簿とは?会計初心者が知るべきメリット・要件・導入ステップを解説

近年、企業の経理業務において、電子帳簿保存法(電帳法)への対応が不可欠となっています。その中でも特に注目されているのが、優良な電子帳簿の規定です。これは、単に帳簿を電子的に保存するだけでなく、より高い基準を満たす電子帳簿について、税制上のメ…

詳しくみる粉飾決算の事例一覧|手口や影響、有名企業から学ぶ防止策まで徹底解説

「粉飾決算」という言葉をニュースなどで耳にしたことはありませんか? これは、企業が意図的に財務諸表を偽り、実際よりも経営状態を良く見せかける不正な会計処理のことです。 この記事では、まず粉飾決算とは具体的にどのような行為なのかを分かりやすく…

詳しくみる連結キャッシュ・フロー計算書とは?作り方・読み解き方や重要なポイントを解説

会計を学び始めると、損益計算書(P/L)、貸借対照表(B/S)と並んで、キャッシュ・フロー計算書(C/F)という言葉を耳にする機会が多いでしょう。特に、複数の会社から成る企業グループ全体の実態を把握するためには、連結キャッシュ・フロー計算書…

詳しくみる青森で経理代行サービスを依頼するには?費用・依頼先や対応範囲を解説

青森県内で経理代行サービスを検討している企業向けに、サービスの対応範囲から料金相場、依頼先の選び方まで包括的に解説します。地元の税理士事務所から全国対応の専門会社まで、それぞれの特徴や費用感を詳しく紹介し、自社に最適な経理代行パートナーを見…

詳しくみる北海道で記帳代行を依頼するなら?相談先や具体的な業務内容、料金相場を解説

北海道の事業者が記帳代行サービスを利用したいと考えている場合、税理士事務所や会計事務所に相談すると良いでしょう。記帳代行サービスの対応範囲は、会計ソフトへの入力や仕訳の起票、各種帳簿の作成などの業務です。事業者は、アウトソーシングしたい業務…

詳しくみる