- 作成日 : 2025年3月3日

償却資産申告書を提出しないとどうなる?時効や提出不要となるケースも解説

償却資産申告書は、提出しないと罰金をはじめ、さまざまな罰則を受けなければなりません。本記事では、償却資産申告書の概要をはじめ、提出が遅れてしまったときの対処法や提出を免除してもらえる条件などについて解説します。

書類の記入例も一緒に取り上げるため、ぜひ最後までご覧ください。

目次

償却資産申告書を提出しないとどうなる?

個人や法人が償却資産を有している場合、償却資産申告書を作成しなければなりません。

以下では、償却資産申告書の基本情報について解説します。

償却資産申告書とは

償却資産申告書とは、所有している償却資産を申告するために個人や法人が用意する書類です。建物や土地と異なり、償却資産には登記制度が存在しません。

償却資産申告書を提出することで、自治体は個人や法人の償却資産を把握し、正しい税額を請求できます。なお、提出先は償却資産の所在する市区町村の市役所です。東京都23区の場合は、都税事務所へ提出します。

提出から納税までの流れは、以下のとおりです。

- 償却資産申告書を提出

- 課税台帳への登録、および公示

- 納税通知書の交付、および納付

償却資産申告書の提出期限は、1月31日です。

償却資産申告書の詳細情報を知りたい場合は、以下の記事を参照してください。

償却資産申告書の出し忘れによる罰則

償却資産申告書は、地方税法第386条によって提出が義務付けられています。もし期限内に提出できない場合、過料、つまり罰金が課されます。なお、遅延したときも同様です。

虚偽の申告をした場合は、地方税法第385条によって1年以下の懲役、または50万円以下の罰金が課されます。また、償却資産申告書は、償却資産の増減がなくても原則毎年提出しなければなりません。

東京都をはじめ、一部の自治体では条件付きで提出を免除されるケースがありますが、詳しい情報を知りたい場合は、自身が所属している自治体の公式サイトをチェックしましょう。

償却資産税の申告漏れの時効は5年

償却資産税とは、読んで字のごとく償却資産にかかる税金のことです。固定資産税の一種ですが、固定資産税は主に土地や家屋に対して課される税金です。一方の償却資産税は、機械や器具備品などに対して課されます。

もし償却資産税の申告漏れが発生した場合、市区町村から追徴税額の通知が届きます。なお、時効期間は5年です。時効期間が過ぎると、納付義務は消滅、つまり償却資産税を支払わずにすみます。

ただし、すでに請求を受けている場合、納付義務は消滅しません。また、自治体が税務調査を実施し、時効前の5年分遡って未払いの償却資産税を徴収されるケースもあります。そのため、納付義務の消滅は現実的とはいえません。

償却資産申告書が提出不要となるケース

償却資産申告書は、基本的に毎年提出しなければならない書類です。しかし、条件次第で提出する必要はなくなります。

具体的な提出不要となる条件は、以下のとおりです。

償却資産の対象外となる場合

償却資産申告書は、個人や法人が所有している償却資産を自己申告するために用意する書類です。つまり、そもそも償却資産に含まれる資産がなければ、提出の義務は発生しません。

主な対象外の資産は、以下のとおりです。

- 土地

- 建物

- 自動車

- 特許権

- 商標権

- 棚卸資産

- リース資産

固定資産税をはじめ、ほかの税金が課されるものは基本的に対象外と考えましょう。なお、リース資産については、契約内容によって貸している側、または借りている側のどちらかが申告しなければなりません。

課税標準額の合計が免税点以下の場合

課税標準額の合計が免税点を下回る場合も、原則として書類を用意しなければなりません。課税標準額とは、税額計算の基礎となるもので、所有している償却資産の評価額をすべて合計して求めます。

そして、免税点は超えると税金が発生する金額のことです。どのラインから税金が発生するかは課税対象によって異なりますが、償却資産の場合は150万円と決められています。

ただし、自治体によっては免税点を下回った場合も提出の義務が発生しないケースもあるため、必ず自治体の公式サイトでルールを確認しておきましょう。

償却資産申告書を出し忘れたときの対処法

一部の例外を除いて、償却資産申告書の提出は必須です。しかし、さまざまな事情から、償却資産申告書の提出を忘れてしまう方も少なくありません。

もし償却資産申告書を出し忘れてしまったときは、以下の対処法を試してください。

とにかく早く提出する

提出を忘れてしまったときは、できるだけ早く書類を用意して提出しましょう。償却資産申告書の提出期限は1月31日と決められていますが、期限後でも書類の受け付けは行っています。

もし申告しなかった場合、無申告となり罰則が発生する可能性があります。

固定資産税担当課に問い合わせる

確実なのは、固定資産税担当課に問い合わせることです。問い合わせの際は、申告が遅れた理由と一緒に自分の氏名や所在地などを説明しておくと、話をスムーズに進められます。

また、以下の項目について必ず聞いておきましょう。

- 罰則の有無

- 提出方法

- 必要な追加書類

提出方法は持参、郵送、電子申告などさまざまです。指定される場合もあれば、好きな方法を選択できるケースもあります。

書類は通常のものだけでなく、追加で事情説明書の提出を求められることもあります。

償却資産申告書の書き方・記入例

償却資産申告書の書き方は、一般方式と電算処理方式の2種類です。

- 一般方式:前年中に増加、または減少した資産についてのみ報告するスタイル

- 電算処理方式:事業者サイドで償却資産の評価額を計算して申告するスタイル

ただし、自力で償却資産の評価額を算出するのは時間も手間もかかります。そのため、資産の増減についてのみ記載する場合は、一般方式を選択するのがほとんどです。

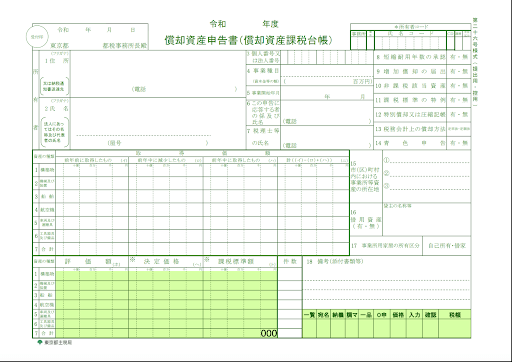

以下で、キャプチャーをもとに一般方式の記入例を取り上げます。

基本的に、前年に取得した償却資産の情報が書かれた書類、種類別明細書の内容をもとに記載すれば間違いありません。記入項目は住所、氏名、事業種目などで、個人であればマイナンバー、法人であれば法人番号も記入してください。

書類の右下に備考欄があるため、心配な場合は遅延した旨を一言添えておきましょう。なお、項目のなかでも「資産の種類別の取得価額」は、前年度に取得した資産、前年中に減少した資産などの情報を複数記入するため、ミスが発生しやすいです。記載する際は、十分注意しましょう。

償却資産申告書の提出前に確認すべきポイント

最後に、償却資産申告書が手元に届いたら、すぐに確認すべきポイントについて解説します。これから償却資産申告書を作成し、提出する予定がある方は、ぜひ参考にしてください。

課税標準額の合計が免税点を超えているか確認する

まずは、課税標準額の合計が免税点を超えているか否かチェックしましょう。税額が発生するか否かは、免税点を超えているかによって決まります。

原則として免税点を超えていなくても申告義務はありますが、免税点を超えていない場合は提出が遅れても過少申告加算金や延滞金は課されません。また、複数の市区町村に資産がある場合、それぞれの市区町村における課税標準額の合計を調べておきましょう。

償却資産申告書の提出期限や提出方法を確認する

償却資産申告書の提出期限や、提出方法もチェックしておきましょう。頑張って書類を完成させても、提出期限に間に合わなければ意味がありません。

すでに説明していますが、提出期限は1月31日です。遅れてしまうとペナルティが発生するため、逆算して提出期限に遅れないように余裕を持って書類を用意しましょう。

どうしても忘れそうなときは、カレンダーアプリに搭載されているアラート機能を利用することをおすすめします。

昨年の申告内容を確認する

償却資産申告書を作成する際は、申告漏れの発生を防ぐためにも、昨年の申告内容を確認してください。どれだけ注意しても、人の手で書類を作成する都合上、ヒューマンエラーが発生する可能性は否定できません。

もし資産の増減をはじめ、本来申告すべき内容が記載されていないと、故意か否か関係なくペナルティの対象となります。前年度の資料を参考に完璧な書類を作成すれば、ペナルティを回避しつつ、再申請の手間を省くことが可能です。

償却資産申告書は原則提出が必要

償却資産申告書は、一部の例外を除いて基本的に提出しなければならない書類です。もし提出が遅れてしまうと、罰金や懲役などを科されます。

固定資産税担当課に問い合わせれば、提出が遅れても書類を受け付けてくれますが、手間も時間もかかってしまいます。普段から早めの準備を意識し、提出期限に間に合うように書類作成を進めましょう。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

新リース会計基準がレンタルやサブスクリプションに及ぼす影響と留意点

2027年4月から導入される「新リース会計基準」により、多くの取引がリースに含まれることが想定されます。 リース取引はオンバランス化が原則とされるため、各企業はより正確な会計処理が求められます。 ここでは、新基準におけるリースの識別方法や、…

詳しくみるソフトウェアには固定資産税がかからない?償却資産税との違いや二重課税も解説

ソフトウェアや特許権などの無形固定資産は、原則として固定資産税がかかりません。無形固定資産以外にも税金がかからない資産としては、繰延資産や時の経過により価値が減少しない骨董品などが挙げられます。本記事では、固定資産税の税率や償却資産税との違…

詳しくみる30万円未満のパソコンは少額減価償却資産に該当!仕訳・勘定科目も解説

30万円未満のパソコンは少額減価償却資産の特例を活用することで、取得費用を即時に経費計上可能です。 ただし、適用条件は上限額などいくつか周囲するべきポイントもあります。 本記事では、30万円未満のパソコン取得時にパソコン 少額減価償却資産の…

詳しくみる10年落ちの中古車を減価償却するには?計算方法や耐用年数を解説

中古車を減価償却する場合には、新規登録をした時期から月数を確認して耐用年数を求めることが重要です。また、中古車の価格によっても対応が異なるため、注意が必要です。 本記事では、10年落ちの中古車を減価償却する方法や耐用年数を計算する方法、減価…

詳しくみるリース資産とリース債務が一致しない理由とは?ズレが生じる原因を解説!

現行のリース会計基準では、ファイナンス・リースの場合には売買取引に準じた会計処理が原則とされています。 売買処理を行う場合には、リース資産とリース債務を計上しますが、これらの勘定科目については、必ずしも帳簿価額が一致するとは限りません。 こ…

詳しくみる【新リース会計基準】300万円基準とは?少額リース資産の判定も解説

2024年9月、新たな会計基準として「リースに関する会計基準(企業会計基準第34号)」が公表されました。新たな基準においては、従来基準と同様、300万円以下のリース取引について簡便的な取り扱いが認められています。この記事では、新リース会計基…

詳しくみる