- 更新日 : 2025年3月21日

個人事業主の会社設立マニュアル!法人化するタイミングは?どっちが得?

「個人事業主」とは、個人として継続的に事業を営む方を指します。これに対して「法人」は、個人とは別の法的な人格(法人格)を持つことで、会社として事業を運営する組織形態です。本記事では「個人事業主」と「法人」の違いや経費の捉え方、個人事業主のメリットやデメリット、法人設立において負担する費用や設立資金、社会保険の加入手続きなどを解説します。

目次

個人事業主と法人の違いは?

まずは「個人事業主」と「法人」の違いについて考えていきましょう。

個人事業主とは?

「個人事業主」とは、法人化せずに個人として継続的に事業を営む方を指します。独立して事業を営む方はもちろんのこと、会社員として働きながら副業として事業を行っている方も「個人事業主」に含まれます。

個人事業主の場合、設立などの登記手続きが必要な法人と違い、税務署に「開業届」を出すだけで手続きが済みます。個人で事業を始める際には特別な手続きは必要ないため、会社員として副業をしているような個人と個人事業主では明確な区別がつきにくいところがあります。

個人事業主について詳しく知りたい方は、以下を参照してください。

法人とは?

「法人」とは、法務局で法人設立登記をして法人格を取得し、その法人(会社や団体)が事業を営む組織形態を指します。個人事業主と同様、経営者の方が事業の決定権を持つことには変わりありませんが、経営者はあくまで法人格の中にいる個人でしかありません。法律上は、法人格が対外的な窓口になるというイメージです。したがって、金融機関から融資を受ける場合や取引先と契約を結ぶ際の当事者は、「金融機関と法人」「取引先と法人」となります。

法人について詳しく知りたい方は、以下を参照してください。

手続き・費用の違い

個人事業主として開業する場合は、特に申請費用はかかりません。開業届を税務署へ提出すれば開業手続きは完了します。

一方、会社を設立する場合、「商業登記」が必要です。具体的には、定款作成にかかる費用や登録免許税などです。費用の目安は株式会社の場合は24万円程度、合同会社は10万円程度です。また、会社設立時には、定款認証のために公証人役場、登記をするためには法務局へ出向くことが必須です。申請した時点の法務局の混み具合にもよりますが、登録完了まで2週間程度かかると考えておきましょう。

税金・社会保険の違い

| 個人事業主 | 法人 | |

|---|---|---|

| 手続き | 開業届を税務署に提出する | 法務局で商業登記を行う |

| 設立費用 | 0円 | 10万~25万円程度 |

| 支払うべき税金 | 所得税 | 法人税 |

| 税率 | 累進課税 | ほぼ一定 |

| 欠損金 | 繰り越し不可 | 10年間繰り越し可能 |

| 責任 | 無限責任 | 有限責任 |

| 退職金 | 損金扱い不可 | 損金扱い可能 |

| 厚生年金や雇用保険などの社会保険の加入義務 | なし | あり |

個人絵事業を営む個人事業主は、事業により稼いだ利益、いわゆる「所得」に対して所得税が課せられます。所得税はその額に応じて税率が増える累進課税制度を採用しているため、所得が多くなればなるほど税率も高くなります。(5〜45%の間で所得に応じて変化します)

【所得税の税率表】

1,949,000円まで | ||

3,299,000円まで | ||

6,949,000円まで | ||

8,999,000円まで | ||

17,999,000円まで | ||

39,999,000円まで | ||

法人の場合、事業で稼いだ所得に対して法人税が課せられます。所得税の税率が累進課税制度であるのに対し、法人税は課税所得が800万円以下か超えるかで異なるものの、基本的に統一された税率が適用されるため、所得に対する税金の割合(実効税率)が所得税より低くなります。売上や従業員数、事業規模を拡大する計画がある場合には、法人化を検討するのも一つの手です。

経費の違い

収入を得るために支出したものを「必要経費」または「経費」と呼びます。個人事業主も法人も、基本的には「収入を得るために要した支出」だけを収益から控除できます。

個人事業主の場合、仕事とプライベートの線引きが法人より曖昧になりやすく、経費が事業にかかるものかどうか判断がしにくいことがあるでしょう。

例えば、自宅の一部を事業所として使用しているケースとして、電気料金の検針メーターが1台しかないような場合はどうでしょうか。このような場合、電気料金は事業とプライベートをまとめて一括で請求されます。先にも述べた通り、必要経費にすることができるのは「収入を得るために要した部分」のため、プライベートの部分は除外対象です。とはいえ、検針メーターは1台なので、使用した電力を明確に区分することは困難です。そこで、事業の供用割合に応じた按分計算を行う「自己否認」を行う必要があります。

法人でも「自己否認」するケースはありますが、按分計算は個人事業特有の計算方法と言えるでしょう。

個人事業主が法人化するメリットは?

個人事業主が事業を継続している状況で、会社などの法人を設立するすることを「法人化」あるいは「法人成り」と呼びます。事業が継続しているため、一見同じ組織のように思えますが、個人と法人格は別物として対応します。

法人設立の時点で一旦個人事業を廃業し、新たに法人として事業を始めると考えるのです。

個人事業から法人に組織変更(法人成り)する、または新規に法人として事業を立ち上げたりするなどの方法によって、事業を法人化することも可能です。ここでは法人化することのメリットについて解説します。

納税額を抑えられる

所得税は累進課税制度を採用しているため、所得が増加すればするほど高い税率で所得税を計算しなければなりません。これに対して法人税の税率は最大でも23.2%です。利益が増えれば増えるほど、法人化したメリットを実感できるでしょう。

有限責任になる

個人事業主は事業が失敗して借金を背負った場合、その個人が全額返済しなければなりません。これを「無限責任」と言います。一方、法人の場合であれば経営者は「有限責任」を負います。仮に会社が倒産した場合、経営者個人は出資した金額分は返済をしなければなりませんが、それを超えた分は責任を負う必要はありません。

仮に2,000万円を出資した会社が倒産した場合、2,000万円までは出資者に返済義務が生じますが、それ以上の返済義務はありません。

退職金を損金とすることができる

個人事業主は退職金を受け取れません。小規模企業共済や特定退職金共済などの制度を活用して積み立てることになります。また、従業員に退職金を支給しても、それは経費扱いとして認められません。

一方、法人の場合は会社から退職金を支給した場合、それが損金として認められます。家族以外で雇用した従業員はもちろん、家族従業員や役員(経営者自身)に対して支給する退職金も経費扱いです。

「欠損金」を10年間繰り越しできる

事業を営んだ結果、税法上の所得が赤字になることがあります。この赤字を法人税法では「欠損金」と呼びますが、法人の場合、この欠損金を10年間繰り越せます。繰り越された欠損金は、その後10年間のうちに生じた黒字と相殺することが可能です。この場合、黒字と赤字を相殺するため、節税につながります。

ただし、繰越欠損金制度の適用を受けるためには、事前に税務署の「青色申告の承認」を受けておくことが必要です。その点に注意しましょう。

資金調達はしやすくなるか?

運転資金を調達する一つの方法として金融機関からの借入がありますが、法人化することで「個人事業主と比べて資金調達がしやすくなるのか?」という疑問を抱く方もいます。結論から言えば、資金調達面で法人化することのメリットは、以前に比べて低くなっていると言えます。

2006年5月の新会社法の施行前は、法人を設立するときに株式会社で最低1,000万円、有限会社で最低300万円の資本金が必要とされていました。資本金は「自己資本」とも呼ばれ、法人の信用を高める効果がありましたが、先述の新会社法の施行によって、現在では資本金1円から法人を設立できます。資本金に対する信用度が下がった結果、資金調達という点において法人化することのメリットは少なくなっています。金融機関が融資を実行するにあたって重視するのは「事業計画」の内容や、事業の収益性、先見性といった要素です。

個人事業主が法人化するデメリットは?

個人事業主を法人化することで以上のようなメリットを得られますが、同時に個人事業主特有のメリットを手放すことにもなります。ここからは法人化することのデメリットを挙げてみましょう。

登記費用がかかる

法人化するためにはまず、会社の法律である「定款」の認証を受け、その後、法務局で法人設立の「商業登記」を作成する準備があります。定款の認証費用、商業登記にかかる登録免許税などの費用が発生します。また、会社の住所や事業目的を変更するときや、役員の重任登記をするときなどにも費用がかかります。

社会保険の加入義務が生じやすい

個人事業主として従業員を雇用している場合、サービス業の一部(クリーニング業、飲食店、ビル清掃業など)や農業、漁業などを除き、常時雇用する従業員が5名未満であれば社会保険の適用事業所に該当しません。

法人化する場合、従業員の雇用の有無に関係なく、社会保険への加入が義務付けられます。社会保険の適用事業所になった場合、会社側の社会保険料の負担と、適用関係の届出管理などの事務負担も増加することになります。

納税額が増加するケースも

毎期経常的に黒字を計上し続けることができるような法人であれば法人化のメリットを享受できます。しかし、赤字が続く法人の場合には法人化が逆にデメリットとなることもあります。所得税は所得が赤字であれば納税額は発生しません。しかし、法人の場合、都道府県民税や市区町村民税に「均等割」があり、赤字であっても必ず一定金額を納税しなければならないとされています。法人化したことで個人のときには発生しなかったような税金が毎期発生するといったケースも想定されます。

個人事業主が法人化するタイミングや条件

法人化するタイミングとして最も重要なのが「消費税の納税義務」です。個人事業主の場合、消費税は課税売上高が1,000万円を超えた年の「翌々年」から納税義務が生じます。したがって、課税売上高が1,000万円を超えた年の「翌年」までに法人化すると、個人事業主としての消費税の納税義務はなくなるということです。さらに、法人設立後は2年間、消費税の納税義務が発生しませんので、免税期間を延長することができます。

ただし、特定期間の売上高(または給与等の支払額)が1,000万円を超えた場合には、法人設立の翌年から納税義務が発生しますので注意してください。なお、インボイス登録事業者は課税売上高が1,000万円以下であっても消費税の納税義務が生じます

事業所得が800万円を超える時期

個人事業主が法人化を検討するタイミングの目安として、事業の所得が800万円を超える時期が一つの目安となります。この理由は、所得税と法人税の税率の違いによります。

個人事業主の所得税は累進課税率で計算され、所得が増えるほど税率も高くなります。一方、法人税は比例税率で計算され、一定の税率が適用されます。

具体例として、所得が800万円の場合、個人事業主には23%の税率が適用されるのに対し、法人税率は15%です。

控除などの条件を考慮しても、個人事業主としての税負担の方が高くなるため、所得が800万円を超えたタイミングで法人化を検討することが一般的に推奨されています。

ただし、所得控除や事業外の所得の有無、法人化後の報酬額など、条件によっては税率が変動する場合もありますので、事業所得が600~700万円を超えた時点で早めに専門家に相談し、最適なタイミングを見極めることをおすすめします。

法人化について詳しく知りたい方は、以下を参照してください。

いま個人事業主として事業をされている方は、以下のようなタイミングで法人化を検討されてみるといいかもしれません。

年間売上が1,000万円以上になるとき

年間の売上が1,000万円を超えると上記のように消費税の納税義務が生じます。また、売上が多くなれば、その分だけ利益も大きくなり所得税の負担も重くなると考えられます。

法人化することで2年間の消費税免除措置が受けられ、所得税よりも法人税を払ったほうが納税額を抑えられる可能性もあるため、売上が1,000万円超えそうなタイミングで一度法人化を検討することをおすすめします。

営業上の信用を得たいとき

一般的に個人よりも組織である法人のほうが社会的信用は高いとみなされる傾向があります。特にBtoB取引を行う場合、法人としか取引をしない会社もあります。また、一般消費者向けの事業を行うにしても、個人よりも法人としてのほうが商品やサービスを提供しやすくなります。新規顧客を獲得してビジネスの規模を拡大させていきたいという場合も法人化が有効な手段になり得ます。

従業員を雇用するとき

法人化することで人材採用の面でも有利に働く可能性があります。求職者としてはなるべく安定した環境で働きたい、倒産やリストラのリスクを避けたいと考えるものです。個人よりも法人のほうが「しっかりしている」という印象を与えることができます。

また、法人であれば厚生年金保険や健康保険、労災保険、雇用保険の加入が義務付けられるので、従業員にとっては安心して働くことができます。前述の通り、退職金を支給することで損金算入が可能になるため、経営者としてもメリットを得られます。

個人事業主が会社設立する前に決めること

個人事業主がが会社を設立する際には以下のようなことを検討しましょう。

①株式会社?合同会社?

基本的に個人事業主は、株式会社または合同会社のいずれかの形態で法人を創設することが多いと言われています。

株式会社を立ち上げる際には20~25万円程度の設立費用がかかり、主に以下のような費用が必要です。

| 株式会社の設立費用 | |

|---|---|

| 定款用収入印紙代 | (紙)4万円 (電子)ー |

| 定款認証にかかる手数料 | 3万~5万円* |

| 謄本代など | 約2,000円 |

| 登録免許税 | 15万円~ |

*資本金100万円未満の場合:3万円、100万円以上300万円未満の場合:4万円、その他の場合:5万円

一方で、合同会社を設立する場合の費用は、合計金額は10万円程度必要となり、主に以下のような費用がかかります。

| 合同会社の設立費用 | |

|---|---|

| 定款用収入印紙代 | (紙)4万円 (電子)ー |

| 定款認証にかかる手数料 | ー |

| 謄本代など | ー |

| 登録免許税 | 6万円~ |

②登記するまでの手段

会社設立にあたり、手段は以下の4つです。それぞれメリット・デメリットがありますので、自分に合った方法を選びましょう。

手段①法務局で設立

画像出典:法務局

登記書類の最終的な提出先となる法務局では登記書類の準備ができるように案内されています。

国が管轄しているため、安心感がある一方で説明が難解であり専門用語も多く含まれているので、初心者にとっては難易度が高く、手続きがしにくいのが懸念点です。

また、月曜日から金曜日まで(国民の祝日・休日、年末年始を除く)の8時30分から21時までの利用となっているため、人によっては時間的に制限があると感じるでしょう。申請用総合ソフトのインストールがWindowsのみ対応(Macの場合仮想OSを使用しなければならない)となっているため、注意が必要です。

手段②クラウド会社設立サービスで設立

「マネーフォワード クラウド会社設立」のような、クラウド会社設立サービスを利用する手段もあります。

クラウド会社設立サービスは、コスト面でも比較的安い点が魅力です。こちらのサービスでは、以下のような価格帯で会社を立ち上げることができます。

画像出典:マネーフォワード クラウド会社設立の例

注意点としては、株式会社や合同会社の2つのみの対応が多く、類似のサービスが複数あるため、決定までに時間がかかる可能性があります。

\フォーム入力でラクに会社設立/

手段③法人設立ワンストップサービスで設立

画像出典:法人設立ワンストップサービス

法人設立ワンストップサービスは、マイナポータルを通じて、法人設立に必要な諸手続きを一括して提出できるサービスです。このサービスは2020年1月20日に開始され、2021年2月26日からは定款認証や設立登記を含む全ての行政手続きがワンストップで可能となりました。

モダンで比較的親しみやすいデザインですが、内容的にはやや難易度が高めです。また、法人設立ワンストップサービスを使った申請の際は、マイナンバーカードが必要です。

手段④専門家に依頼・代行してもらい設立

会社設立後もお付き合いしたい行政書士・税理士などがいる場合は、その入口として法人登記の代行を依頼するのも一つの手段です。ただし、設立手数料がかかるため費用面で負担がかかる点や、忙しい士業の方に依頼した場合対応が遅くなるリスクがあるといった懸念点が挙げられます。

個人事業主が会社設立する流れ・手順

会社設立の流れを理解するために、まずは大まかに【会社概要の策定→定款作成・登記→設立後の手続き】の3ステップと理解しておくとよいでしょう。

その中で、「定款作成・登記」の部分が主な手続きとなります。この記事では、よりわかりやすく解説するために、6ステップに分けて紹介します。

| 会社設立の流れ・手順【6STEP】 |

|---|

※↑リンククリックで読みたい箇所にジャンプします |

では、それぞれの手続きや方法について具体的に見ていきましょう。

こちらの動画では、はじめての会社設立でやるべきことについてわかりやすく解説しています。記事と合わせてぜひご覧ください。

STEP1.会社概要の決定

個人事業主が法人化する場合や、これから起業する場合も、まずはどのような会社を設立するか、会社の概要を決定しなければなりません。

この際、以下の事項を最低限決めておきましょう。

| 会社設立時に決めておくべき事項 |

|---|

※各項目について詳しく知りたい方は、「会社設立時に決めておくべき事項」の見出しをご覧ください。 |

これらの事項は後述する「定款記載事項」となりますので、明確に定めておきましょう。

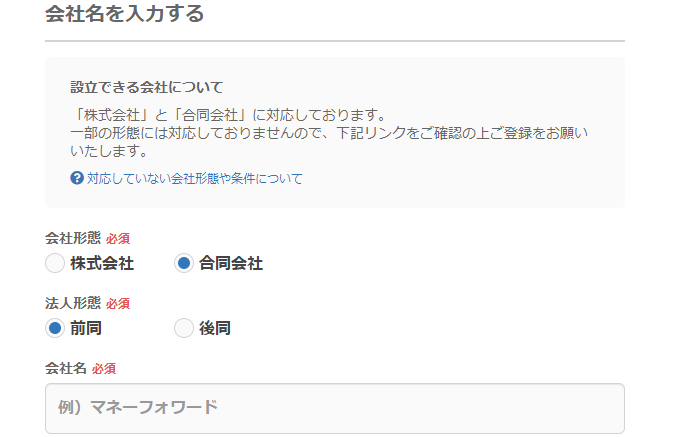

画像:マネーフォワード クラウド会社設立(執筆時のイメージ画像ですので、実際と異なる場合があります)

マネーフォワード クラウド会社設立では、上記のようにフォーム形式で合同会社の資本金入力などを簡単に行え、株式会社・合同会社設立に必要な書類を作成できます。

\サービス利用料0円/

STEP2.【任意】会社用の実印作成

会社設立時には、一般的に以下の印鑑を用意しましょう。

- 代表者印(実印)

- 銀行印

- 角印

- ゴム印

もともと商業登記手続きには実印が必要でしたが、商業登記規則の改正によって2021年2月15日よりオンラインで登録申請を行う場合、印鑑の提出は任意になりました。

STEP3.定款の作成・認証

STEP1.で決定した会社の概要を文章化したものが「定款」であり、「会社の基本ルール」とイメージしていただければわかりやすいでしょう。

株式会社の場合は、定款を作成後、公証役場で定款が法令に基づいて作成されたことの証明を受けなければなりません。これを「定款の認証」と呼びます。

定款についてより詳しく知りたい方は、こちらの記事をご確認ください。

-定款の準備を簡単に行う方法

画像:マネーフォワード クラウド会社設立(執筆時のイメージ画像ですので、実際と異なる場合があります)

「定款は記載すべき事項が多くてややこしい」と感じる方もいるかもしれませんが、マネーフォワード クラウド会社設立では、定款の作成・定款の提出まで、フォームに一つずつ入力する形で行えます。

画像:マネーフォワード クラウド会社設立(執筆時のイメージ画像ですので、実際と異なる場合があります)

そのため、はじめての株式会社・合同会社設立でも、1ステップずつわかりやすく進めていくことが可能です。

-電子定款について

以前は書面による定款のみでしたが、PDF化された電子定款が認められるようになりました。電子定款を利用すると、4万円の印紙代が不要となるため、会社設立時の法定費用を抑えることができます。

なお、マネーフォワード クラウド会社設立では「電子定款」にも対応しています。

\電子定款でお得に/

STEP4.資本金の払い込み

発起設立の場合発起人が、募集設立の場合は出資者全員が、発起人または設立時取締役のうちいずれか一人の銀行口座に出資金を払い込みます。このとき払い込んだ金額が「資本金」です。

資本金の銀行への払い込みは定款の認証を受ける前であっても問題ありません。

資本金についてより詳しく知りたい方は、こちらの記事をご確認ください。

STEP5.登記申請書類の作成|会社設立の必要書類を準備

画像引用:商業・法人登記の申請書様式|法務局

登記をするためには、登記申請書を作成し、定款や資本金の払込証明書、役員の就任承諾書など必要な書類を添付して法務局へ提出する必要があります。

登記申請書の記載事項は商業登記法で定められており、この法令にのっとって作成されていなければ申請は却下の対象です。登記実務の専門家である司法書士に作成を依頼することが一般的です。

| 全ての会社が必要な書類7点 |

|---|

|

| 場合によっては必要となる書類4点 |

|---|

|

-登記申請書類の準備を効率化する方法

画像:マネーフォワード クラウド会社設立(執筆時のイメージ画像ですので、実際と異なる場合があります)

マネーフォワード クラウド会社設立では、出資金の払い込みや法務局への登記書類を提出といったステップも安心して行えるよう、やるべきことがステップごとに整理されています。

STEP6.会社設立登記

会社の設立日は、原則として法務局に登記申請書を提出した日となります。そして、登記が完了すれば登記完了証が交付されます。

登記完了証が交付され、登記事項証明書や印鑑証明書、印鑑カードができるまでには、登記申請書を提出してから1週間から2週間ほどかかるでしょう。

登記前後に法務局で行う手続きについては、こちらの記事をご確認ください。

法人化する前に個人事業主と法人の違いを比較しましょう

法人化にはメリットもデメリットも存在します。

個人事業主の方が法人への組織変更を検討している場合には、法人のメリット・デメリットをしっかり理解したうえで、自分が営む事業に適切な選択をしましょう。

よくある質問

個人事業主と法人の違いは?

個人事業主は個人の人格で事業を行うのに対し、法人は「設立登記」により法人格を取得する必要があります。詳しくはこちらをご覧ください。

個人事業主が法人化するメリットは?

所得に対する税率を抑えることができる、欠損金を10年間繰り越すことができる等があります。詳しくはこちらをご覧ください。

個人事業主が法人化するデメリットは?

登記費用がかかる、社会保険の加入義務や納税額が増加する可能性がある等が挙げられます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

法人成りの関連記事

個人事業主と法人の違いの関連記事

新着記事

鍼灸院を開業するには?必要な費用や許認可、流れを解説

鍼灸院の開業は、多くの鍼灸師にとって夢の実現です。しかし、実際に開業するとなると、さまざまな準備や手続きが必要となり、何から手をつければよいか迷ってしまう方もいるのではないでしょうか。 この記事では、鍼灸院を開業するために必要な費用、許認可…

詳しくみる訪問介護を開業するには?必要な要件や手続きの流れを解説

日本の急速な高齢化に伴い、住み慣れた自宅での生活継続を支援する「訪問介護(ホームヘルプサービス)」の需要はますます高まっています。利用者の方々の尊厳を守り、質の高いケアを提供することで、地域社会に貢献できる訪問介護事業は、非常にやりがいのあ…

詳しくみる皮膚科を開業するには?必要な資格や資金、手続きの流れなどを解説

皮膚科医として経験を積み、専門知識を深める中で、「自身のクリニックを持ち、理想とする医療を提供したい」と考える先生方も多いことでしょう。地域に根ざし、患者さん一人ひとりと向き合い、皮膚の健康とQOL(生活の質)向上に貢献できる皮膚科クリニッ…

詳しくみる八百屋の開業は難しい?必要な準備や開業の流れを解説

新鮮な野菜や果物が並び、店主と客の会話が弾む。そんな地域に根ざした「八百屋」に憧れ、自分の店を持ちたいと考える方もいらっしゃるでしょう。旬の味覚を届け、人々の健康的な食生活を支える八百屋は、非常にやりがいのある仕事です。 しかし、スーパーマ…

詳しくみる動物病院を開業するには?必要な許認可や資金、手続きの流れを解説

近年、日本ではペットの高齢化や飼い主のペットに対する健康意識の高まりから、獣医療へのニーズは多様化・高度化しています。ペットにかける費用も増加傾向にあり、市場としては成長が見込まれます。 しかし、開業には周到な準備と専門的な知識が不可欠です…

詳しくみる代理店ビジネスを開業するには?種類や費用、開業の流れを解説

「代理店ビジネス」と聞いて、あなたはどのようなイメージをお持ちですか? 自分でゼロから商品やサービスを開発する必要がなく、既に実績のある商材を取り扱えるため、比較的リスクを抑えて始められるビジネスとして、近年注目を集めています。 この記事で…

詳しくみる