- 更新日 : 2024年4月2日

インボイス制度を図解でわかりやすく解説!制度対応においてのチェックポイントや注意点は?

2023年10月1日から導入されたインボイス制度とは、仕入税額控除の手続きに一定の項目が記載された適格請求書(インボイス)が必要になる消費税法上の制度です。

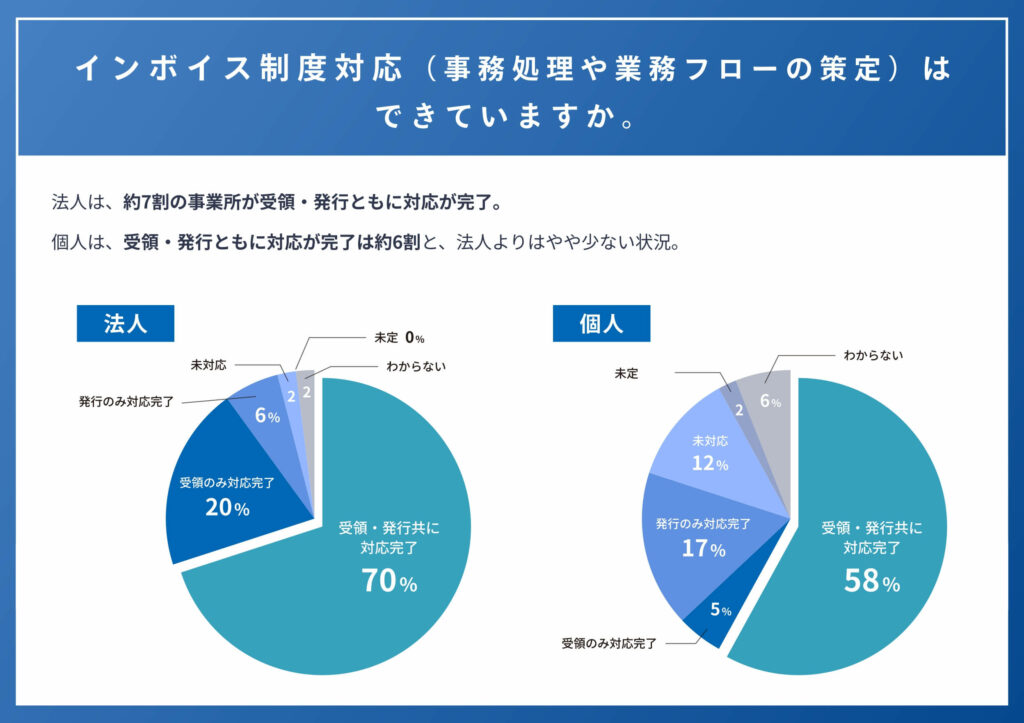

2023年11月時点で、インボイス制度の対応は、法人は、約7割の事業所が受領・発行ともに対応が完了しており、個人は、受領・発行ともに対応が完了は約6割と、法人よりはやや少ない状況でした。

インボイスによって消費税額をより明確に算出できる一方で、消費税額を売り手がインボイスを発行できない場合、買い手が仕入税額控除を行えなくなります。法人や個人事業主が仕入れ税額控除を行うためには、インボイスの「発行」と「受領」のそれぞれで必要な対応を行う必要があります。

| ケース別の対応チェックポイントを見る |

|---|

リンククリックで該当コンテンツにジャンプします |

この記事ではインボイス制度の概要と、仕入税額控除を行う際に必要な対応や実務上の注意点について、ケースごとにわかりやすく説明します。

※個人事業主・フリーランスの方に特化された情報を得たい場合は、こちらの記事もご参考ください。(より個人の方に特化して分かりやすく解説しています)↓

目次

インボイス制度とは?図解でわかりやすく解説

インボイス制度とは、一定の項目が記載された適格請求書(インボイス)にもとづいて消費税の仕入税額控除額を計算し、証拠書類を保存する消費税法上の制度です。2023年10月1日から新たに導入された制度で、正式には「適格請求書等保存方式」と呼ばれます。

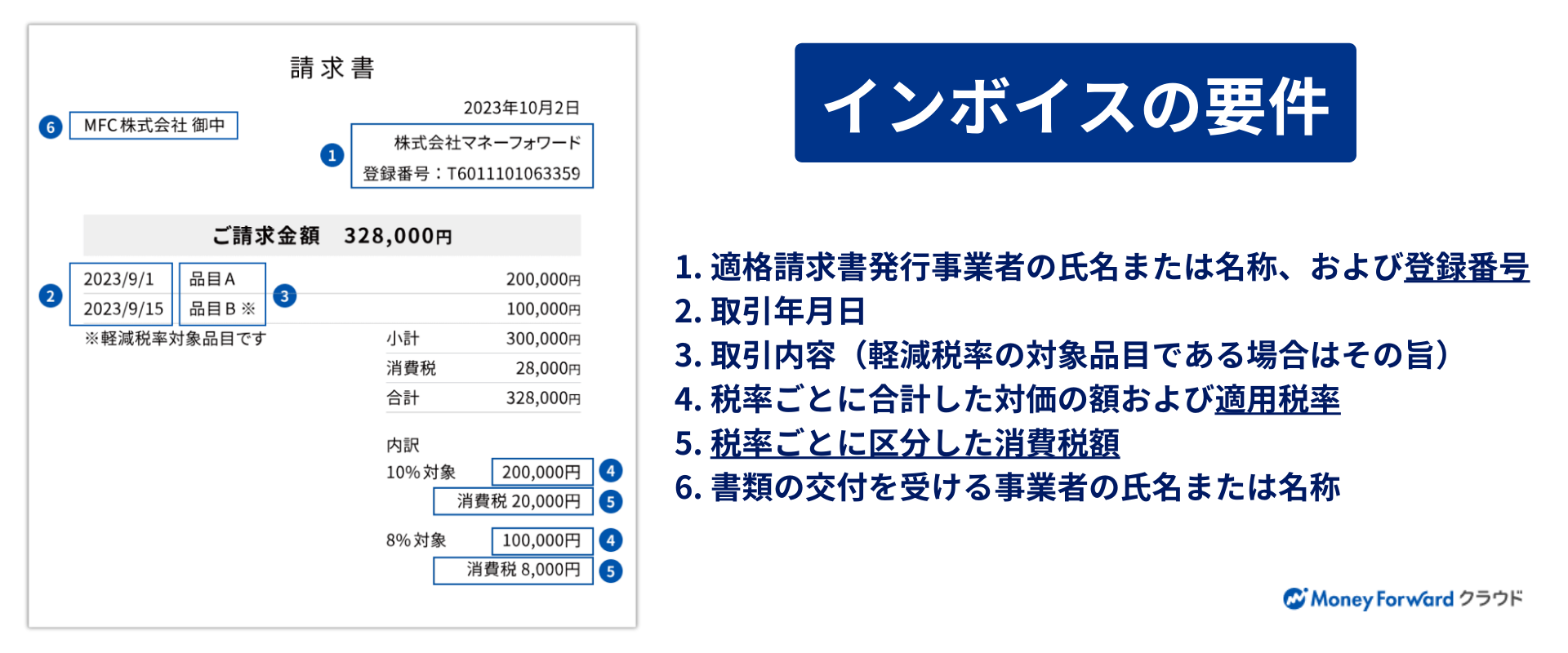

インボイス制度における「インボイス」とは、以下の要件を満たした請求書を指します。

インボイス制度における仕入税額控除

課税事業者がインボイス制度において仕入税額控除を受けるためには、制度の概要やインボイスの要件などを把握し、必要な対応を取ることが求められます。

(株式会社マネーフォワード 執行役員/経理本部長 松岡 俊)

インボイス制度に対応するため、まずは消費税の基本的な仕組みを理解しておく必要があります。消費税は、事業者が売上に対して消費税率を掛け、その額を納付するものです。その際に事業者が仕入の段階で支払った仮払消費税は、納付する消費税から控除できます。これが消費税の「仕入税額控除」です。

インボイス制度導入までは売り手が免税事業者であっても一定の条件のもとで仕入税額控除が受けられましたが、インボイス制度においては仕入税額控除の際にインボイスの発行と保存が必要になります。

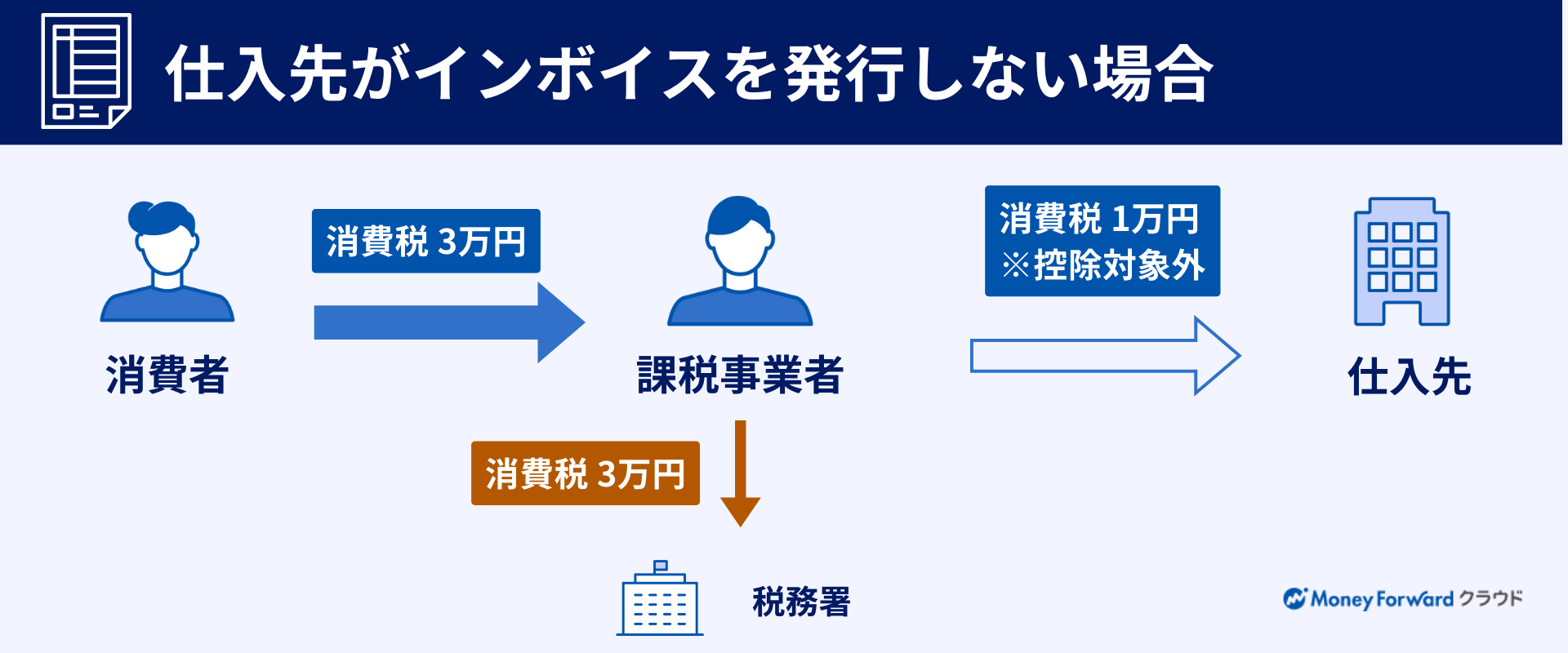

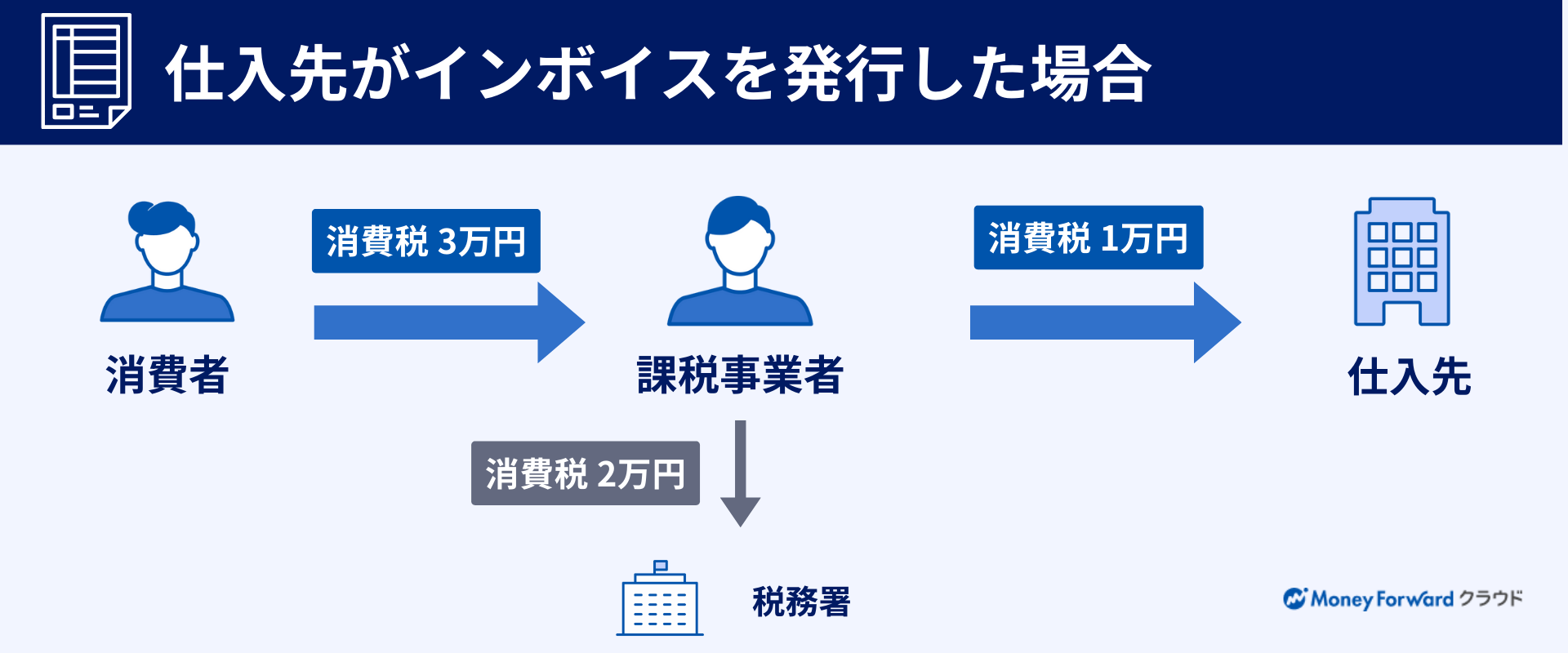

つまり、課税事業者がインボイスを発行できない事業者から仕入をした場合、インボイス制度導入後は原則的には仕入税額控除が受けられなくなります(ただし、法人税法上や所得税においては損金や必要経費として認められる)。下記のように、消費者から消費税3万円を受け取り、仕入先に消費税1万円を支払っていたとしても、仕入税額控除ができないため、税務署に消費税を3万円納めることになります。

一方、買い手と売り手の双方が適格請求書発行事業者の場合は、物品やサービスを購入した際にインボイスを発行・保存することになります。この場合に限って、買い手が仕入税額控除を受けられるようになります。上記の図と同じ金額でやり取りが発生した場合、仕入先に支払った分を仕入税額控除ができるため、税務署に納める金額は2万円となります。

ただし、事業者の金銭的・業務的な負担を考慮して、インボイス制度導入後もさまざまな支援措置がとられます。こちらについて、詳しくは後述します。

インボイス制度導入の目的と背景

インボイス制度は混在する税率の中で消費税額をより明確に算出し、それを売り手が買い手に適切に伝えることを目的として導入されます。

2023年10月現在、日本では2種類の消費税率が混在しています。代金の10%を原則とし、食品(外食を除く)や定期購読の新聞などは8%の軽減税率が適用されます。よって、仕入の際にも消費税額が10%と8%のものが混在することが考えられます。

そこで、消費税額を適格請求書に明記して正しく算出するために、インボイス制度が導入されました。

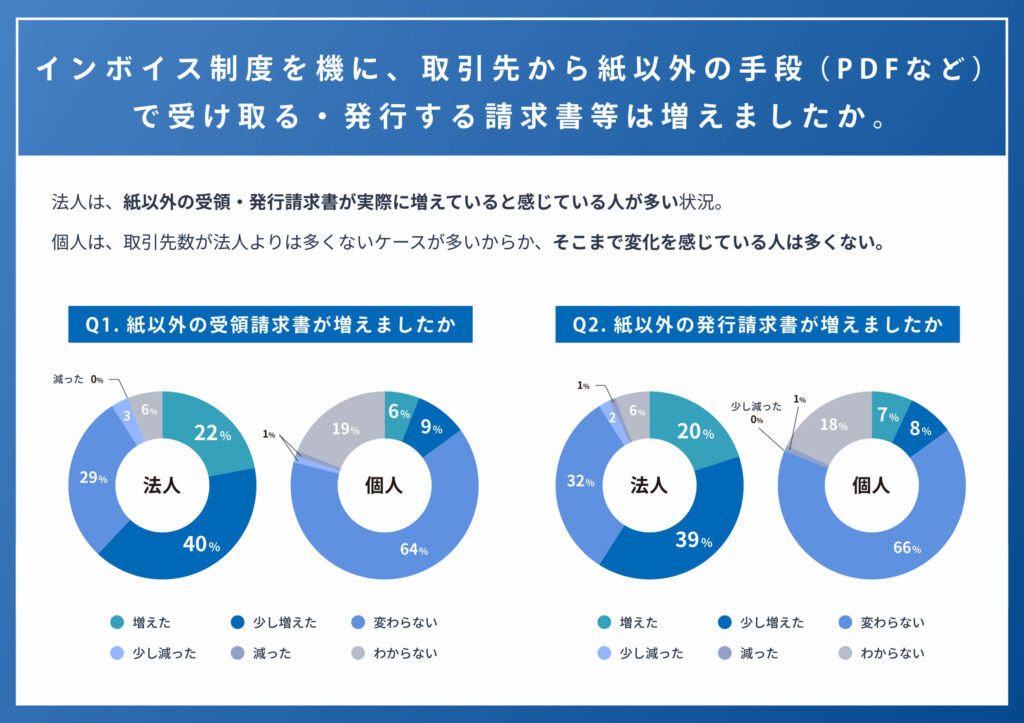

インボイス制度導入により、紙以外の請求書受領・発行をする企業が増えているようです。

マネーフォワード クラウドの調査によれば、「インボイス制度を機に、取引先から紙以外の手段(PDFなど)で受け取る・発行する請求書等は増えましたか。」という質問で、法人は、紙以外の受領・発行請求書が実際に増えている・少し増えていると感じている人が60%前後と、多い状況でした。

一方で、個人は、取引先数が法人よりは多くないケースが多いからか、そこまで変化を感じている人は多くないようです。

法人・個人事業主に求められる対応は「発行」と「受取」に分けてチェック

インボイス制度が導入されましたが、法人や個人事業主に求められる対応は事業者によって異なります。自身が課税事業者なのか免税事業者なのか、自身がインボイスを発行する必要があるのか、取引相手がインボイスを発行できるのかなど、自身と取引先のステータスによって様々なケースが考えられます。

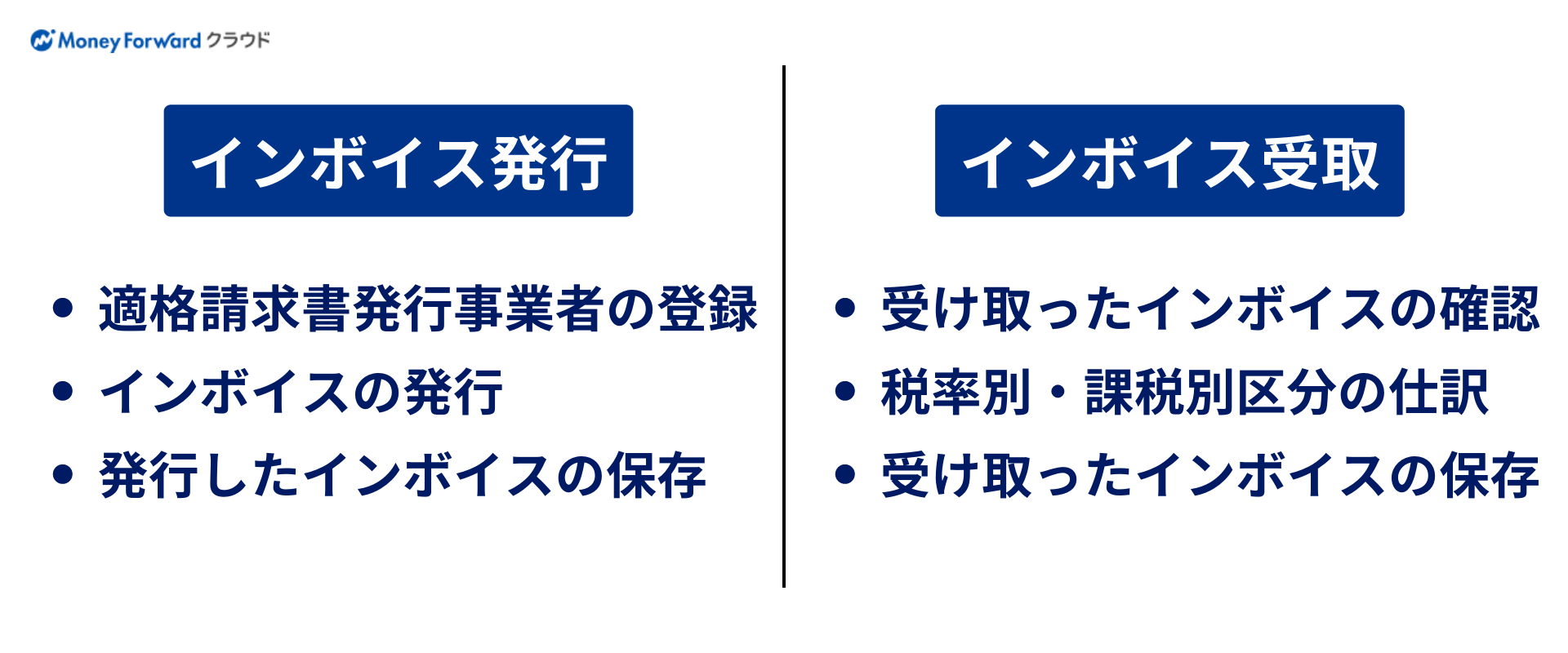

いずれのケースにせよ、まずは自身の業務を「請求書の発行」と「請求書の受取」に分けた上で、どのような対応が必要か判断すると良いでしょう。

インボイス発行におけるチェックポイント

商品やサービスなどを販売して請求書を発行する事業者は、発行先となる取引先が免税事業者か課税事業者か確認するようにしましょう。取引先が課税事業者である場合、仕入税額控除を受けるためにインボイスの発行を求められるケースが多くなるでしょう。インボイスを発行する上で必要な対応は、主に以下の3つです。

| インボイス発行のために必要な対応 |

|---|

インボイス受領におけるチェックポイント

仕入先や外注先から請求書を受け取る事業者は、仕入税額控除を受けるためにインボイスを受け取る必要が出てきます。この場合も、取引先が免税事業者か課税事業者かを確認するようにしましょう。また、受領側も単に受け取るだけでなく、下記のような対応が求められます。

| インボイス受領のために必要な対応 |

|---|

|

では、事業者によってどのような準備や確認が必要になるのか、「課税事業者」と「免税事業者」それぞれのケースに分けて、詳しく見ていきましょう。

課税事業者がインボイス制度対応において確認すべきこと

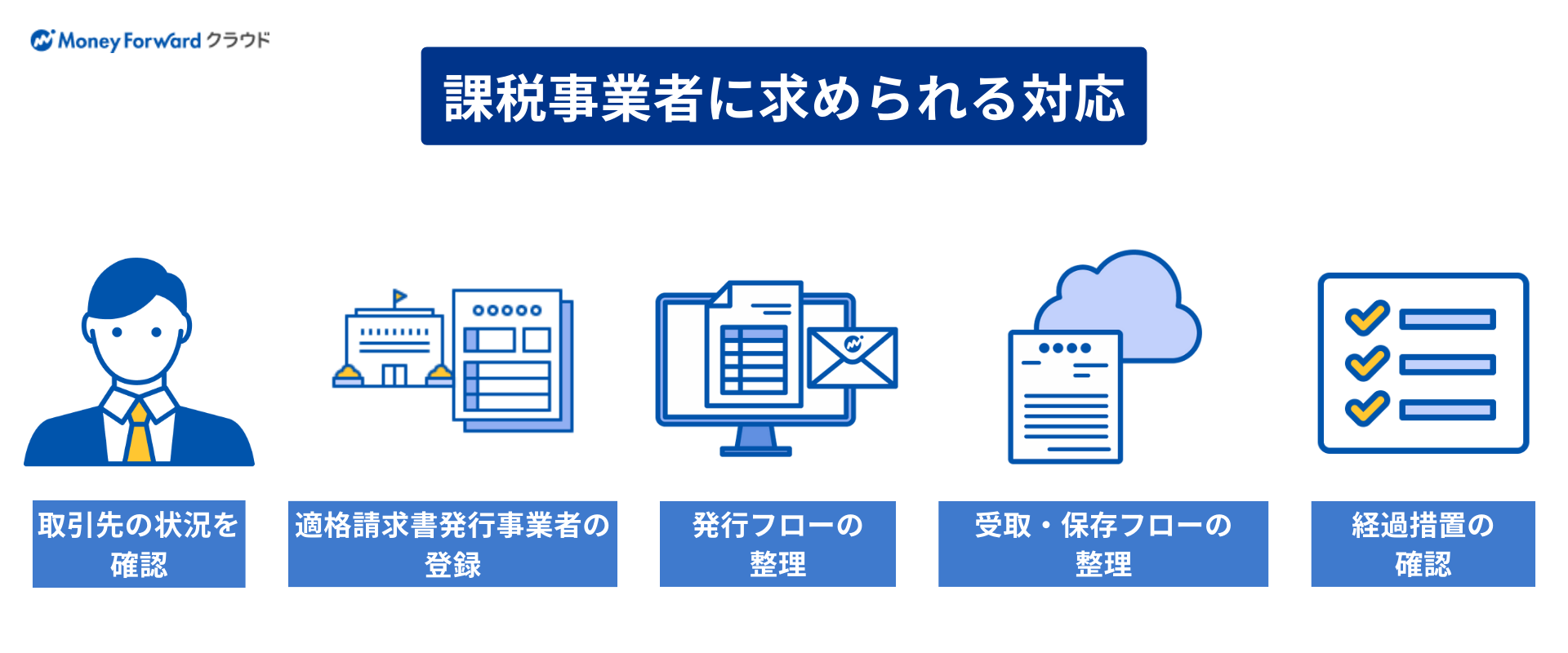

インボイス制度の対応において、課税事業者は「発行(売上)」と「受領(仕入)」に分けて必要な対応を整理すると良いでしょう。

(株式会社マネーフォワード 執行役員/経理本部長 松岡 俊)

インボイス制度に沿って仕入税額控除を行うために、課税事業者は以下のような対応をする必要があります。

| 課税事業者が確認・準備すべきこと |

|---|

|

それぞれ詳しく見ていきましょう。

取引先が課税事業者か免税事業者か確認する

インボイス制度においては、課税事業者は既存の取引先が課税事業者か免税事業者かを確認することが重要です。

前述のとおり、インボイスは課税事業者しか発行できません。仮に仕入先や外注先がインボイスを発行できない事業者だと仕入額控除を受けることができなくなり、消費税の納付額が上がってしまいます(経過措置あり)。

また、新規の取引先が適格請求書発行事業者か確認するフローを整えましょう。

適格請求書発行事業者の登録

インボイスは、適格請求書発行事業者の登録を済ませた事業者のみが発行できます。よって、課税事業者がインボイス制度に対応して仕入税額控除を受けるうえで必須の手続きとなります。

申請は書面で行うことが一般的ですが、電子申請することも可能です。申請が税務署により受理されると、適格請求書発行事業者の登録番号が発行されます。インボイスには、この登録番号を記載しなくてはなりません。

なお、「マネーフォワード クラウド」では、適格請求書発行事業者の登録申請書類を簡単に作成できるサービス「インボイス制度の登録申請」を提供しています。下記リンクより、ぜひご活用ください。

インボイス発行・保存のフローを整える

売上については課税事業者が「インボイスを発行する側」となるため、適格事業者としての登録と、要件に満たしたインボイスの発行・保存の準備が必要です。インボイスの発行について、課税事業者に求められる対応を簡単にまとめると、下記のような形になります。

- 課税事業者に請求書を発行する取引がある:インボイス発行・保存が必要

- 課税事業者に請求書を発行する取引がない:インボイス発行・保存が不要

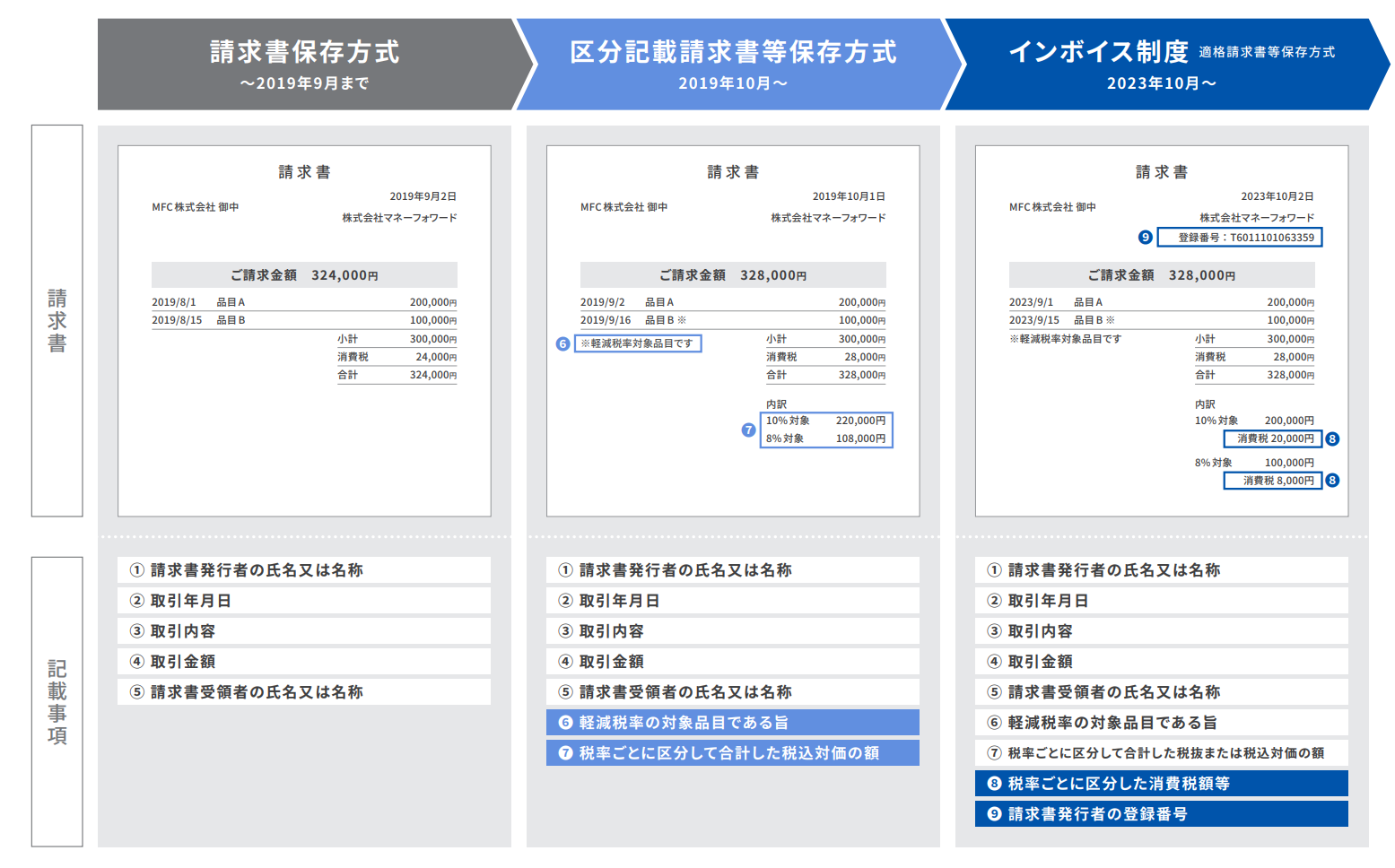

インボイスを発行する場合、従来の請求書とは異なる書式となるため、新しくフォーマットを用意しなければなりません。インボイスに記載が必要な項目を改めて確認しておきましょう。

- 適格請求書発行事業者の氏名または名称、および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である場合はその旨)

- 税率ごとに合計した対価の額および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

※太字部分が区分記載請求書から追加された項目です。

「マネーフォワード クラウド請求書」ではインボイス制度の要件に沿った請求書を簡単に作成できる他、インボイス制度に対応した請求書のExcelテンプレートを無料で配布しています。

なお、従来の請求書保存方式や区分記載請求書保存方式との違いを図にまとめると、下記のようになります。

また、請求書は発行しないものの課税売上となる取引については、契約書や納品書などでインボイスの要件を満たすように対応策を検討する必要があります。

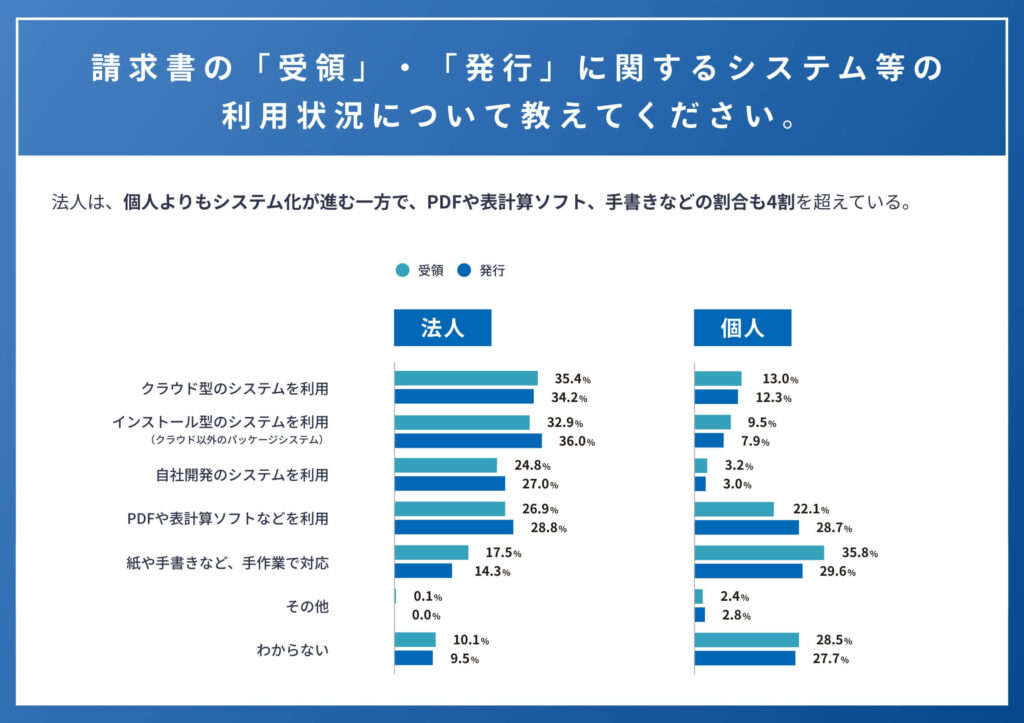

マネーフォワード クラウドの調査によれば、法人の場合は、請求書の受領・発行共に、個人よりもシステム化が進んでいることが分かります。

インボイスの受取・保存のフローを整える

仕入については、課税事業者が「インボイスを受け取る側」となります。仕入税額控除を受けるにあたってインボイスの受取と保存が必要になるので、課税事業者に求められる対応は下記のようになります。

- 課税事業者から請求書をもらう取引がある:インボイスの受取・保存が必要

- 課税事業者から請求書をもらう取引がない:インボイスの受取・保存の必要はない(※)

※自社がインボイスを発行する場合は保存が必要。

取引相手が適格請求書発行事業者であるかどうかを確認し、伝票上で色分けをするなどの準備をすると良いでしょう。取引相手が法人の場合は、クラウドシステムから国税庁インボイス制度適格請求書発行事業者公表サイトを参照することで区別がつき、業務の効率化を図ることができます。取引相手が個人の場合は、直接取引相手に確認するしかないため、早めにコミュニケーションを取っておくと安心です。

買い手となる課税事業者は、会計ソフトをインボイス制度に対応したものに変更しなければならないケースもあります。インボイス制度が始まったことで、売上税額と仕入税額の計算方法が変更になり、課税事業者と免税事業者からの課税仕入を区別する必要があるからです。加えて、交付した適格請求書の写しを保存する義務も課せられるので、これに対応していかなければなりません。

そして仕入の際も、請求書が存在しないものの課税取引となるケースについては個別に対策を検討する必要があります。

経過措置を確認しておく

上記の準備を整えたうえで、課税事業者はインボイス制度の経過措置を確認するようにしましょう。インボイス制度の導入によって多くの事業者において業務が煩雑になることや、金銭的な負担が大きくなるなどの影響が考えられるため、インボイス制度には6年間の経過措置がとられます。

適格請求書発行事業者以外からの課税仕入については、2023年10月1日から3年間は80%、2026年10月1日から3年間は50%の仕入税額控除が可能です。例えば免税事業者からの課税仕入が100万円だった場合、経過措置により2023年10月1日から3年間は80万円、2026年10月1日から3年間は50万円を仕入税額控除の対象とできます。

課税事業者が仕入税額控除の経過措置の適用を受ける場合は、区分記載請求書と同様の事項の記載がある請求書等の保存、経過措置の適用を受ける旨を記載した帳簿の保存が要件となります。仕入先に、適格請求書発行事業者以外(一般消費者や免税事業者など)がある場合は事前に確認しておきましょう。

免税事業者がインボイス制度対応において確認すべきこと

免税事業者はインボイス制度への対応に向けて、取引相手がどのような事業者なのか改めて整理した上で、インボイスを発行できる課税事業者となるべきか検討することになるでしょう。課税事業者を相手にした取引でインボイスを発行できない場合、仕入税額控除ができない分が取引相手の負担になる可能性があるからです。

検討を進める上で、適格請求書発行事業者の申請タイミングには注意しましょう。登録番号の発行には時間がかかることがあるようです。番号の発行に時間がかかることを踏まえて早めに検討を進めると安心です。

(株式会社マネーフォワード 執行役員/経理本部長 松岡 俊)

これまで消費税の納付が免除されていた免税事業者は、特にインボイス制度導入の影響が大きいと見られています。免税事業者は以下の点についてインボイス制度対応を進めるようにしましょう。

| 免税事業者が確認すべきこと |

|---|

|

それぞれ詳しく説明します。

取引先が課税事業者か免税事業者か確認する

免税事業者も、まずは取引先や顧客が課税事業者か免税事業者か確認しましょう。

免税事業者が課税事業者である取引先に商品やサービスを納めている場合、取引先が仕入税額控除を受けるためにインボイスの発行を求めてくる可能性があります。

一方で、取引先が課税事業者でない場合(免税事業者や一般消費者)、取引先は仕入税額控除について考慮する必要がないため、自分が免税事業者のままでも問題が生じない可能性があります。

また、仮に自身が課税事業者となった場合は、先述のとおり取引先が課税事業者なのか免税事業者なのかを確認する必要があります。相手が免税事業者の場合は適格請求書が発行してもらえず、仕入税額控除が受けられなくなってしまうからです。

単に課税売上高が1,000万円を超えて消費税の課税事業者になるのと、インボイス登録を行って課税事業者となることは異なりますので注意が必要です。後者は課税売上高が1,000万円以下になっても消費税の申告納付が必要です。

課税事業者になるか検討する

請求書を発行する側(売り手)である免税事業者は既存の取引先の確認をしたうえで、必要に応じて自身が課税事業者になるか検討しましょう。

適格請求書が発行できないとなると、取引先が課税事業者である場合、仕入税額控除を受けられないため、取引を断られたり値引きを要求されたりする可能性もあります。取引先との関係性によっては、課税事業者になるか検討しなくてはなりません。

課税事業者となる場合、消費税の納税が発生する点や、納税に関する事務作業が増える点が大きなデメリットとなるでしょう。後者に関しては「2割課税(後述)」という経過措置が設けられているため、納税額の算出を簡易にすることもできます。

一方で、相手がすべて中小企業であり、かつ取引の単価が1万円未満の場合は、インボイスがなくても当面は控除が可能です。このような取引が多いようであれば、適格請求書発行事業者への登録が当面は不要であるケースも考えられます。

免税事業者が課税事業者になる場合と、免税事業者を継続する場合のメリットとデメリットをまとめると、下記のようになります。

| 免税事業者を継続 | 課税事業者に切り替え | |

|---|---|---|

| こんな人におすすめ |

|

|

| メリット |

|

|

| デメリット |

|

|

課税事業者になる場合の申請手続き

そもそも免税事業者は基準期間(基本的には2年前、または2期前)の課税売上高が1,000万円以下の事業者で、消費税の納付が免除されている事業者のことを指します。

適格請求書を発行するためには課税事業者になる必要があり、売上高が1,000万円以下の場合は「消費税課税事業者選択届出手続」を行って課税事業者となり、消費税を支払わなければなりません。

| 免税事業者が適格請求書発行事業者になるための通常の手続き |

|---|

|

ただし特例として、2023年(令和5年)10月1日から2029年(令和11年)9月30日までの日が属する課税期間中に、免税事業者が適格請求書発行事業者の登録を受ける場合には、「消費税課税事業者選択届出書」の提出は免除されます。

インボイス制度対応への支援措置

2023年10月1日からインボイス制度が導入されましたが、事業者の負担が大きくなることを懸念して、政府はさまざまな支援措置を用意しています。

インボイス制度の経過措置として、主なものを以下の表にまとめました。

| 措置の内容 | 対象となる事業者の区分 | 対象者 |

|---|---|---|

| 納税額を売上税額の2割にできる | 免税事業者からインボイス登録した事業者 | 売り手 |

| 持続化補助金の加算 | 免税事業者からインボイス登録した事業者 | 売り手 |

| 会計ソフトの導入に対する補助金 | 免税事業者および課税事業者からインボイス登録した事業者 | 売り手・買い手 |

| 特定の取引を対象外にする | 免税事業者および課税事業者からインボイス登録した事業者 | 売り手・買い手 |

| 登録申請の期限延長 | 免税事業者からインボイス登録した事業者 | 売り手 |

それぞれの経過措置について見ていきましょう。

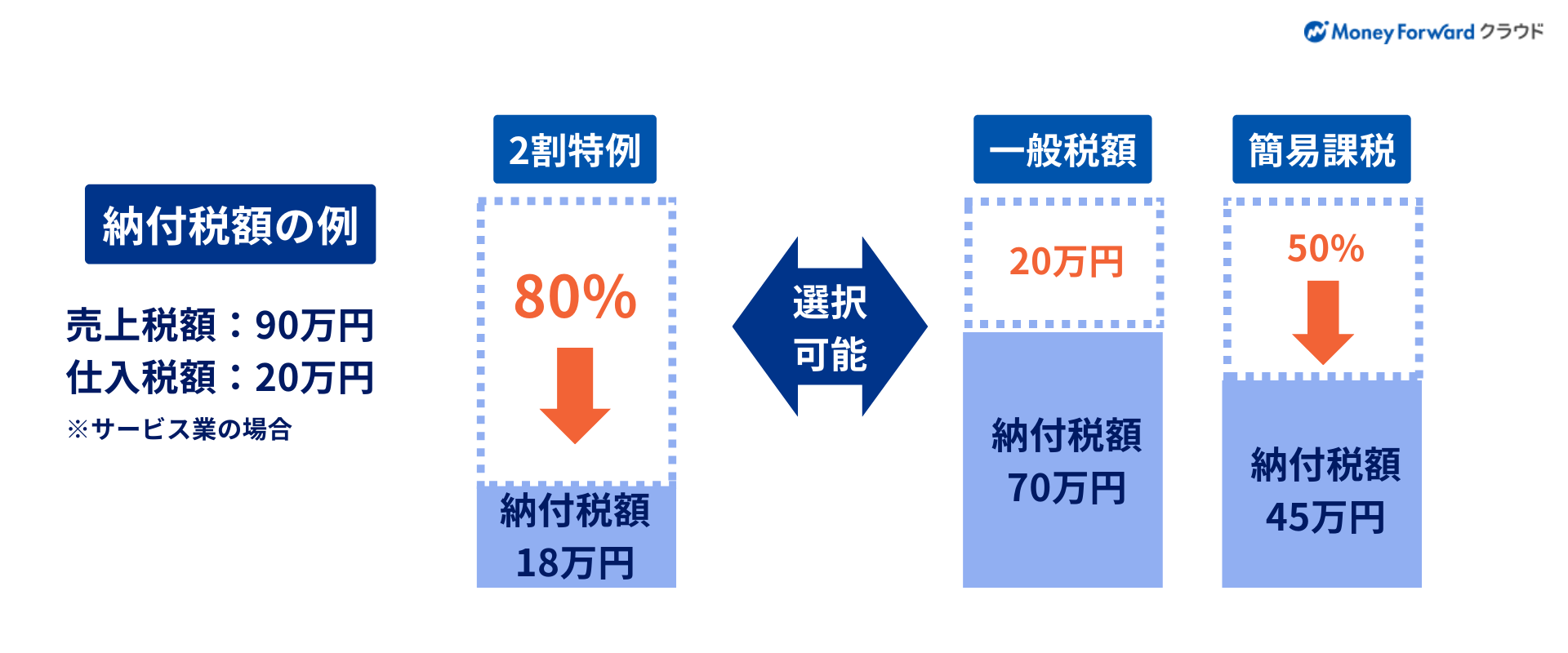

納税額を売上税額の2割にできる

2023年10月1日~2026年9月30日の期間に免税事業者がインボイス制度に対応した場合、その課税期間中の消費税額は売上税額の2割にできるという特例が設けられています。

- 売上税額=900万円(税抜売上)×10%=90万円

- 軽減後の税額=90万円(売上税額)×20%=18万円

例えば税抜売上が900万円であれば、売上税額である90万円(1)の20%、つまり18万円(2)が消費税となります。

小規模事業者持続化補助金の加算

小規模事業者などの販路開拓の支援などを目的として全国商工会連合会と日本商工会議所が実施している「持続化補助金」があります。

通常上限額は50万円ですが、免税事業者から課税事業者に転換する事業者に対してはさらに「インボイス特例」として補助上限額が50万円上乗せされます。2023年9月7日まで申請を受け付けています。

会計ソフト導入に対する補助金

インボイス制度の開始によって会計ソフトを購入する場合は、経済産業省中小企業庁が行っている「IT導入補助金」を使うことができます。補助額は450万円を上限とし、ソフトウェアを購入する場合、最大で1/2の補助を受けることができるものです。クラウド型導入の場合は、最大2年分のクラウド利用料が補助金の対象になります。

IT導入補助金について、詳しくは下記記事でも紹介しています。

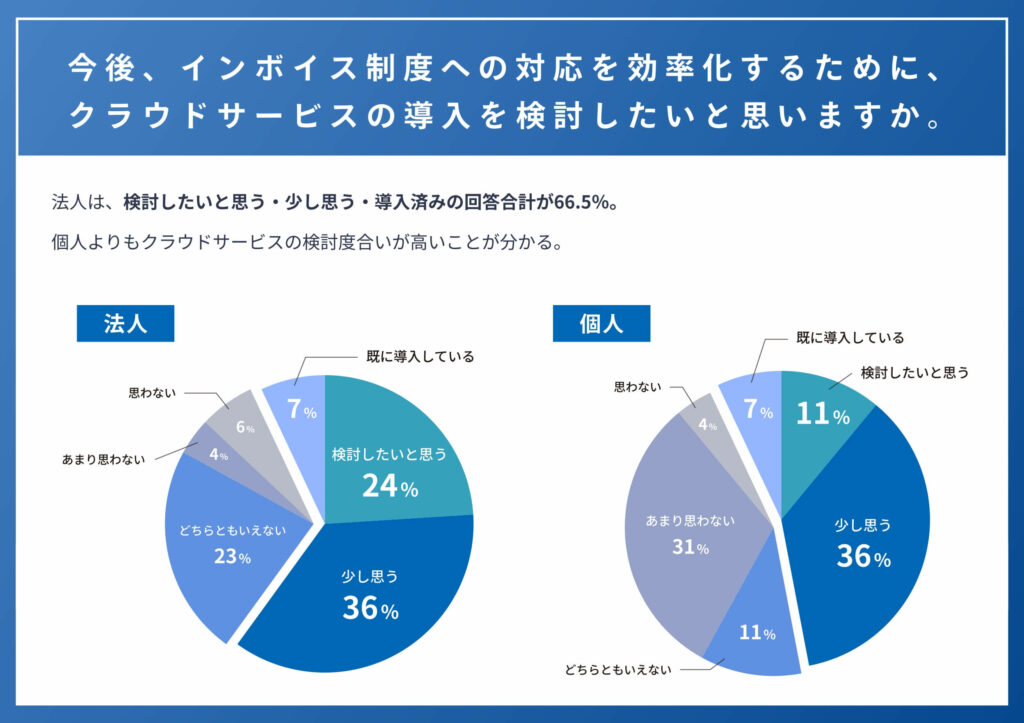

マネーフォワード クラウドの調査によれば、法人の場合、インボイス制度を機に、「クラウドサービスの利用を検討したいと思う・少し思う・導入済み」の回答合計が66.5%でした。

個人よりもクラウドサービスの検討度合いが高いことが分かります。

インボイスが不要な取引

インボイス制度が開始され、基本的に課税事業者である買い手は適格請求書等を保管することが原則となりますが、以下のように請求書等の交付を受けることが難しいケースもあります。

- 3万円未満の公共交通機関(船舶・バス・鉄道)を利用した際の乗車券

- 3万円未満の自動販売機や自動サービス機でのジュースなどの購入

- ポスト投函での郵便サービスの利用

- 出入口で回収される入場券など

- 従業員に支給する通常必要と認められる日当や宿泊費などに関わる出張旅費等

- インボイス発行事業者でない者からの再生資源などの購入(購入者の棚卸資産に限る)

- 古物商で、かつインボイス事業者でない者から購入した小物(古物商などの棚卸資産に限る) ほか

こうしたケースについては、適格請求書等の保存の義務が免除され、一定の要件を満たす帳簿の保存だけで仕入税額控除が認められます。

登録申請に要する期間

インボイス制度の開始以後は、免税事業者の登録手続きに要する期間が15日に短縮されます。

ただし、上述の通り登録番号の発行には時間がかかるケースもあり、書面での申請では約3ヶ月、e-Taxによる申請だと1ヶ月半ほどかかることもあるようです。番号の発行に時間がかかることを考慮し、早めに検討を進めると良いでしょう。

インボイス制度において実務上気をつけるべきポイント

インボイス制度への対応は、10月1日の制度導入をもって終わりではありません。制度に沿って仕入税額控除を行う上で適切な経理業務のフローを整えた上で、社内で経費精算ルールを周知するなど、継続的に対応が必要な面があります。

下記に、インボイス制度開始後に実務上気をつけるべきポイントをまとめました。それぞれ詳しく見ていきましょう。

控除不能額がいくらになるか想定しておく

インボイス制度の導入にあたって、仕入税額控除ができない「控除不能額」がいくらくらい発生しそうか早めに見積もると良いでしょう。特に免税事業者との取引が多い事業者は、経過措置があるとはいえ控除不能額がかさむケースも考えられます。

請求書を発行していない取引の対応を考える

契約書や支払通知書などをベースに売上が発生している場合でも、課税取引に該当する場合は、取引先からインボイスの発行を求められたら、インボイスを発行する義務があります。

請求書を発行しない形で取引を行っている場合は、スムーズにインボイスを発行できるようにフローを整えておくようにしましょう。

経費精算についての社内ルールを整備

経費精算についての社内ルールを、インボイス制度に沿ったものにアップデートすることも重要です。立替経費が発生した場合や法人カードを利用した場合など、どういったケースでインボイスを受け取る必要があるのか、明確に定めておきましょう。

特に法人カードの利用については、3万円未満の少額決済についてもインボイスの保存が必須となります。法人カードの利用時に気をつけたいインボイス制度のポイントについては、下記記事で詳しく紹介しています。

インボイス制度や経費精算ルールの社内周知

インボイス制度の概要や経費精算についての社内ルールを、社内で周知することも重要になります。特に、社外との取引がある部門や、移動・出張がある部門などは、インボイス制度対応の当事者として、きちんとルールを知ってもらうようにしましょう。

また、今後も新しく社員が入社した際などに制度・ルールの説明が必要になるかもしれません。社内ドキュメントや資料をアップデートする他、説明会を録画するなどして、繰り返し共有しやすいフローを整えておくと良いでしょう。

インボイス制度の概要や対応を簡単に把握できる動画

マネーフォワード公式のYouTubeチャンネル「5分でわかるバックオフィス by マネーフォワード クラウド」では、インボイス制度の概要を動画で解説しています。

また、インボイス制度の概要や実務で求められる様々な対応をそれぞれ「概要編」と「実務編」のプレイリストにまとめています。記事を読む時間が無い方、ながら見で簡単に情報収集をしたい方はぜひご活用ください。

インボイス制度をわかりやすく解説した資料

「マネーフォワード クラウド」では、インボイス制度の対応スケジュールやチェックリストをまとめた「インボイス制度パーフェクトガイド」を無料で提供しています。今回紹介した概要や対応などはもちろん、インボイス制度対応で時間がかかりがちなポイントや、マネーフォワード クラウドを活用したインボイス制度への対応方法まで紹介しています。下記リンクよりダウンロードして、ぜひご活用ください。

早めにインボイス制度への対応を

インボイス制度は2023年10月1日から始まりました。売り手にとっては課税事業者への転換の検討や適格請求書の書式の作成、買い手にとっては会計ソフトの導入や業務フローの見直しなど、行うべきことは双方さまざまあります。今回の記事も参考に必要な対応を整理し、インボイス制度への対応を進めましょう。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談していただくなど、ご自身の判断でご利用ください。

インボイス制度の関連記事

-

インボイス制度がフリーランスライターに与える影響まとめ

-

インボイス制度が声優に与える影響を解説

-

インボイス制度はアルバイトも影響を受ける?ケース別に解説!

-

一人親方や大工が確認すべきインボイス制度とは?課税事業者や免税事業者の対応を解説

-

インボイス制度がフリーランスデザイナーに与える影響まとめ

-

飲食店経営者が押さえるべきインボイス制度とは?レシートの扱い方も解説

-

インボイス制度・適格請求書等保存方式では領収書とレシートどっちが良い?

-

建設業者が知っておくべきインボイス制度をわかりやすく解説

-

インボイス制度がフリーのクリエイターに与える影響まとめ

-

インボイス制度がイラストレーターに与える影響とは?

-

個人事業主のインボイス制度対応を簡単に紹介!売上1千万以下や白色申告のケースは?

-

農業従事者が知っておきたいインボイス制度!特例も解説