- 更新日 : 2024年8月8日

「資本性ローン」とは?資金調達における注目の新制度

目次

はじめに

起業家、または経営者にとって「資金調達」はとても重要なテーマです。資金繰りに悩んでいる起業家や経営者は決して少なくないでしょう。

昨今のスタートアップにおいては、VC(ベンチャーキャピタル)から資金調達することが一般的になってきていますね。しかし、誰もがVCから資金を調達できるわけではないですし、VCからの資金調達にはメリットだけでなく、デメリットがあることも事実です。

では、VC以外からの資金調達となるとどのような手法があるのでしょうか?

今回は、資金調達における注目の新制度「資本性ローン」についてご紹介したいと思います!

「資本性ローン」は金融機関からの融資!

金融機関からの融資を選択、または検討をする方も当然いるでしょう。しかし、担保や保証人のリスクがつきまとうため、二の足を踏む起業家や経営者も多いのではないでしょうか。

もともと数々のリスクを孕むスタートアップ。だからこそ、融資ではなく、VCからの資金調達を模索するべきというのが一般的な考え方なのでしょう。

リスクを最小限にした融資制度がある?

仮に金融機関からリスクを最小限にした融資が受け入れられる制度があるとしたら、いかがでしょうか。しかも、無担保&無保証人で。

「そんな夢のような制度、あるはずがない……」実際、筆者もそう思っていました。

しかし、日本政策金融公庫が提供する「資本性ローン」という制度がまさにそれに該当します。また、「資本性ローン」は無担保、無保証人での借り入れが可能です。

具体的に資本性ローンってどんな制度?

資本性ローンとは

資本性ローンは新規事業等に取り組む中小企業の財務体質強化のために、資本性資金を供給する制度です。

要するに、出資に近い資金の調達、つまりは負債ではなく資本としてみなすことのできる資金の調達(融資)が受けられるのです。

なお、スタートアップ及びベンチャー企業向けの資本性ローン(挑戦支援資本強化特例制度)は、

2.中小企業事業(融資限度額1融資先あたり3億円)

上記2種類あります。

※厳密には、各業態においてそれぞれ制度がありますが、ここではITでのスタートアップに焦点を当て、ご紹介させていただきます。

あまりなじみのない言葉になりますが、まとめると事業特性や用途によって利用する制度が変わるということです。

主に、創業時つまりはシードと言われるフェーズにおいて利用する制度は「国民生活事業」、アーリーからミドル以降のフェーズでは「中小企業事業」が対象になるとお考えください。

それでは、制度の中身についてそれぞれご紹介します。

1. 国民生活事業

技術・ノウハウに新規性がみられる方などが対象となり、融資限度額は前述のように4,000万円です。

■ 適用対象

1. 技術・ノウハウに新規性がみられる方

2. 公的ファンドから出資を受けた創業者の方(創業後7年以内)

3.「経営革新計画」などの法認定を受けた方

4. 経営多角化・事業転換を図る方

など

■ 融資限度額

・4,000万円

(ただし、 事業承継・集約・活性化支援資金の融資制度に限り、別枠4,000万円)

■ 融資期間

5年1ヵ月~15年(期限一括償還)

■ 融資利率

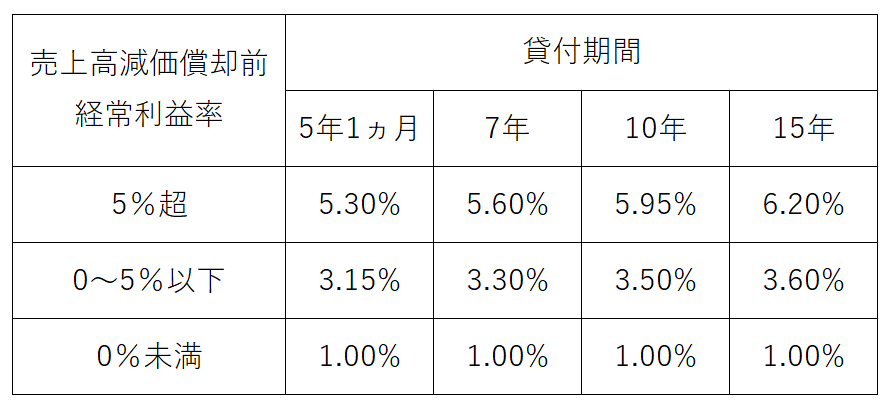

毎年の業績に応じた利率

<適用利率>

(参考:日本政策金融公庫HP)

■ 担保保証人

無担保・無保証人

■ 金融検査上の取り扱い

金融機関の債務者区分判定において自己資本とみなすことができる

■ 償還順位

法的倒産手続きにおいて、本特例による債務は、すべての債務に劣後する

■ その他

審査時に事業計画書をご提出いただく必要あり

税務申告を1期以上行っている場合、原則として所得税等を完納されていることが必要

四半期ごとの経営状況の報告等を含む特約の締結が必須

ご契約後の期限前返済は原則として不可

2.中小企業事業

融資限度額は1融資先につき3億円となっており、新企業育成貸付、企業活力強化貸付または企業再生貸付を利用する方で、雇用の創出など地域経済の活性化に貢献できる事業が適用対象となっています。

■ 適用対象

地域経済の活性化のために、一定の雇用効果(新たな雇用または雇用の維持)が認められる事業、地域社会にとって不可欠な事業、技術力の高い事業などに取り組む方

■ 資金使途

設備資金及び長期運転資金

■ 融資限度額

1融資先あたり3億円

(ただし、事業承継・集約・活性化支援資金(企業活力強化貸付)については、1社あたり別枠3億円)

■ 融資期間

5年1ヵ月、7年、10年、15年(期限一括償還)

■ 融資利率

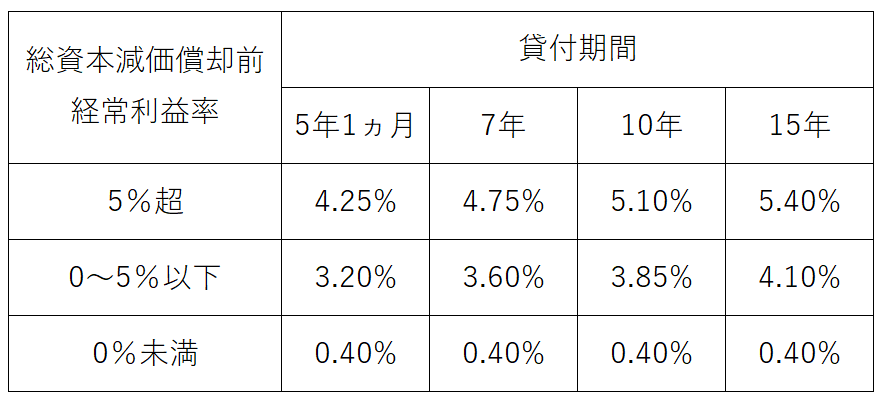

契約後、毎年次の区分に従って成功判定を行い、適用する利率の見直しを行う

<適用利率>

・新企業育成貸付または企業活力強化貸付

(参考:日本政策金融公庫HP)

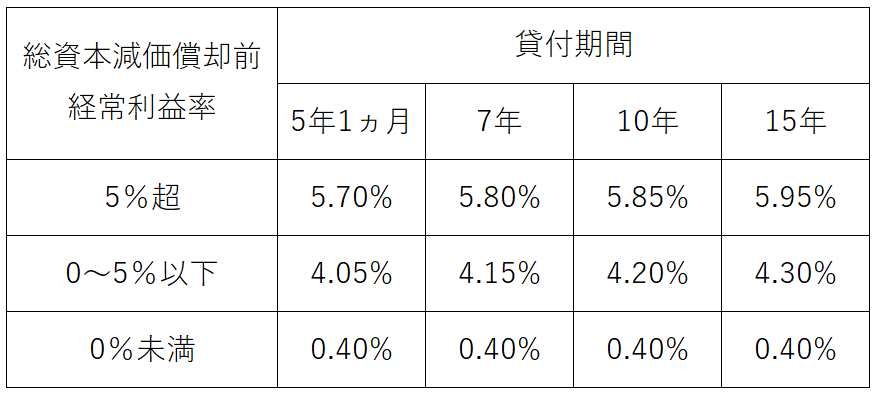

・企業再生貸付

(参考:日本政策金融公庫HP)

■ 担保保証人

無担保・無保証人

■ 金融検査上の取り扱い

金融機関の債務者区分判定において自己資本とみなすことができる

■ 償還順位

法的倒産手続きにおいて、本特例による債務は、すべての債務に劣後する。

■ その他

審査時に事業計画書をご提出いただく必要あり

四半期ごとの経営状況の報告等を含む特約の締結が必須

ご契約後の期限前返済は原則として不可

資本性ローンのメリットとデメリット

ここまでご覧いただいた方であれば、各制度の概要や特徴はご理解いただけたのではないでしょうか。

お気付きの通り、資本性ローンは素晴らしい制度ですが、メリット、デメリットがそれぞれ存在するため、制度の利用を検討する上で、この部分を理解することは重要です。

それでは、以下よりメリット、デメリットを見てみましょう。

1. メリット

1. 無担保、無保証人

2. 金利は会社の業績に応じた変動制であり、創業時の業績が厳しい時は金利の支払いを抑えられる

3. 自己資本を強化することによって信用の向上が可能

4. 既存株主(VC等)がいる場合は、持ち株比率を低下させることなく資本性資金導入が可能

2. デメリット

1. 繰り上げ返済が不可

2. 業績が上向いた時の、金利設定が比較的高め

3. 事業計画書の提出や経営状況の定期的な報告が必須

4. 融資機関を通して全額が自己資本金としてみなされるわけでなく、自己資本としてみなされるのは、あくまで金融検査上である

まとめ

今後も選択肢は増えていく?!

いかがでしたでしょうか。まだまだ聞きなれない資本性ローン制度ですが、ご理解の助けになれば幸いです。

また、スタートアップに流れる資金は年々増加傾向にあります。様々な制度や調達方法が今後も出てくることでしょう。

資金調達の方法は様々です。その中で、こういった国の制度の活用も、起業家や経営者にとっては選択肢の1つになり得るのではないかと思います。

選択肢が増えたとは言え、会社の状況や事業のステージにおいて、判断や善し悪しは変わってくるものです。

例えば、VCからの出資と資本性ローンでの融資を組み合わせることも可能になっていきます。

今後起業を考えている方は、ぜひ資本性ローンをひとつの資金調達法として事業の立ち上げを模索してみてはいかがでしょうか。

関連サービス

・マネーフォワード クラウド会計のデータを使って資金調達を効率的に – マネーフォワード クラウドファイナンス

【期間限定】会計ソフト移行で最大70万円ポイント還元!

オンプレミス型・インストール型をご利用の企業様へ。 移行作業をプロに任せる「導入支援サービス(サクセスプラン)」の費用相当額が、最大70万円分ポイント還元されるお得なキャンペーンを実施中です。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料を紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

電子帳簿保存法 徹底解説(2025/10 最新版)

電子帳簿保存法は、1998年の制定以降、これまでに何度も改正を重ねてきました。特に直近数年は大きな改正が続いた上に、現在も国税庁による一問一答の追加・改定が続いており、常に最新情報の把握が必要です。

70P以上にわたるボリュームであることから、ダウンロードいただいた方から大好評をいただいている1冊です。

インボイス制度 徹底解説(2024/10 最新版)

インボイス制度は施行後もさまざまな実務論点が浮上し、国税庁によるQ&Aの追加・改訂が続いています。これを受けて、「結局どうすればいいのか、わからなくなってしまった」という疑問の声も多く聞かれるようになりました。

そこで、インボイス制度を改めて整理し、実務上の落とし穴や対応のヒントまで網羅的に解説した最新資料を作成しました。問題なく制度対応できているかの確認や、新人社員向けの教育用など、様々な用途にご活用いただける充実の資料です。

マネーフォワード クラウド会計Plus サービス資料

マネーフォワード クラウド会計Plusは、データの自動取得、自動仕訳、自動学習の3つの自動化で経理業務が効率化できる会計ソフトです。

仕訳承認フローや業務分担にあわせた詳細な権限設定が可能で、内部統制を強化したい企業におすすめです。

マネーフォワード クラウド経費 サービス資料

マネーフォワード クラウド経費を利用すると、申請者も承認者も経費精算処理の時間が削減でき、ペーパーレスでテレワークも可能に。

経理業務はチェック業務や仕訳連携・振込業務の効率化が実現でき、一連の流れがリモートで運用できます。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

売掛金を回収するために知っておくべきこととは

「売掛金はきちんと回収できている」「売掛金は取り扱ってないから」と、根拠なく安心していませんか? 世間では「売掛金未回収」はよくあるトラブルで、対岸の火事ではありません。また、現在…

詳しくみる【初心者向け】ファクタリングと手形割引の違いを比較!仕組みや適切なケースも解説

資金調達の方法にはさまざまな選択肢がありますが、中小企業で利用される機会が多いのが、ファクタリングと手形割引です。どちらも保有する債権を現金化する点は共通していますが、対象となる債…

詳しくみる収納代行と集金代行(口座振替)の違いとは?選び方も解説

代金回収をスムーズに進める代表的な代行サービスとして、収納代行と集金代行(口座振替)が挙げられます。いずれの代行サービスも業者によって手数料や対応業務が異なるため、慎重に選ぶことが…

詳しくみる与信管理とは信用取引のリスク軽減方法の1つ!意味や流れを簡単に解説

与信管理とは、信用取引のリスクを軽減するために与信を管理することです。新規取引の前に、その企業が安心して取引できる相手なのかを判断するときや、取引中の相手においても現在でも安心して…

詳しくみるインボイス制度対応のおすすめ会計ソフトは?選び方のポイントを解説

2023年10月1日にインボイス制度が導入され、経理業務や消費税計算が複雑化しています。会計ソフトに関しては、単にインボイス制度へ準拠するだけでなく、経理業務の負担やミスの発生リス…

詳しくみる電子記録債権(でんさい)の現金化とは?方法や仕訳、メリットなどを解説

電子記録債権(でんさい)の現金化は、電子的に記録された債権を現金に換えることを指します。迅速な資金確保を可能にするなど多くのメリットがある一方、注意点もあるため正しい理解が必要です…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引