- 更新日 : 2024年8月8日

給与所得者の特定支出控除とは?サラリーマン・会社員必見!

サラリーマンであっても経費が控除される、特定支出控除という制度があります。その控除の範囲や条件が平成24年度(2012年度)、平成28年度(2016年度)に改正され、使いやすいものになりました。本記事では特定支出控除について、改正後における要件の変化や改正による対象範囲の拡大を含め解説します。

目次

特定支出控除とは

特定支出控除とは、業務にかかる支払いが多い場合に控除できる制度です。一定の計算で求めた特定支出控除の金額を、給与所得控除後の所得金額から差し引くことができます。

しかしその要件は厳しく、利用する人は少数でした。そこで平成24年度の改正により対象項目、対象者の範囲が広げられ、平成28年度には、適用判定の基準となる金額の上限も撤廃されました。

範囲の拡大

以下の3点が新たに特定支出に追加されました。

- 弁護士、公認会計士、税理士などの資格取得費

- 勤務必要経費(図書費・衣服費・交際費等)

- 職務の遂行に直接必要な旅費等で通常必要と認められるもの(帰宅旅費等の範囲も拡充された)

適用判定の基準の見直し

特例を適用するための判定基準額が、給与所得控除額の2分の1に緩和されました。

そのため、より多くの人が利用できる制度になりました。

特定支出控除の範囲・条件

ここで特定支出と認められる範囲について解説します。

以下の8つの項目それぞれに当てはまる場合に特定支出となります。なお、6〜8を合わせて65万円まで特定支出控除にできますが、それを超える部分は認められません。

1.通勤にかかる費用

通勤に使う交通機関の利用料を個人で支払っている場合、または支給される通勤費を超える場合は特定支出にできます。しかし、多くの企業では通勤費を支給しているので、パートや派遣社員などで通勤費用を自己負担するような場合にしか使えないでしょう。

2.引っ越し費用

転勤の際に、引っ越しにかかわる費用で個人が支払った分は特定支出です。しかし、これも会社から支給される場合がほとんどです。

3.単身赴任者の帰宅にかかる費用

単身赴任している人が配偶者の住む家に帰る場合の旅費も特定支出ですが、年に数回の帰宅費用を負担する会社が多いため、自己負担をするケースは少ないでしょう。

4.研修にかかる費用

業務で使う技術を習得する際の研修費用は特定支出です。会社が負担するケースも多いですが、個人で研修費を支払う場合には特定支出にできます。

5.資格を得るためにかかる費用

業務に必要な資格を得るための費用も特定支出です。改正前は、自動車免許・簿記・英語検定などが対象で、医師や弁護士等の一定の資格は対象外でした。しかし改正後は、弁護士・医師・公認会計士なども特定支出に入れることが可能になりました。

そのため、会社から補助をもらわず資格試験を受ける場合には、資格にかかわらず、特定支出になります。

6.業務に関する図書の購入費用

改正後に加えられた項目で、職務関連の本や雑誌、新聞などは特定支出にできるようになりました。

7.業務に関する衣類の購入費用

これも改正後に加えられました。制服や事務服などのほか、スーツも特定支出にできるため、多くの人にかかわる特定支出の項目です。また、アパレル関係で職務中に着用する自社ブランドの服を購入する場合も特定支出にできます。

8.業務に関する交際費用

交際費用も改定後に加えられ、接待代や取引先へのお歳暮代なども含まれるようになりました。しかし、交際費は会社が支払う場合が多いため、特定支出にできる人は少ないかもしれません。

特定支出控除の計算方法

ここでは、どのように特定支出控除額を計算するのかについて解説します。

特定支出控除は、特定支出に当たる支出が給与所得控除の半分を超える場合が対象です。そのため、まずは給与所得控除額を知る必要があります。

令和2年分以降の給与所得控除額

| 収入 | 給与所得控除 |

|---|---|

| 162.5万円以下 | 一律で55万円 |

| 162.5万円を超え180万円以下 | 収入×40%-10万円 |

| 180万円を超え360万円以下 | 収入×30%+8万円 |

| 360万円を超え660万円以下 | 収入×20%+44万円 |

| 660万円を超え850万円以下 | 収入金額×10%+110万円 |

| 850万円を超える場合 | 195万円(上限) |

平成29年分~令和元年分の給与所得控除額

| 収入 | 給与所得控除額 |

|---|---|

| 162.5万円 | 一律で55万円 |

| 162.5万円を超え180万円以下 | 収入×40% |

| 180万円を超え360万円以下 | 収入×30%+18万円 |

| 360万円を超え660万円以下 | 収入×20%+54万円 |

| 660万円を超え1,000万円以下 | 収入金額×10%+120万円 |

| 1,000万円を超える場合 | 220万円(上限) |

特定支出が上記の計算方法で算出した給与所得控除額の1/2を超える場合に、超えた金額に関して特定支出控除を受けられます。

なお法改正以前は、給与所得控除額の全額を超える必要があったため、控除を申請できる人が限られていました。

特定支出控除額計算の具体例

では、具体例を通して特定支出控除額の計算方法、確定申告の必要性を見てみましょう。

収入が400万円で特定支出額が50万円の場合

50万円 - {(400万円 × 20% + 44万円)× 1/2}= ▲12万円

計算の結果、マイナスとなり、特定支出控除を受けられる金額に達していません。そのため、確定申告の必要はありません。

収入が1,200万円で特定支出額が200万円の場合

200万円 - (195万円 × 1/2)= 102.5万円

この場合、確定申告の際に102.5万円を特定支出控除にできます。

特定支出控除を受けるには確定申告で手続きが必要!

業務のために多額の費用を支払っている給与所得者のための特定支出控除ですが、この控除を利用するためには確定申告の際に、特定支出控除を受けると申告の上、必要な書類を揃えなければなりません。

つまり、普段は確定申告の必要がない会社員でも特定支出控除を受けたければ、必要な書類を揃えた上で、確定申告によって特定支出控除を受けると届け出なければならないということです。

特定支出控除の確定申告に必要な書類

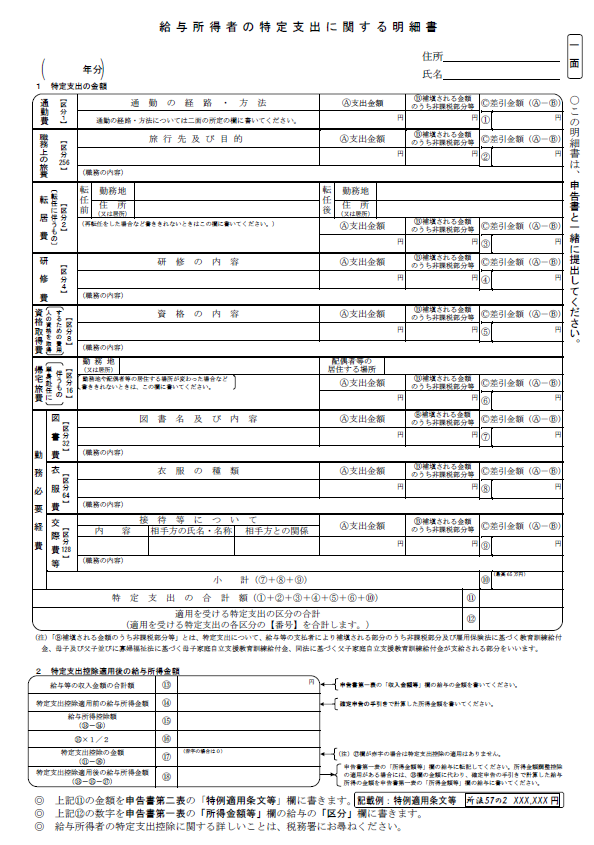

特定支出控除を受けるために必要な書類は、その支出が特定支出として認められていることを証明する「給与所得者の特定支出に関する明細書」、その特定支出が確かに支払われていることを証明する「特定支出に関する証明書」、およびその領収書、給与所得の源泉徴収票です。

確定申告書の書き方・記入方法

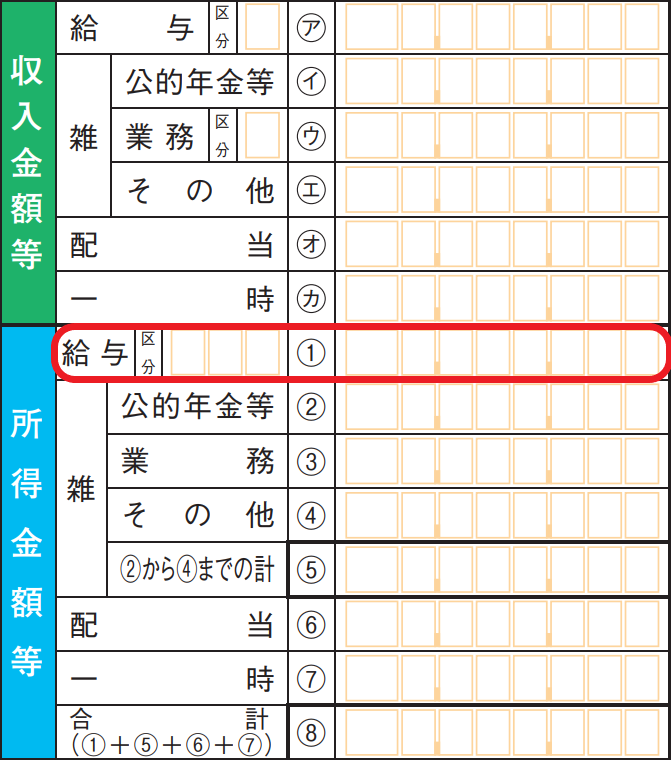

「所得税及び復興特別所得税の確定申告」において、特定支出控除は独立した記入欄が設けられていません。

そのため、通常は給与所得控除などを差し引いて記入する「所得金額等」の給与欄に、そこからさらに特定支出控除額を差し引いた金額を記入することで、代わりとしています。

つまり、特定支出控除を受けられる人の給与所得計算方法は、

となるということです。

確定申告書の提出方法・期限

確定申告書の提出には、e-Tax・郵送・税務署へ直接持ち込みという3種類の方法があります。

提出期限は2月半ばから3月半ばまでの間となっており、それぞれの日付が土曜・日曜・国民の祝日・休日にあたる場合は、翌月曜日が期限日です。

特定支出控除を受けるときの注意点

特定支出控除を受ける際には、特定支出に関する明細書、給与等の支払者の証明書、領収書等の添付がある場合に限り適用できるため注意が必要です。

サラリーマンでも経費が控除できる特定支出控除について説明しました。改正で要件が緩和されたので、自分の支払っている分が特定支出控除にできるか確認してみましょう。

参考:令和2年分以後の所得税に適用される給与所得者の特定支出の控除の特例の概要等について(情報)|国税庁

サラリーマン・会社員は給与所得者の特定支出控除を活用しましょう!

特定支出控除は業務のために使っているにも関わらず会社から支払われない費用を対象としており、特定支出控除と認められれば一定額まで控除を受けることができるため、業務で費用を多く支払っているサラリーマンは忘れずに活用するようにしましょう。

よくある質問

特定支出控除とは?

業務にかかる支払いが多い場合に、一定の計算で求めた特定支出控除の金額を給与所得控除後の所得金額から差し引くことができる制度です。詳しくはこちらをご覧ください。詳しくはこちらをご覧ください。

特定支出控除の範囲は?

通勤にかかる費用や引っ越し費用など、8つの項目にそれぞれ当てはまる場合は特定支出控除が認められます。詳しくはこちらをご覧ください。

特定支出控除の計算方法は?

令和2年(2020年)分以降と、平成29年(2017年)分〜令和元年(2019年)分で計算方法が異なります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

単一性の原則とは?形式多元や二重帳簿についてもわかりやすく解説!

単一性の原則とは、異なる形式の財務諸表であっても、単一の会計帳簿により作成することを明記したものです。信頼できる財務諸表を作成するためには、単一性の原則を必ず守らなければいけません。本記事では、単一性の原則が記載されている「企業会計原則」に…

詳しくみる法人税申告書の別表1とは?見方や書き方、注意点まで解説

法人税申告書の別表1は、法人税申告の全体像がわかる申告書類のひとつです。法人申告書を社内で作成する場合どのように作成していくべきか、別表1の種類と入手方法、書き方を紹介します。 法人税申告書の別表1とは 法人税申告書の別表1は、法人が納める…

詳しくみる分割基準を正しく理解していますか?事業税の分割基準の基礎

事業税を払っている法人はたくさんあります。また、各地に事業所を展開している法人も多いでしょう。では、法人事業税はどこで払うのでしょう? 事業所のある各地に納めているのでしょうか? また、法人事業税の分割基準という言葉は聞いたことがありますか…

詳しくみる正しく理解していますか?事業税と事業所税の違いとは

事業税と事業所税は、言葉は似ているものの全く別の税金です。 事業税は、事業を営む個人には個人事業税として、法人には法人事業税として、所得や収入に応じて課せられる地方税のことです。個人事業税の場合は法定業種別に税率が違います。法人事業税は資本…

詳しくみる税金を滞納するとどうなる?

日本に住んでいるかぎり、法律の定めるところにより私たちには納税をしなければならないという義務があります。税金を納付期限までに支払わなかった場合、どのようなことが起きるのでしょうか。今回は、国税(所得税や相続税など)を中心に、税金を滞納したと…

詳しくみる法人事業税の税率や計算方法について解説!

法人が納付する税金には法人税や法人住民税、特別法人事業税などのいくつかの種類がありますが、その中で法人事業税とはどのような税金なのか詳しく解説します。申告する際の税率や計算方法、外形標準課税が適用されるケースや計算する際に必要な所得割や収入…

詳しくみる