- 更新日 : 2026年1月27日

労務費の意味や人件費との違い、計算方法や内訳、労務費率まで解説

労務費は製品の製造と密接な関わりがあり、利益にも大きな影響を与える費用です。そのため、きちんと把握・管理した上で適切な値とする必要があります。

この記事では労務費について人件費との違い、計算方法、内訳、労務費率の解説を行います。正しく理解して経営に活かせるようになりましょう。

労務費とは?

「労務費」とは、人件費のうち製品を生産するためにかかった部分の費用を指します。製品製造に欠かせないコストです。

製造部門の従業員に支払う賃金・給料などが労務費に該当し、製造原価に算入されます。同じ賃金・給料であっても営業や管理部門の従業員分は、販売費及び一般管理費に算入されます。

労務費には、「直接労務費」と「間接労務費」の2種類があります。

「特定の製品を生産するためにかかった費用」ということがはっきりしているものが「直接労務費」、はっきりしていないものが「間接労務費」に分類されます。

ここでは、「直接労務費」と「間接労務費」のそれぞれがどのような意味を持つ費用であるか?についてお伝えします。

直接労務費とは?

直接工(直接的に製品を生産した人)が製品の生産に直接関わる作業を行なった際に発生する賃金が、直接労務費にあたります。

間接労務費とは?

間接労務費は製品の製造に間接的に関わって発生する費用で、以下に挙げるものを指します。

- 間接作業賃金:直接工が機械の修繕のような製品の生産に、直接関わらない作業を行なった際に発生する賃金

- 間接工賃金:間接工が受け取る賃金

- 手待賃金:工具の手配不良や停電などにより、作業を行うことが出来ない時間に支払われる賃金

- 休業賃金:従業員の休業に対し、支払われる賃金

- 給料:工場の監督者、事務職員などへ支払われる給与

- 従業員賞与手当:賞与、住宅手当、通勤手当など

- 退職給与引当金繰入額:工場の従業員へ支払う退職給与引当金の繰入額

- 福利費:厚生年金、健康保険料、労働保険の会社負担分のような法定福利費

労務費のうち、間接労務費以外のものが直接労務費だということができます。

労務費と人件費の違い

従業員にかかる費用は労務費と人件費に分類されます。

労務費は、製品の製造に関わる「製造部門」の従業員にかかる費用です。工員の労働力を消費することで発生するコストと捉えられ、材料などを消費して製品を製造するのと同じ意味で製造原価に算入されます。

営業部門や販売部門、管理部門の従業員にかかる費用で、販売費及び一般管理費に計上されるのが人件費です。

労務費は製造原価として、人件費とは異なる方法で管理されます。

以上の違いを理解した上で、それぞれについての正確な計算・把握が求められます。

労務費の内訳

次は労務費の内訳についてご紹介します。

労務費の内訳は以下の通りです。

- 賃金

- 雑給

- 従業員賞与手当

- 退職給付費用(退職給付手当)

- 法定福利費

製造部門の従業員の給与

残業や休日出勤に対して支払われる割増分も含まれる

製造部門の、時給で働くパートタイマーやアルバイトなどの給与

製造部門の従業員の賞与や、扶養手当や通勤費などのと言った各種手当

製造部門の従業員の退職に備えて計上する費用

社会保険料の会社負担分

このように製造部門で働く人にかかるコストを、労務費と言います。

労務費の計算方法

労務費がどのような費用であるかどうかおわかりいただけけたところで、今度は労務費の計算方法について説明します。

労務費は直接労務費と間接労務費に分けて計算されます。それぞれの計算方法は以下のとおりです。

直接労務費の計算方法

直接工に対して支払う賃金のうち、製品の製造に直接関わっているあいだの発生分が直接労務費になります。

一般的に従業員は同時に複数製品の製造に関わっているため、賃金を直接作業時間で割った賃率を求めて計算します。

計算式は以下の通りです。

賃率=直接工の賃金÷製品製造の直接作業時間

直接労務費=賃率×製品製造にかかる時間

間接労務費の計算方法

間接労務費は直接労務費ほど計算は難しくなく、対象となる項目の金額を加算していくことで求められます。

なお、間接労務費は労務費のうち直接労務費ではない部分の金額であることから、労務費から直接労務費を差し引くことでも計算できます。

この場合を計算式に示すと、以下のようになります。

間接労務費=労務費ー直接労務費

労務費率とは?

労務費率とはなにか?についても説明します。

請負金額に対する賃金総額の割合を示す数値を、労務比率と言います。請負工事で労災保険料の算定に用いられます。

労災保険料は一般的に会社単位で加入し、給与に労災保険料率をかけて計算します。しかし労災の未加入が発生しないよう、建設業などでは現場ごとの加入が求められます。

労務費率はこういった場合の労災保険料算定に用いられる数値として法律で定められています。その点についてもよく理解しておく必要があります。

労務費を正しく理解して労務管理に活かそう

労務費は製造原価に算入される重要な費用です。製品製造にかかるコストとしてきちんと把握・管理する必要があります。

その範囲や計算方法をしっかりと理解した上で、労務管理に活かせるようになりましょう。とくに直接労務費は内訳も求め方も複雑です。繰り返して学習してマスターしましょう。

【期間限定】会計ソフト移行で最大70万円ポイント還元!

オンプレミス型・インストール型をご利用の企業様へ。 移行作業をプロに任せる「導入支援サービス(サクセスプラン)」の費用相当額が、最大70万円分ポイント還元されるお得なキャンペーンを実施中です。

この記事をお読みの方におすすめのガイド4選

最後に、この記事をお読みの方によく活用いただいている人気の資料を紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

最新版!ソフトウェア開発における個別原価管理の基本

ソフトウェア開発における個別原価管理にお悩みではありませんか?

ソフトウェア開発における個別原価管理の基本から、その目的やメリット、具体的な進め方までを詳しく解説します。

ソフトウェアの資産化完全ガイド

ソフトウェアの資産計上は、会計や税務、原価管理などの複雑さから難易度が高く、うまく進められていない企業も多いのではないでしょうか?

ソフトウェアの資産化に関する基本的な知識や判断のポイント、工数管理や資産化のタイミングなどを解説します。

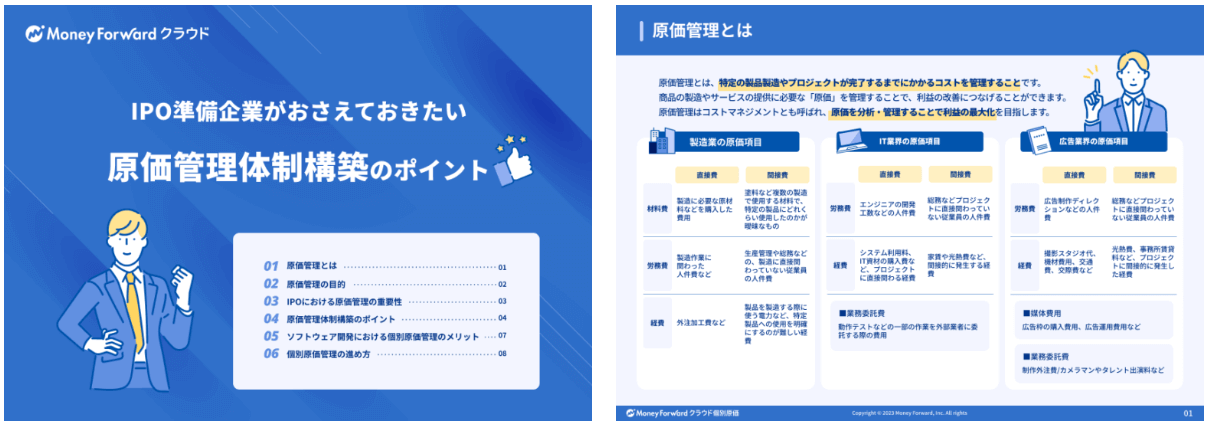

IPO準備企業におすすめ!原価管理体制構築のポイント

個別原価管理は、IPOに必要とされるあらゆる経営管理体制の構築・運用と密接に関連しており、非常に重要です。

これから原価管理をはじめる企業向けに、体制構築のポイントや進め方を解説します。

マネーフォワード クラウド個別原価 サービス資料

IT開発・プロジェクト型ビジネスのための個別原価管理システムをお探しではありませんか?

マネーフォワード クラウド個別原価は、個別原価計算はもちろん、プロジェクト申請・工数入力・資産振替・レポート作成までの一連の業務をワンストップでサポートします。

よくある質問

労務費とは?

人件費のうち製品を生産するためにかかった部分の費用を指します。詳しくはこちらをご覧ください。

労務費の内訳は?

賃金、雑給、従業員賞与手当、退職給付費用(退職給付手当)、法定福利費があります。詳しくはこちらをご覧ください。

労務費の計算方法は?

直接労務費と間接労務費とで異なります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

体温計を経費にする場合の仕訳に使う勘定科目まとめ

事業所で体温計を購入したときは、消耗品費や福利厚生費などの勘定科目で仕訳ができます。体温計を経費として計上する条件や、勘定科目の使い分けについてわかりやすく説明します。 体温計の仕…

詳しくみる未渡小切手とは?仕訳から解説

未渡小切手とは、取引先に渡す予定で振り出したにもかかわらず、渡せないままになっている小切手のことです。本記事では、未渡小切手が見つかった場合の対処方法や、混同されがちな未取付小切手…

詳しくみるメガネ代は経費にできる?仕訳と勘定科目の解説

経費に計上できる支出の判断基準は、業務に必要な支出であることです。メガネがなければ仕事ができない人にとって、メガネ代を経費にできるかは気になるのではないでしょうか。 本記事では、メ…

詳しくみる請求書関連の仕訳と勘定科目のまとめ

請求書を発行してすぐに仕訳が必要になるわけではりません。しかし、請求書を発行して商品・サービスを受け渡したときや、入金が確認されたときは、仕訳が必要です。また、請求書を受領したとき…

詳しくみる信用保証とは?計算方法と仕訳・勘定科目まとめ

事業拡大や設備投資などのため、事業者が金融機関などから融資を受けることもあります。金融機関から融資を受ける際に知っておきたいのが信用保証の存在です。この記事では、信用保証はどのよう…

詳しくみる振替伝票の役割と書き方

業務で発生した金銭のやりとりは、すべて帳簿に記載しなければなりません。一般的に、こうした取引のすべてを日付の順番に従って記載した帳簿を仕訳帳と言います。 仕訳帳に記載されたすべての…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引