- 更新日 : 2025年9月4日

機能別分類と形態別分類との違いやIFRS適用時の表示方法を解説

原価計算を行う場合に重要なのが、発生原価をどのように分類するのかということです。原価計算には大きく分けて5つの分類方法があり、その中で重要となるのが機能別分類と形態別分類です。

機能別分類は、原価計算の情報を利害関係者など外部の人間に分かりやすく伝えるために重要です。そこで、ここでは機能別分類について詳しく解説します。

機能別分類とは

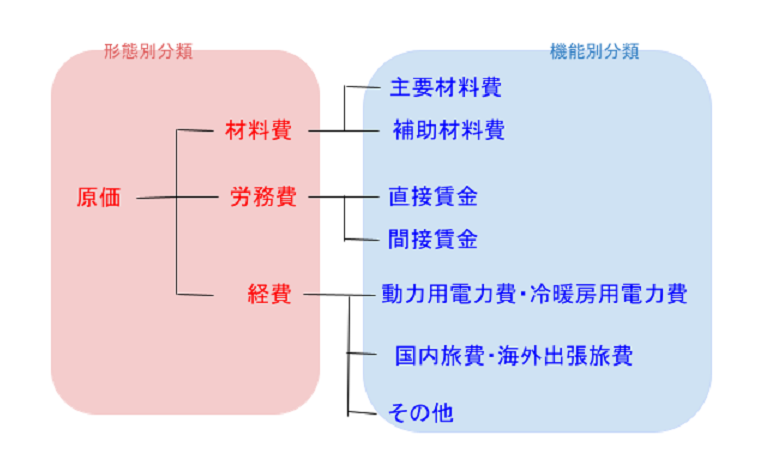

形態別分類と機能別分類のイメージは下記のようになります。

機能別分類とは、会社の経営において原価がどのような機能のために生じているかに基づく分類であり、原価要素はこの分類基準によって機能別に分類されています。機能別分類は会計上において費用科目分類の一つであり、原価が使われる機能に基づいて集約され、科目を分類する手法です。

機能別分類の基準で分類される経費の中には、広告宣伝費や出荷運送費、販売調査費や販売事務費などが含まれています。この機能別分類の基準に基づいて分類すると、材料費は主要材料費や修繕材料費、補助補助材料費などに分類することができます。他にも、倉庫量や掛売集金費、企画費や技術研究費などの経費にも機能別分類は適用されます。

機能別分類に基づいて分類される項目には賃金も含まれていますが、直接賃金や間接作業賃金、手持賃金などに分類できます。

このように、会社の経営に必要となる様々な経費を機能に応じて分類することで、会計上の記録を正確に保つことができます。

形態別分類との違い

形態別分類とは、機能別分類とともに原価計算基準でよく使われる分類方法のひとつです。機能別分類が機能に応じて原価を分類するのに対し、形態別分類は「材料費」「労務費」「経費」と発生形態別に原価を分類します。

形態別分類は、それぞれ次のようになります。

- 材料費 …材料(物品)の消費によって発生する原価のこと

- 労務費 …労働力の消費によって発生する原価のこと

- 経費 …材料(物品)の消費(材料費)や労働力の消費(労務費)以外から発生する原価のこと

形態別分類のメリットは、製品の製造過程で消費した材料や労働力などを明瞭に把握できることです。

なお、IFRS(国際会計基準)における損益計算書及び包括利益計算書では、形態別分類のことを性質別分類と呼びます。

IFRS適用時の損益計算書及び包括利益計算書の表示

IFRSを適用した場合、損益計算書及び包括利益計算書は、費用項目において、機能別分類もしくは性質別分類による表示のどちらかを選択することができます。

IFRSにおける機能別分類とは、売上原価や販売費及び一般管理費など、経営上の機能によって分類表示する方法です。

IFRSにおける性質別分類とは、費用の内訳科目を表示する際に、原材料費や減価償却費など発生の形態に基づき分類表示する方法になります。

機能別分類の方が、日本の会計基準に近い表示方法になります。

機能別分類を理解して正しく原価計算をしましょう

機能別分類とは、会社の経営において、原価がどのような機能のために生じているかに基づく分類のことです。この考え方は、IFRSを適用した場合に損益計算書及び包括利益計算書を機能別分類で表示する事に繋がります。機能別分類を理解して正しく原価計算するとともに、IFRSの適用に備えましょう。

よくある質問

機能別分類とは、どのようなものですか?

機能別分類とは、会社の経営において、原価がどのような機能のために生じているかに基づく分類方法です。詳しくはこちらをご覧ください。

形態的分類とは、どのようなものですか?

形態別分類とは、原価を発生形態別に「材料費」「労務費」「経費」に分類する方法のことです。詳しくはこちらをご覧ください。

IFRS適用時の損益計算書及び包括利益計算書の表示方法は?

費用項目において、機能別分類もしく性質別分類による表示のどちらかを選択することができます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

賃貸の更新料を経費にする時の仕訳に使う勘定科目まとめ

賃貸物件の契約を更新する際、更新料の支払いを求められることがあります。更新料を経費として処理する場合、どのような勘定科目を使い、どのような仕訳をすることになるのでしょうか。更新料を支払ったときの仕訳について取り上げます。 更新料の仕訳に使え…

詳しくみる数理計算上の差異とは?発生要因から仕訳まで解説

企業が退職一時金の支給や企業年金制度の利用を行うには、退職給付会計の会計基準に則った会計処理が必要です。退職給付会計では昇給率や退職率、年金資産の運用益などを見積もりますが、必ずしも見積もりと現実の推移が合致するとは限りません。こうした予測…

詳しくみる貸倒引当金とは?仕訳処理や計算方法をわかりやすく解説

貸倒引当金とは、貸し出したお金が回収できなくなるリスクに備えて、企業が利益からあらかじめ設定する積立金のことです。この引当金は、潜在的な損失を見込んで計上され、実際の損失発生時に利用されます。この記事では、貸倒引当金の概要や仕訳の処理につい…

詳しくみる貯蔵品はこんなに便利!知って得する貯蔵品に関する知識まとめ

利益を生み出すために必要な費用は、基本的にすぐに消費することを前提に経理処理を行なうものです。 とは言え、購入したけれど例年通りに消費することができず、期末にたくさん余ってしまった消耗品や収入印紙は消費していない状態であるため、費用計上する…

詳しくみる仕入高

仕入高とは、事業で販売する商品や、その商品を作るための原材料を仕入れるための費用を計上するために利用します。 今回は、仕入高を計上する際に気をつけなければいけないことや、特に間違いやすい消費税額との兼ね合いなどについて、どのように処理してい…

詳しくみる仮受金はなぜ負債なのか?理由や仕訳例をわかりやすく解説

不明な入金を処理する「仮受金(かりうけきん)」は、資産・負債・純資産・収益・費用のうち、負債に該当します。なぜ入金のあった金額であるにもかかわらず、仮受金は負債に分類されるのでしょうか。仮受金が負債になる理由や仮受金が負債に残ったままになる…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引