- 作成日 : 2025年8月5日

支払管理とは?リスクと負担を減らす方法・改善のポイントを解説

支払申請のワークフローは、会社で発生した費用に対して支払いを行う前に、内容を確認し、承認を得たうえで経理が処理するための一連の流れです。紙の申請書に頼ると、承認の遅れや入力ミスも起こりがちです。この記事では、紙とクラウドそれぞれの申請方法の違いや、クラウド化によるメリット、導入時の注意点についてわかりやすく解説します。

支払管理とは?

支払管理は、企業が事業活動で発生する様々な支払いを計画し、実行し、記録する業務です。これにより、会社の資金が適切に使われているかを確認し、無駄な支出を防ぎます。支払管理をきちんと行うことで、企業の資金の流れが見えるようになり、将来の経営判断にも役立ちます。

支払管理の主な部門

支払管理は主に経理部門が担当します。経理部門は、請求書の確認、支払金額の確定、支払日の管理、そして実際に支払処理を行う役割を担っています。しかし、購買部門や各事業部門も、それぞれの部署で購入した物品やサービスに対する請求書の内容確認や承認に関わります。そのため、支払管理は経理部門だけでなく、会社全体の連携が求められる業務です。例えば、物品を購入した部署が請求書の内容を速やかに確認し、経理部門へ情報共有することで、スムーズな支払処理につながります。

支払管理を適切に行うメリット

支払管理を適切に行うと、資金の動きを把握しやすくなり、経営における判断材料が増えます。支払予定の可視化、ミスの防止、取引先との関係維持、社内業務の効率化といった多面的な効果が期待されます。

企業活動において「いつ、いくらの支払があるのか」を正確に把握できる状態は、経営の安定性に直結します。中小企業やスタートアップのように資金に余裕のない企業では、特にその重要性が高まります。

資金繰りの見通しが立てやすい

支払予定を一覧で管理することで、将来的な資金の流れを事前に把握できます。たとえば、月末に複数の支払が重なることがあらかじめわかっていれば、必要な資金を前もって準備することが可能になります。

また、特定の月に資金に余裕がある場合には、先行投資や追加発注など、経営上の判断を柔軟に行うことができます。このように、支払管理は資金繰りのコントロールにも直結します。

支払ミスや確認漏れを防ぐ

請求書の内容確認や承認処理が明確に管理されている状態であれば、支払金額の誤り、二重支払、振込先の入力ミスといったヒューマンエラーを抑えることができます。

例えば、請求書ごとに管理番号を付けて支払予定表へ記録し、定期的に内容を確認するプロセスを設ければ、処理漏れや重複のリスクは大幅に低下します。

取引先との信頼関係を維持できる

取引先に対する支払は、単なる事務処理ではなく、信頼関係を築くうえでの基本です。支払が期日に遅れたり、金額の誤りが続くと、相手企業の業務に影響を与え、結果として取引条件の見直しや契約解消につながる可能性もあります。

支払を正確かつ迅速に行っている企業は、取引先からの信頼を得やすく、結果としてより良好な取引関係を築くことができます。

支払管理の流れ

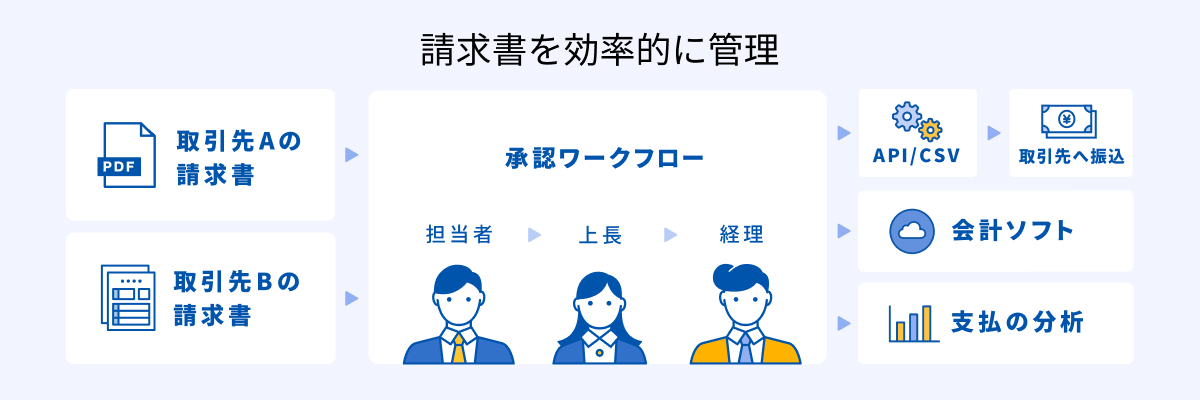

支払管理は、①請求書の受領 → ②内容確認 → ③社内承認 → ④支払予定の登録 → ⑤支払実行 → ⑥記録・保存 まで一連の業務で成り立っています。この流れをきちんと理解し、どのステップでも確認ミスが起こらないよう、担当者の役割を明確にすることが重要です。

1. 請求書の受領と内容確認

支払業務は、取引先から請求書を受け取り、請求内容が発注内容と一致しているか確認します。

具体的には以下の点をチェックします。

- 商品やサービスの内容、数量、単価が正しいか

- 納品が完了しているか

- 計算ミスがないか(小計、消費税、合計など)

誤りが見つかった場合は、すぐに取引先に連絡し、修正を依頼します。この初期段階での確認が甘いと、後の承認や振込処理に影響が出るため、丁寧な確認が必要です。

2. 支払金額の確定と社内承認

請求内容に問題がなければ、支払金額を確定し、社内の承認を得ます。多くの企業では、支払金額や取引内容に応じて、上長や経営層の承認が必要になります。

このプロセスでは、不正な支払や不適切な経費処理を防ぐという意味でも重要です。承認が完了した請求書は、経理部門に引き継がれ、支払い準備へと進みます。

3. 支払準備と期日の管理

経理では、承認された請求書に基づき、支払期日を把握し、支払が実行できるよう準備を進めます。

この準備には以下が含まれます。

- 銀行振込データの作成

- 振込先情報(口座番号や名義)の確認

- 必要書類の整理

- 資金残高の確認

支払期日に遅れると、取引先からの信頼を損なうだけでなく、遅延損害金や契約違反といった問題に発展することもあるため、余裕をもって対応することが求められます。

4. 支払の実行

支払日には、振込処理を行います。銀行のインターネットバンキングを使用する場合が多く、複数の取引先への支払いがある場合は一括で処理することも可能です。

手形や小切手での支払いが必要な取引については、事前の準備し、確実な郵送や手渡しで対応します。処理前には必ず金額・口座・名義の最終確認を行い、入力ミスを防ぎます。

5. 支払記録の作成と保管

支払が完了したら、記録の作成と保管をします。いつ・誰に・いくら支払ったのかを明記し、関連する請求書・納品書・振込明細をセットで保存します。

この記録は以下の用途で活用されます。

- 会計処理(仕訳、月次決算など)

- 支払履歴の確認

- 税務調査や監査時の証憑資料

記録の保存期間やフォーマットは、会計規則や税務要件に従って管理する必要があります。

また、これらの記録は会計処理の根拠となり、月次・年次の決算業務や監査対応、税務調査の際にも必須です。請求書や振込明細とあわせて保管し、いつでも確認できる状態を整えておきましょう。

支払管理の方法

支払管理には、エクセル(Excel)などで作成する「支払管理表」と、業務全体を効率化できる「支払管理システム」の2つの方法があります。業務量や会社の規模に応じて選びましょう。

支払管理表を使って管理する

ExcelやGoogleスプレッドシートを利用し、支払日や取引先、金額、支払内容などを一覧で記録する方法です。初期費用がかからず、手軽に始められるのが特徴です。

この方法の主な利点は以下のとおりです。

- 導入コストがかからない

- 自社の業務に合わせて自由に表をカスタマイズできる

- 小規模な企業や支払件数が少ない場合に向いている

例えば、月に5件程度の支払しか発生しない小規模事業者であれば、Excelでの管理でも十分に対応可能です。また、部門単位やプロジェクト単位での限定的な支払管理にも適しています。

一方で、以下のような課題もあります。

- 入力ミスや記録漏れが起きやすい

- データの更新・共有が手間になりやすい

- 支払件数が増えると処理が煩雑になる

複数人で同時に管理すると、入力の重複や最新版のファイルが分からなくなるなどの混乱も起きがちです。

システムで管理する

支払管理システムや会計ソフトと連携したシステムを導入する方法です。請求書のデータ取り込み、支払予定の作成、振込処理、記録管理などを一元化できます。

この方法には以下のようなメリットがあります。

- 支払データの入力・承認・記録が自動化される

- 振込ミスや処理漏れが減る

- 複数人での管理や部門間の連携がスムーズになる

- 支払状況がリアルタイムで可視化される

例えば、月に数十件以上の支払が発生する企業では、人的ミスや業務負担を軽減するうえで、システム導入が現実的な選択肢になります。振込データの自動作成や、会計ソフトとの連携により、全体の作業時間が大きく短縮されます。

注意点としては、初期費用や運用コストが発生する点、導入時に業務フローの見直しや社員の操作教育が必要になる点が挙げられます。ただし、多くのクラウド型システムは導入のハードルが低く、月額数千円から利用可能なものも増えています。

管理方法の選び方

どの方法を選ぶかは、「現在の業務量」「今後の成長見込み」「管理精度」「予算」などによって決まります。現在は支払件数が少なくても、将来的に増える見込みがあるなら、最初からシステム導入を視野に入れるのも選択肢の一つです。

また、まずはExcelで始めて、運用上の課題が出てきた段階でシステムへ移行するなど、段階的な導入も現実的です。自社にとって無理のない形で、正確かつ効率的な支払管理体制を整えることが大切です。

支払管理を適切に行わないリスク

支払管理の不備は、取引先との信頼低下、経理業務の混乱、資金繰りの悪化といった問題を引き起こします。小さなミスが大きな損失につながることもあるため、軽視は禁物です。

支払管理を疎かにすると、業務上さまざまな支障が生じます。特に以下のようなリスクは、企業経営に直接的な悪影響を与えるおそれがあります。

支払遅延による信用の低下

請求書の見落としや、承認の遅れなどにより、支払期日を過ぎてしまうと、取引先との信頼関係が損なわれます。一度信用を失うと、取引条件の見直しや契約の打ち切りにつながる可能性もあります。

例えば、支払遅延が続いた結果、先払いを求められるようになった、あるいは取引自体を断られたというケースも少なくありません。

二重払い・誤振込などのロス

支払先の確認不足や、請求書の管理ミスにより、同じ請求書に対して二重に支払ってしまう、または誤った金額・口座へ振り込んでしまうことがあります。こうしたミスは返金手続きに時間がかかるだけでなく、社内外の信頼にも影響を与えます。

また、金額の誤りに気づかず会計処理が進んでしまうと、後の修正に多くの手間がかかり、決算作業に影響が出る場合もあります。

業務の属人化が進む

支払管理が特定の担当者に依存している場合、その人が不在になると業務が滞ります。業務内容が明文化されていなかったり、共有されていないと、急な退職や休職の際に、支払遅延や処理ミスが起こりやすくなります。

属人化が進むと、業務改善も難しくなり、組織としての対応力が落ちる原因になります。

資金繰りが不安定になる

支払予定が正確に把握されていないと、手元資金が不足し、急な支払に対応できなくなる恐れがあります。特に月末や四半期末など、支払が集中する時期に予測が外れると、資金ショートを招きかねません。

これは、仕入れや給与の支払いにまで影響する可能性があり、経営の安定性を大きく損ないます。

支払管理を効率化するには

支払管理は、標準化とシステム活用によって効率化できます。作業時間を減らし、ミスのない処理を実現します。

支払業務を効率化することで、担当者の作業時間を短縮し、経理全体の精度とスピードが向上します。特に、処理件数が多い企業や、属人化の課題を抱える現場では、改善の効果が大きく表れます。

業務フローを見直し業務を安定させる

最初に取り組むべきは、現在の支払業務の流れを見直し、ムダやバラつきをなくすことです。部署ごとに異なる手順で処理している場合は、全社で共通のフローを設けることで、確認漏れや処理ミスを防げます。

例えば、以下のような手順を定型化することで、業務の質が安定します。

- 請求書の受領から内容確認までの流れを文書化

- 承認フローと権限ルールの明確化

- 支払予定表のフォーマットを統一

こうした標準化により、誰が対応しても同じ品質で処理が行えるようになります。

システムを使って処理を自動化する

支払業務の効率化には、システムの導入が有効です。具体的には以下のような機能が活用されています。

- 請求書データの自動読み取り・登録

- 社内承認のワークフロー化

- 支払予定一覧の自動生成

- 銀行振込データの自動作成・送信

- 会計ソフトとの自動連携

これらの機能により、手作業の工数が大きく減り、確認作業の手間やミスも軽減されます。また、支払状況がリアルタイムで共有されるため、関係部署間の連携もスムーズになります。

自社に合ったシステムを選ぶ

支払管理システムを選ぶ際は、自社の規模や業務内容に合ったものを選ぶことが重要です。以下のような観点から比較検討すると良いでしょう。

- 請求書の件数(月間・年間)

- 現在の課題(ミスが多い、時間がかかる、属人化など)

- 利用中の会計ソフトとの連携可否

- 操作性と社内メンバーのITリテラシー

- 導入・運用にかかるコスト

クラウド型のサービスであれば、初期費用を抑えながら短期間で導入可能な製品も多く、更新やサポートも受けやすい利点があります。

負荷の高い部分から段階的に始める

いきなり全業務をシステム化するのではなく、まずは支払件数が多い部署や月末処理など、負荷の高い部分から導入する方法もあります。効果が実感できれば、他部門への拡大もスムーズに進められます。

効率化は一度で完成させるものではなく、現場に合わせて段階的に進めることが成功のポイントです。

請求書の受領や保管、支払いのフローを効率化する方法

マネーフォワード クラウド債務支払は請求書の受取や管理、支払いに関わる業務を効率化するクラウド型債務管理システムです。

インボイス制度や電子帳簿保存法にも対応可能で、今後の法令対応に必要な機能も順次対応していきます。

①受領した請求書を自動で電子保存

紙やメールなど、あらゆる形式で受領した請求書をオンラインで一元管理でき、請求書データから「支払先」「支払期日」「請求金額」など様々な情報を自動で読み取れます。

特に、受け取った請求書に記載された「適格請求書発行事業者登録番号」を国税庁が公表しているデータベースと照合し、登録番号が国税庁に登録されているかを自動で判定できます。ひとつのサービス内で確認作業が完結するので、適格請求書の判定業務を効率化できます。

②自社に合ったワークフローの構築

自社の購買フローに沿った申請フォームを作成できます。「一定金額以上は役職者の承認を得る」などの条件分岐にも対応。

支払い時に事前の申請と紐づけ、事前申請から支払いまでの一元管理を実現します。

③支払調書の作成

「報酬、料金、契約金及び賞金の支払調書」を作成し、PDFやe-Tax向けのCSVファイルを出力できます。

支払調書を作成するためだけに支払い情報を管理する必要はなく、取引先から受け取った請求書の内容を入力した「支払い依頼申請」のデータが作成のもとになります。また、提出対象かどうかを自動で判別して集計できるため、限られた時間でも効率的に支払調書を作成できます。

支払調書作成機能について、詳しくは以下をご覧ください。

マネーフォワード クラウドで支払調書作成は自動化できる!Excel集計から解放される方法とは?

【期間限定】会計ソフト移行で最大70万円ポイント還元!

オンプレミス型・インストール型をご利用の企業様へ。 移行作業をプロに任せる「導入支援サービス(サクセスプラン)」の費用相当額が、最大70万円分ポイント還元されるお得なキャンペーンを実施中です。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

会計システムの関連記事

新着記事

請求書支払いの効率化はどう進める?手順と自動化のポイントを解説

Point請求書支払いの効率化はどう進める? 請求書支払いの効率化は、業務フローの標準化とシステムによる自動化の組み合わせで実現できます。 受領形式をPDF等の電子データに統一 A…

詳しくみる請求書を一括で振込できる?マナーや手数料の負担、効率化の手順を解説

Point請求書を一括で振込できる? 同一取引先への複数請求書は、事前に合意があれば合算して一括で振り込めます。 内訳を明記した支払通知書の送付がマナー 振込先口座が異なる場合は個…

詳しくみる振込代行サービスとは?比較ポイントや手数料を安く抑える方法を解説

Point振込代行サービスとは? 企業の送金業務を外部へ委託し、手数料削減と経理業務の効率化を同時に実現する仕組みです。 大口契約の活用により手数料を半額以下に CSV連携で入力業…

詳しくみる振込代行サービスのセキュリティは安全?仕組みや管理方法を解説

Point振込代行のセキュリティは安全? 銀行同等の暗号化と法的な保全措置により極めて安全です。 全通信をSSL暗号化し盗聴・改ざんを防止 倒産時も信託保全で預かり金を全額保護 社…

詳しくみる振込手数料を削減するには?法人のコスト対策と見直し術を解説

Point振込手数料を削減するには? 振込手数料の削減には、ネット銀行への移行や振込代行サービスの活用が最も効果的です。 ネット銀行活用で窓口より約30〜50%のコスト削減が可能 …

詳しくみる振込作業を効率化するには?経理の支払い業務をラクにする方法

Point振込作業を効率化するには? 銀行APIや全銀データを活用し、会計ソフトと銀行口座をシステム接続することで実現します。 API連携で手入力とログインの手間を削減 AI-OC…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引