- 更新日 : 2025年7月22日

レバレッジドリースとは?オペレーティングリースの違いとは?

少しの支出で高額な固定資産を運用することができる「レバレッジドリース」という仕組みがあります。かつては航空機にレバレッジドリースの仕組みが利用されたことはよく知られていますが、ここではレバレッジドリースの仕組みについて解説します。

※なお、この記事では2027年4月1日開始事業年度より強制適用される「リースに関する会計基準」および適用指針に関する事項については触れていません。

目次

レバレッジドリースとは?

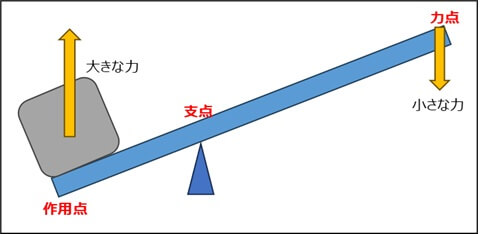

レバレッジ(Leverage)とは、梃子(てこ)を意味します。高額な資産を小さな費用で運用する仕組みは、てこに例えられるのです。

リース取引の解説では「借り手」に焦点を当てたものが多い中、レバレッジドリースは、物件の「貸し手」に焦点が当てられます。以下では、貸し手に焦点を当ててレバレッジドリースの仕組みについて解説します。

レバレッジドリースとは?

てこの原理のように、小さな自己資本を力点にし、他人資本を支点として活用して、高額な資産の運用を作用点とすることをリースに応用したものがレバレッジドリースです。

【てこの原理】

レバレッジドリースでは巨額なリース物件について、リースの貸し手は「代金の一部のみ」を負担します。代金の不足分については金融機関の融資で賄いますが、そのリース物件の「名目上の所有者」となります。

レバレッジドリースは、このリース物件を実際の物件運用会社(航空会社など)に貸し付けし、税法上の特典等を生かして金融機関への借金を早期に返済することで超過回収分を期待する仕組みです。

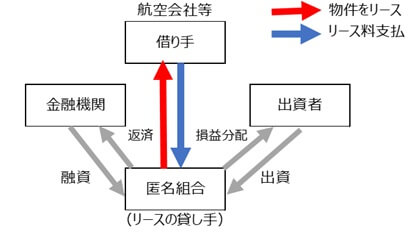

【レバレッジドリースのイメージ】

ある目的の達成のために設計された計画や仕組みを指して、「スキーム」と呼ぶことがあります。皆でお金を出し合って高額なものを購入し、貸し出す事業をするスキームの一つとして、レバレッジドリースもよく利用されています。

レバレッジドリースの貸し手側は「匿名組合」(特定の事業者に出資し、その事業からの利益を受け取ることを目的とする契約で、商法第535条に定められるもの)と呼ばれる組合を組織することが多いのが特徴です。匿名組合がレバレッジドリースの貸し手となって航空会社に航空機を貸し付けて、そのリース収益を匿名組合の出資者に分配するという仕組みになっています。

航空機でよく利用された理由とは?

航空機がよくレバレッジドリースの対象とされる背景として、一般的に航空機は実際の使用可能年数が法定耐用年数を上回り、また、中古市場が存在することに起因します。航空機の法定耐用年数は10年程度ですが、実際にはこの年数以上(35年程度)利用可能とされています。

その理由として、航空会社は社会的に求められる安全基準が高いことが挙げられます。そのため常時、安全性を担保する厳しい保守・整備作業が要求され、修理・点検を継続し、常に新品と遜色のない機能が航空機に確保されていることが求められます。

よって、航空機は中古機体であっても価値の下落が比較的少なく、中古市場が確立しており、売却の目処が立ちやすい資産であると言えます。「法定耐用年数と実質的な耐用年数の差」と「高度な安全性確保による売却可能性」の両方が航空機にはあるのです。

法定耐用年数の間は、高額な航空機に対応する高額な減価償却費により課税所得が少なくなり、大きな節税につながります。そして、レバレッジドリースの最後には、リース期間が終わり、航空機を高値で売ることによって売却益が得られるというわけです。

もちろん、レバレッジドリースは航空機だけでなく、船舶や機械等にも適用されることも多々あります。

この記事をお読みの方におすすめのガイド3選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

新リース会計基準の教科書

新リース会計基準を理解するにはこの資料!

新リース会計基準への対応を進めるにあたって「何を」「どのように」運用変更する必要があるか、基礎から実務まで、じっくり見直すことができます。

新リース会計基準に最短距離で対応するなら?

2027年度から適用される新リース会計基準に対応した、クラウド型のリース会計システムです。すでにご利用中の会計システムはそのままに、業務影響を最小化しながら利用することが可能です。

本資料では、特長や各種機能についてご紹介いたします。

リース契約のデータ化・リース識別・契約管理、大丈夫ですか?

リース契約の洗い出しに時間がとられていませんか?

マネーフォワード クラウド契約なら、契約書を取り込むだけでAIが新リース会計基準の要件に基づいてリース契約を自動で識別。

リース契約のデータ化・リース識別・契約管理をサポートします。既存のシステムとも連携してご利用いただけますので、他社会計システムや固定資産管理システムをご利⽤の企業もお気軽にご相談ください。

レバレッジドリースとオペレーティングリースの違いは?

貸し手から見たレバレッジドリースとオペレーティングリースはどのように違うのでしょうか?ここでは貸し手側の違いについて見ていきましょう。

貸し手から見たオペレーティングリースとは?

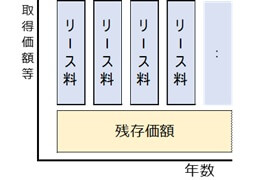

貸し手から見たオペレーティングリースは、物件のために支払った金額や必要経費を、貸し手からのリース料だけでは全額回収できないリース取引です。

【オペレーティングリース】

貸し手は、リース物件を売却して初めて利益を得ることとなります。借り手のオペレーティングリースのメリットは、自社購入するのと比較して高額な資産を安く利用できることです。一方、貸し手も、中古市場が確立した物件であれば、リース期間の満了後に物件を高値で売却して利益を獲得する可能性があります。

ただし、貸し手側でリース期間後に物件売却の目処が立たない場合には、大きな損失が出る可能性もあります。つまり、貸し手から見たオペレーティングリースは、最終的に物件を売却するまでは利益の確保が難しいリース取引だと言えるでしょう。

その中にあって、レバレッジドリースのスキームを利用することで、特定の資産については利益の確保が可能になる点が、一般のオペレーティングリースとレバレッジドリースの違いです。

日本型オペレーティングリースとは?

日本型オペレーティングリースとは、レバレッジドリースの呼び方を変えたものです。貸し手から見ると、オペレーティングリースの一つですが、「課税の繰り延べ」ができるものを日本型オペレーティングリースと言います。

課税の繰り延べとは、減価償却費が大きい期間においては費用が多く出るため「匿名組合」は節税に働き、最終的に損益が分配される出資者にとっても節税につながります。法定耐用年数が到来してリース期間が終了すると、減価償却費は計上できないため節税はできませんが、その頃には物件の売却による譲渡益を得られます。

ところが2005年の税制改正により、出資者が匿名組合から得た損失については、出資額と同額までしか、損金として計上できなくなりました。(法人税法の「組合損失超過額の損金不算入」)

この税制改正によってレバレッジドリースの節税効果が薄れたため、改正後は「レバレッジドリース」でなく、「日本型オペレーティングリース」と言われることが多くなっています。

参考:平成17年度 法人税関係法令の改正の概要|国税庁、「法人税関係法令の改正の概要」

レバレッジドリースが節税になるメカニズム

上記において、レバレッジドリースが節税になる仕組みの概要を解説してきましたが、もう少し詳しく解説します。

簡単な事例に沿って考えてみましょう。節税の仕組みに焦点を当てるため、貸し手と借り手のみが登場するものとします。

レバレッジドリースの事例からみる損益の仕組み

(事例1)

貸し手は、10億円の資産を一部融資により取得しました。この資産は法定耐用年数が10年、定率法により償却するものとします。借り手からは、年間1億円のリース料が支払われるとします。

(計算上、平成24年4月1日以後に取得したものとし、200%定率法とします。)

(考え方)

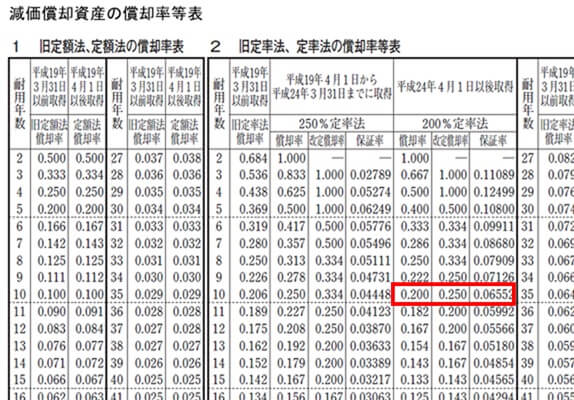

リース期間開始直後のリース貸し手の損益を求めてみましょう。まず、減価償却に必要な情報を集めます。下記の赤枠で囲った値を使用します。

(ここでは定率法の細かな解説は省略しています。)

出典:No.2100 減価償却のあらまし|国税庁、「減価償却資産の償却率等表」を加工して作成

資産の減価償却については、200%定率法における保証率が0.06552であるため、償却保証額は次のとおりになります。

つまり、減価償却費が6,552万円を下回る年度から償却方法が定額法となり、償却率は0.25です。(この事例では下回る年度はありません。)

(初年度)

収入: 1億円

費用:減価償却費 10億×0.2=2億

損益:1億円-2億円=△1億円

(2年目)

収入: 1億円

費用:減価償却費 (10億-2億)×0.2=1.6億

損益:1億円-1.6億円=△0.6億円

同様にして計算すると、初年度から10年目までの損益は次の表のとおりになります。

なお、6年目以降の償却については次のようになります。

調整前償却額 65,536,000円(=5年目終了後の帳簿価額327,680,000円×定率0.200)

償却保証額 65,520,000円

よって、改定償却率ではなく、定率0.200を最後まで使用して計算します。

(6年目以降は5年目終了後の帳簿価額×0.200にて毎年計算します。)

| 単位:円 | リース料収入 | 減価償却額 | 損益(収入-費用) | 参考:期末帳簿価額 | |

|---|---|---|---|---|---|

| 初年度 | 100,000,000 | 200,000,000 | △100,000,000 | 800,000,000 | |

| 2年目 | 100,000,000 | 160,000,000 | △60,000,000 | 640,000,000 | |

| 3年目 | 100,000,000 | 128,000,000 | △28,000,000 | 512,000,000 | |

| 4年目 | 100,000,000 | 102,400,000 | △2,400,000 | 409,600,000 | |

| 5年目 | 100,000,000 | 81,920,000 | 18,080,000 | 327,680,000 | |

| 6年目 | 100,000,000 | 65,536,000 | 34,464,000 | 262,144,000 | |

| 7年目 | 100,000,000 | 65,536,000 | 34,464,000 | 196,608,000 | |

| 8年目 | 100,000,000 | 65,536,000 | 34,464,000 | 131,072,000 | |

| 9年目 | 100,000,000 | 65,536,000 | 34,464,000 | 65,536,000 | |

| 10年目 | 100,000,000 | 65,535,999 | 34,464,001 | 1 |

これによると、費用が減価償却費だけと仮定しても4年目までは税金がかかりません。実際、貸し手側は融資を受けたため、返済によるキャッシュアウトはありますが、10年目以降に高額で売却できれば一括返済も可能となります。

このように、2005年の税制改正までは、短めの耐用年数で中古市場の充実した航空機のレバレッジドリースが頻繁に利用されていたのです。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

オペレーティングリースの関連記事

新着記事

資金繰り管理が上手くできない企業の3つの特徴

「今の従業員はモノを売ってそれで終わりと思っている。」これは私が社長から聞いた言葉です。 実際このような従業員の方が多いのが実情ではないでしょうか?売りっぱなしではだめ。 きっちり…

詳しくみる法人にかかる税金の種類一覧!税率や計算シミュレーション、赤字でも発生する税金などを解説

会社設立や決算において、経営者が頭を悩ませるのが税金です。法人税は、国に納めるものや地方自治体に納めるものなど、複数の種類で構成されています。 この記事では、法人が納めるべき税金の…

詳しくみる法人税の税率は何パーセント?最高税率や中小企業の特例、実効税率、具体的な計算まで解説

法人税の税率は原則として23.2%で、資本金1億円以下の中小企業には15%の軽減税率が適用されます。しかし、経営において重要なのは、法人税だけでなく地方税などをすべて含めた実効税率…

詳しくみる購入選択権付リースとは?仕組みやメリット・デメリット、会計処理まで徹底解説

購入選択権付リース(購入オプション付リース)は、リース期間満了後に設備や車両などの資産を、あらかじめ定められた価格で購入できる権利が付いたリース契約です。多額の初期投資を抑えながら…

詳しくみる会計基準とは?種類一覧や調べ方、選ぶポイント、近年の改正内容をわかりやすく解説

企業が財務諸表(決算書)を作成するには、会計基準という統一されたルールが不可欠です。この記事では、会計基準の必要性や種類の一覧、そして自社がどの基準を選ぶべきかまでわかりやすく解説…

詳しくみる2027年に適用開始の新リース会計基準とは?改正内容や影響をわかりやすく解説

2027年4月1日以後開始する事業年度から、日本のリース会計に関するルールが大きく変わります。今回のリース会計基準改正における最大のポイントは、これまでオフバランス処理が可能だった…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引