- 更新日 : 2025年7月22日

【新リース会計基準】不動産関連の取引における影響・実務ポイント

2027年4月から本格導入される「新リース会計基準」によって、現行のリースの範囲が拡大され、各企業は対応に追われています。

特にこれまでは事務所や店舗として物件を賃借する場合でも、新基準ではオンバランス化が求められるなど、不動産にまつわる変更点も多いです。

ここでは、不動産関連の取引を中心に、新リース会計基準による実務上の変更点や影響について解説します。

なお、本記事は、2025年2月20日時点における以下の情報に基づいて作成しています。

参考:

企業会計基準第34号「リースに関する会計基準」|企業会計基準委員会

企業会計基準適用指針第33号「リースに関する会計基準の適用指針」 | 企業会計基準委員会

目次

新リース会計基準とは?

新リース会計基準の導入が決定して、上場企業や大企業を中心に新基準への準備が始まっています。

これまで賃貸借取引として処理していたリース取引がオンバランス化されるなど、新基準がスタートしたあとの会計処理が大幅に変化するケースも考えられるため、新リース会計基準について正しく理解しておきましょう。

新リース会計基準の概要

新リース会計基準とは、企業が行うさまざまなリース取引について適用される会計基準の改正版のことです。

この新リース会計基準は、2027年4月1日以後に開始する連結会計年度及び事業年度の期首から適用されることが予定されており、強制適用が見込まれる上場企業や大企業を中心として対応に追われています。なお、新基準に関しては、2025年4月1日以後に開始する連結会計年度及び事業年度の期首から早期適用することも可能です。

現行のリース会計基準では、リース取引をファイナンス・リースとオペレーティング・リースに分類して、それぞれ異なる会計処理を行っていました。

具体的に言うと、ファイナンス・リース取引の場合、借手や貸手は売買取引に基づいた会計処理を行う一方で、オペレーティング・リース取引については賃貸借取引に基づいて会計処理を行います。

それに対し、新リース会計基準では、原則としてすべてのリース取引を「使用権の取得」として考えることから、借手が使用権資産とリース負債を計上する「使用権モデル」が採用されています。

制度の目的

新リース会計基準の主な目的は、国際的な会計基準(IFRS第16号)との整合性を図ることです。

これまでの日本のリース会計基準では、特にオペレーティング・リースが貸借対照表に計上(オンバランス化)されなかったことにより、財務諸表から企業の財政状態を正確に読み取ることが容易ではありませんでした。

このような状況を改善するために、新リース会計基準の導入によって、リース取引の実態をより適切に財務諸表に反映させることで、企業の財務諸表の透明性や正確性を向上させる効果が期待されています。

また。国際的な会計基準との整合性を確保することで、国際的な投資判断における比較可能性を高めることにもつながるでしょう。

リースの定義

新リース会計基準では、リースについて「一定期間にわたり、対価と交換に原資産(リース対象となる資産)を使用する権利を移転する契約や契約の一部分」と定義しています。

このようなリースの定義は、IFRS第16号との整合性確保を前提とされており、借手と貸手の双方に適用されることとなります。

なお、契約については、書面、口頭、取引慣行によるものも含まれます。また、契約期間中は、契約条件が変更されない限り、リースかどうかの判断を見直す必要はありません。

リースの識別について

新リース会計基準では、契約締結時に、契約がリースを含むかどうかを判断する必要があります。

具体的には、特定された資産の使用を支配する権利について、一定期間にわたって対価と交換に移転するような場合には、その契約はリースを含んでいるとみなします。なお、「特定された資産」とは、契約書上で明記されている資産や、借手が使用できる資産が物理的に別個のものである場合を意味します。

また、資産の使用を支配する権利とは、借手側がその資産の使用によって発生する経済的利益のほとんどすべてを享受する権利を有し、かつ、その資産の使用を指図する権利を有することを指します。

契約がリースを含むかどうかの判断については、以下のようなステップに分けて考えるとよいでしょう。

- 資産が特定されているか

まず、契約の対象となる資産が特定されているかどうかを確認します。資産が契約に明記されている場合、原則としてその資産は特定されているとみなされます。ただし、サプライヤーが資産を代替する実質的な権利を有している場合は、その資産は特定された資産とはみなされません。 - 支配する権利が移転しているか

次に、特定された資産の使用を支配する権利が顧客に移転しているかどうかを判断します。具体的には、借手側がその資産の使用から発生する経済的利益のほとんどすべてを獲得する権利や、その資産の使用を指図する権利を有しているかどうかによって判断する必要があります。

これらのリースの識別方法を適用し、契約にリースが含まれると判断される場合には、新リース会計基準に基づく会計処理を行わなければなりません。

この記事をお読みの方におすすめのガイド3選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

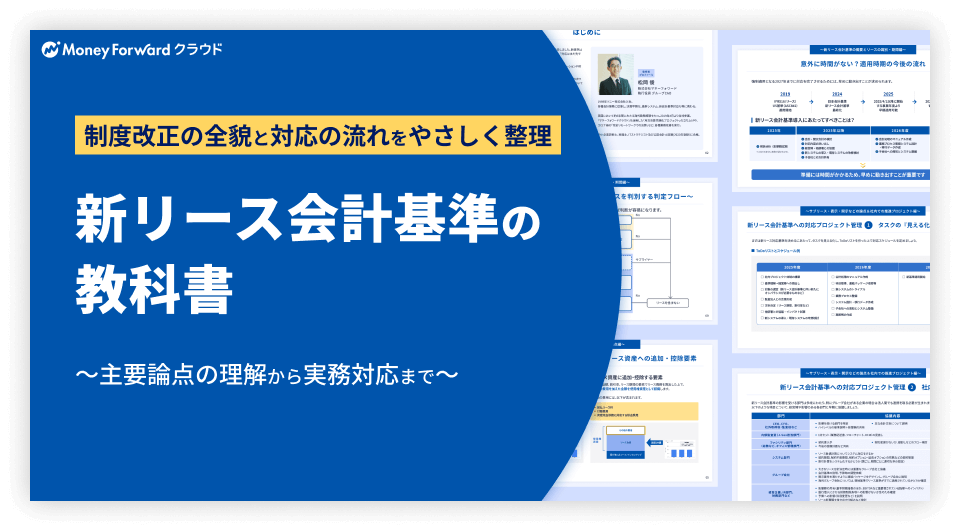

新リース会計基準の教科書

新リース会計基準を理解するにはこの資料!

新リース会計基準への対応を進めるにあたって「何を」「どのように」運用変更する必要があるか、基礎から実務まで、じっくり見直すことができます。

新リース会計基準に最短距離で対応するなら?

2027年度から適用される新リース会計基準に対応した、クラウド型のリース会計システムです。すでにご利用中の会計システムはそのままに、業務影響を最小化しながら利用することが可能です。

本資料では、特長や各種機能についてご紹介いたします。

リース契約のデータ化・リース識別・契約管理、大丈夫ですか?

リース契約の洗い出しに時間がとられていませんか?

マネーフォワード クラウド契約なら、契約書を取り込むだけでAIが新リース会計基準の要件に基づいてリース契約を自動で識別。

リース契約のデータ化・リース識別・契約管理をサポートします。既存のシステムとも連携してご利用いただけますので、他社会計システムや固定資産管理システムをご利⽤の企業もお気軽にご相談ください。

新リース会計基準が不動産の賃貸借取引に与える影響

新リース会計基準の導入により、さまざまな業界において大きな影響が及ぶものと考えられています。そのなかでも、特に不動産関連の賃貸借取引に関する変化は大きく、新基準の下では、業種を問わず、会計処理の見直しが必要となるでしょう。

具体的には、以下のポイントを意識して、不動産の賃貸借取引に関する変更点を確認しましょう。

不動産の賃貸借はオペレーティング・リースに該当

多くの企業では、事務所や店舗、倉庫などの不動産を賃借していますが、これらの不動産の賃貸借契約については、一般的にオペレーティング・リースに該当します。

現行の会計基準では、オペレーティング・リースは貸借対照表に計上されないオフバランスの取引であり、賃借料を支払った場合には、支払いの都度、経費計上するだけで会計処理が完結します。

しかし、新リース会計基準では、オペレーティング・リースでもオンバランス化が求められるため、不動産の賃貸借契約についても原則として使用権資産とリース負債を計上しなければなりません。

このような変更によって、特に多店舗展開をしている企業や商業施設、ホテルなどの大型施設を賃借している企業では、物件ごとに契約内容の見直しを行い、資産や負債として計上すべき金額を計算するなど、新基準に対応するための事務負担増加が懸念されます。

リース期間の判断

新リース会計基準では、リース期間の定義も変更されます。リース期間については、借手が貸借対照表に計上すべき資産や負債額を計算する際にも使用するため、慎重な対応が求められます。

新リース会計基準では、リース期間は単なる契約期間でなく、延長オプションや解約オプションも考慮に入れてリース期間を算定しなければなりません。

借手が延長オプションを行使することが合理的に確実な場合や、解約オプションを行使しないことが合理的に確実な場合は、それらの期間もリース期間に含まれます。なお、「合理的に確実」かどうかの判断については、経済的なインセンティブに基づき、蓋然性が相当程度に高まっていることが判断基準とされています。

特に不動産の賃貸借契約においては、合理的に確実か否かの判断にバラツキや困難が伴うケースも多いと考えられるため、新リース会計基準に適応するための課題のひとつとして挙げられています。

共益費などの取扱い

新リース会計基準では、ひとつの契約において、リースを構成する部分とリースを構成しない部分が含まれている場合には、原則としてこれらを区分して会計処理を行わなければなりません。

不動産の賃貸借契約では、リースに含まれる賃借料のほかに、リースに該当しない共益費や管理費が含まれるケースが一般的です。このような場合には、リース部分と非リース部分に分解し、リース部分のみをリース会計の対象とする必要があります。

ただし、借手はリースを構成する部分とリースを構成しない部分を区別せずに、まとめてリースとして処理することも可能です。

具体的には、対象となる原資産を自社が所有していると仮定した場合に想定される勘定科目ごと、または性質及び用途が類似する原資産のグループごとに、リースを構成しない部分も含めて、まとめてリース取引として会計処理を行うことが例外的に認められています。

しかし、リースを構成する部分とそれ以外の部分について、まとめて非リース取引として取り扱うことは認められないため、注意が必要です。

自己資本比率の低下

新リース会計基準の導入によって、不動産の賃貸借契約を使用権資産とリース負債として計上することで、企業の財務諸表の内容は大幅に変化します。

特にオペレーティング・リースをオンバランス化することにより、リース負債の総額が増加し、結果として財務指標の悪化を招くケースもあるでしょう。

その代表例が「自己資本÷総資本×100(%)」によって計算される「自己資本比率」です。新リース会計基準によって幅広くオンバランス化されることで、資産だけでなく、負債総額も増加しやすくなるため、自己資本比率が低下する可能性が高まります。

自己資本比率は企業経営における安全性や健全性を測る指標として活用されるため、会計基準の変更によって自己資本比率が悪化すれば、投資家や金融機関からの評価を下げる要因にもなりうるため、注意が必要です。

なお、新リース会計基準によって、オンバランス化が加速する一方で、リース料の支払いに伴う利息相当額は営業外費用として計上されるため、一般的に営業利益は増加する傾向にあります。

サブリース業者は財務諸表が一変する可能性も

不動産のサブリース業者は、新リース会計基準の影響を特に大きく受けると考えられます。

不動産のサブリースとは、不動産オーナーから物件を借り上げ、それを第三者に貸し出すようなビジネスモデルのことです。

サブリース事業では、オーナーから借りた物件を転貸しているため、現行の会計基準では、物件に関する内容は資産や負債には計上されず、収益と費用のみが発生するような会計処理が基本となります。

それに対し、新リース会計基準が導入されることで、リースの借手として使用権資産とリース負債を計上しなければならないため、事業内容が変わっていないにもかかわらず、貸借対照表の資産と負債が大幅に増加する可能性があります。

場合によっては、資産・負債が数倍に膨れ上がることもあり得るため、新基準が導入される前に、その影響を確認しておくことが重要です。また、サブリース業者においては、貸手としての会計処理も行う必要があり、会計処理が複雑化する可能性も高まるでしょう。

新リース会計基準における借地権や敷金に関する会計処理について

不動産の賃貸借契約に基づく賃料以外にも、不動産特有の取引が発生するケースは少なくありません。

新リース会計基準では、それらの不動産特有の取引も踏まえて仕訳計上する必要があるため、適切な会計処理の方法を確認しましょう。

借地権

新リース会計基準では、借地権の設定に係る権利金なども原資産の使用権に関する支払いとみなされます。そのため、使用権資産の取得価額に含めて計上し、原則として借手のリース期間にわたって減価償却として費用化します。

ただし、旧借地権または普通借地権の設定に係る権利金などで、新リース会計基準の適用前に償却していなかった場合、または新基準の適用初年度の期首に計上されていない場合は、引き続き減価償却を行わないことを選択できるという例外規定も設けられています。

また、定期借地権の場合は、賃貸借契約の期間に係るコストと考えられ、使用権資産の取得価額に含め、借手のリース期間を耐用年数として減価償却を行います。

建設協力金などの差入預託保証金

新リース会計基準では、建設協力金などの差入預託保証金の会計処理についても定められています。

建設協力金とは、建物を建設するにあたって、借主(テナント)が地主に対して預託する資金です。定められた期日に地主が借主へ返還する契約のため、金融商品として取り扱われます。

地主から将来返還される建設協力金について、借主側では当初認識時の時価(返済期日までのキャッシュフローの現在価値)と実際の保証金支払額との差額を、使用権資産の取得価額に含めて計上します。

ただし、返済期日までの期間が短い場合など、重要性の乏しい差入預託保証金の場合は、これらの処理を行わず、債権に準じた会計処理を行うことも可能です。

また、差入預託保証金のうち、将来返還されないことが定められている金額に関しても、使用権資産の取得価額に含んで計算する必要があります。

敷金

敷金は、一般的に賃料や修繕費などの担保として支払われるため、解約や契約満了時において無利息で返還されることとなります。

このような敷金のうち、貸手から将来返還される金額に関しては、借主側では取得原価によって計上します。ただし、新リース会計基準では、敷金を支払った場合の取扱いについて、建設協力金などと同様の会計処理を行うことも認められています。

また、貸主に支払った敷金のうち、将来返還されないと契約で定められている金額がある場合、その返還されない額は使用権資産の取得価額に含めなければなりません。

なお、敷金を受領する貸手側の会計処理としては、契約によって将来返還すべき金額を債務額として負債を計上することとなります。また、受領した敷金のうち、将来返還しないことが契約によって明らかな場合には、その金額を契約期間にわたって定額法で収益計上します。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

新リース会計の関連記事

新着記事

資金繰り管理が上手くできない企業の3つの特徴

「今の従業員はモノを売ってそれで終わりと思っている。」これは私が社長から聞いた言葉です。 実際このような従業員の方が多いのが実情ではないでしょうか?売りっぱなしではだめ。 きっちり…

詳しくみる法人にかかる税金の種類一覧!税率や計算シミュレーション、赤字でも発生する税金などを解説

会社設立や決算において、経営者が頭を悩ませるのが税金です。法人税は、国に納めるものや地方自治体に納めるものなど、複数の種類で構成されています。 この記事では、法人が納めるべき税金の…

詳しくみる法人税の税率は何パーセント?最高税率や中小企業の特例、実効税率、具体的な計算まで解説

法人税の税率は原則として23.2%で、資本金1億円以下の中小企業には15%の軽減税率が適用されます。しかし、経営において重要なのは、法人税だけでなく地方税などをすべて含めた実効税率…

詳しくみる購入選択権付リースとは?仕組みやメリット・デメリット、会計処理まで徹底解説

購入選択権付リース(購入オプション付リース)は、リース期間満了後に設備や車両などの資産を、あらかじめ定められた価格で購入できる権利が付いたリース契約です。多額の初期投資を抑えながら…

詳しくみる会計基準とは?種類一覧や調べ方、選ぶポイント、近年の改正内容をわかりやすく解説

企業が財務諸表(決算書)を作成するには、会計基準という統一されたルールが不可欠です。この記事では、会計基準の必要性や種類の一覧、そして自社がどの基準を選ぶべきかまでわかりやすく解説…

詳しくみる2027年に適用開始の新リース会計基準とは?改正内容や影響をわかりやすく解説

2027年4月1日以後開始する事業年度から、日本のリース会計に関するルールが大きく変わります。今回のリース会計基準改正における最大のポイントは、これまでオフバランス処理が可能だった…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引