- 更新日 : 2026年1月20日

【新リース会計基準】300万円基準とは?少額リース資産の判定も解説

2024年9月、新たな会計基準として「リースに関する会計基準(企業会計基準第34号)」が公表されました。新たな基準においては、従来基準と同様、300万円以下のリース取引について簡便的な取り扱いが認められています。この記事では、新リース会計基準における少額リース資産について解説します。

目次

新リース会計基準の300万円基準とは?

2024年9月、新たな会計基準として「リースに関する会計基準(企業会計基準第34号)」が企業会計基準委員会から公表されました。会計基準の適用対象となる上場企業や大会社等については、2027年4月1日以降に開始する事業年度において、新たな基準が適用されることになります。

従来の基準と同じく、新基準においても、重要性が乏しいとされる少額リース資産については、簡便的な取り扱いが認められています。なお、以下ではリースの借り手側の取り扱いについてのみ説明しています。

少額リース資産の取り扱い

従来の基準である「リース取引に関する会計基準(企業会計基準第16号)」においても例外的な措置として、少額リース資産については簡便的な取り扱いが認められていました。

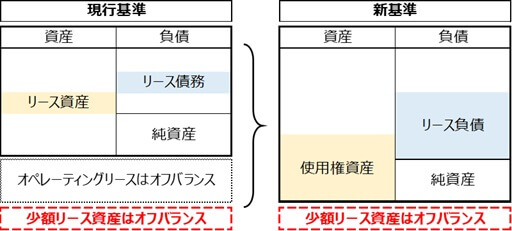

新基準においても少額リース資産については、簡便的な取り扱いを適用すると判断した場合には、オンバランスが不要となっています。

少額リース資産については、今般公表された新基準のベースとなった国際会計基準のIFRS第16号において「資産と負債を認識しないことができる」とされていました。

IFRS第16号の定めを取り入れて開発された新リース会計基準においても、重要性の乏しい少額リース資産については、使用権資産およびリース負債を計上しないことができるとされています。

すなわち、少額リース資産について、借り手側では原則として、リース料をリース期間にわたって費用として計上することが可能です。ただし、従来基準でも新基準においても、少額リース資産となるリースについて、他のリース資産同様にオンバランスにすることを妨げられるわけではありません。

【新旧リース基準のイメージ】

このように少額リース資産については、新旧どちらの基準においてもオフバランスが認められています。

300万円基準の判定

新基準における少額リース資産の判定としては、従来のリース基準の適用指針第16号で定められていた「リース契約1件当たりのリース料総額が300万円以下であるかどうか」で判定する方法を踏襲したものとされています。

新リース会計基準における少額リースの基準をまとめると、次のとおりです。

|

また、少額リース資産とするにあたっては、金額が算定できるリース期間が判定でき、維持管理費用相当額の合理的見積額を控除できること等が盛り込まれています(要件の詳細は後述します)。300万円を判定するにあたっては、新品時のリース1件あたりの価値によって判断する方法も選択できます。

さらに、上記の基準2に代えて、IFRS16号開発当時(2015年)の価値を念頭において「リース1件ごとの新品時の原資産価値が5,000米ドル以下程度」という基準を適用することも可能です。

参考:企業会計基準適用指針第33号リースに関する会計基準の適用指針|企業基準会計委員会(第22項、第23項ご参照)(第BC42項、第BC45項ご参照)

この記事をお読みの方におすすめのガイド3選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

新リース会計基準丸わかりガイドブック3点セット

本資料は、2025年3月から順次公開した「新リース会計基準と主要論点が丸わかり!対応ガイドブック」のPart.1〜Part.3の3点セットになります。

新リース会計基準への対応を進めるにあたって「何を」「どのように」運用変更する必要があるか、基礎から実務まで、じっくり見直すことができます。

新リース会計基準に最短距離で対応するなら?

2027年度から適用される新リース会計基準に対応した、クラウド型のリース会計システムです。すでにご利用中の会計システムはそのままに、業務影響を最小化しながら利用することが可能です。

本資料では、特長や各種機能についてご紹介いたします。

リース契約のデータ化・リース識別・契約管理、大丈夫ですか?

リース契約の洗い出しに時間がとられていませんか?

マネーフォワード クラウド契約なら、契約書を取り込むだけでAIが新リース会計基準の要件に基づいてリース契約を自動で識別。

リース契約のデータ化・リース識別・契約管理をサポートします。既存のシステムとも連携してご利用いただけますので、他社会計システムや固定資産管理システムをご利⽤の企業もお気軽にご相談ください。

新リース会計基準の300万円基準の対象となる契約

新リース会計基準において対象となる契約は、新たな「リースの定義」に該当する契約です。どのような契約が新基準における「リース」となるのか概要を見てみましょう。

300万円基準で少額リース資産に該当し、オンバランスしない場合であっても根拠を明確にしておく必要があります。

新基準におけるリースの定義

新基準において、リースとは次のように定義されます。

原資産を使用する権利を一定期間にわたり対価と交換に移転する契約又は契約の一部分

さらに、リースに関する会計基準の適用指針第33号(会計基準を適用するにあたって具体的な指針を示したガイドライン)において次のように記されています。

- 賃借等の契約にあたっては「リースを含むかどうかの判断」をする

- 「特定された資産の使用を支配する権利」を「一定期間にわたり」対価と交換に移転する場合に、その契約はリースを含むものとする

出典:企業会計基準適用指針第33号リースに関する会計基準の適用指針(第5項目)|企業会計基準委員会針

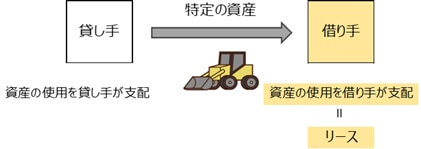

ここで、重要なのが使用を支配する権利です。「使用を支配する権利」とは、借り手が特定された資産について「その資産から生じる経済的利益のほとんどを享受」できて、かつ、借り手が「資産の使用を指図する権利を持つ」ことを指すとされます。

<リースの識別イメージ>

具体的には、契約書に「リース」「賃貸借」などと書かれていなくても、実態として特定の資産の使用を支配することとなれば「リース」に該当することとなります。

従来は、リースではないとされた契約においても、特定の資産を支配する契約については改めて見直す必要があります。

新基準におけるリースの期間

リースには、契約期間の延長ができる契約も多いのが現状です。借り手によっては「特に何もなければ延長する」と見込んで契約することも多々あるでしょう。従来基準では契約における基本的に契約期間をリース期間としてきました。

これに対して新基準においては、延長オプションがあり、延長することが「合理的に確実」と判断される場合には延長オプションの期間を含めてリース期間とすることになりました。

ただし、少額リース資産については例外とされます(詳細は後述)。

リースに関する会計基準の適用指針においては、「合理的に確実かどうか」のインセンティブとして5つの例が挙げられています。

- 延長または解約オプションの対象期間に係る契約条件

- 大幅な賃借設備の改良の有無

- リースの解約に関連して生じるコスト

- 企業の事業内容に照らした原資産の重要性

- 延長オプションまたは解約オプションの行使条件

例えば、1)において借り手が市場よりも有利にリースの延長を選択できるならば、合理的に確実であると考えられます。また、4)において、特定の資産が特別仕様である等の場合は借り手が代替資産を見つけることは難しく、この場合も合理的に確実と考えられます。

参考:企業会計基準適用指針第33号リースに関する会計基準の適用指針(第17項目)|企業会計基準委員会針

新リース会計基準の300万円基準を利用する際の条件

会計基準を一度選択したら、財務諸表に影響するため、正当な理由でない場合には原則として変更できません。したがって、新リース会計基準の少額リース資産について、オフバランスにすることを選択した場合には変更が難しいため、事前によく検討する必要があります。

リース契約期間について

少額リース資産に該当するかどうかは、リース料の総額で判断します。

300万円基準を適用するにあたり、対象期間はリースの契約期間で判定できます。また、新基準ではリース期間の考え方も変わるとしましたが、少額リース資産では例外とされています。

参考:企業会計基準適用指針第33号リースに関する会計基準の適用指針(第23項目)|企業会計基準委員会針

維持管理費用相当額の控除について

リース契約において、維持管理費用相当額とは、リース資産の維持管理に関連して発生する固定資産税や保険料などの費用を言います。これら維持管理費用相当額は、通常借り手のリース料の中に含まれます。つまり、借り手において発生するリース料には、リース物件の利用対価だけでなく、付帯するサービス部分の対価も含まれます。

また通常、借り手側からは維持管理費用について知ることは難しいものの、なかにはサービスの割合が重要な契約もあるため、リース料から合理的な維持管理費用の見積額を控除できます。

まとめると、「少額リースにおいてはリース料総額にて判断するが、その際に維持管理費用相当額を控除した上で300万円基準の判断をすることができる」となります。

IFRS16号との整合(5,000米ドル以下)

上場会社だけでも約300社あまりが自社の会計基準として国際会計基準(IFRS)を採用しています。これらの会社においては国内の新たなリース会計基準に従うのではなく、国際会計基準に従って会計処理をします。

国際会計基準を採用する企業においては、リース取引についてもIFRS16号に従うこととなるため、「新品時に原資産の価値5,000米ドル以下であるリース」という2015年当時の基準も選択可能です。

参考:IFRS(国際財務報告基準)への対応|日本取引所グループ

なお、少額リース資産の取り扱いを含め、新リース会計基準の適用について、実務に適用する際は、対象となる契約や資産の該当性、適用範囲など、詳細な条件を十分に検討する必要があるためご注意ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

新リース会計の関連記事

新着記事

請求書支払いの効率化はどう進める?手順と自動化のポイントを解説

Point請求書支払いの効率化はどう進める? 請求書支払いの効率化は、業務フローの標準化とシステムによる自動化の組み合わせで実現できます。 受領形式をPDF等の電子データに統一 A…

詳しくみる請求書を一括で振込できる?マナーや手数料の負担、効率化の手順を解説

Point請求書を一括で振込できる? 同一取引先への複数請求書は、事前に合意があれば合算して一括で振り込めます。 内訳を明記した支払通知書の送付がマナー 振込先口座が異なる場合は個…

詳しくみる振込代行サービスとは?比較ポイントや手数料を安く抑える方法を解説

Point振込代行サービスとは? 企業の送金業務を外部へ委託し、手数料削減と経理業務の効率化を同時に実現する仕組みです。 大口契約の活用により手数料を半額以下に CSV連携で入力業…

詳しくみる振込代行サービスのセキュリティは安全?仕組みや管理方法を解説

Point振込代行のセキュリティは安全? 銀行同等の暗号化と法的な保全措置により極めて安全です。 全通信をSSL暗号化し盗聴・改ざんを防止 倒産時も信託保全で預かり金を全額保護 社…

詳しくみる振込手数料を削減するには?法人のコスト対策と見直し術を解説

Point振込手数料を削減するには? 振込手数料の削減には、ネット銀行への移行や振込代行サービスの活用が最も効果的です。 ネット銀行活用で窓口より約30〜50%のコスト削減が可能 …

詳しくみる振込作業を効率化するには?経理の支払い業務をラクにする方法

Point振込作業を効率化するには? 銀行APIや全銀データを活用し、会計ソフトと銀行口座をシステム接続することで実現します。 API連携で手入力とログインの手間を削減 AI-OC…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引