- 更新日 : 2026年1月26日

マイクロ法人とは?設立方法やメリット・デメリット、後悔しないためのポイントを解説

イクロ法人は、目的設計と手順を押さえれば個人でも問題なく設立できます。

- 1人でも法人設立可

- 株式・合同会社が主流

- 節税と社保対策が目的

信用重視なら株式会社、コスト重視なら合同会社が適しており、目的に応じた選択が重要です。

マイクロ法人とは通常、設立した会社の法人である個人事業主のみが在籍し、ほかに従業員や株主がいない、もしくはいても少数である、いわば「個人事業主のための法人」です。マイクロ法人は、主に税金や社会保険料の節減を目的に設立されます。

最近、フリーランスなどを中心にマイクロ法人を設立する機運が高まっているようですが、マイクロ法人の実態はどのようなものなのでしょうか。本記事では、「マイクロ法人」について説明します。

目次

マイクロ法人とは?

マイクロ法人とは、小規模な事業を目的とした法人を指します。多くの場合、創業者が社長となり、ほかに役員や従業員がいません。マイクロ法人に法的な定義はなく、「会社法で定められた、設立に必要な各種条件を最小限満たしている法人」といった意味合いのものです。

この種の法人は、経営体制がシンプルで、運営が比較的容易であるため、個人事業主がビジネスのスケールアップや税務上のメリットを求めて法人化を選択する際によく利用されます。

マイクロ法人と通常の法人の違い

マイクロ法人と通常の法人の主な違いは「株主・役員・従業員の数」と「今後の事業展開」の2つです。

- 株主・役員・従業員の数

マイクロ法人は、株主・役員・従業員の数が自分1人のみです。一方で、通常の法人は株主・役員・従業員の数は複数人です。 - 今後の事業展開

マイクロ法人は、事業拡大をあまり目指さずに1人でできる範囲の事業を行います。一方で、通常の法人は一般的に、利益を追求するなどの理由で事業拡大を目指します。

個人事業主やサラリーマンがマイクロ法人を設立するのは違法?

結論から言うと、個人事業主や会社員によるマイクロ法人の設立は違法ではありません。ただし、勤務先が副業を許可しているか確認しておく必要があります。就業規則などで副業を禁止している企業もあるため、注意が必要です。

また、個人事業を続けながら、マイクロ法人でも仕事を行う場合で、個人事業主が行っている事業と同じ事業をマイクロ法人でも行うケースでは、注意が必要です。この場合、税務当局から、個人の収入の一部を法人に分けることが脱税行為だと認定されかねません。個人事業主がマイクロ法人を設立する際には、客観的に見て脱税と見なされないよう証拠などを残しておくようにしましょう。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

会社設立時に決めることチェックリスト

「会社設立時に決めることチェックリスト」では、会社設立の基本事項や、株式会社・合同会社別の決めることチェックリストなどを、1冊にまとめています。

図解でカンタンにまとめており、完全無料でダウンロードいただけます。

補助金をまるっと理解!会社設立時の補助金ガイド

補助金の概要や各制度の内容に加え、会社設立直後の企業でも使いやすい補助金や実際の活用事例などについてまとめました。

「使えたのに知らなかった!申請が漏れてた!」といったことを防ぐためにも、会社設立時の資金調達方法の一つとしてお役立てください。

法人成り手続きまるわかりガイド

初めて法人成りを考える方に向けて、法人成りの手続きや全体の流れ、個人事業の整理方法など、必要な情報をわかりやすくご紹介したガイドです。

多くの個人事業主の方にダウンロードいただいておりますので、ぜひお気軽にご利用ください。

起業家1,040人への調査でひも解く!先輩起業家が一番困ったことガイド

マネーフォワード クラウド会社設立では、会社設立の経験がある方1,040名に対して、会社設立に関する調査を実施しました。

先輩起業家が悩んだ部分や、どのように会社設立を行ったかを、定量的に分析していますので、ぜひご活用ください。

マイクロ法人の設立形態は?

マイクロ法人は、小規模で簡素な運営を前提とした法人ですが、設立にあたっては法人形態の選択が必要です。代表的な形態には株式会社と合同会社がありますが、それぞれ特徴や向き不向きがあるため、目的や運用方針に応じて適切に選ぶことが大切です。

マイクロ法人は株式会社・合同会社いずれでも設立可能

マイクロ法人は、法律上の制限があるわけではなく、株式会社・合同会社・一般社団法人など、任意の法人形態で設立可能です。ただし、実際には「株式会社」か「合同会社」のいずれかが主に選ばれています。いずれの形態でも1人で設立・運営でき、代表者が唯一の役員でも問題ありません。

節税や信用を重視する場合は株式会社が選ばれる傾向にある

株式会社は外部からの信用が高く、金融機関との取引や法人名義での契約にも有利です。その分、設立費用や決算公告義務などのコストがやや高くなる傾向があります。

コスト重視やシンプルな運営を求めるなら合同会社も有力

合同会社は設立費用が安く、定款認証が不要な点で初期コストを抑えられます。内部統治の自由度が高く、書類作成や登記手続きも比較的シンプルです。事業規模が小さく、社外の信用を重視しないケースでは、マイクロ法人として十分機能します。

マイクロ法人の設立に向いているケースは?

マイクロ法人の設立に向いているケースには、次のものがあります。

副業の利益が増えたとき

会社員が行っている副業の利益が増えたときは、マイクロ法人の設立に適したタイミングと言えます。

詳細は後述しますが、個人の収益に対して納める所得税は、所得金額が高いほど税率が高くなる累進課税制度を採用しています。所得税の税率は最大で45%です。

会社員が副業をしている場合、副業の種類にもよりますが通常「給与所得金額+副業の所得金額」を基準に税率が決まります。そのため、副業の利益が増えると所得税の税率も上がります。

一方、法人の場合の税率は所得金額が年800万円までなら15%、年800万円を超えても超えた部分に対して23.2%です。利益が大きくなっても、所得税よりも税率が低く設定されています。

そのため、副業の利益が増えたときはマイクロ法人を設立したほうが、節税になります。

新規事業を立ち上げるとき

個人事業主などが新規事業を立ち上げるときも、マイクロ法人の設立に適しています。

なぜなら、法人のほうが個人事業主よりも対外的な信用度が高いからです。信用度が高い方が、銀行などの融資を受けやすくなるほか、会社の創業向けの融資や補助金なども活用できます。新規の取引先も、信用度が高い法人の方が獲得しやすいです。

そのため、新規事業を立ち上げるときは、マイクロ法人を設立するほうがスムーズに事業を展開できます。

マイクロ法人の作り方・設立手順は?

マイクロ法人は、最小限の人員と資本で運営する小規模な株式会社です。副業の節税対策や社会保険料の軽減などを目的に設立するケースも増えています。ここでは、マイクロ法人を立ち上げるための基本的な手順を解説します。

手順①:会社の基本事項(商号・所在地・目的など)を決める

まずは会社の「設計図」となる基本事項を明確にします。商号(会社名)、本店所在地、事業目的、発起人、資本金、役員構成などを決定します。マイクロ法人では1人会社が多く、役員は代表取締役1人だけでも問題ありません。事業目的は複数記載しておくと将来的な事業拡大にも対応しやすくなります。所在地はバーチャルオフィスを利用するケースもありますが、自治体によっては登記不可の場所もあるため事前確認が必要です。

会社の事業年度をあらかじめ決めておきます。

手順②:定款を作成し、公証役場で認証を受ける

会社のルールである「定款」を作成します。定款には前述の基本事項に加え、発行可能株式数や公告方法なども記載します。作成後は、公証役場で定款の認証を受けなければなりません。電子定款を使えば印紙税4万円が不要になるため、マイクロ法人設立ではコスト削減のためにも電子認証を利用することが一般的です。自分で行うことも可能ですが、司法書士や行政書士に依頼するケースも多いです。

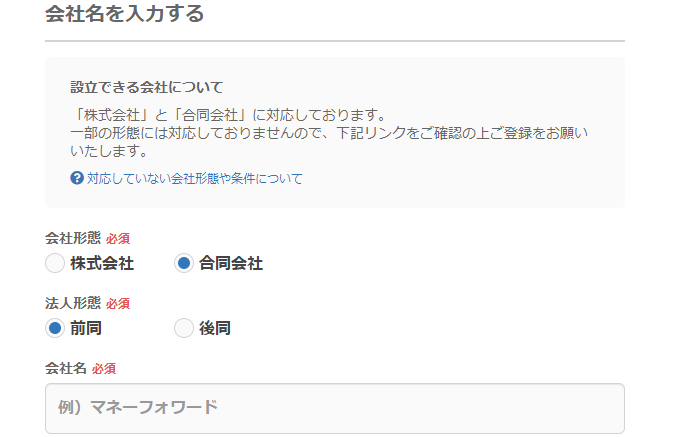

「定款は記載すべき事項があってややこしい」と思う方も多いかもしれませんが、マネーフォワード クラウド会社設立では、定款の作成・定款の提出まで、フォームに1つずつ入力する形で行えます。

引用:マネーフォワード クラウド会社設立(執筆時のイメージ画像ですので、実際と異なる場合があります)

そのため、はじめての株式会社・合同会社設立でも、1ステップずつ分かりやすく進めていくことが可能です。

手順③:資本金を払い込み、払込証明書を作成する

定款認証後、発起人個人の口座に資本金を振り込みます。これは法人名義の口座ではなく、あくまで設立前の発起人名義の口座を使います。振り込んだ後、その証明として通帳のコピーや払込証明書を準備し、会社設立書類に添付します。マイクロ法人では1円から設立可能ですが、将来の信用や口座開設のしやすさを考慮し、10万円〜50万円程度を設定する例が多く見られます。

手順④:法務局に登記申請を行い、会社を設立する

最後に、必要書類を揃えて会社設立の登記を行います。申請先は本店所在地を管轄する法務局です。登記に必要な書類は、定款、登記申請書、発起人の印鑑証明書、印鑑届出書、払込証明書などです。申請日が会社の設立日となるため、希望日がある場合は事前に準備を整えておくことが大切です。登録免許税は最低15万円が必要です。登記が完了すると、晴れて法人としての活動がスタートできます。

マイクロ法人の設立後に必要な手続きは?

会社設立後は登記が完了していても、事業を正式に開始するには複数の行政手続きを済ませる必要があります。以下の項目を順番に確認し、確実に進めましょう。

税務署への手続き(国税)

地方自治体への届出(都道府県・市区町村)

- 法人設立・設置届出書の提出

法人住民税・事業税に関する届け出。都道府県税事務所と市区町村に提出が必要。

※書式や添付書類は自治体によって異なるため、公式サイトまたは窓口で確認すること。

社会保険・労働保険の手続き(人を雇っていなくても対象)

マイクロ法人を設立するメリットは?

マイクロ法人の設立には、主に以下のメリットがあります。

以下にそれぞれ詳しく解説します。

所得税・住民税や社会保険料の節減

マイクロ法人を設立する最大のメリットは、所得税・住民税や社会保険料の節減です。個人事業とは異なる事業の売上をマイクロ法人で計上し、役員報酬としてマイクロ法人から年間162万5千円以下の金額を受け取る形にすることで、55万円の給与所得控除を受けられます。つまり、給与所得が55万円下がることになるので、所得税も住民税もその分安くなります。

また、個人事業主として支払っていた国民健康保険や国民年金をマイクロ法人の健康保険、厚生年金に切り替えることになります。マイクロ法人から受け取る役員報酬を可能な限り少なくすることにより、健康保険料や厚生年金保険料の支払い負担を相対的に下げることが可能です。

消費税の免税事業者になれる可能性

消費税の免税事業者になれる可能性があるのもマイクロ法人設立のメリットです。消費税の免税事業者とは、消費税の課税期間において課税売上高が1,000万円に満たない、文字通り消費税の免税が認められた事業者です。

例えば、現時点で販売業で年間700万円、他の事業で年間400万円の合計1,100万円の売上がある個人事業主の場合、マイクロ法人を設立して他の事業の売上400万円をマイクロ法人で計上すれば、販売業としての個人事業とその他の事業を手がけるマイクロ法人の、どちらも消費税の免税事業者になれる可能性があります。

ただし、消費税の免税のためにマイクロ法人を設立した場合は、租税回避や脱税行為として指摘を受ける可能性が高いです。あくまで、税金以外の理由(例えば、法人でないと仕事が受注できないなど)でマイクロ法人を設立した場合の副産物として、消費税が免税になることがあると思ってください。

また、インボイス制度の導入により、消費税の免税業者になれる可能性は以前より低くなっていることにも注意が必要です。

経費計上できる範囲の増大

一般的に、個人事業主よりも法人のほうが、経費計上できる範囲は大きいです。なぜなら、法人が支出したものは原則、事業に関係する支出だからです。

個人事業主の場合は、支出の中に、プライベートの支出と事業に関係する支出が混在していることが多く、個人の支出の中から事業に関する支出のみを抜き出して経費にする必要があります。

一方、法人の場合は、法人が支出したものは原則、事業に関係するものになるので、そのほとんどが経費になります。ただし、会社の支出であっても、実情は会社でなく、個人が私的に使っているものへの支出などは経費になりません。

社会的信用の向上

個人事業主と法人を比べると、一般的に法人のほうが対外的信用は高いです。

法人のほうが対外的な信用が高い理由には、設立方法の違いがあります。法人は個人と違い、法務局で設立登記をしなければ設立することができません。いわば、公的に設立が認められていることになり、会社の登記簿謄本にも設立日などが記載されます。

一方、個人事業主は自分が「開業した」と思えば開業できます。税務署に開業届を提出しますが、登記簿謄本のような公的な機関が発行した開業の証明があるわけではありません。

また、法人の設立には一定の資本金の準備が必要なことも、法人の社会的信用を高めています。資本金を用意するということは、それだけの体力がその会社にあるということを示しているからです。

これらのことから、法人のほうが対外的な信用が高くなる傾向にあります。そのため、個人事業主よりも金融機関から融資を受けやすくなったり、仕事を受注しやすくなったりします。

マイクロ法人を設立するデメリットは?

マイクロ法人を設立するデメリットとして、主に以下の点が挙げられます。

- 事務手続きが煩雑になる

- マイクロ法人の設立費用や維持費用がかかる

以下にそれぞれ詳しく解説します。

事務手続きが煩雑になる

マイクロ法人を設立するデメリットの1つ目は、個人事業主よりも事務手続きが煩雑になることです。個人事業主であれば年に一度の確定申告で完結していたところが、マイクロ法人を設立すると、これに加えてマイクロ法人の決算申告を行う必要が生じます。貸借対照表、損益計算書、株主資本等変動計算書などの決算報告書に加え、勘定科目内訳明細書や法人事業概況説明書などの添付書類の提出が求められます。一般的に、こうした決算用書類を個人で用意するのは容易ではなく、仮に税理士に依頼するとなると、その分のコストが余計にかかることになります。

マイクロ法人の設立費用や維持費用がかかる

マイクロ法人の設立費用がかかることもデメリットと言えるでしょう。一般的に、株式会社の設立費用は20〜25万円程度、合同会社の設立費用は10万円程度かかります。バーチャルオフィスや電話受付代行などを利用する場合、設立費用とは別に費用がかかりますが、その費用は毎月発生するため、年間ベースでみると一定のコストが必要です。税金や社会保険料の節減が目的でマイクロ法人を設立するケースでは、これらの節減によって得られる額がマイクロ法人の設立費用や維持費用を上回るよう、確認する必要があります。

マイクロ法人の設立費用・維持費は?

マイクロ法人は設立・運営コストを抑えつつ、節税や社会保険料の最適化を狙える形態ですが、初期費用や維持にかかるランニングコストを正しく把握しないと、かえって損をする可能性もあります。

設立時の費用は株式会社で20〜25万円、合同会社で約10万円

マイクロ法人の設立費用は、選ぶ法人形態によって異なります。電子定款を利用した場合、株式会社では登録免許税15万円、定款認証費用約5万円、その他実費を含めて20〜25万円程度が目安です。一方、合同会社は定款認証が不要なため、登録免許税6万円を含めて約10万円前後で設立可能です。コスト重視であれば合同会社を選ぶことで初期投資を抑えられますが、信用力や融資面の検討も併せて行う必要があります。

維持費としてバーチャルオフィス利用料や代行費用が発生する場合がある

自宅住所を登記に使いたくない場合、バーチャルオフィスを利用するケースがあります。これには月額数千円〜2万円程度の費用がかかります。また、法人用の電話番号を用意する際に電話代行サービスなどを利用すれば、さらに月額数千円〜1万円程度が加算されます。その他、税務や登記、郵便物の受け取りなどを外部に委託すれば、さらに費用が積み上がるため、必要性とコストのバランスを見極めることが大切です。

節税や社会保険料の効果と維持コストのバランスを常に見直すことが重要

マイクロ法人の最大のメリットは、役員報酬の設定によって社会保険料を最適化し、結果的に税金や保険料の支出を抑えられる点にあります。しかし、オフィス費用や委託サービスへの支出が過剰になると、節税効果以上にコストがかかってしまうケースもあります。毎年の支出を一覧で整理し、見直しを行うことで、マイクロ法人の本来の効果を最大化できます。維持が困難になれば法人を休眠・解散する選択肢も含めて検討しましょう。

マイクロ法人を設立できるのは年収いくらから?

年収が高くなると、個人事業よりも法人のほうが税の負担が軽くなることがあります。一般的に、法人化を考えたほうがよいとされる目安は、年間所得800万円超です。これは、個人事業主などと比較して、法人の総合的な税率が個人よりも低くなることがあるからです。

法人にかかる主な税金は法人税、事業税、住民税で、これらの税率は年間所得に応じて変化します。例えば、年間所得が400万円以下の法人の場合、税率は法人税、事業税、住民税を合計しておおよそ20.12%になります。年間所得が400万円を超え800万円以下の場合は約21.92%、800万円を超えると約31.82%となります。また、法人税自体は最大でも税率が23.2%となります。

一方で、個人事業主やフリーランスに適用される所得税はより多くの段階に分かれており、所得が増えるほど税率も上昇します。具体的には、所得が195万円未満では税率は5%、4,000万円以上では最大で45%に達します。加えて、住民税の所得割が一律10%適用されるため、最高税率は個人で55%まで上がります。

所得が800万円を超えると、個人事業主などの税率が法人の税率よりも高くなり、税金面で法人化が有利となります。法人化後は、経営者自身が会社から役員報酬を受け取る形となり、これは経費として計上できますが、会社の経費として適正な役員報酬を設定することが重要です。不適切な報酬設定は税務上の問題を引き起こすリスクがあります。したがって、法人化する際には、これらの税務上のメリットと合わせて、役員報酬の適正な設定も重要な検討ポイントとなります。

※あくまで上記は参考なので、会計士や税理士などの専門家に相談することをおすすめします。

マイクロ法人でおすすめの事業は?

マイクロ法人は、規模が小さく、主に一人が多くの役割を担う会社形態です。そのため、小規模で運営可能で、かつ個人のスキルやネットワークを活かせる業種は相性が良いと言えます。

マイクロ法人に相性の良い、小規模で運営可能な事業形態や業種には様々なものがあります。以下にいくつか例を挙げてみましょう。

- コンサルティング事業

専門知識を活かし、企業や個人に対してアドバイスを提供します。マーケティング、経営、IT、人事など、特定の分野に特化することが多いです。 - オンライン販売

インターネットを利用して商品などを販売します。在庫を持たないドロップシッピングや、特定のニッチ市場をターゲットにした商品販売が可能です。 - オンライン関連事業

アフィリエイターやブロガー、YouTuber、TikToker、Instagrammerなど、SNSやオンラインプラットフォームを利用したビジネス。 - クリエイティブ事業

デザイン、ライティング、写真撮影、動画制作など、クリエイティブなスキルを活かしたサービスを提供します。 - IT・ソフトウェア開発

ウェブサイトの開発、アプリケーションの開発、システムのカスタマイズなど、IT技術を駆使したサービスを提供します。 - サービス業

マッサージや整体、フードデリバリーサービス、ナレーターや通訳など、特定のスキルを活かせるサービス業。 - 専門家サービス

法律、会計、税務など、特定の専門知識を要するサービスを提供します。小規模でも高い専門性により、ニーズがあります。 - イベント企画・運営

企業イベントやセミナー、ワークショップの企画・運営を行います。小規模でも特定の分野やテーマに特化することで差別化が可能です。 - 不動産管理・運営

小規模ながらも、不動産の管理や賃貸業務を行うことができます。特に収益不動産の管理は需要があります。 - フランチャイズ事業

既存のビジネスモデルを活用して、小規模ながらも確立された事業を展開することが可能です。 - 教育・研修事業

オンライン教育や特定のスキル、知識を教える研修サービスなど、教育分野でも小規模事業が可能です。 - ヘルスケア・ウェルネス

パーソナルトレーニング、栄養相談、メンタルヘルスケアなど、健康関連のサービス提供も小規模で実施できます。 - 資産管理・投資

株式投資、FX、不動産投資、仮想通貨、NFTなどの資産運用や管理。

これらの事業形態や業種は、比較的少ない初期投資で開始でき、規模の拡大に応じて徐々に事業を成長させていくことが可能です。自身のスキルや興味、市場のニーズを考慮しながら、適切な事業を選択することが重要です。

マイクロ法人は小規模であるため、大規模な設備投資やオフィススペースが不要、または最小限で済む業種が向いています。個々の状況やスキル、ビジネスモデルに応じて、最適な業種を選択することが成功の鍵となります。

マイクロ法人の設立で後悔しないための注意点は?

マイクロ法人は節税や社会保険料の調整を目的として設立されることが多い一方で、設計を誤ると期待した効果が得られない場合もあります。

役員報酬は可能な限り低く設定するのが基本

マイクロ法人設立で後悔を避けるためには、法人から自分に支払う役員報酬をできるだけ低額に設定することが重要です。役員報酬は社会保険料の算定基礎となるため、金額が高いほど毎月の保険料負担も重くなります。特にマイクロ法人は利益拡大よりも固定費の最小化を目的とするケースが多く、生活費は別収入で賄える前提で、役員報酬を抑える設計が現実的です。

社会保険料の具体的な負担額を把握しておく必要がある

たとえば東京都の場合、報酬月額が63,000円未満であれば、令和7年度における健康保険料は介護保険第2号被保険者に該当する場合でも保険料率11.50%となり、全額負担で月額6,670円です。これに厚生年金保険料の全額負担16,104円を加えても、合計は22,774円に収まります。現在の国民年金保険料は月額17,510円であり、国民健康保険料と合わせると、マイクロ法人を通じた社会保険加入のほうが負担を抑えられるケースも少なくありません。このように数値を踏まえて設計することが、設立後の後悔を防ぐポイントになります。

マイクロ法人を設立後、個人事業はどうする?

個人事業主がマイクロ法人を設立したら、今まで行ってきた個人事業をどうするのかという問題が生じます。マイクロ法人設立後の個人事業の処理方法には、次の2つがあります。

廃業して法人に引き継ぐ

シンプルな方法として、マイクロ法人設立後に個人事業を廃業して、法人に引き継ぐ方法があります。今までの事業はすべて法人で行うため、個人事業の廃業年度には個人の確定申告と法人の申告の両方を行う必要がありますが、次の年からは法人の申告のみで済みます。

個人事業を廃業して法人に引き継ぐ方法の一番のメリットは、今までの事業を拡大しやすくなることです。個人事業よりも法人のほうが対外的な信用が高く、新たな顧客を開拓しやすくなります。また、開拓資金の融資や補助も受けやすいです。事業が大きくなれば収益も大きくなりますが、収益が大きくなった場合の税額も、個人事業主よりも法人が有利になることが多いです(詳細は後述します)。

デメリットは、顧客に法人成りしたことを周知したり、請求書や領収書、名刺などを個人事業主のものから法人のものに変更したりする手間や労力が必要となることがある点です。

個人事業は継続し、マイクロ法人では別の事業を展開する

これから成長が見込まれる新たな分野に挑戦する場合などでは、個人事業を継続したまま、マイクロ法人で別の事業を展開する方法があります。

メリットとして、個人事業とマイクロ法人で別の事業を展開することで、事業ごとの管理がしやすくなるほか、万が一個人事業と法人のどちらかの経営が悪化した場合に、経営状態が良いほうに一本化するなどリスクヘッジにもなります。

デメリットとしては、個人事業と法人のどちらも申告が必要になるなど、事務作業が煩雑になることが挙げられます。

個人事業主がマイクロ法人を設立した場合の確定申告は?

個人事業主がマイクロ法人を設立し、個人事業とマイクロ法人の両方を継続する場合は、個人事業の確定申告と法人の申告の両方が必要です。

個人事業の確定申告、いわゆる所得税の確定申告は、毎年2月16日から3月15日までに前年1年間の売上や経費、所得や税額などを計算した確定申告書を税務署に提出します。

法人の場合は、決算日の翌日から2か月以内に法人税の申告書を税務署に提出します。例えば、3月末が決算日の場合は5月末が申告書の提出期間です。

上記のケースなら、3月に個人の確定申告が終わり、一息つく間もなく5月に法人税の申告をしなければなりません。個人でも法人でも、棚卸や減価償却などの決算業務が必要であり、決算業務の手間も2回に増えます。

さらに、法人税の申告では申告書のほかに決算報告書、勘定科目内訳明細書や法人事業概況説明書など多くの書類を作成しなければなりません。そのため、作成に時間がかかります。

また、法人税の計算は所得税の計算よりも複雑です。法人税では、会計上で収益や経費になるものが税法上で収益や経費にならなかったり、その逆で、会計上では収益や経費にならないものが税法上で収益や経費になったりします。

個人事業とマイクロ法人の両方を営む場合は、法人の決算月を個人の確定申告時期から離れた時期に設定するか、それが難しい場合は、法人の決算を税理士に依頼するなどの工夫が必要となるでしょう。

節税の観点からマイクロ法人設立を検討しましょう

以上、税金や社会保険料の節減メリットが期待できるマイクロ法人設立について解説しました。マイクロ法人設立を検討する際には、まずは自分が現在支払っている所得税、住民税、国民健康保険料、国民年金・国民年金基金の額を正確に把握し、税金や社会保険料がどの程度安くなりそうか、しっかりシミュレーションすることをおすすめします。

また、マイクロ法人設立に際してバーチャルオフィスなどの利用を考えている場合には、それらのコストも含めてシミュレーションを行ってください。

※ 掲載している情報は記事更新時点のものです。

会社設立の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

節税の関連記事

新着記事

養鶏場は儲かる?収益の仕組み・開業手順・成功の秘訣を解説

Point養鶏場は本当に儲かるのか? 養鶏場は、コスト管理と販売戦略を工夫すれば十分に利益を出せるビジネスです。 飼料費が経費の5割以上を占める 小規模でも直販で高単価を実現できる…

詳しくみる会社役員の仕事とは?種類・社員との違いをわかりやすく解説

Point役員の仕事とは?社員と何が違う? 会社役員とは、経営の意思決定や監督責任を担う立場です。 法定役員は取締役・監査役など 社員とは契約形態や責任範囲が異なる 報酬や任期も法…

詳しくみる法人破産とは?メリット・デメリット・手続きの流れを解説

Point法人破産とはどんな手続き? 法人破産は、返済不能となった会社を裁判所の管理下で清算し、法人格と債務を消滅させる手続きです。 事業は継続せず清算 会社の債務は全消滅 代表者…

詳しくみる墓石クリーニングは儲かる?収入目安・成功のコツ・開業費用を解説

Point墓石クリーニングは儲かるのか? 墓石クリーニングは、初期費用が少なく利益率が高いため、収益化しやすいビジネスです。 平均粗利率は80〜90%と高水準 年間契約やオプション…

詳しくみる相談支援事業所は儲かる?開業前に知っておくべき収入・制度・成功のポイントを解説

Point相談支援事業所の経営は儲かる? 相談支援事業所は高収益事業ではなく、工夫しなければ黒字化が難しい事業です。 利益率は低水準 人件費比率が高い 月40件前後が損益分岐点 黒…

詳しくみる社会福祉法人とは?設立を検討すべきケースやメリット・注意点を解説

Point社会福祉法人とはどのような法人? 社会福祉法人は、福祉サービスを非営利で提供するために、法律に基づき設立される高い公共性を持つ法人です。 福祉事業に特化した非営利法人 税…

詳しくみる