- 更新日 : 2023年11月29日

フリーランスになるには?未経験でもできる手続きや必要書類の準備を解説

インターネットやクラウドサービスが浸透し、フリーランスという仕事のスタイルが注目されています。時間や場所にとらわれないフリーランスは、独立して稼ぎたい方や育児、介護などにより自分のペースで仕事を続けたい方からも興味を持たれている働き方です。

一方、フリーランスになるには、具体的に何から始めればよいのか分からないといった悩みもよく聞きます。スムーズに仕事を開始するためには、開業手続きや必要書類などの準備に必要な情報を事前に知っておきたいものです。

そこで本記事では、フリーランスの定義や個人事業主との違い、メリット・デメリット、手続き方法などをまとめて解説します。

目次

そもそもフリーランスとは?

近年フリーランスを目指す方が増えていますが、その働き方とはどのようなものなのでしょうか。まずは、フリーランスの定義と個人事業主との違いについて解説します。

フリーランスの定義

「フリーランス」とは、会社など特定の組織に所属せず、個人で仕事を請け負う働き方のことです。依頼された仕事に対し、技術やコンテンツを提供して報酬を受け取るシンプルな契約形態となります。

自分の経験や特技などを活かすフリーランスは、さまざまな分野に存在しています。つまり、個別に契約をして仕事をしていれば、誰でもフリーランスと名乗ることができるのです。

フリーランスは個人で仕事を請け負うため、営業から納品まであらゆることを自己責任で完結させることが求められます。その一方で、自分に合う仕事内容が選べたり、たくさん仕事を受けるほど収入が増えたりする点が、フリーランスの特徴だといえるでしょう。

フリーランスと個人事業主の違い

個人で仕事をしている人を「フリーランス」や「個人事業主」と呼びますが、この2つは若干定義が異なります。

フリーランスは、特定の組織や団体と雇用関係を持たずに、個人で仕事を請け負う「働き方」を意味する言葉です。

一方で個人事業主は、働き方ではなく「税法上の区分」を意味します。税務署に「開業届」を提出しており、個人で継続して事業を営んでいる方が個人事業主です。

つまり、フリーランスは働き方を表す言葉であるため、個人事業主であってもフリーランスに該当します。また、法人化して活動している個人もフリーランスです。

フリーランスになる前に知っておきたいこと

続いて、フリーランスになる前に知っておきたいことについて解説します。スキル面やメリット・デメリット、税金や社会保険など詳しく見ていきましょう。

未経験でも大丈夫!フリーランスに向いているスキル

フリーランスとして活躍する職種は数多く存在します。ここでは、未経験からでも習得できる3つのスキル(職種)を紹介します。

・記事の作成を行う「ライター」

ライターは、Webサイトに掲載する記事やメールマガジン、コラム、ECサイトで取り扱う商品の説明文など、記事の作成を行います。パソコンやインターネット環境が整っていれば作業ができるため、時間や場所に縛られずライフスタイルにあわせて働けます。

クラウドソーシングに登録することで、さまざまなジャンルから自分に合った案件が選べるため、ライティングスキルさえあれば未経験でも比較的始めやすい職種といえるでしょう。

資格は特に必要ありませんが、SEOや専門分野に関する知識を持っていると、高収入を得られるライターとして活躍できる可能性が高くなります。

・システムやアプリを開発する「ITエンジニア」

ITエンジニアは、クライアントの要望に沿ってWebサイトやアプリ、システムの設計、構築、運用保守などを行います。さまざまな分野で活躍しており、フリーランスでもマネジメントやコンサルティング業務まで幅広く担当するケースもあります。

実務経験や専門的なスキルに長けているほど、より高単価な案件を受注できるため、年収アップを目指すことが可能です。

・サイトのデザインを担当する「Webデザイナー」

Webデザイナーは、クライアントから依頼されたWebサイトの構成レイアウト、デザイン、HTMLのコーディングなどを行います。希望通りのデザインを仕上げることはもちろん、見やすさやアクセス数を伸ばすためのサイト構成など、企画提案を求められるケースもあります。

Webデザイナーを目指す場合には、デザイン制作の際に使用するIllustratorやPhotoshop、コーディングに必要なHTMLやCSS、JavaScriptに関するスキルがあるとよいでしょう。また、ポートフォリオを用意しておくと、自分の得意なデザインをアピールしやすくおすすめです。

フリーランスになるメリット

フリーランスで働くことは会社員と何が違うのか、双方のメリットとデメリットを知っておくことが大切です。そこで、フリーランスならではのメリットを3つ紹介します。

・成果次第で収入がアップ

フリーランスでは、1件の依頼で得られる報酬がそのまま自分の手元に入ってくる仕組みです。成果次第で収入がアップすることもあるため、会社員の平均給料を超える収入を手に入れる可能性も十分にあります。

また、高いスキルや周囲との信頼関係を培うことで、高単価案件や受注量の増加につながり、大幅な年収アップも期待できるでしょう。

・税金の負担を軽減できる

フリーランスのうち、税務署に「開業届」を提出し個人で継続して事業を営む個人事業主は、青色申告による特別控除で税金負担を軽減できます。青色申告による確定申告は、複式簿記で帳簿をつける義務がありますが、上手に活用すると最大65万円の控除を受けることが可能です。

また、フリーランスは事業や打ち合わせに関わる費用(食事代、交通費など)を経費として落とせます。経費として計上したいものは、領収書や伝票を必ず残しておきましょう。

・定年や退職といった概念が存在しない

フリーランスには定年や退職といった概念が存在しません。会社勤めでは一定の年齢で定年退職を余儀なくされますが、フリーランスは需要のあるスキルを持って仕事ができる限り、何歳になっても働くことができます。

老後資金が不安視される日本において、年金以外で得られる収入源があることは、生活の安心にもつながるでしょう。

フリーランスになるデメリット

続いては、フリーランスになることで発生するデメリットを3つ紹介します。

・収入が上下する可能性が高い

メリットの紹介で収入アップを挙げましたが、成果によって収入額にばらつきが生じる点もフリーランスの特徴です。

仕事を獲得するためには自ら行動する必要があり、月ごとの仕事量が安定しなければ、収入が上下してしまう可能性が高くなります。そのため、毎月一定の収入を受け取りたい方にとっては、デメリットといえるでしょう。

・年金の受給額が減少

会社員は国民・厚生年金の両方から給付金を受け取れますが、フリーランスは厚生年金に加入できないため、国民年金のみとなります。会社員と比較すると、公的年金の受給額が減少するため、将来必要になる貯蓄については別途考えておかなければなりません。

ただし、フリーランスや個人事業主を対象とした共済年金制度などもあるので、加入すれば年金の受給額を増やすことが可能です。

・確定申告に手間が取られる

フリーランスとして働く場合、確定申告の帳簿記入や手続きに時間を費やす必要があります。会社員であれば担当部署がまとめて年末調整を行ってくれますが、フリーランスは自分ひとりで本業以外の事務処理もしなければなりません。

難しいというイメージがある確定申告が原因で、フリーランスに踏み切れない方もいるでしょう。しかし、最近は会計ソフトで処理を簡易化できますので、導入の検討をおすすめします。

税金や社会保険に関して

フリーランスになると、税金や保険、年金などの支払い手続きをすべて自分で行わなければなりません。安心して働くために、ここでは税金・社会保険に関する基礎知識を解説します。

・所得税

所得税とは、1年間の所得に対して決められた税率によって、国から課される税金です。フリーランスが支払う税金の中で、一番割合が大きくなります。

日本の累進課税制度により、課税所得(収入-経費)が高いほど、課される税金も高くなります。所得税の税率は下記のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

例えば、課税所得が600万円の場合、税額は次のように算出します。

(課税所得)600万円×(税率)0.20-(控除額)42万7,500円=(所得税)77万2,500円

・住民税

住民税は、地方税のひとつで住所地で課される税金です。都道府県民税と区市町村民税に分かれていますが、2つをまとめて住民税として納税します。

個人住民税は、所得割額と均等割額を合計したもので次のように計算しますが、税率等は全国一律ではありません。

- 所得割額:(課税所得) ×( 所得割税率※地域によって異なる)

- 均等割額:(都道府県税)+(市区町村税)=(合計※地域によって異なる)

・個人事業税

個人事業税は、年間の事業所得が290万円を超えると納める必要があります。

税率は業種によって異なり、それぞれの自治体のホームページで確認できます。

個人事業税={(年間所得)-(控除額:290万円)}×(税率:3~5%)

・消費税

基準期間(前々年)の課税売上が1,000万円を超えた、もしくは特定期間(前年1月1日から6月30日まで)の課税売上および給与等支払額が1,000万円を超えた場合、消費税を納めなければなりません。

ただし、事業開始後2年間は基準期間がないため、消費税の免除事業者になります。

個人事業主は、国民健康保険に加入しなければなりません。会社員の健康保険の負担額は、会社と折半です。

一方、国民健康保険は全額自己負担となるため支払額が大きく異なります。また、会社員の健康保険は給与から天引きされますが、国民健康保険は自分で納付する必要があります。

介護保険料は、フリーランス・会社員に関わらず、40歳以上の方に納税義務があります。保険料は自治体によって異なります。

フリーランスとして仕事を始めるために必要な準備

フリーランスとして仕事を始めるには、事前準備が大切です。仕事の探し方や必要書類、手続きをしっかり把握しておきましょう。

仕事探し

フリーランスとして独立しても、仕事を受注できなければ成り立ちません。どのように探せばよいか分からない方に、おすすめの仕事探しの方法を紹介します。

・以前の職場から業務委託

以前の職場から自分が担当していた業務を、業務委託として引き継ぐ方法です。新たに仕事を見つける必要はなく、これまで一緒に仕事をしてきた仲間と連携できるため、信頼関係を築くことも難しくありません。

・知人からの紹介

名前が広く知られていないうちは、新規案件を取ることが難しい場合があります。自分のことを知っている方から仕事の依頼や紹介を受けて、フリーランスとしての実力を身につけていくのもよいでしょう。

・クラウドソーシングの利用

実績の少ないフリーランスでも仕事をとりやすいのが、クラウドソーシングに登録して案件を獲得する方法です。代表的なサービスは「クラウドワークス」や「ランサーズ」などが挙げられます。

・SNSを通した営業活動

近年SNSが浸透したことで、フリーランスの営業活動のひとつとして利用できるツールとなりました。自分の実績やスキルをSNSで発信しながら仕事を探してみると、新たな仕事依頼や企業との出会いがあるかもしれません。

・ブログやホームページの開設

仕事を引き受ける窓口として、ブログやホームページを開設するのもおすすめです。自分の実績や制作物をポートフォリオとして掲載することで、関係者の目に留まったり、求人の際に自分のスキルをアピールしやすかったりします。

・コミュニティや交流会などに参加

同業者とのコミュニティや企業と名刺交換できる交流会、スキルアップにつながるセミナーなど、積極的に参加して自分がフリーランスとして活躍していることをアピールしましょう。

・フリーランスエージェントを通す

営業が苦手な方は、フリーランスを対象にしたエージェントを利用して案件を獲得するのもおすすめの方法です。実績や経験を活かせる案件内容をピックアップしてもらえます。

フリーランスになる手続き

フリーランスになるために必要な手続きを紹介します。

・健康康保険と年金の切り替え手続き

会社員を辞めてフリーランスになる場合は、会社の健康保険から国民健康保険に切り替える必要があります。また、厚生年金から国民年金への切替手続きも済ませましょう。

・開業届の提出

必須ではありませんが、フリーランスになったら「開業届」を税務署に提出することをおすすめします。開業届を提出することで、青色申告が利用可能です。

必要書類をそろえる

続いて、必要な書類について紹介します。

仕事を始めると、請求書や見積書、納品書が頻繁に必要になります。そのため、書類のひな型などは、あらかじめ作っておきましょう。また、管理するためのファイルも準備しておくと、いざというときに便利です。

・青色申告承認申請書

フリーランスになると、確定申告をしなければなりません。青色申告を希望する場合は「青色申告承認申請書」を用意しましょう。開業届と一緒に提出しておくと手間が省けます。

・個人事業の開廃業届出書

「個人事業の開廃業届出書」は、個人事業の開業を税務署に申告する書類です。国税庁のホームページから開業届の書式をダウンロードできます。

開業届の準備

開業届を提出するメリットは、大きく分けて2つあります。

1.青色申告が利用でき、最大65万円の特別控除を受けられる

開業後2ヶ月以内に青色申告の手続きをすれば、確定申告の際に青色申告特別控除を利用でき節税につながります。

2.法人用銀行口座が開設可能

屋号付きの銀行口座を開設すれば、事業所得とプライベートのお金の管理を分けることが可能です。確定申告書の作成もしやすくなります。

なお、開業届は「マネーフォワード開業届」を利用すれば、未経験の方でも簡単に作成可能です。

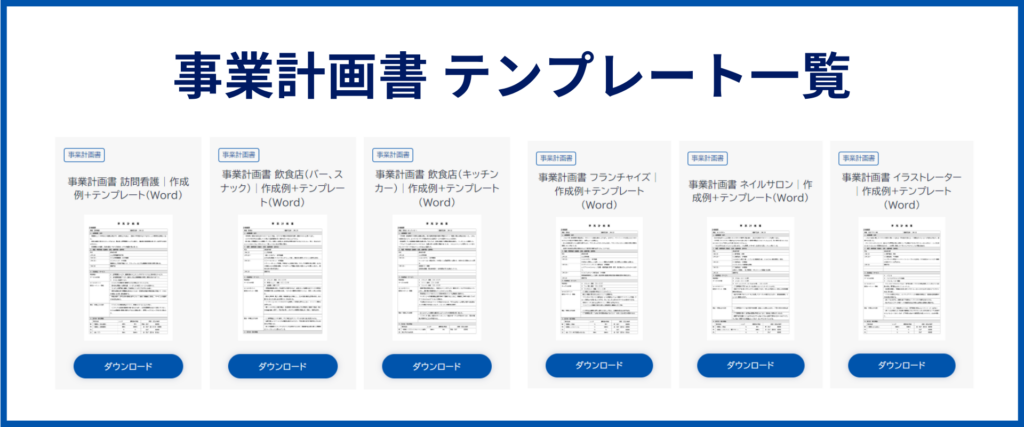

フリーランス・個人事業主向けの事業計画書テンプレート(無料)

こちらから自由にお使いいただけるので、ぜひご活用ください。

・個人事業主(不動産投資)の事業計画書・創業計画書テンプレート・作成例

・フリーランス向けの事業計画書・創業計画書テンプレート・作成例

フリーランスになるということをしっかり理解しよう

フリーランスは自分の得意分野で、時間や場所にとらわれずに活躍できる、現代に合った働き方といえるでしょう。今後もますます注目が集まると思いますが、フリーランスはメリットばかりではありません。

デメリットも把握した上で、フリーランスになるための準備を始めることが大切です。また、フリーランスは税金や保険なども会社員とは異なります。

初めは分からないことが多いと思いますが、ひとつひとつ調べながら手続きをすれば、未経験の方でも難しいものではありません。本記事を参考に、フリーランスに必要なものを理解しておきましょう。

よくある質問

そもそもフリーランスとは?

会社など特定の組織に所属せず、個人で仕事を請け負う働き方のことです。依頼された仕事に対し、技術やコンテンツを提供して報酬を受け取るシンプルな契約形態となります。詳しくはこちらをご覧ください。

フリーランスに向いているスキルは?

記事の作成を行う「ライター」、システムやアプリを開発する「ITエンジニア」、サイトのデザインを担当する「Webデザイナー」などです。詳しくはこちらをご覧ください。

フリーランスとして仕事を始めるために必要な準備は?

健康康保険と年金の切り替え手続き、開業届の提出、必要書類を揃えることなどがあります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

個人事業主・フリーランスの関連記事

新着記事

鍼灸院を開業するには?必要な費用や許認可、流れを解説

鍼灸院の開業は、多くの鍼灸師にとって夢の実現です。しかし、実際に開業するとなると、さまざまな準備や手続きが必要となり、何から手をつければよいか迷ってしまう方もいるのではないでしょうか。 この記事では、鍼灸院を開業するために必要な費用、許認可…

詳しくみる訪問介護を開業するには?必要な要件や手続きの流れを解説

日本の急速な高齢化に伴い、住み慣れた自宅での生活継続を支援する「訪問介護(ホームヘルプサービス)」の需要はますます高まっています。利用者の方々の尊厳を守り、質の高いケアを提供することで、地域社会に貢献できる訪問介護事業は、非常にやりがいのあ…

詳しくみる皮膚科を開業するには?必要な資格や資金、手続きの流れなどを解説

皮膚科医として経験を積み、専門知識を深める中で、「自身のクリニックを持ち、理想とする医療を提供したい」と考える先生方も多いことでしょう。地域に根ざし、患者さん一人ひとりと向き合い、皮膚の健康とQOL(生活の質)向上に貢献できる皮膚科クリニッ…

詳しくみる八百屋の開業は難しい?必要な準備や開業の流れを解説

新鮮な野菜や果物が並び、店主と客の会話が弾む。そんな地域に根ざした「八百屋」に憧れ、自分の店を持ちたいと考える方もいらっしゃるでしょう。旬の味覚を届け、人々の健康的な食生活を支える八百屋は、非常にやりがいのある仕事です。 しかし、スーパーマ…

詳しくみる動物病院を開業するには?必要な許認可や資金、手続きの流れを解説

近年、日本ではペットの高齢化や飼い主のペットに対する健康意識の高まりから、獣医療へのニーズは多様化・高度化しています。ペットにかける費用も増加傾向にあり、市場としては成長が見込まれます。 しかし、開業には周到な準備と専門的な知識が不可欠です…

詳しくみる代理店ビジネスを開業するには?種類や費用、開業の流れを解説

「代理店ビジネス」と聞いて、あなたはどのようなイメージをお持ちですか? 自分でゼロから商品やサービスを開発する必要がなく、既に実績のある商材を取り扱えるため、比較的リスクを抑えて始められるビジネスとして、近年注目を集めています。 この記事で…

詳しくみる