- 更新日 : 2021年6月28日

フリーランス1年目が知るべき「経費と節税のルール」 初めての確定申告はこれで乗り切れ!

フリーランスになって初めての確定申告はわからないことだらけ。中でも「何を経費とするべきか?」は難しい問題の1つです。ネットで検索しても、ピンとくる答えはなかなか見つからず、戸惑う人も多いのではないでしょうか。

今回は「きちんと節税したいけど、危ない橋は渡りたくない」というフリーランスの方のために、『お金のこと何もわからないままフリーランスになっちゃいましたが税金で損しない方法を教えてください!』(サンクチュアリ出版)の共著者である税理士・大河内薫さんに、フリーランスになったら必ず知っておくべき確定申告の基礎知識について聞いてきました。

税理士/株式会社ArtBiz代表取締役

日本大学芸術学部卒。最新メディアサービスやSNSでの発信を得意とし、アフィリエイター、ブロガー、WEBマーケターなどのクライアントが多い。また、日本では稀な芸術学部出身の税理士として、クリエイターや芸術・芸能系のクライアントに特化・支援。スーツを着ないのがモットーで、「お堅い」などの税理士のイメージ打破を目指す。自称「日本一フリーランスに優しい税理士」。

税務調査は裁判と同じ? 経費は”自分”で決めよう

――そもそも何が経費で、何が経費でないのかがわからないという声をよく聞きます。明確なルールはあるのでしょうか?

経費の大前提は「事業に関わる支出」であることですが、「これは経費で、これは経費でない」と法律で細かく定められているわけではありません。

つまり、経費にするかどうかは自分で考える必要があります。

例えばライターさんであれば、取材に関わる飲食代、カメラ、レコーダーなどは経費として認められるケースがほとんどですが、自身が着ている洋服が経費として認められるかどうかは微妙なところですね。

――ライターの洋服が経費と認められるとしたらどのようなケースでしょうか?

一流芸能人や企業の社長に取材する際に「手持ちの服だとなんだか安っぽいな……」と思い、スーツを購入した、などといった事業費と家事費とを明確に分けられるケースは経費として申請しても構いません。この場合は仕事で着ることを前提にした洋服ですから。

ただ仕事に関係のない洋服代を経費とするのは問題があります。

税務調査があった場合、最終的に経費として認めるのは税務調査官です。調査の際にきちんと「これは仕事用として使っているので、経費として申請しました」と胸を張れて言えるならば問題ないと思います。

――経費かどうかを決定するのが“人”ということは、税務調査官によって判断が異なることもありそうですね。

そうですね。裁判と同様に、同じ法律の下で行なっている作業ですが、人がやっている以上、結論が異なることは当然あります。

ただそれを気にしすぎて「これはちょっとグレーな気がする経費だから申請しない」と、自分で判断してしまうのはおすすめしません。

フリーランスになると仕事とプライベートの境目が曖昧になるので、多くの支出が仕事に何かしらの形で絡むケースが増えてくるでしょう。

プライベートとまたがる経費でも、事業分を区分できる経費は申請するべきだと、個人的には思います。もちろん仕事に全く関係ないような、明らかにプライベート目的のものはダメですが。

――とはいえ、税務調査があった場合に「経費として認められない」と判断されたらどうなるのでしょう?

申告に嘘がなければ、さほど大きな問題にはなりません。

経費が認められず当初の申告より税金が増えた場合は、延滞税などがかかります。しかしそれほど大きい金額にはならないでしょう。詳しくは共著『お金のこと何もわからないまま~』の106ページをチェックしてみてください。

ただし、「自分が支払っていないものなど、虚偽の領収書で経費を申告する」ようなことをした場合は、脱税行為で重加算税に対象となることもありますので絶対にやめてくださいね。

――例えば、人からもらった領収書を経費として申請する、ということですね。

はい。怪しい領収書の出処を税務調査官が本気で調べ上げれば、すぐにバレます。

逆に言えば、きちんと自分で支払ったものだと、事業との関係性を説明できて区分できるものあれば、経費として主張することができます。

結果的に、それが見解の相違で税務調査官に否認されたとしても、膨大な金額の追加徴税がかかったりするわけではありません。

最初に言ったとおり「どこからどこまでが経費」と法律で決められているわけではありませんから、自分の事業に必要な出費であるかどうかを、自分で考えて決めることが大切です。

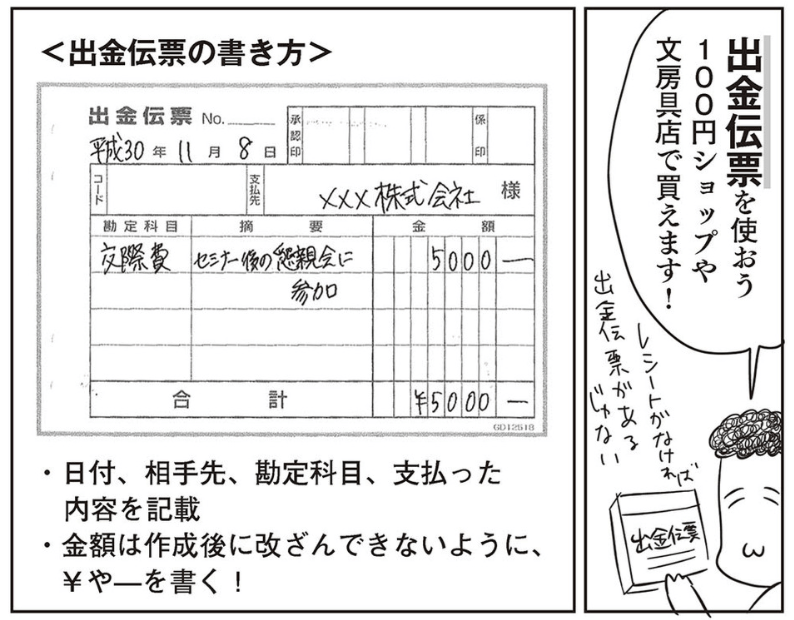

経費の奥の手「出金伝票」

――税務調査の際に、経費と認められるために注意すべきことがあれば教えてください。

領収書、レシート、クレジットカードの明細など、支払いの証拠となる書類を残しておいてください。

またセミナーや懇親会などで領収書をもらえなかった場合など、経費の証拠が残っていない場合は、「いつ、誰に対して、どんな支払いをしたか」を出金伝票に記録しておきましょう。

――「いつ、誰に対して、どんな支払いをしたか」を書いておけば経費となる出金伝票、すごく便利ですね!

いや、限度はありますよ(笑)? 自分で書けばいいからと、なんでもかんでも出金伝票頼みでは、いざ税務調査が来たときに怪しまれてしまいますからね。

特に10万円以上の高額支出は、必ず領収書をもらうようにしましょう。

「(電車代やセミナー代など)使いどころを決める」といった出金伝票の使い方をあらかじめ決めておけば、とても役に立ってくれるでしょう。

「節税」と「浪費」は紙一重?

――経費の勉強をしていると、まさにこのマンガのように「節税」という言葉に執着してしまいがちですが……。フリーランスが節税するときに注意すべきことはありますか?

「節税」を「浪費」と履き違えないことですね。節税と称して、年末に飲み歩き、無駄に支出をしてしまう人っているんですよ。

たしかに仕事関係の人と飲みに行ったらそれは経費として認められるでしょう。でもお金が手元から減っているわけですから、その投資効果があるかが重要だと思います。

フリーランスにとっての節税とは「課税所得を減らす」ということになりますが、課税所得を減らしたいがためにお金を無駄遣いしてしまっては本末転倒ですね。

――何か良い方法はないでしょうか?

あくまで事業と直接関係あるもの、もしくは事業のための投資対象となるものにお金をかけたり、必要なものを前倒しで購入しておいたりするのはありだと思います。

ライターさんなら取材に使うための新しいPC、セミナー等の参加費を経費として良いですね。

いずれにせよ、節税目的で事業に関係のない支出をしても意味がありません。

――フリーランスになったばかりの人が始めやすい節税方法はありますか?

「小規模企業共済」をおすすめしています。これは1,000円から7万円までの任意の金額を毎月積み立てて、時期が来れば100%以上の利率で返ってくる制度です。

そして掛金は全額控除になりますから、節税となります。「フリーランスにとっての退職金を積み立てつつ、節税する」といったイメージでしょうか。

ちなみにこちらの制度は会社員だと加入できません。いわばフリーランスの特権ですが、制度自体を知らずに使っていない人が多いので、メリットを感じれば始めてみてはどうでしょうか。

似たような制度に「iDeCo(個人型確定拠出年金)」があります。

ただし小規模企業共済とは違い、支払先が運用する金融商品を、相手先のラインナップから自分で選択する必要があります。市場リスクを伴うものもあるので、まずは小規模企業共済を検討して、無理のない範囲で掛金を積み立てていきましょう。

あとは、税金の一部前払いをして、実質2,000円の負担でできる、「ふるさと納税」もおすすめです。地方の特産品がもらえる上に、簡単に始められる制度なので、僕は全面的に利用を推奨しています。

――「課税所得を減らす」という目的は同じでも、節税するための手段は意外とたくさんあるんですね。フリーランスでも簡単に始められる節税対策があるのに、やっていない方が多いのはなぜなのでしょうか?

単純にそういった制度の存在を知らない、という方もいらっしゃいますが、手元に資金を残しておきたいと思う方が多いからだと思います。

フリーランスはどうしても「手元の資金を元手に、次の事業へ回す」スタイルの方が多い印象です。

節税にもなりますし、ご紹介した制度を上手く活用して、無理のない範囲で手元の資金を将来への準備金に充てられれば良いのではないでしょうか。(文・サムライト)

よくある質問

何が経費で、何が経費でない?

経費の大前提は「事業に関わる支出」であることですが、「これは経費で、これは経費でない」と法律で細かく定められているわけではありません。 詳しくはこちらをご覧ください。

税務調査の際に、経費と認められるために注意すべきことは?

セミナーや懇親会などで領収書をもらえなかった場合など、経費の証拠が残っていない場合は、「いつ、誰に対して、どんな支払いをしたか」を出金伝票に記録しておきましょう。詳しくはこちらをご覧ください。

フリーランスになったばかりの人が始めやすい節税方法は?

「小規模企業共済」をおすすめしています。これは1,000円から7万円までの任意の金額を毎月積み立てて、時期が来れば100%以上の利率で返ってくる制度です。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

フランチャイズ開業で日本政策金融公庫の創業融資を受ける方法は?

起業や開業の際、必要な資金を融資してくれる制度である日本政策金融公庫の創業融資は、フランチャイズでも利用可能です。以下では、起業や開業を検討している方向けに、創業融資を利用する流れや審査のポイントなどについて解説します。 また、創業融資以外…

詳しくみる開業してから事務所設立までの流れ

会社を設立して事業を立ち上げるときには、事務所を用意する他にも設立登記、届出など実にさまざまな手続きが必要になります。今回は、事務所を手に入れる方法から開業して事業を開始するまでに必要な手続き等について解説します。 形態別事務所のメリット・…

詳しくみる岩手県の開業届の提出方法(ネット・郵送)税務署一覧まとめ!

岩手県で開業届を提出する際は、ご自身がお住まいの地域を管轄する岩手県内の税務署に提出する必要があります。 開業届は、事業所得や、不動産所得・山林所得が発生するような事業を開始をした方が、岩手県の税務署に提出しなければならない書類です。 青色…

詳しくみるネイルサロンを開業するには?ジェルネイルサロン開業の費用や流れも解説!

ジェルをUVライトで硬化させる速乾でもちの良いジェルネイルができるネイルサロンが流行っています。ネイルサロンの開業の良いところは、店舗出店だけでなく自宅でも開業しやすいことです。 個人事業主として1人でネイルサロンの起業をしたい場合、どのよ…

詳しくみる大津市の開業届の提出方法(ネット・郵送)税務署まとめ!

大津市で開業届を提出する際は、大津市の管轄税務署に提出する必要があります。 開業届は、事業所得や、不動産所得・山林所得が発生するような事業を開始をした方が、大津市の管轄税務署に提出しなければならない書類です。 青色申告を開始する場合は、原則…

詳しくみるバーチャルオフィス利用時の開業届の納税地はどこ?書き方も簡単に解説!

近年、プライバシーの保護やコストの削減などの観点から、バーチャルオフィスを利用している個人事業主は多いです。この場合に問題となるのが、開業届の納税地です。実際にオフィスを借りているわけではないので、納税地にしてよいのかと迷う人もいるでしょう…

詳しくみる