- 更新日 : 2025年8月21日

代表者の連帯保証なしで借りられる創業融資とは?種類や注意点を解説

金融機関に事業の融資を申込む場合、代表者の連帯保証を求められることも珍しくありません。なぜ、連帯保証を求められるのでしょうか。代表者の連帯保証が必要な理由や、連帯保証がなくても融資を申し込める制度について紹介します。

目次

創業融資に代表者の連帯保証とは

中小企業や小規模事業者が金融機関などから創業融資を受ける際に、代表者の連帯保証が求められることがあります。経営者自身が連帯保証人となることを、経営者保証といいます。ここでは代表者が連帯保証として求められる背景と注意点について解説します。

なぜ代表者の連帯保証を求められるのか

会社の代表者の連帯保証(経営者保証)が求められるのは、会社の経営が傾いて倒産した際に、金融機関が融資した金額を回収できなくなるためです。経営者保証を不要とする融資制度もあり、一般社団法人全国銀行協会「経営者保証に関するガイドライン」にも公表されていますが、企業は一定の経営状況をクリアしている必要があるため、創業して間もない企業向けの融資として適用が難しいと考えられます。

代表者が連帯保証となることの注意点

代表者が連帯保証になることで注意したいのは、代表者が現在の地位から退き役員に降格したり、退職したりした場合でも、連帯保証人の地位が維持されることです。連帯保証人の契約が残ったままだと、退職後に会社が倒産してしまった場合、連帯保証人である前代表者が責任を負うことになります。代表者が退職するタイミングで、新代表に連帯保証人を引き継ぐのが理想です。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

補助金をまるっと理解!会社設立時の補助金ガイド

補助金の概要や各制度の内容に加え、会社設立直後の企業でも使いやすい補助金や実際の活用事例などについてまとめました。

「使えたのに知らなかった!申請が漏れてた!」といったことを防ぐためにも、会社設立時の資金調達方法の一つとしてお役立てください。

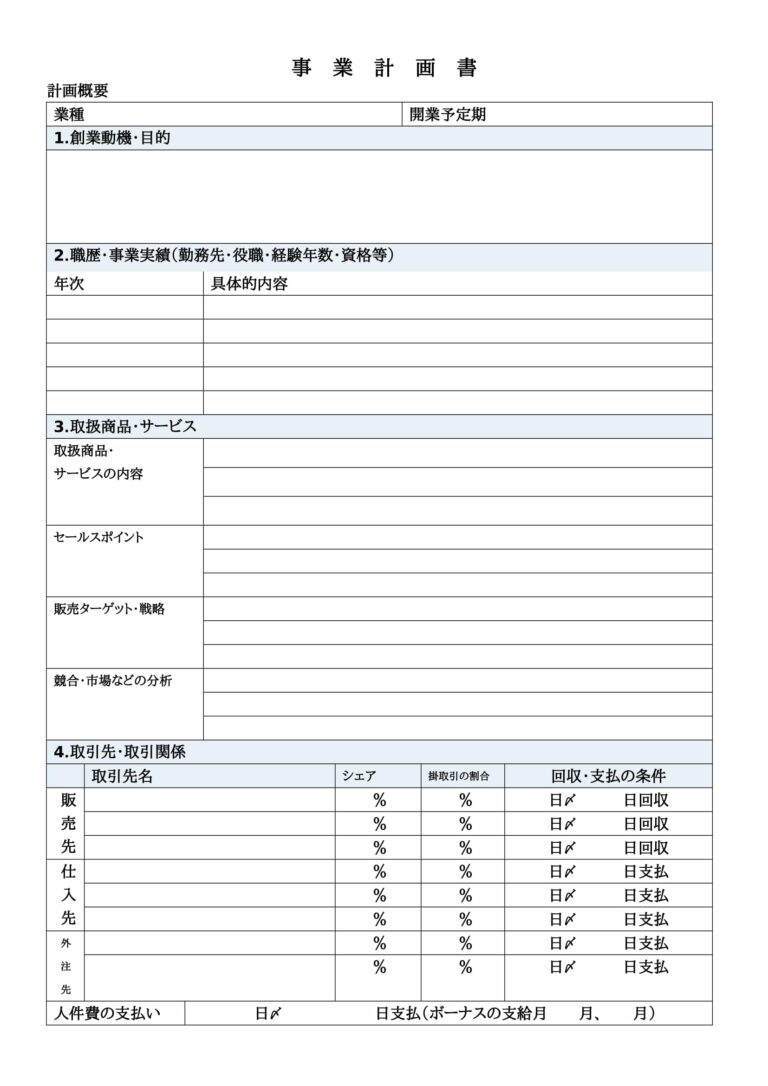

事業計画書完全ガイド

事業計画書を作成するメリットや記載すべき項目、数値計画、具体的な作成ポイントなど、実用的な計画書作成のコツをまとめました。

資金調達を検討されている方・事業を始めようとしている方に多くダウンロードいただいておりますので、ぜひお気軽にご利用ください。

起業家1,040人への調査でひも解く!先輩起業家が一番困ったことガイド

マネーフォワード クラウド会社設立では、会社設立の経験がある方1,040名に対して、会社設立に関する調査を実施しました。

先輩起業家が悩んだ部分や、どのように会社設立を行ったかを、定量的に分析していますので、ぜひご活用ください。

会社設立時に決めることチェックリスト

「会社設立時に決めることチェックリスト」では、会社設立の基本事項や、株式会社・合同会社別の決めることチェックリストなどを、1冊にまとめています。

図解でカンタンにまとめており、完全無料でダウンロードいただけます。

創業融資の連帯保証は必ず代表者でなければならないか

創業融資の連帯保証人に関して、会社の責任を負う代表者が創業融資の連帯保証人になるのは自然な流れです。しかし、法律などで必ずしも代表者が連帯保証人になるように規定はされているわけではありません。金融機関との契約になるため、金融機関と相互の合意があれば、代表者以外を連帯保証人にすることも可能です。実際に代表者以外を指名できるかは、金融機関との交渉次第になるでしょう。

創業融資の連帯保証人を避けたい場合は、別の方法で、金融機関が融資額を回収できる道筋を提案してみるのもよいでしょう。代表者以外を連帯保証人に指名する以外に、土地や建物などの担保を差し出す方法が考えられます。

創業融資で代表者の連帯保証が避けられない場合は、「連帯保証人を不要とする創業融資制度の利用を検討するのも一つの方法です。連帯保証なしで資金調達できる融資については、次項で詳しく説明します。

代表者の連帯保証なしで借りられる創業融資

代表者の連帯保証がない融資を利用するメリットは、連帯保証によるリスクを気にしなくても済むことです。

連帯保証人は、契約者である会社が契約の履行ができなかった場合、つまり借入金を返済できなかった場合に、契約者に代わって連帯保証人が返済の義務を負うことになります。経営状況の悪化で会社をたたむことになった場合、借入金の返済義務は、連帯保証人に集中することになります。会社を取り巻く環境は刻一刻と変化していくものです。創業当初には想定できなかった事象により経営が傾くリスクもあり、常に万が一の想定をしておかなくてはなりません。

ここでは、代表者の連帯保証なしに利用できる代表的な創業融資を紹介します。

日本政策金融公庫「新規開業・スタートアップ支援資金」

日本政策金融公庫の新規開業・スタートアップ支援資金は、女性、若者、シニアの方や廃業歴等があり創業に再チャレンジする方、中小会計を適用する方など、幅広い方の創業を支援する制度です。

| 対象者 | 新たに開業する方または事業開始から7年以内の方 |

|---|---|

| 用途 | 設備資金や運転資金 |

| 限度額 | 7,200万円(運転資金は4,800万円) |

| 期間 | 20年以内(運転資金は10年以内) |

| 担保 | 要相談 |

| 保証人 | 要相談 |

新規開業・スタートアップ支援資金の担保・保証人は、相談の上で柔軟に決定されます。

東京信用保証協会「スタートアップ創出促進保証制度」

スタートアップ創出促進保証制度は、2023年3月15日に始まった創業間もないスタートアップ企業の資金調達を支援する制度です。ここでは、制度の取り扱いがある東京信用保証協会の融資を例に紹介します。

| 対象者 | 創業を予定または創業から5年未満の事業者 |

|---|---|

| 用途 | 設備資金や運転資金 |

| 限度額 | 3,500万円 |

| 期間 | 10年以内 |

| 担保 | 不要 |

| 保証人 | 不要 |

スタートアップ創出促進保証制度は、保証人の設定がない代わりに、保証料率が上乗せされます。返済方法は、原則均等分割返済で、金利は金融機関の所定の利率によります。

経営者保証のガイドラインを活用した民間融資

経営者による連帯保証が注目されるなか、2014年には「経営者保証に関するガイドライン」が公表されるようになりました。ガイドラインに記載されている情報の一つが、経営者保証なしの融資を希望する場合の中小企業の経営状況や金融機関に求められる対応です。民間の金融機関を利用して創業融資を受けたい場合、ガイドラインに記載されている経営状況を満たすことで、代表者の連帯保証なしで融資を受けられるよう金融機関との交渉材料にできます。

ガイドラインにおいて、中小企業者に求められるのは、以下のような経営状況です。

- 役員報酬や法人と役員の間のやり取りの適切な運用が行われていること

- 財務状況の改善が見られること

- 適時かつ適切な情報開示があること

- 経営の透明化が図られていること

- 外部専門家による検証がされていること

代表者保証なしの創業融資の審査ポイント

金融機関は、融資した金額を将来にわたって回収する必要があるため、信用できるに足る情報があるかどうかは審査に影響します。

融資元である金融機関に対しては、どのようなスパンで、どのように返済していくのか、しっかりと説明できなければなりません。資金の用途もあいまいだと融資が厳しくなるため、どのような資産の購入費に充てるのか、見積書はあるかなど、根拠のある情報を提示できるようにしましょう。

また、代表者保証なしの融資は、代表者の将来にわたるリスクを回避できるメリットがありますが、注意点もあります。代表者保証がない融資では、金融機関側のリスクも高まるため、高額な融資を希望する場合は、事業計画や収益見込みの明確な根拠を示すことが必要です。

創業融資の審査に通るための事業計画書の書き方

創業融資の事業計画書に必要な項目は下記の通りです。

| 創業の動機 | 創業の目的や創業に至った経緯を記載します。 |

|---|---|

| 経営者の略歴など | 職歴や事業経験、取得資格、知的財産などについて記載します。 |

| 取扱商品・サービス | 商品やサービスの内容、特長、販売ターゲットや販売戦略、競合、市場などについて詳しく記載します。将来性はあるかなど、融資の担当者に納得してもらえるように記載することが重要です。 |

| 取引先・取引関係など | 取引先のシェアや掛取引の割合などを記載します。 |

| 従業員 | 常時役員や従業員の数を記載します。 |

| 借入の状況 | 融資申込み時点での借入状況を記載します。 |

| 必要な資金と調達方法 | 設備投資や運転資金に必要な資金や資金調達方法を記載する項目です。根拠のある数字であることを示すため、設備資金などの内訳項目については見積書を添付しておきましょう。 |

| 事業の見通し | 事業の収支のシミュレーションを記載する項目です。日々の売上など根拠のある数字を用いて記載します。 |

| 自由記述欄 | アピールポイントなどがあれば記載します。 |

事業計画書のテンプレートは、こちらからダウンロードいただけます。

事業計画書の書き方を詳しく知りたい方は、こちらの記事をご確認ください。

代表者保証がない創業者融資も存在する

金融機関に創業融資を申込む場合、代表者の連帯保証が求められる場合があります。金融機関も実績のない事業者に資金を提供することになるため、会社の代表者に連帯保証を求めるのは自然な流れです。

しかし、代表者保証がある創業融資は、創業後、想定通りに事業が軌道に乗らず、事業が傾いてしまったときに大きなリスクを抱えることになります。日本政策金融公庫の融資など代表者保証が求められない創業者融資もあるため、代表者保証のリスクを避けたい場合は、代表者の連帯保証が求められない融資の利用も検討しましょう。

※ 掲載している情報は記事更新時点のものです。

会社設立の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

【比較】おすすめの創業融資は?おすすめしない資金調達を解説

これから事業を始める創業者にとって、おすすめの創業融資は日本政策金融公庫の「新規開業・スタートアップ支援資金」です。政府系金融機関であるため、事業実績のない創業者に対しても積極的に…

詳しくみる社債発行による資金調達とは?メリット・デメリットや流れなどを解説

社債発行による資金調達とは、企業が債券を発行して投資家から直接資金を集める方法を意味します。融資が難しい場合の資金調達手段としても活用することができますが、社債の性質をよく理解した…

詳しくみるプレシードラウンドの資金調達方法は?シードとの違いや注意点も解説

プレシードラウンドは、スタートアップ企業が事業立ち上げ直後に行う最初期の資金調達フェーズのことです。主に創業者の自己資金やエンジェル投資家からの調達などを活用して準備を進めていきま…

詳しくみる自己資本による資金調達の方法は?他人資本との違いや自己資本比率なども解説

「自己資本」とは、企業が調達した資金のうち、株主からの出資や企業活動で得た利益など返済義務のないものを指します。 自己資本は企業の安定性や信用力に影響する重要な要素ですので、事業者…

詳しくみる創業融資に協調融資は利用できる?メリットや進め方・利用できる制度を解説

協調融資とは2つ以上の金融機関から融資を受けることで、日本政策金融公庫の創業融資でも利用できます。協調融資の利用により高額な融資が可能になり、事務手続きの手間やコストを削減できるこ…

詳しくみる創業融資に担保は必要?日本政策金融公庫の制度や不要なケースを解説

これから事業を始める方にとって、資金調達は最初の大きな課題ではないでしょうか。起業を志す方の中には「担保がないと融資は受けられないのでは?」と不安に感じたり、担保を提供して有利な条…

詳しくみる