- 作成日 : 2021年11月5日

電子領収書とは?導入メリットや発行方法をわかりやすく解説

電子領収書とは、一般的に電子データで発行・保存する領収書のことを指します。領収書を電子化すれば印紙が不要になるほか、経費や手間を大幅に削減できるため、業務効率が向上します。この記事では、電子領収書の有効性からメリット・デメリット、発行方法まで詳しく解説します。

目次

電子領収書とは

電子領収書とは、一般的に電子データとして発行・保存される領収書のことをいい、「デジタル領収書」とも呼ばれます。PDF形式の電子データとして発行された領収書はもちろん、紙で発行された領収書を撮影またはスキャンして電子化したものを電子領収書として扱うことも可能です。

従来の経費処理では作業量が膨大になることがありましたが、領収書のペーパーレス化によって業務効率を大幅に向上できます。そのため、多くの企業で領収書の電子化が進められています。

電子領収書の有効性

領収書は国税関係帳簿書類に当たるため、以前は必ず紙で保存しておく必要がありましたが、1998年に施行された電子帳簿保存法によって、電子データで管理することも認められました。

当初は、最初から電子データとして作成された帳票の保存しか認められておらず、領収書の記載金額や電子署名などについても厳しい要件がありました。しかし、その後の法改正によって、スキャナで読み込んだりデジタルカメラやスマートフォンで撮影したりして電子データ化したものについても、電子帳簿保存法の適用が認められました。

現在は記載金額の上限が撤廃され、電子署名も不要となり、電子領収書におけるの電子帳簿保存法の適用が広く認められています。

この記事をお読みの方におすすめのガイド4選

この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

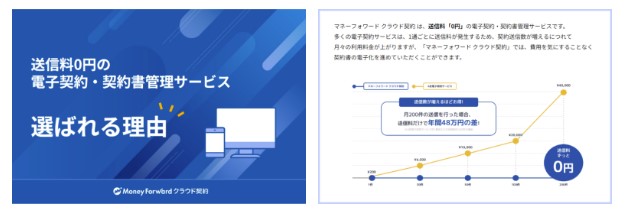

「送信料0円」の電子契約が選ばれる理由

多くの電子契約サービスは送信料がかりますが、近年では「送信料0円」の電子契約サービスへの乗り換え・新規導入が多くなっています。

送信料0円の電子契約サービス導入のメリット・デメリットをまとめていますので、ぜひご活用ください。

導入で失敗したくない人必見!電子契約はじめ方ガイド

電子契約のキホンからサービス導入の流れまで、図解やシミュレーションを使いながらわかりやすく解説しています。

社内向けに導入効果を説明する方法や、取引先向けの案内文など、実務で参考になる情報もギュッと詰まった1冊です。

電子契約サービス比較マニュアル

日本には多数の電子署名・電子契約サービスがありますが、各サービスを比較する中で「ここだけは事前に確認しておくべき」と考えるポイントを5つまとめました。

電子署名・電子契約サービスが、そのポイントを満たしているかどうかを確認するのに、ぜひお役立ていただければ幸いです。

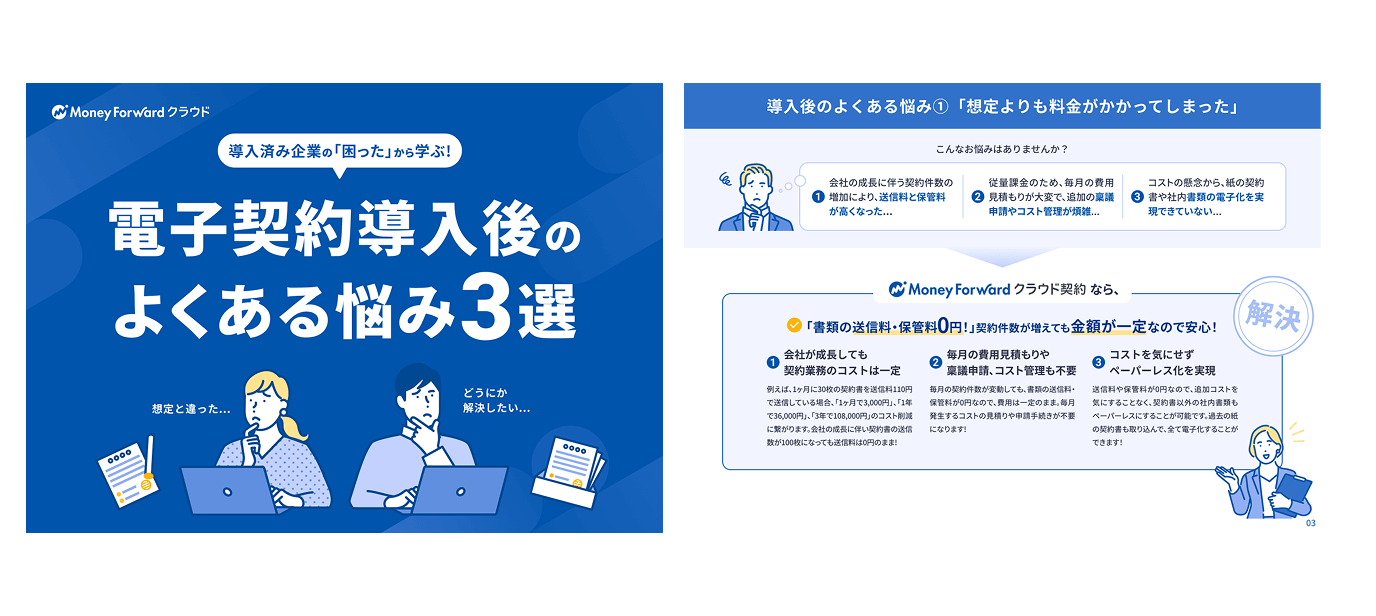

電子契約導入後のよくある悩み3選

電子契約サービスの導入後に発生しがちな、3つの「新しい課題」をまとめた資料です。

電子契約の導入を検討中の方はもちろん、電子契約を導入した後に課題を感じている方にもご活用いただけます。

電子化には税務署の承認が必要

領収書の電子化は、各社が自由に行ってよいわけではありません。電子化した領収書やレシートを電子帳簿保存法の適用を受ける電子データとして保存するには、あらかじめ税務署に申請して承認を受けなければならないことが電子帳簿保存法で定められています。

具体的には、領収書やレシートの電子保存を開始しようとする日の3ヵ月前までに納税地の税務署へ申請し、承認を受ける必要があります。つまり、実際に電子化した領収書やレシートが有効な書類として扱われるようになるのは、申請してから3ヵ月後以降ということです。

ただし、電子帳簿保存法の改正により、2022年1月からは税務署の承認は不要となります。国が定める基準を満たした上で、電子帳簿保存法に対応したスキャナや会計システムなどの準備が整い次第、速やかな電子化が可能となる予定です。

電子領収書のメリット・デメリットについて

領収書の電子化には大きなメリットがありますが、デメリットもあります。実際に領収書の電子化を行う前に、電子領収書のメリット・デメリットを確認しておきましょう。

電子領収書のメリット

領収書を電子化することで得られる主なメリットは、業務効率が大幅に向上することです。具体的には、以下のようなメリットがあります。

管理スペース削減や長期保存ができる

領収書は法人税法で7年間保管することが義務づけられているため、保管スペースを確保する必要があります。領収書を電子化すれば、電子データをパソコン内やクラウド上に保管できるので、管理スペースがほぼ不要になります。

また、紙の領収書は劣化により内容の確認ができなくなったり、誤って廃棄・紛失したりするおそれもあります。しかし、電子データとして保管しておけば劣化することはなく、バックアップを取っておくことで廃棄や紛失のおそれもありません。

領収書を探す手間が省け、すぐに取り出せる

特定の領収書が必要になったとき、紙の領収書だと大量に保管されているファイルの中から探し出さなければならないため、非常に手間がかかります。

一方で電子領収書なら、あらかじめファイルの命名ルールを決めて保存したり、専用のシステムを併せて導入したりしておくことで、パソコンで宛名や品目、日付などを検索すれば必要なデータをすぐに見つけられます。デスクから書類の保管場所まで行ったり来たりする必要もないので、領収書を探す時間と手間を大幅に省けます。

印刷コストやファイリングの手間が削減できる

電子領収書は紙に印刷する必要がないので、紙代やインク代がかかりません。またメールで送信できるので、紙の領収書を送付する際にかかる郵送費も不要です。このようなコストの削減も、積み重なれば大きなメリットとなります。

領収書をファイリングする必要もなくなるので、経理処理にかかる時間と手間を大幅に削減できるでしょう。

印紙が不要になる

紙の領収書を発行する場合、記載金額が一定額以上になると収入印紙を貼らなければならないことが印紙税法で定められています。しかし、電子領収書は記載金額にかかわらず、印紙は不要です。

紙の領収書1枚に必要な印紙税額は数百円でも、積み重なれば大きな金額になります。この点でも、領収書の電子化は大幅なコスト削減につながるでしょう。

業務の効率化につながる

領収書を電子化することによるメリットは、経理担当者の時間や手間、コストを削減できることだけではありません。

例えば、営業担当者が外回り中に領収書やレシートをスマートフォンで撮影してアップロードすれば、会社に戻らなくても経費精算が可能です。上司も、時間があるときにアップロードされたデータを確認し、承認することができます。

経費処理にかかる手間とコストが削減された結果、今まで経理を担当していた社員を他の部署に回すことができるかもしれません。領収書を電子化すれば、会社全体の業務効率化につながる可能性もあるのです。

電子領収書のデメリット

領収書を電子化する際は、いくつかのデメリットがあることも頭に入れておく必要があります。ただし、工夫次第でデメリットを解消できる場合や、一時的にデメリットがあっても長い目で見ればメリットのほうが大きいケースもあります。

メリットとデメリットを正しく把握した上で、計画的に行うことが大切です。

すべてを電子化できるとは限らない

領収書を電子データとして管理するためには、さまざまな要件を満たす必要があります。要件を満たさないものについては電子化が認められないため、紙で保管しなければなりません。電子化のシステムを導入したことで紙の書類と電子データが混在するようになると、かえって管理の手間とコストが増えるおそれがあります。

紙で発行された領収書に電子化できないものがあるとは考えがたいものの、利用する社員がルールを守って電子化しなければ、結果的に要件を満たさない領収書が発生します。そのため、電子化の要件を満たすようシステムを整えて、マニュアルを社員に周知することで要件を満たさない領収書の発生を最小限に抑えましょう。

導入までに時間がかかる

前述のとおり、領収書を電子化するには、開始する3ヵ月前までに税務署へ申請し、承認を受けなければなりません。それまでは紙の領収書を管理する必要があり、承認後もそれまでに溜まった紙の領収書をスキャンして電子化する手間がかかります。

ただし、電子帳簿保存法の改正により2022年1月からは税務署の承認が不要となるので、このデメリットは解消されます。

なお、領収書を電子データとして保存する際は、検索しやすいようにデータを細かく分類する必要があります。分類のルールをしっかり決めておかないと、担当者ごとに分類方法が異なり、検索が難しくなるおそれがあります。

電子領収書のメリットを最大限に享受するためには、データの分類方法もマニュアル化することが重要ですが、その作成にも相応の時間がかかることを考慮しておく必要があります。

初期費用がかかる

領収書を電子化するためには、専用のソフトやアプリケーションなどのツールが必要であり、場合によってはパソコンや複合機などを新たに導入する必要があります。社員が電子化に慣れるまでは、専門知識を持った派遣社員を雇わなければならないこともあるでしょう。

このように、領収書を電子化する際は初期費用がかかりますが、電子化が軌道に乗れば経費処理にかかるコストや手間を大幅に削減できます。費用面では、長い目で見ればメリットのほうが大きくなるでしょう。

電子領収書の発行方法

電子領収書の発行には、手動でPDF形式の領収書を作成する、紙で作成した領収書をスキャンまたは撮影して電子化するといった方法があります。

しかし、正確で見栄えのよい電子領収書を効率よく発行するには、電子領収書発行システムを利用するのがおすすめであり、現在はこの方法が一般的です。

電子領収書では印紙が不要になる

印紙税法では一定の文書に印紙税を課することが定められており、その中には領収書も含まれています。つまり、領収書を発行する際は、印紙を貼り付けることで印紙税を納める必要があります。

しかし、電子領収書は電子データであるため、ここでいう「文書」には該当しません。そのため、電子領収書では印紙は不要になります。

なお、紙の領収書には、記載金額に応じて以下の金額の印紙を貼り付けなければなりません。

※一部抜粋

領収書を電子化すれば上記の印紙代が不要になるので、大きなコスト削減効果が見込めます。

印紙税については、こちらの記事をご参照ください。

領収書を電子化するために必要な手続き

ここでは、領収書を電子化するためにどのようなことを行えばよいのかを解説します。

社内の業務フローを作成する

まずは、領収書の電子化を適切に行えるように、社内の業務フローを策定する必要があります。誰が、どの作業を、いつまでに行うのかといったルールを決めるのです。

電子帳簿保存法や国税庁が定める要件を満たすことは当然として、例えば「紙の領収書を撮影する場合はどのような条件を満たす必要があるか」といった細かいことまで決めておくことが大切です。

明確な業務フローを策定しておかなければ、電子化できない領収書が発生したり検索が難しくなったりして、電子領収書のメリットを十分に享受できなくなるおそれがあります。

ツールを導入する

社内の業務フローやルールを作成したら、電子化に必要なツールを導入しましょう。複数のツールを比較・検討し、自社に必要な機能を備えたツールを導入するのがおすすめです。

導入したツールの利用方法を把握して、誰がその操作を行うのかも決めておきましょう。

税務署へ電子化の申請をする

税務署への申請は、電子化を開始する日の3ヵ月前までに行わなければならないので、早めに申請しておいたほうがよいでしょう。早期に領収書を電子化したい場合は先に申請を済ませ、電子化が承認されるまでの3ヵ月の間に業務フローの策定やツールの選定を行うのもよいでしょう。

ただし、2022年1月からは電子帳簿保存法の改正により税務署への申請は不要となります。電子化を進めるタイミングによっては業務フローの策定やツールの選定が事前に必要になる可能性もあるので、あせらずしっかり行うことをおすすめします。

電子領収書で業務コストや時間を大幅削減

領収書を電子化することで、印紙代をはじめとする業務コストや大量の紙の書類を管理する時間や手間を大幅に削減できます。業務効率が向上するだけでなくテレワークにも役立つので、新しい働き方の促進にもつながるでしょう。

スムーズに領収書を電子化するには、使いやすいツールの選定が不可欠です。

また、あせらずしっかりと業務フローの策定を行い、社員への周知を徹底しながら電子化の計画を進めることで、領収書をペーパーレス化するメリットを最大限に享受できるでしょう。

領収書の電子化を検討している方は、本記事で紹介した内容を参考にして計画的に進めてください。

よくある質問

電子領収書とは?

紙ではなく、電子データで発行された領収書のことです。 詳しくはこちらをご覧ください。

領収書を電子化するメリットは?

経費処理にかかる時間や手間、業務コストを大幅に削減でき、業務効率が向上することです。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

契約の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

電子領収書の関連記事

新着記事

「稟議書のハンコリレー」はもう限界!経営スピードを上げる契約承認ワークフローとは?

電子契約を導入したものの、「稟議の停滞は相変わらず」「契約締結が遅い」という声は少なくありません。 実際、承認の滞留や書類管理の混在など、業務プロセス全体がアナログのままでは、いく…

詳しくみるExcel契約管理はもう限界?契約管理台帳をDXして「更新漏れ・属人化」から抜け出す方法

Excelは一見シンプルで柔軟なツールであり、契約管理に適した仕組みであるように思えるでしょう。しかし実際には「台帳の更新やメンテナンスの手間」「属人化」という課題を同時に生み出し…

詳しくみる脱・属人的な契約書レビュー。「レビュー待ち」を生まない強い法務体制の作り方

「依頼が口頭やメール、チャットで散発的に届くため、案件のステータス管理や優先順位付けが難しい」 「依頼時に必要な情報が不足しており、確認のための手間が発生している」 事業が拡大し契…

詳しくみる外構工事の請負契約書とは?必要性や記載事項、注意点など解説【テンプレート付き】

外構工事の請負契約書は、施主と施工業者間のトラブルを防ぎ、円滑な工事進行を担保するために不可欠な書類です。しかし、どのような項目を記載し、何に注意すればよいか分からない方も多いでし…

詳しくみる工事請負契約書はクーリングオフできる?対象・非対象のケースや手続きの流れを紹介【テンプレート付】

工事請負契約におけるクーリングオフは、予期せぬ勧誘により締結してしまった契約を解消できる重要な制度です。この制度は、消費者保護を目的とする特定商取引法で定められていますが、契約が「…

詳しくみる取締役会の承認が必要な利益相反取引とは?不要なケースや決議の手続き、注意点など解説

取締役が関与する「利益相反取引」は、会社の利益を不当に害する可能性があるため、会社法で厳格な手続きが定められています。この手続きの核心となるのが取締役会による承認です。しかし「どの…

詳しくみる