- 更新日 : 2024年9月10日

投資契約書とは?ひな形付きで記載事項と注意点を解説

日本では、未上場株式の市場の発達が未熟であるため、成長企業が増資による資金調達(エクイティ・ファイナンス)ではなく、金融機関からの融資に頼っているのが実情です。

しかし、エクイティ・ファイナンスは返済が伴わず、財政基盤の安定につながるほか、株主からのサポートを受けられるなど多くのメリットがあります。

今回は、エクイティ・ファイナンスの際に締結される投資契約書について、雛形をもとに注意点やポイントを解説していきます。

目次

投資契約書とは

投資契約書とは、ベンチャー、スタートアップ企業をはじめとする成長企業が、株式発行による資金調達の際に投資家(ベンチャーキャピタル、コーポレートベンチャーキャピタル、エンジェル投資家など)から出資を受ける際に締結する契約書のことを指します。

投資契約書の詳しい内容については後述しますが、会社から出資者に対して割り当てる株式の内容や発行数・払込金額などの基礎条件、企業が提供する情報・条件が嘘偽りないことを示す表明保証、企業が遵守するべき誓約事項、投資判断に悪影響のある事項が発生していないことを規定する事項、投資契約に違反があった場合のペナルティなど、さまざまな条項を盛り込むことになります。

新株発行の方法としては、株主割当増資、公募増資、第三者割当増資など複数の方法がありますが、エクイティ・ファイナンスとしては第三者割当増資が比較的、資金調達ニーズと割当を受ける第三者のニーズの両方を満たしやすい手法と考えられます。

中小企業庁でも2021年11月から中小企業のためのエクイティ・ファイナンスに関する基礎情報を提供していますが、そこでも第三者割当による増資を前提としています。

参考:中小企業庁 中小企業者のためのエクイティ・ファイナンスの基礎情報

第三者割当増資による株式発行の方法は、申込割当方式と総数引受方式の2種類があります。申込割当方式が原則的な方法です。総数引受方式は簡略化した方法であり、その際の契約書が総数引受契約になります。

総数引受契約は、すでに特定の投資家と協議し、誰に何株割り当てるのかが決まっているため、募集新株発行における募集株式の申込み、割当決議手続きを省略して行うことができます。未上場企業でも短期間で多額の資金調達ができるというメリットがあります。

なお、総数引受方式による場合は、総数引受契約の締結も必要になります。

原則として、申込割当方式であれば、株主総会で募集事項を決定後、投資家に通知し、募集に応じた投資家と投資契約を締結し、総数引受方式による場合は、同じく株主総会で募集事項を決定後、投資契約に加えて、総数引受契約も締結しなければなりません。

投資契約書と株主間契約の違い

投資契約書は、投資家が株式を取得する際の投資実行条件が記載事項の中心になっています。

一方、株主間契約は、投資が実行された後の主要な株主である投資家と、株式発行会社や創業株主との株主間で、その会社経営や情報開示、投資家の投資回収(EXIT)に関する内容などが記載事項となります。

株主間契約は、実行後に引き続き他の株主が存在する場合に契約した当事者間で効力を発揮しますが、投資契約書は契約の当事者である株式発行会社、創業株主および投資家だけが契約当事者であるため、拘束されるのはこの三者だけであり、他の株主には効力は及びません。

企業の成長とともに多額の出資をする投資家も現れることも考えられます。経営権を左右する事態になると、当初の投資家の経営への関与度が想定外に低くなることもありえるでしょう。

特に経営に大きな影響力を持つ役員に投資家を選任しようとする場合、当初の投資契約の当事者である三者の持株比率が過半数に満たないと議決要件を満たないため、株主総会では承認を得ることはできなくなる可能性もあります。

株主間契約では、こうしたことを想定し、株主間で経営に関する議決権行使の方法を合意しておくことが必要となるわけです。

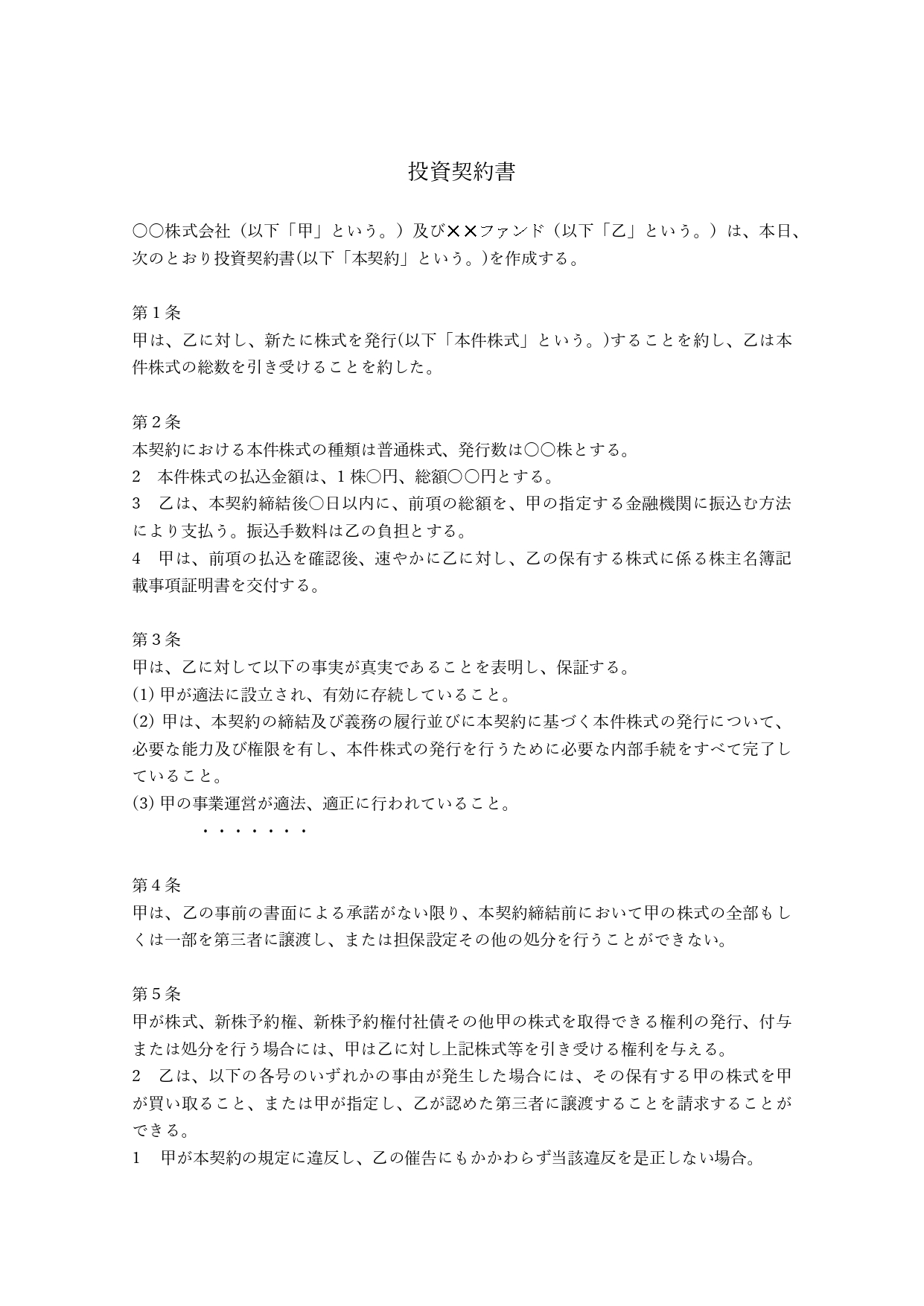

投資契約書の雛型

ここでは、中小企業庁のHPの資料4から資料8に雛形が掲示されているので、この雛形を紹介します。

参考:中小企業庁 中小企業者のためのエクイティ・ファイナンスの基礎情報

また、マネーフォワード クラウド契約では弁護士監修の投資契約書テンプレートを用意しています。無料で利用可能ですので、以下のページからダウンロードしてご利用ください。

投資契約書に記載する事項

投資契約書にどのような事項を記載するのか、詳しくみていきます。

投資に関する基本条項

株式の種類や発行数、払込金額などの基礎条件を定めます。株式の種類については、普通株式か種類株式かなどがその内容となります。

種類株式は普通株式と区別するために、優先株、劣後株といわれ、優先株については、A種優先株式、B種優先株式などの名称で呼ばれることがあります。どのような権利が付与されるかは、定款や投資契約書で規定されます。ちなみに近年、ベンチャー・スタートアップ企業では、優先株を発行して資金調達するケースが増えています。

投資の前提条件に関する条項

投資家が出資金の払込みをするために必要となる前提条件を記載します。

- 発行会社と経営株主による表明及び保証が重要な点において真実かつ正確であること。

- 発行会社及び経営株主が契約に基づき株式払込みまでに履行または遵守すべき義務が重要な点において履行または遵守されていること。

- 契約締結日以降、発行会社の事業、財政状態、経営成績、キャッシュフローまたは将来の収益計画に重大な悪影響を及ぼすおそれのある事由や事象が発生していないこと。

などが記載事項になります。

会社の運営に関する条項

会社が遵守すべき誓約事項として記載される条項です。

具体的には、経営株主が発行会社の取締役としての任務を善良なる管理者の注意をもって誠実に履行することや、発行会社が本契約締結日までに投資者に交付した事業計画書を発行会社の経営目標として最善の努力を尽くすことなどがあります。

表明保証に関する条項

発行会社や経営株主が投資家に対して発行会社に関する一定の事項が真実かつ正確であることを表明及び保証するものです。通常、この条項違反が明らかとなった場合を条件とした解除、株式買戻しなどを規定することから、表明保証に関する条項は重要です。

その他の条項

以上の条項のほかに、投資家が株式譲渡することについて発行会社と経営株主の同意を要件とする条項、補償の条項、新株発行後の義務として投資家に所定の時期に財務状況を提供する条項などもあります。

また、一般条項として、秘密保持の条項、契約上の地位または権利義務の譲渡を禁止する条項、投資契約の締結に関わる費用負担に関する条項なども記載事項とするのが通常です。

投資契約書を作成する際の注意点

上記の記載事項も含めて、投資契約書を作成する際の注意点を挙げていきましょう。

使用や要件定義が具体的に示されているか

投資家は、投資者に交付した事業計画書を発行会社の経営目標として達成すべく最善の努力を尽くすことを前提として投資します。

しかし、投資資金が事業の拡大ではなく、経営者の恣意的な目的で使用されるリスクも皆無ではありません。そこで、投資資金の使途や要件定義を明らかにし、投資家の意図から乖離しないようにするため、経営者の裁量を認めつつも具体的に事前通知あるいは事後の通知を要する事項を定めておくことも必要です。

契約内容が法令に抵触していないか

投資契約も契約である以上、民法の「契約自由の原則」によって、当事者の意思で契約を自由に決めることができます。

しかし、契約内容が弱者保護や消費者保護のための特別法で定められた強行規定に違反する場合や、公序良俗に反する場合は、契約の全部または一部が無効になることもあります。

特別法が存在するかどうか、また、特別法がある場合には、どのような規定なのかを事前に確認することが大切です。

紛争になった際のリスクを適切に制限できているか

投資契約に関して紛争になると、契約当事者の一方が裁判所に訴訟を提起することもあります。その場合、第一審の訴訟を審理する裁判所を合意して決めておくことが可能です。

訴訟になれば、期日のたびに裁判所に行く必要があります。

移動時間や交通費の負担があることから、本店所在地のある県庁所在地や大都市の東京、大阪の裁判所にするなど、合意管轄条項も注意しておきましょう。

東京地方裁判所又は大阪地方裁判所を第一審の専属的合意管轄裁判所とすることが一般的です。

投資契約書の基本を知っておこう!

日本では、金融機関からの資金調達がまだ主流ですが、エクイティ・ファイナンスのメリットも注目されつつあります。

本稿では、投資契約書のテンプレートを紹介するとともに、記載事項と注意点を解説してきました。

投資家との契約内容は、あらゆることを想定し、多岐にわたるため、専門家のアドバイスを受けながら検討していくことをおすすめします。

よくある質問

投資契約書とは何ですか?

金融機関からではなく、投資家から株式発行によって出資してもらい、資金調達する際の契約書です。詳しくはこちらをご覧ください。

投資契約書を作成する際の注意点は?

投資に関する基本事項、投資の前提条件、株式や会社の運営、投資の撤退など、様々なリスクを想定して記載事項を十分にチェックしておくことが大切です。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

契約の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

契約期間に関する条項とは?文例や記載すべきケース、確認ポイントを解説

契約期間に関する条項とは、継続的に取引する契約で定める条項です。主に、業務委託契約や賃貸借契約などに盛り込まれます。契約に基づく権利義務の有効期間を明確にすることを目的とするものです。 今回は、契約期間に関する条項の概要や記載例を解説します…

詳しくみる転籍契約書とは?ひな形をもとに書き方や注意点を解説

転籍契約書とは、労働者が転籍する際に、転籍元・転籍先・労働者の三者間で締結する契約書です。退職や雇入れの具体的な条件は、労働者が転籍元・転籍先との間で締結する契約書で定めるので、転籍契約書は簡素な内容で締結するのが一般的です。本記事では、転…

詳しくみる債権質権設定契約書とは?ひな形をもとに記載項目や作成時の注意点を解説

債権質権設定契約書とは、債権に対して「質権」を設定する契約書です。主に保険金請求権や売掛金債権などの債権を、借入債務の担保として提供する際に締結されます。本記事では債権質権設定契約書の書き方や規定すべき事項の具体例、作成・レビュー時のポイン…

詳しくみる普通解雇の通知とは?流れや例文、テンプレート、リスクを解説

普通解雇の通知は従業員を解雇するときに行う手続きです。法令に基づく予告期間にも配慮して通知を行うことが大事で、従業員とトラブルにならないように気を付けましょう。そのために知っておきたい知識、通知の方法などを本記事で解説します。 普通解雇の通…

詳しくみる譲渡禁止条項とは?具体的な書き方やレビュー時の注意点を紹介

譲渡禁止条項とは「権利や義務を他人に譲り渡すこと」について禁止する、契約上の条項のことです。契約締結後、予想外のトラブルが起こることを防ぐ手段の1つとして、譲渡禁止条項を定めることがあります。契約書にはどのように書くのか、あるいはどのように…

詳しくみる機械売買契約書とは?ひな形をもとに記載項目や注意点を解説

機械売買契約書とは、機械の売り買いをするときに交わす契約書のことです。日常的に行われている売買と同じ契約類型ですが、目的物が機械であり高額な取引金額も発生しやすいことから、保証や契約不適合等のルールを明確化しておく必要性が高くなります。 本…

詳しくみる