- 更新日 : 2026年2月12日

青色申告とは?やり方・対象者を初めてでもわかりやすく解説【個人事業主・フリーランス必見】

会社から独立してフリーランス(個人事業主)となった場合、原則として毎年確定申告を行う必要があります。(※所得が一定以下など、申告が不要となるケースもあります。)確定申告の方法には青色申告と白色申告の2種類がありますが、青色申告には特別控除や純損失の繰越控除などの節税メリットがあり、多くの事業者が利用しています。

この記事では、青色申告の基礎知識から、白色申告との違い、具体的な節税メリット、65万円控除を受けるための要件、そして2024年1月以後にやりとりする「電子データ」の保存が原則必須となった電子帳簿保存法との関係まで、確定申告が初めての方でも簡単に行えるようわかりやすく解説します。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

青色申告とは

青色申告制度とは、一定の要件を満たした帳簿に取引を記帳し申告することで、税務上の有利な取扱いが受けられる制度のことです。

青色申告の条件

青色申告を始めるには、原則として申告する年の3月15日までに「青色申告承認申請書」を税務署に提出する必要があります。1月16日以降に事業を開始した場合は、開業日から2カ月以内が提出期限です。期限を過ぎると、その年は青色申告ができず白色申告することになるため、初めての方は特に注意が必要です。

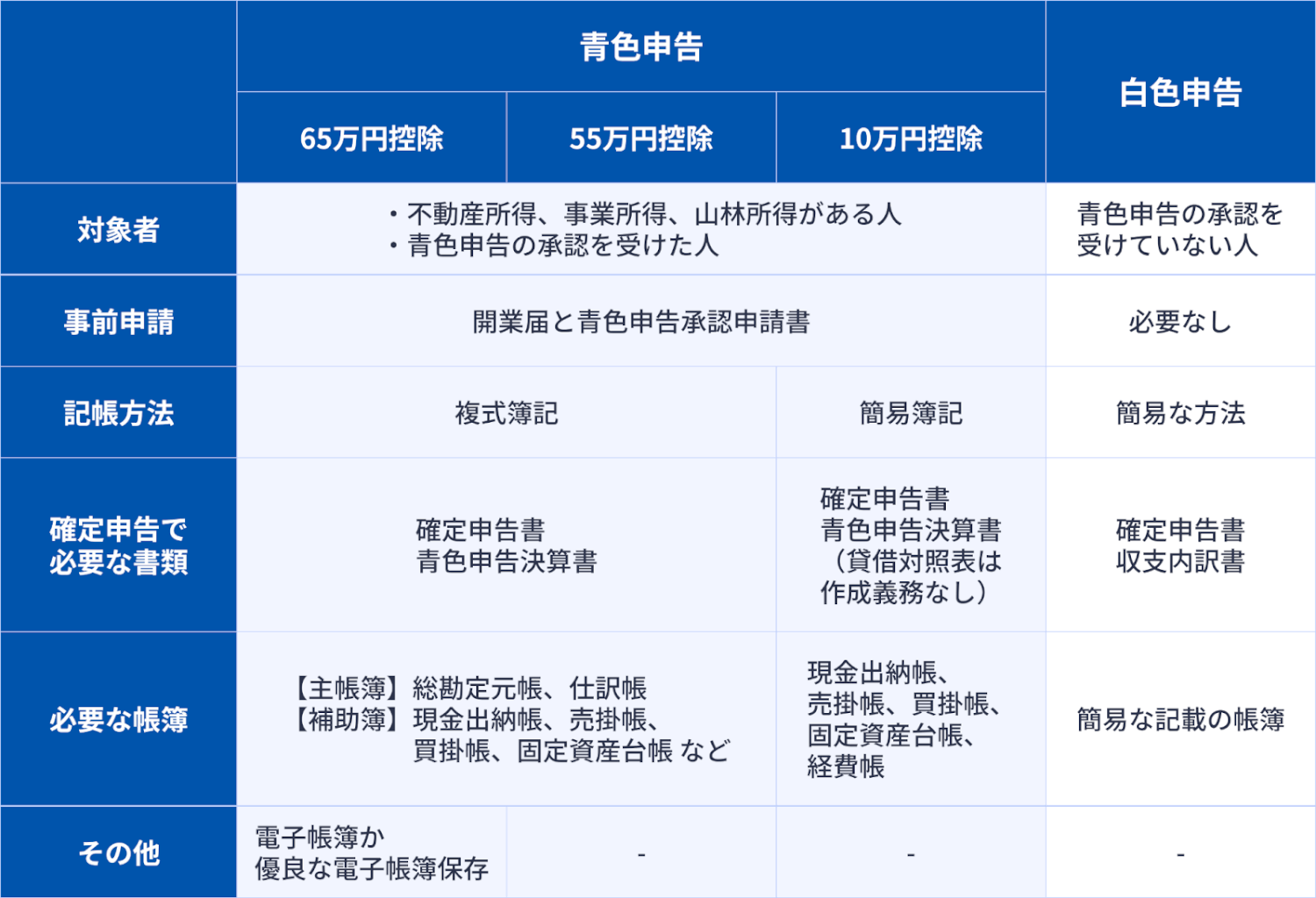

青色申告と白色申告の違い

青色申告と白色申告の最も大きな違いは、節税メリットの大きさと帳簿付けの手間です。青色申告は一定の要件を満たした帳簿(65万円・55万円控除の場合は複式簿記)での記帳が求められる分、多くの節税メリットがあります。一方、白色申告は簡易な帳簿で済みますが、青色申告特有の特別な節税メリットはありません。

平成26年1月から、事業所得・不動産所得・山林所得のある白色申告者にも記帳・帳簿保存が義務化されたため、以前よりも青色申告との手間の差は少なくなりました。以下に、それぞれの申告方法で保存が必要な帳簿や書類、期間をまとめました。

【青色申告】

| 保存が必要な帳簿・書類 | 保存期間 | ||

|---|---|---|---|

| 帳簿 | 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | 7年 | |

| 書類 | 決算関係書類 | 損益計算書、貸借対照表、棚卸表など | 7年 |

| 現預金取引等関係書類 | 領収証、小切手控、預金通帳、借用証など | 7年※ | |

| その他の書類 | 請求書、見積書、契約書、納品書、送り状など | 5年 | |

※前々年分所得が300万円以下の場合は5年

【白色申告】

| 保存が必要な帳簿・書類 | 保存期間 | |

|---|---|---|

| 帳簿 | 収入金額や必要経費を記載した帳簿 | 7年 |

| 業務に関して作成した上記以外の帳簿 | 5年 | |

| 書類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

この記事をお読みの方におすすめのガイド・お知らせ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

今だけ!確定申告 応援キャンペーン2026

青色申告をされる方に当サイトでご案内中!今だけ&お得な「確定申告応援キャンペーン2026」を実施しております。

まずは無料登録だけしてみて、その後キャンペーンに応募する形でも問題ございません。ぜひお気軽にお試しください。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

青色申告の対象者

青色申告ができるのは、事業所得、不動産所得、山林所得のいずれかがあり、提出期限までに「青色申告承認申請書」を提出した人です。

個人事業主やフリーランスの収入は事業所得に分類されるため、青色申告を選択できます。一方で、会社員の給与所得や雑所得に該当する一般的な副業収入は青色申告の対象となりません。副業収入が事業所得と認められるかは継続性や営利性などから総合的に判断されますが、判断に迷う場合は、事前に税務署へ相談することも検討するとよいでしょう。

青色申告の特典である「青色申告特別控除」には、最大65万円、55万円、10万円の3つの区分があり、それぞれに対象となる条件が定められています。

65万円の特別控除の対象者

65万円の特別控除を受けるには、以下の4つの条件を満たす必要があります。

なお、65万円の控除が適用されるのは、不動産所得または事業所得がある場合に限られます。マネーフォワード クラウド確定申告は、電子申告にも対応しており、65万円控除を受けることができます。

55万円の特別控除の対象者

55万円の控除は、65万円控除の条件のうち、e-Taxによる電子申告または優良な電子帳簿保存を行わなかった場合に適用されます。したがって、以下の3つの条件を満たす必要があります。

10万円の特別控除の対象者

10万円の控除は、65万円または55万円の特別控除の条件を一つでも満たさなかった場合に適用されます。例えば、簡易簿記で記帳している場合や、申告期限を過ぎてしまった場合などがこれに該当します。なお、期限後申告となった場合は、青色申告特別控除が認められないことがあるため注意が必要です。

青色申告のメリット

青色申告には、最大65万円の特別控除をはじめ、高い節税効果が期待できる多くのメリットがあります。

最大65万円の青色申告特別控除が適用される

青色申告では、所得金額から最高10万円または最高55万円(e-Taxによる電子申告または優良な電子帳簿保存の場合は最高65万円)を控除できます。

青色申告特別控除については、以下の記事で詳しく解説しています。

家事関連費や青色事業専従者給与の必要経費算入ができる

青色申告では、自宅兼事務所の家賃や光熱費など、事業で使用した割合分を「家事関連費」として経費にできます。(※家事関連費の計上自体は要件を満たせば白色申告でも可能です。)

また、生計を共にし、15歳以上の親族に支払った給与は労務の対価として相当な金額であれば「青色事業専従者給与」として全額経費にできます。この適用を受けるには、原則として給与を支払う年の3月15日までに「青色事業専従者給与に関する届出書」を所轄の税務署に提出する必要があります。

純損失の繰越控除および繰戻還付ができる

青色申告では、事業で赤字(純損失)が出た場合、その赤字を翌年以降3年間にわたって繰り越し、将来の黒字と相殺できます。また、前年が黒字だった場合は、事業所得についてはその年の赤字を繰り戻して前年分の所得税の還付を受けることも可能です。

少額減価償却資産の必要経費算入ができる

通常、10万円以上の備品などを購入した場合、一度に経費にすることはできませんが、青色申告をしており中小事業者等であれば取得価額が30万円未満の資産を、購入した年に一括で経費に計上できます。ただし、この特例には年間合計で300万円までという制限があります。

棚卸資産の低価法による評価の選択ができる

期末の在庫評価において、時価が原価を下回る場合に、その時価で評価する「低価法」を選択できます。ただし、この方法を選択するには、事前に税務署へ「棚卸資産の評価方法の届出」を提出する必要があります。

一括評価貸金に対して貸倒引当金の設定ができる

青色申告なら、将来の貸し倒れリスクに備え、期末の売掛金残高の5.5%を上限に「貸倒引当金」として経費に計上できます。未回収金が回収できた場合は、翌年度の決算で貸倒引当金分の戻入処理が必要になるので注意が必要です。

個人版事業承継税制を適用できる

個人版事業承継税制とは、青色申告に係る事業(不動産貸付事業等を除く)を行っていた事業者の後継者が事業用の資産を贈与または相続によって取得した際に、一定の要件のもとで贈与税や相続税の納税が猶予・免除される制度です。これにより、後継者の負担を軽減し、事業の円滑な承継を支援します。

この制度を適用するには、2019年4月1日から2026年3月31日までの間に、認定経営革新等支援機関の指導・助言を受けた旨を記載した「個人事業承継計画」の提出が必要です。

農業収入保険制度へ加入できる

青色申告を行う農業者は、自然災害などによる収入減少を補塡する「農業収入保険制度」に加入できます。この制度は、年間の収入が基準収入の9割(5年以上の青色申告実績がある場合)を下回った場合に、その差額の9割が補填されるものです。加入には、申請時に1年分以上の青色申告実績が必要です。

青色申告のデメリット

青色申告のデメリットは、55万円・65万円の特別控除を受ける場合には正規の簿記の原則(一般的には複式簿記)に従った記帳が煩雑である点です。複式簿記では、資産や負債の増減も含めて記録する必要があるため、ある程度の簿記知識が求められます。

しかし、この手間は確定申告ソフトを利用することで大幅に軽減できます。例えば、マネーフォワード クラウド確定申告のようなソフトを使えば、貸借対照表などの必要書類が自動で作成されるため、高い節税メリットを考えると青色申告がおすすめです。

マネーフォワード クラウド開業届は、開業を検討されている方に役立つ「開業時に決めることチェックリスト」を無料で用意しております。

このチェックリストは、開業前にやっておくことをリストアップし、初心者の方にも分かりやすくまとめています。個人事業主か法人(株式会社など)か事業形態に悩まれている方にもおすすめの資料です。 一つひとつ確実にクリアしていくことで、スムーズに事業をスタートできます。

個人事業主・フリーランス向け|青色申告のやり方

以下では、青色申告のやり方をわかりやすく、順序がイメージできるように紹介します。

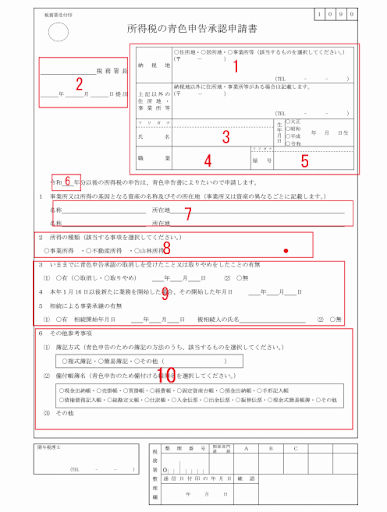

① 開業届と青色申告承認申請書を提出する

青色申告を始めるには、まず原則としてその年の3月15日までに「青色申告承認申請書」を管轄の税務署に提出する必要があります。新規開業の場合は、事業開始の日から2カ月以内が提出期限です。

出典:[手続名]所得税の青色申告承認申請手続|国税庁、「所得税の青色申告承認申請書」を加工して作成

- 納税地住所を記載します。事務所がある場合は事務所の住所、自宅を仕事場にする場合は自宅住所を記載します。また、納税地住所以外に事務所がある場合は「上記以外の住所地・事業所等」欄に記載します。ない場合は不要です。

- 管轄の税務署を確認し、記載します。

- 氏名・生年月日を記載します。

- 開業届に記入した職業を記載します。

- 屋号を記載します。個人名で活動するなどで屋号がない場合は空欄のままで構いません。

- 後述の「青色申告承認申請書の提出」を参考に、適用可能年を記入します。なお、開業届と同時に提出する場合は、開業する年を記入してください。

- 「本店」と記入します。店舗がある方の場合は店舗名や屋号を記入しても構いません。

- 事業で所得を得る方の場合は「事業所得」にチェックします。

- 今まで青色申告承認取り消しを受けていない場合は「無」にチェックします。また、開業日が1月16日以降の場合はその日を記載してください。相続による事業承継の有無のチェックも忘れないようにしましょう。

- 「複式簿記」「簡易簿記」の選択をします。65万円控除の場合は「複式簿記」です。複式簿記の場合は備付帳簿名の「総勘定元帳」「仕訳帳」「固定資産台帳」「買掛帳」「売掛帳」などにチェックを入れてください。

なお、個人事業主が開業届を提出しなくてもペナルティはありませんが、「青色申告承認申請書」には開業日の記載が必要なため、事実上セットで提出することになります。

マネーフォワード クラウド開業届では、「所得税の青色申告承認申請書」や「開業届」を無料で作成可能です。フォームに沿って必要な情報を入力するだけなので、最短5分で開業届の作成ができます。

② 確定申告書の作成方法を決める

確定申告書の作成方法は、主に以下の4つがあります。どの方法で作成するかを決めましょう。

- 確定申告書等作成コーナーで作成する方法

- 確定申告ソフトで作成する方法

- 手書きで作成する方法

- 税理士に依頼する方法

1. 確定申告書等作成コーナーで作成する方法

国税庁の公式サイト「確定申告書等作成コーナー」を活用すれば、無料で申告書や青色申告決算書を作成可能です。

画面の案内に沿って金額等を入力するだけで、納税額が自動的に算出されるため、計算ミスの心配がなく、初心者でもスムーズに手続きを進められます。収支計算が複雑でない方にもおすすめです。作成したデータはe-Taxで送信したり、印刷して郵送・持参したりできます。ただし、このサイトは申告書の作成のみに対応しているため、日々の記帳作業は別途会計ソフトなどで行う必要があります。

2. 確定申告ソフトで作成する方法

確定申告ソフトは、簿記の知識がない初心者でも、日々の記帳から申告書の作成・提出までを簡単に行えるように設計されています。クレジットカードや銀行口座と連携して仕訳を自動化できるため、手間を大幅に削減できます。確定申告が初めての方や、長期的に事業を行う個人事業主・フリーランスの方に特におすすめです。

- 直感的に使いやすく、簡単に確定申告書の作成・提出ができる

- クレジットカードや銀行口座と連携できるので、スムーズに仕訳作業ができる

- スマホで使えるソフトが多い

- 確定申告が初めての方、個人事業主・フリーランスの方や、長期的に副業を行っていきたい方におすすめ

マネーフォワード クラウド確定申告は、個人事業主や副業の方をはじめ、青色申告を行う方に多く利用されている確定申告ソフトです。

銀行・クレジットカード・電子マネーなど2,300以上のサービスと連携しており、明細データを自動入力することができるため、日々の記帳作業の負担も軽減されます。記帳作業から確定申告まで一括で対応したい人におすすめです。

3.手書きで作成する方法

税務署などで紙の申告書を入手し、手書きで作成する方法です。

- 税務署まで取りに行く

- 税務署から取り寄せる

- 確定申告の時期に設置される申告相談会場で入手する

- 国税庁サイトから申告書様式をダウンロードし、自宅やコンビニエンスストアでプリントアウトする

計算ミスや記載ミスのリスクが高いため初心者にはあまりおすすめできませんが、申告期間中であれば税務署で相談しながら作成できるというメリットもあります。パソコンが苦手な方や、職員と直接確認しながら進めたい方に向いています。

4.税理士に依頼する方法

税理士に青色申告の代行をお願いすることも可能です。税理士への報酬はかかるものの、正確な内容で申告できるほか、適用漏れの防止や制度の適切な活用により結果として節税につながる可能性がある、さまざまな相談ができるといったメリットがあります。

青色申告を1人で行うのが不安な場合や、申告内容が複雑な場合は依頼を検討してみてもよいでしょう。

③ 青色申告の提出書類を準備・作成する

青色申告で提出する書類は、主に「青色申告決算書」、「確定申告書」、必要に応じて「各種控除に関する資料」の3つです。

- 青色申告決算書

- 確定申告書(原則として第一表、第二表)

- 各種控除に関する資料(※控除内容や提出方法により省略できる場合があります)

添付書類は、受ける所得控除や税額控除の内容によって異なります。例えば、事業で赤字(純損失)が出て、翌年以降に繰り越す場合は「申告書第四表」も追加で必要です。

なお、マネーフォワード クラウド確定申告では、確定申告書・青色申告決算書など、青色申告に必要な書類が自動で作成できます。

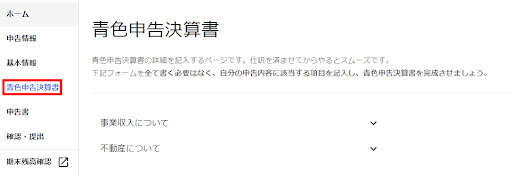

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

④ 確定申告書などを期限までに税務署に提出する

作成した書類は、期限内(原則2月16日〜3月15日※期限日が土日祝の場合は翌平日)にいずれかの方法で税務署に提出します。

- e-Taxによる電子申告(確定申告アプリや確定申告ソフトを利用)

- 確定申告アプリでの電子申告

- 税務署窓口への持参

- 信書による郵送

- 税務署の時間外収集箱へ投函

最大65万円の特別控除を受けるには、e-Taxによる電子申告、または優良な電子帳簿保存を行う必要があります。持参や郵送で提出する場合、特別控除額は最大55万円となります。税務署が推奨するe-Taxは24時間利用可能(メンテナンス時間を除く)で、忙しい方にも便利です。

また、マネーフォワード クラウド確定申告でもスマホアプリで確定申告書を作成し、提出することが可能です。

また、マネーフォワード クラウド確定申告でもスマホアプリで確定申告書を作成し、提出することが可能です。

副業・サラリーマン向け|青色申告のやり方

副業やサラリーマンの青色申告も、基本的な流れは個人事業主と同じで、事前に青色申告承認申請書の提出が必要です。

ただし、青色申告の対象は「事業所得」「不動産所得」「山林所得」のため、副業収入がこれらに該当しない「雑所得」と判断される場合は青色申告ができません。事業所得と認められるには、営利性や反復継続性、事業規模などを踏まえ、事業として行っている実態があるかどうかが総合的に判断されます。

青色申告の必要書類の書き方

青色申告で提出する書類は、主に「確定申告書」と「青色申告決算書」の2種類です。これらに加え、各種控除を受ける場合は必要に応じて関連書類も必要となります。また、作成の元となる仕訳帳や総勘定元帳などの帳簿類は、原則として7年間の保存が義務付けられています。

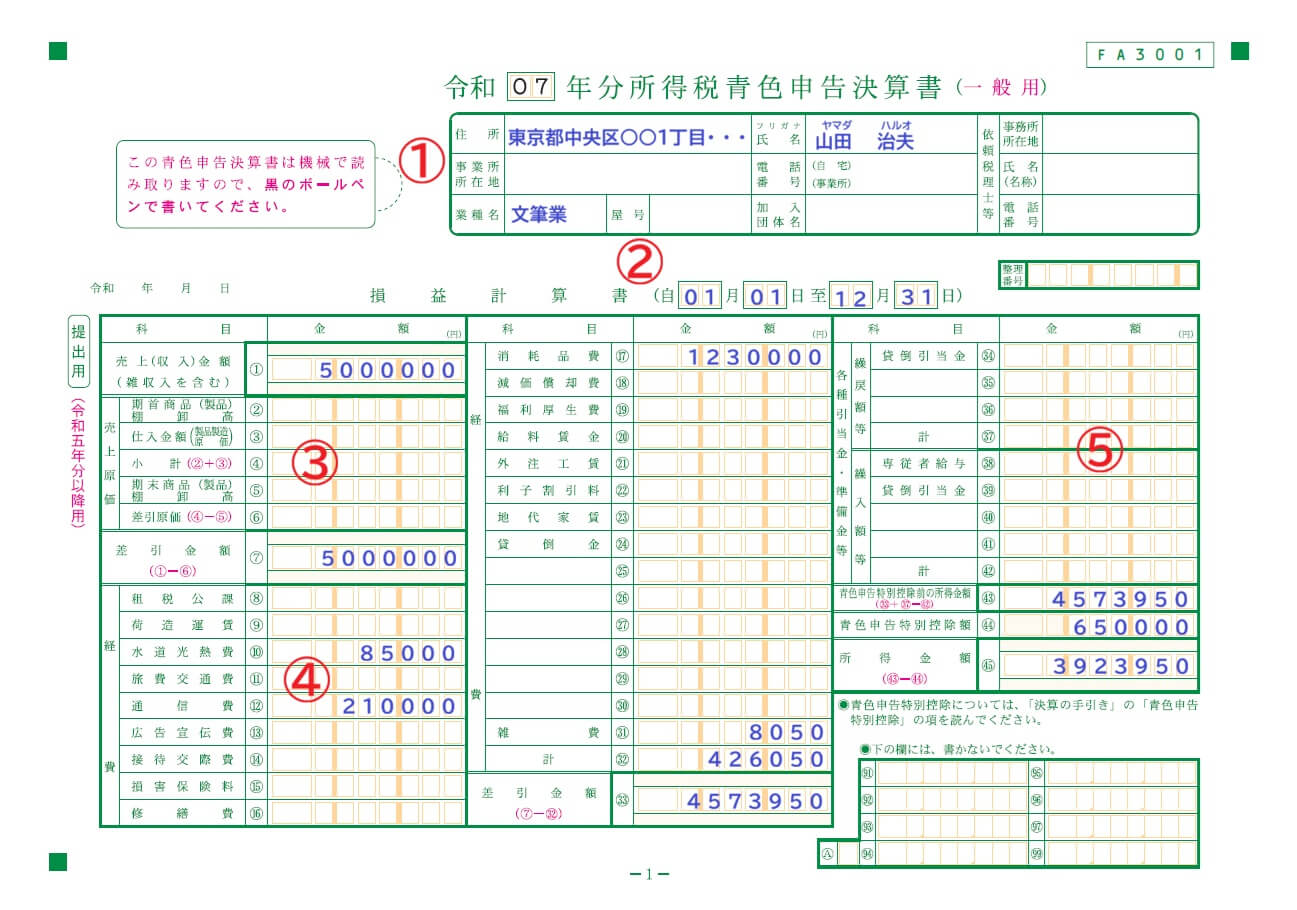

青色申告決算書(全4ページ)

青色申告決算書は、1年間の帳簿付けの結果をまとめた決算書です。青色申告決算書には、次の様式があります。

- 一般用様式

- 不動産所得用様式

- 農業所得用様式

- 現金主義用様式

このうち、フリーランス・個人事業主で事業所得を得ている場合は、通常は「一般用様式」を使用します。

出典:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

青色申告決算書(2、3ページ)

青色申告決算書の2、3ページ目は、損益計算書の具体的な内訳を記載します。 主な項目は以下の通りです。

- 売上(収入)金額や仕入金額の内訳(※項目によっては月別に記載)

- 給与賃金、青色専従者給与、貸倒引当金の内訳

- 青色申告特別控除額の記載(控除額を反映)

- 減価償却費の計算や地代家賃の内訳など

青色申告決算書の書き方の詳細は、こちらの記事や動画もご参照ください。

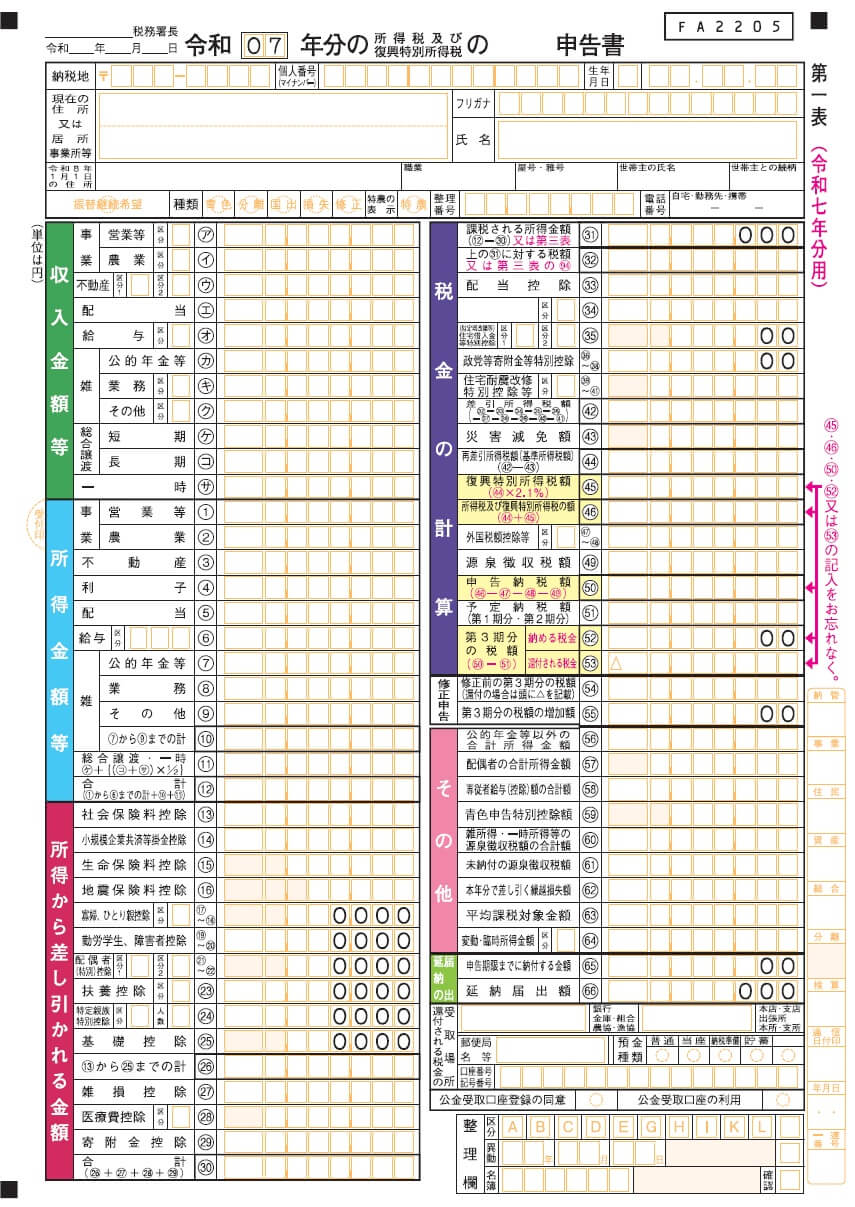

確定申告書(第一表、第二表)

確定申告書を作成するには、まず給与所得がある場合は源泉徴収票や、支払を受けた内容に応じて支払調書、各種控除証明書などの資料を集める必要があります。事業の収入金額や所得金額は、作成した青色申告決算書から転記します。不明な点は、国税庁のサイトや税務署で確認しましょう。

引用:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

確定申告書の書き方の詳細は、こちらの記事もご参照ください。

青色申告の確定申告書の添付資料

確定申告書に添付する資料は年々簡略化されており、平成31年4月以降(2019年分以後の確定申告)は源泉徴収票の添付が不要になりました。ただし、医療費控除の明細書など、依然として提出が必要な書類もあるため注意が必要です(※医療費の領収書自体は提出自体は不要ですが、5年間の保存が必要です)。

青色申告に必要な書類についての詳細は、以下の記事をご参照ください。

青色申告で経費にできる費用

フリーランス・個人事業主の青色申告では、事業に関連する支出を漏れなく経費として計上することが節税のポイントです。

事業で使った費用は、租税公課、水道光熱費、消耗品費、地代家賃、接待交際費など、内容に応じた勘定科目に振り分けて経費とします。どの科目にすべきか絶対の決まりはありませんが、一度決めたルールで継続して処理することが重要です。

| 勘定科目 | 例 | 備考 |

|---|---|---|

| 租税公課 | 事業のための税金関係 | 事業税、事業用の自動車税、印紙税は必要経費として扱えますが、所得税、住民税、国民健康保険税、相続税等は必要経費にはできません。なお、国民健康保険税は所得控除の対象となります。 |

| 修繕費 | 事業に使う物品の修理費用 | 事業に使う器具等を修繕する際の費用です。資産の価値を高めたり、耐用年数を延ばしたりする修繕の場合は資産計上し、減価償却すれば経費扱いになります。 |

| 荷造運賃 | 貨物運賃等 | 貨物運賃費用以外に、梱包費用(ダンボール・ガムテープなど)も経費扱いにできます。 |

| 水道光熱費 | 電気・ガス・水道料金 | 事業に使った事務所の水道光熱費です。自宅が仕事場の場合は、事業で使った割合を掛けた金額を経費にできます。 |

| 保険料 | 自動車保険・火災保険料など | 事務所の火災保険料、事業で使う自動車の損害保険料などです。 |

| 消耗品費 | 事務用品、電子機器など | 事業に使った消耗品は経費にできます。パソコン等であっても、取得価額が10万円未満のものは消耗品費扱いにできます。(※10万円以上のものは原則として減価償却の対象です) |

| 雑費 | どの科目にも属さない費用 | 事業のために行った引っ越し費用、クリーニング費用など事業収入を得るための支出であれば経費にできます。 |

| 法定福利費 | 雇用主として負担した社会保険料など | 個人事業主が従業員を雇った場合に事業主が負担する社会保険料です。 |

| 給与賃金 | 従業員に支払った給与など | 従業員(同一生計親族以外)に支払った報酬などです。 |

| 専従者給与 | 生計を共にしている親族に支払う給与など | 青色事業専従者給与の届出を行っており、事業に従事する親族がその年の12月31日時点で15歳以上、1年のうち6カ月以上事業に専従している場合に認められます。 ※年の途中で事業を始めた場合など、事業年度1年未満の場合は2分の1以上の期間 |

| 地代家賃 | 事務所などの賃借料(家賃)、レンタルオフィスのレンタル料など | 事業で使う事務所の家賃などです。 自宅が仕事場の場合は、事業に使った割合分の家賃が経費扱いにできます。 |

| 外注費 | 外部業者に支払った費用 | 個人法人を問わず、外部業者に業務の一部を委託した場合に支払った費用です。 |

| 新聞図書費 | 新聞・書籍・雑誌等に関する費用 | 事業のために購入した書籍等の費用です。 |

| 支払手数料 | 銀行の振込手数料、その他、支払った手数料など | 販売手数料、仲介手数料、代引き手数料も支払手数料に含まれます。 |

| 寄附金 | 事業資金から出した寄附金 | 個人事業主が寄附した分は経費にはなりません。ただし、「特定寄附金」の場合は寄附金控除の対象になります。 |

| 減価償却費 | 固定資産の償却費 | 資産計上した固定資産はその耐用年数にわたって一定期間で経費処理します。 |

| 旅費交通費 | 電車・バスなどの交通費 | 事業のために使った旅費及び交通費 |

| 通信費 | インターネット料金、電話料金、切手代など | 事業以外に利用している場合は、事業で使った割合分の通信費を経費にできます。 |

| 広告宣伝費 | 広告・宣伝等にかかった費用、販促にかかった費用 | 直接顧客に会って宣伝を行う場合は「販売促進費」などとなります。 |

| 接待交際費 | 顧客との飲食代、土産代など | 事業に直結し、取引先等との関係構築を目的とした飲食代等の場合に認められます。 |

自宅を仕事場にしている場合、家賃や水道光熱費、通信費などは全額ではなく、事業で使用している割合分のみを経費として計上します。この計算を「家事按分」といい、面積や使用時間など、合理的な基準で割合を算出する必要があります。

2026年(令和7年分)の青色申告の変更点

2026年に提出する青色申告(つまり令和6年分の確定申告)では、確定申告書や青色申告決算書の様式が一部変更されています。そのため、国税庁サイトなどから様式をダウンロードする際は、必ず令和7年分に対応したものを使用しましょう。(※2026年提出分(令和7年分)の申告書等様式も国税庁で公開されていますので、次年度以降に申告する場合はそちらを使います)

マネーフォワード クラウド確定申告などの確定申告ソフトでは、基本的に毎年の様式変更に合わせてアップデートされるので、安心して確定申告を行えます。

青色申告で困ったときの相談先

青色申告で困った場合は、税務署や青色申告会をはじめ、商工会議所や税理士などに相談できます。

特に青色申告会は、青色申告者のための記帳支援などを行っています。対面での相談だけでなく、電話やインターネットでの相談に対応していることが多いです。最新の情報は、各団体・事業者のサイトをご確認ください。

青色申告を簡単にするなら会計ソフトの利用がおすすめ

会計ソフトや確定申告ソフトを利用すれば、簿記の知識がない初心者でも簡単に青色申告を行えます。国税庁もe-Taxの利用や電子帳簿保存を推進しており、手書きに比べて記帳の負担を大幅に減らせます。月の仕訳が数十件を超えるようになったら、ソフトの導入を検討するタイミングです。

青色申告では55万円・65万円の特別控除を受ける場合、複式簿記による帳簿作成が必須ですが、クラウド型の会計ソフトや確定申告ソフトを使えば、この作業を大幅に自動化・効率化できます。銀行口座やクレジットカードを連携すれば取引データが自動で取り込まれ、仕訳も簡単に行えるため、財務状況の把握も簡単になります。この機会に、ぜひ会計ソフトの利用をご検討ください。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

青色申告の関連記事

-

【画像付き】青色申告の書き方を簡単に解説!個人事業主・フリーランス向け

-

青色申告の複式簿記を分かりやすく解説!必要な帳簿、手書き・エクセルでの書き方は?

-

青色申告は開業届と青色申告承認申請書の提出が必要!流れや注意点を解説

-

サラリーマン・会社員の青色申告の条件 メリットや副業時の注意点も

-

青色申告で認められる経費とは?認められにくい費用も解説!

-

青色申告の帳簿・複式簿記のつけ方から保存期間まで解説

-

【個人事業主向け】青色申告をするメリットは?白色申告との違いとあわせて解説【個人事業主向け】

-

青色申告承認申請書の提出期限はいつまで?期限を過ぎたらどうなるのかも解説

-

青色申告特別控除で10万円控除を受ける要件とは?帳簿や書類について解説

-

青色申告特別控除とは?65万円控除を受ける条件や税金のメリットを解説

-

青色事業専従者給与とは?事業専従者控除との違いや届出手続、家族の条件まで解説

新着記事

メルカリで儲けるためには?儲かるためのポイントも合わせて解説

メルカリは、フリマアプリの中でも人気があり、多くの人がメルカリを通して収入を得ています。不要品の販売だけでなく、商品を仕入れて販売したり、ハンドメイド雑貨を販売したりなど、メルカリ…

詳しくみる男性におすすめの副業10選!副業の選び方や見るべきポイントも合わせて解説

本業の収入にプラスしたい、将来のためにスキルを活かしたいなど、理由を始める理由は様々です。この記事では、男性が自分の強みを活かせるおすすめの副業を、在宅でできるものから、体力・時間…

詳しくみるIPO投資は儲かる?初心者でも始めやすいIPO投資の仕組みや始め方を解説

未上場企業が新規に株式を公開し、一般投資家がその株式を購入できる投資のことをIPO投資といいます。IPOの価格を決める需要調査のことを指すブックビルディングは、IPO投資で利益を狙…

詳しくみるステーブルコインで儲かる仕組みとは?安定資産で利回りを得るポイントを解説

米ドルや日本円などの法定通貨や、金などの資産を裏付けにして価値が安定するように設計されたステーブルコイン。ビットコインのような価格変動の大きい仮想通貨とは異なり、安定した価値を持つ…

詳しくみるGoogleアドセンスは儲からない?その理由と収益化のコツを解説

個人でブログを運営している人や、これからブログを始めようと思っている人の多くは、Googleアドセンスが儲からないという声を一度は聞いたことがあるのではないでしょうか。確かに、簡単…

詳しくみるインドネシア株が儲かると言われている理由や買い方・注意点をわかりやすく解説

新興国であり、今後の経済成長が注目されているインドネシアの株への投資は、大きな利益を上げることができる可能性があります。しかし、「本当に儲かるの?」「どうやって買うの?」といった疑…

詳しくみる