- 更新日 : 2025年4月2日

個人事業主が引越し・住所変更・転居した時の手続きと必要書類・e-Tax申請の流れのまとめ

個人事業主が引越しなどで自宅の住所変更があった時や事業所の移転があった時、所得税や消費税だけでなく、健康保険や労働保険、厚生年金などの社会保険関係の手続きはどうなるのでしょうか?

この記事では、青色申告者として納税地の所轄税務署に提出すべき書類や届出書の提出について取り上げ、実際に「個人事業の開業・廃業等届出書」の書面を参照して解説します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

個人事業主の引越し・住所変更・転居で必要な手続きは?

個人事業主が引越し・住所変更・転居をした時に事業主として必要な手続きは、どのような引越しや住所変更なのかによって少し異なってきます。

この記事では、主として次のケースなどについて取り上げ、必要な手続きを解説します。

- 個人事業主の「納税地」に異動があった場合

- 個人事業主の事業所の住所変更をした場合

- 個人事業主に「納税地」の異動があった場合の振替納税

- 個人事業主が労働保険・社会保険(健康保険・厚生年金)に加入している場合

- 個人事業主が海外に引越し、住所変更をする場合

いずれの手続きも、時間的な余裕をもって対応されることをおすすめします。

個人事業主の納税地に異動があった場合の手続きは?

会社員の引越しなどによる住所変更の場合には、住民票などの変更後、勤務先や金融機関、その他住所を登録している所に対し変更手続きを取らなければなりません。

個人事業主においては、勤務先に代えて税務署に対し住所変更の手続きをする必要があります。

個人事業主の場合、自宅での開業もあるため次のように整理します。

| 個人事業主の移転の状態 | 事業における手続き |

|---|---|

| 自宅のみ移転し、事業所はそのまま | (事業については特に手続きなし) |

| 自宅はそのまま、事業所のみ移転 | 納税地の変更、開業届の変更、社会保険等の変更その他 |

| 自宅で開業している場合の移転 |

なお、自宅の住所が変わった場合には、例えば電子申告(e-Tax)の住所変更などの手続きは必要となりますが、次回の確定申告の時に新たな住所で申告するようにします。

また、上記は代表的なもののみであり、例えば事業で利用する車両や電話回線、銀行口座、クレジットカード、許認可が必要な業種における住所変更手続きなど事業の状態によって手続きは多岐にわたります。

なお、納税地・振替納税についての詳細は、それぞれ以下の記事をご参照ください。

そもそも青色申告における納税地とは?

納税地とは、一般に住所地のことをいい、国内に住所がある人はその住所が納税地となります。確定申告書は、提出時における納税地、つまり住所地を所轄する税務署に提出することになっています。事業所得の場合は、その事業をしている事務所等の住所が納税地です。

所得税だけでなく、消費税の申告書や届出等も、原則としてその提出時における事業者の納税地の税務署長に提出することになっています。個人事業主の所得税、消費税は事業者単位で申告しますので、納税地の住所地でまとめて納付します。

また、納税地については、特に青色、白色の区別はありません。引越し先の納税地の所轄税務署を調べたい場合には、国税庁のサイトで検索できます。

任意で「所得税・消費税の納税地の異動に関する届出書」を提出できる

納税地の変更があった場合は、次回の確定申告(所得税や消費税など)の際、新たな納税地を記載すれば問題ありません。

なお、税務署からのお知らせ等を受けるため、確定申告書を提出する前に送付先を新住所にしたい場合には、納税地の異動について届出書を提出することもできます。したがって、「所得税・消費税の納税地の異動に関する届出書」の提出は納税者の任意となります。

以下では、その方法について解説します。

参考:パンフレット・手引|国税庁、「納税地の特例等に関する手続の変更について」

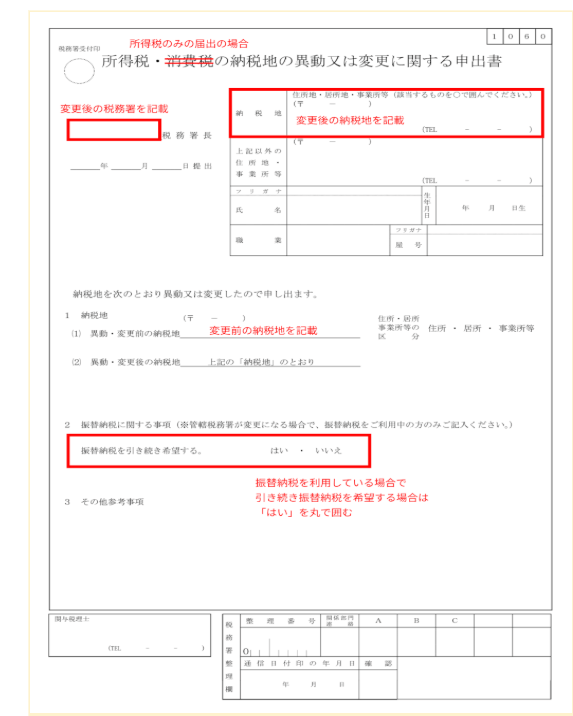

異動後における納税地の所轄税務署に「所得税・消費税の納税地の異動又は変更に関する届出書」を提出します。(提出は任意)

書式は以下のように所得税と消費税が一つの用紙となっていますので、不要な税は二重線で消して使用します。

出典:A1-6 所得税・消費税の納税地の異動又は変更に関する手続|国税庁、「所得税・消費税の納税地の異動又は変更に関する申出書」を加工して作成

この「所得税・消費税の納税地の異動又は変更に関する届出書」において、異動後の振替納税について引き続き同じ金融機関から引き落としができるように振替納税の引き継ぎができます。ここで、引き継ぎを希望しなかった場合には新たに振替納税依頼の手続きが必要になります。

届出書は税務署にも置かれており、国税庁のウェブサイトからダウンロードができ、e-Taxにより提出することも可能です。

提出期限は、納税地の異動後すみやかにと定められています。遅くとも、次回の確定申告書提出時には届け出た状態にしておきましょう。

参考:No.2091 個人事業主の納税地等に異動があった場合の届出関係|国税庁

「所得税・消費税の納税地の異動又は変更に関する届出書」をe-Taxで提出する流れ

e-Taxの利用には、マイナンバーカードが必要です。また、マイナンバーカードを読み取るためのスマホまたはICカードリーダーが必要となります。初めてe-Taxを利用する人は、「e-Taxの開始(変更等)届出書」の提出が必要です。

なお、 令和7年1月6日からe-Taxでは「スマホ用電子証明書」の利用が可能となりました。マイナンバーカードがなくても、スマホだけで手続きが可能となります。(要申請)

(現時点ではAndroidスマホだけが対応しています。)

e-Taxには、Web版やインストール版などがありますが、現時点ではe-Tax(Web版)で当届出を作成できません。以下で具体的に「所得税・消費税の納税地の異動又は変更に関する届出書」をe-Tax(インストール版)にて提出する流れを見ていきましょう。

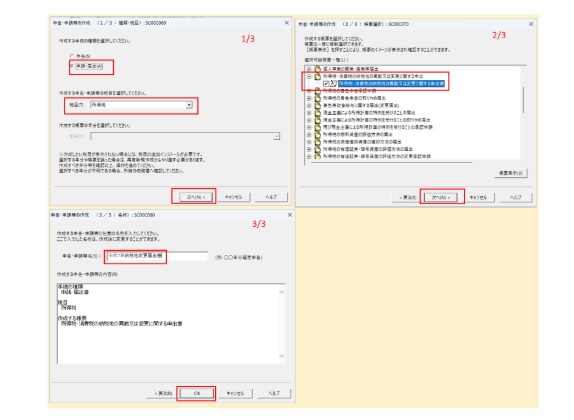

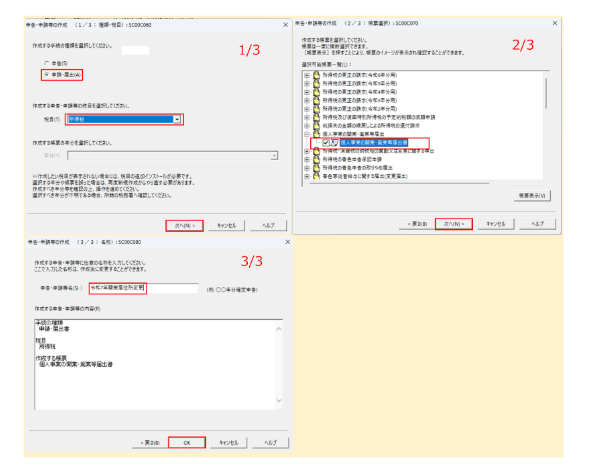

(図①)e-Tax(インストール版)における「所得税・消費税の納税地の異動又は変更に関する届出書」選択イメージ

まずは、e-Tax(インストール版)を起動し、「作成メニュー」の「申告・申請等」において「新規作成」を押下します。

- (1)図①のようなウィンドウが開きますので、「申請・届出」「所得税」を選択し、「次へ」を押下します。

- (2)選択可能帳票一覧より「所得税・消費税の納税地の異動又は変更に関する届出書」を選択し、次へを押下します。

- (3)今回の申請に名前を付けて、OKボタンを押下します。

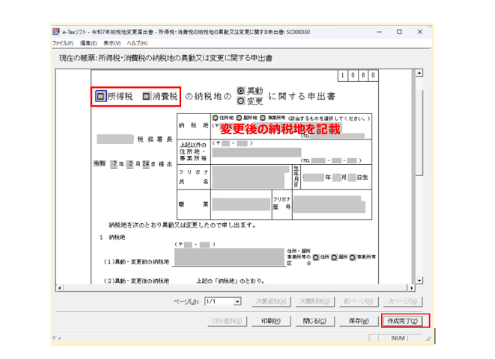

(図②)e-Tax(インストール版)における「所得税・消費税の納税地の異動又は変更に関する届出書」の編集イメージ

- (4)「基本情報」にマイナンバー等の個人情報を入力し、「帳票編集」を押して編集の後、「作成完了」を押下します。

- (5)その後は、他の申請等と同様に「署名」→「送信」します。

- (6)メッセージボックスにて受信通知を確認します。

今回は、1枚の書類のみの届出であり、急を要さないことが多いため、郵送による提出でも問題ないでしょう。

振替納税を利用している場合は「預貯金口座振替依頼書兼納付書送付依頼書」も提出

振替納税とは、納税者名義の金融機関の口座からの引き落しにより、国税を納付する手続きのことです。税務署が変更とならない場合は、自動的に次回以降も引き続き振替納税が継続されます。

しかし、税務署が変更となった場合には、次のいずれかによります。

- 変更後の税務署へ新たに口座振替依頼書を提出する

- 異動後も振替納税を継続する旨を記載した「所得税・消費税の納税地の異動又は変更に関する届出書」を変更後の税務署に提出する

- 申告所得税または消費税の申告書の振替継続希望欄に「◯」を記載して提出する

参考:No.2091 個人事業主の納税地等に異動があった場合の届出関係|国税庁

e-Taxソフト(WEB版)では、「預貯金口座振替依頼書兼納付書送付依頼書(振替依頼書)」を送信することができますので便利です。

また、都道府県税事務所、年金事務所、労働基準監督署等にも届出書等を提出しなければならない場合もあります。必要な届出書等については、各行政機関へご確認ください。

「預貯金口座振替依頼書兼納付書送付依頼書(振替依頼書)」をe-Taxで提出する流れ

「預貯金口座振替依頼書兼納付書送付依頼書」をe-Tax(Web版)にて提出する流れを見ていきましょう。

- e-Tax(Web版)にログインし、「申告・申請・納付」の「申告・申請等を行う」を選択します。

- 新規作成のメニューから「操作に進む」を押下し、「口座振替依頼書を提出する」の「口座振替依頼書(申告所得税及び復興特別所得税)」を選択します。

- 「振替依頼者のオンライン提出(所得税)」の画面にて、「注意事項、個人」の内容を確認したら、次へを押下します。

- 金融機関名や口座情報を入力します。「口座振替申込」「収納企業へ遷移」の各ボタンを確認して押下し、「提出ボタン」を押します。

- 送信結果については、メッセージボックスにて確認します。

詳細は下記のマニュアル「振替依頼書オンライン提出の流れ」を参照してください。

(e-Tax(インストール版)においても、当依頼書の作成は可能です。)

参考:G-2-1 申告所得税及び復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付|国税庁、「振替依頼書オンライン提出の流れ」(マニュアル)

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

個人事業主の事業所の住所変更をした場合の手続きは?

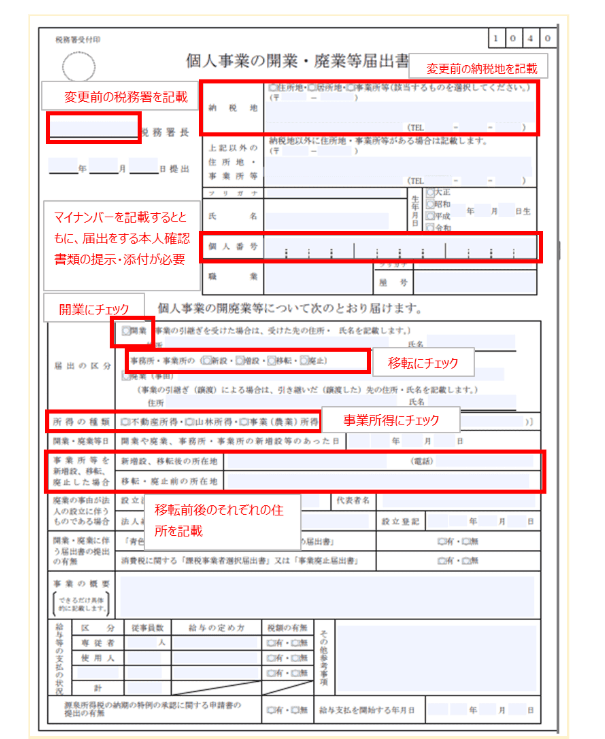

個人事業主は、事業所の住所に変更があった場合には、「個人事業の開業・廃業等届出書」を税務署に提出します。市内での事業所移転などで納税地に異動がない場合には、この「個人事業の開業・廃業等届出書」だけを提出します。

提出時には、移転によって他に提出するものがないかをよく確認してまとめて提出するようにしましょう。事前に税務署に問い合わせて、どのような税金を支払っており、どのような引越しなのかを説明して必要な手続きを聞いておくと安心です。

参考:No.2091 個人事業者の納税地等に異動があった場合の届出関係|国税庁

「個人事業の開業・廃業等届出書」を税務署に提出

事業所の住所変更があった日から1ヶ月以内に異動後の納税地の所轄税務署に「個人事業の開業・廃業等届出書」を提出します。いわゆる「開業届」と呼ばれるものです。

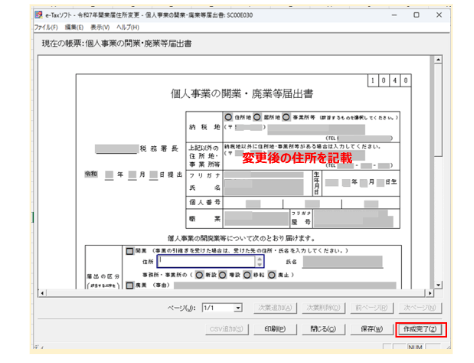

出典:A1-5 個人事業の開業届出・廃業届出等手続|国税庁、「個人事業の開業・廃業等届出書」を加工して作成

上記書面の中ほどに、移転前後の住所を記載する欄があり、これで移転前後が結びつきますので忘れずに記載しましょう。また、提出方法は上記の異動届と同様に国税庁のサイトでダウンロードするか、e-Taxにて提出することができます。

なお、個人事業の開業・廃業等届出書の詳細は、以下の記事をご参照ください。

個人事業の開業・廃業等届出書」をe-Taxで提出する流れ

「個人事業の開業・廃業等届出書」について、e-Tax(インストール版)にて提出する流れを見ていきましょう。なお、e-Tax(Web版)については現在のところメニュー未対応のようです。

(図③)e-Tax(インストール版)における「個人事業の開業・廃業等届出書」選択イメージ

まずは、e-Tax(インストール版)を起動し、「作成メニュー」の「申告・申請等」において「新規作成」を押下します。

- (1)図③のようなウィンドウが開きますので、「申請・届出」「所得税」を選択し、「次へ」を押下します。

- (2)選択可能帳票一覧より「所得税・消費税の納税地の異動又は変更に関する届出書個人事業の開業・廃業等届出書」を選択し、「次へ」を押下します。

- (3)今回の申請に名前を付けて、「OK」ボタンを押下します。

(図④)e-Tax(インストール版)における「個人事業の開業・廃業等届出書」編集イメージ

参考:e-Taxソフトのダウンロードコーナーよりインストールしたe-Taxのアプリケーションの画面より加工して作成

- (4)「基本情報」にマイナンバー等の個人情報を入力し、「帳票編集」して「作成完了」を押下します。

- (5)その後は、他の申請等と同様に「署名」→「送信」します。

- (6)メッセージボックスにて受信通知を確認します。

「給与支払事務所等の開設・移転・廃止届出書」の提出は不要

個人が事業のための事務所を移転した場合には、先述のとおり「個人事業の開業・廃業等届出書」を所轄税務署長に提出することになっています。所得税法では、個人事業主の事務所移転などにおいては、この開業届を提出すべき場合を除き、「給与支払事務所等の開設・移転・廃止届出書」を提出することとされています。

したがって、開業届で変更の手続きをした場合は、改めて「給与支払事務所等の開設・移転・廃止届出書」を提出する必要はありません。

労働保険・社会保険(健康保険・厚生年金)に加入している場合は、別途届出が必要

労働保険・社会保険(健康保険・厚生年金等)に加入している場合は、日本年金機構に変更届をする必要があります。具体的には、以下2つの書類となります。

- 健康保険・厚生年金保険事務所関係変更(訂正)届出書

- 適用事業所所在地・名称変更(訂正)届

どちらの届出書も日本年金機構のサイトにてダウンロードして使用することが可能です。これらの書類を提出する期限は、事務所の移転から5日以内と定められています。提出先は、個人事業主の事務所のある地域を管轄している年金事務所(事務センター)となります。また、電子申請も可能です。

個人事業主が海外に引越し・住所変更・転居する場合の手続きは?

海外に引越しをして日本国内の住所がなくなった場合(非居住者となった場合)の確定申告の提出先はどこになるのでしょうか。この場合の手続きは、非居住者の親族や友人などを納税管理人に委任します。ただし、確定申告を代行する納税管理人の住所の所轄税務署に提出することはできません。

国内に住所がない非居住者の場合、国内源泉所得(わが国にその発生の源泉がある所得)があれば課税の対象となります。

国内源泉所得のある非居住者等が、事業所などの「恒久的施設(国内にある事業の管理を行う場所)」を有している場合には、一般にその恒久的施設の住所等が納税地となります。

参考:No.1923 海外勤務と納税管理人の選任又は解任|国税庁

参考:No.2873 非居住者等に対する課税のしくみ(平成29年分以降)|国税庁

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

個人事業主の納税地の特例とは?

国内に住所のほかに居所(住所とは別に、実際に住んでいる場所)がある人は、居所を住所ではなく納税地に変更することができます。また、国内に住所のほか、事業所などがある人は、事業所などの所在地を納税地にすることも可能です。

これらは納税地の特例と呼ばれ、特例を適用して、納税地を住所地以外の場所に変更する場合や、住所地以外の納税地を住所地に変更する場合には、「所得税・消費税の納税地の変更に関する届出書」を提出することができます。この場合は、変更後の納税地を記載して、その変更後の所轄税務署に提出します。

個人事業主の引越し・住所変更・転居は慎重に!

個人事業主が事業の状況に応じて、事業所を移転するのはよくあることです。しかしながら、移転による事業の影響ばかり気にしていて、手続きを怠っていては正しい確定申告ができません。従業員がいる場合には、手続き漏れによる影響はさらに大きくなります。

これら移転手続きについては、基本的に費用が発生するものはありません。個人事業主の引越しや住所変更をした場合の手続きはできるだけ早めに行い、ゆとりをもった確定申告に繋げましょう。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

ぶっちゃけどう?悪い個人事業主に告ぐ、こんな経費計上・確定申告は税務調査を覚悟しよう

確定申告の時期になると、楽屋やツイッター上でみなさんの申告状況を知ることができます。直接聞くと税務相談を持ちかけられそうですし、税理士以外の税務相談は税理士法で禁止されていますので、基本は盗み聞きです。(執筆者:元国税局職員・お笑い芸人 さ…

詳しくみる個人事業主が迷う「どこまで経費?」よくあるQ&Aをもとに解説

個人事業主が事業で使った費用は、どこまで経費として計上できるのでしょうか? 例えば、家賃や水道光熱費、携帯電話の料金などが経費であると認められれば、節税対策につながります。また、交通費や飲食代、宿泊費ようなども、経費になるのかどうか気になる…

詳しくみる贈与税の税率は何%?暦年課税と相続時精算課税の違いを解説

父母から子、祖父母から孫などへの財産を贈与した際に課せられる税金が贈与税です。贈与税には暦年課税と相続時精算課税という2つの課税方式があり、それぞれで税率が変わります。 ここでは贈与税の基礎知識とこの2つの課税方式について解説します。 贈与…

詳しくみる所得税の「更正の請求」で払いすぎた税金を取り戻そう!

所得税の申告と納税を済ませた後で、納付額が多すぎたり、還付金が少なかったりすることに気づくことがあります。こうした場合には、「更正の請求」という手続きを行うことで、納付した税金が戻ることがあります。 所得税の「更正の請求」についてみていきま…

詳しくみる個人事業主が知っておくべき「事業税」とは?算出方法や控除・税率について解説

個人事業主が納める税金のひとつに「個人事業税」があります。 個人事業主にとって主な税金といえば「所得税」ですが、確定申告を提出していれば、これを基に計算した、「個人事業税」と「住民税」の納付書が届きます。なお、所得税は国税ですが、「個人事業…

詳しくみる退職の時期によって異なる住民税の対応方法

住民税は、地域ごとの行政サービスを受けることに対して支払うものであり、各都道府県と市町村へおさめる地方税を合わせた呼び名です。住民税は、納税者の前の年に得た所得に応じて課税される「所得割」と一律の金額で課される「均等割」を合算して計算します…

詳しくみる