- 更新日 : 2025年1月17日

相続がある場合の確定申告

相続とは、ある人が死亡したときなどに、その亡くなった人の財産を受け継ぐことです。財産とは銀行などにある預貯金や土地・建物などの不動産といった「正の」財産だけでなく、借入金や未納の税金など支払わなければならない負の財産も含まれます。

そして、相続や遺贈によって取得した財産が基礎控除額を超える場合には、その超える部分に対して、相続税が課税されます。

※相続の基礎控除額は3,000万円+法定相続人数×600万円になります。

ここでは、そうした相続や相続税とは別に、納税者が亡くなった年の収入に対する所得税の確定申告(準確定申告)の手順等について説明したいと思います。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

亡くなった人の準確定申告

納税者が死亡した場合でも、1月1日から死亡した日までに納めるべき所得税がある場合には、所得税の確定申告は必要です。これを「準確定申告」といい、相続人が手続きを行うことになります。

もし、相続人が2人以上いる場合には、相続人全員の連署による準確定申告書を提出しなければなりません。他の相続人の名前を付記して、各相続人がそれぞれ提出することも可能です。

ただし、この場合には、準確定申告書を提出した相続人は、他の相続人に対して申告した内容を通知する必要があります。

通常の確定申告では、1月1日から12月31日までの所得を翌年2月16日から3月15日までに申告しますが、準確定申告では、死亡日が3月15日以前か、以降かによって手続きが異なります。

1月1日から3月15日までに亡くなった場合

本来確定申告をするべきだった人が、年始から3月15日まで期間に確定申告書を提出しないまま死亡した場合は、被相続人が死亡する前年1年分の所得と被相続人が死亡した年の1月1日から死亡の日までの所得をそれぞれ計算して、相続の開始があったことを知った日の翌日から4ヶ月以内にそれぞれ準確定申告とそれに伴う納税をしなければいけません。

※3月15日が土・日曜日だった場合は次の月曜日が確定申告期限になります。

3月16日から12月31日までに亡くなった場合

死亡日が3月16日から年末までの場合は、相続の開始があったことを知った日の翌日から起算して4ヶ月以内に、その年の分について準確定申告をしなければいけません。3月15日が確定申告の期限なので、前年分については通常の確定申告として終わっているはずです。

準確定申告書の手続きについて

相続人または包括受遺者※が準確定申告を申告します。相続人が複数人いる場合は連署で準確定申告を行う必要があります。

準確定申告も確定申告と同じ用紙を使用し、揃える書類も確定申告とほぼ同じです。

※包括受遺者とは、財産を特定せず財産も債務も「包括的に」承継する遺贈を受けた人をいい、包括受遺者は相続人と同一の権利及び義務を有します。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

準確定申告書の書き方について

準確定申告書に使用する用紙は確定申告書と同じものを利用します。

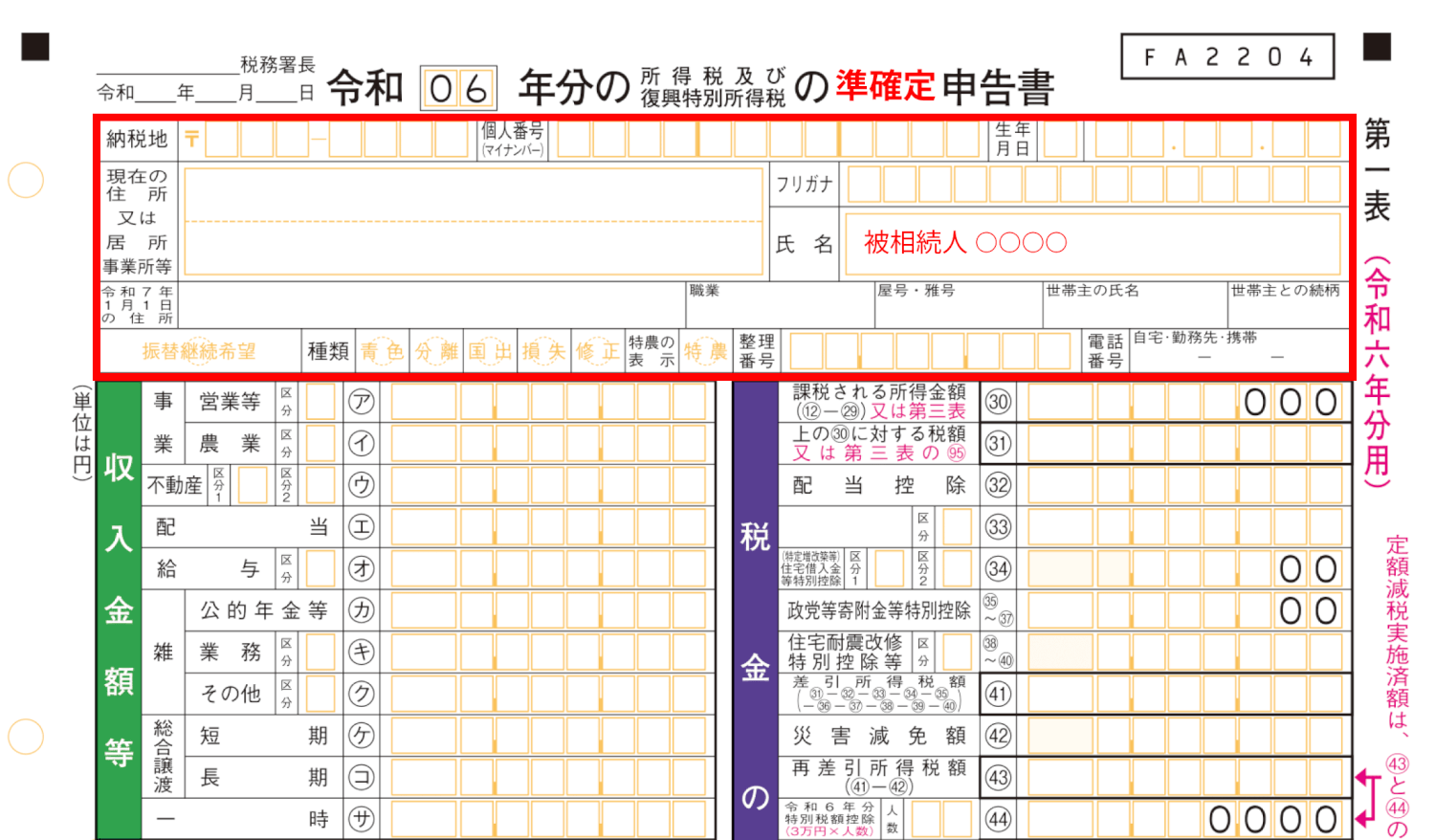

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

確定申告書の用紙の一番うえに記載されている「令和○○年分の所得税の申告書」に「準確定」の文字を書き加え、「準確定申告書」となるように記載し、死亡した人の氏名の前に被相続人の文字を入れ「被相続人 ○○○○」と記載します。

相続人が1人なら、付表を省略することができます。その場合、住所氏名の欄をそれぞれ上下2段に分け、上段には被相続人の「住所・氏名」、下段には相続人の住所・氏名を記載して押印します。

相続人が2人以上いる場合は付表を添付する必要があります。

準確定申告において納付または還付がある場合には、相続人の間でどのように被相続人の税金や還付金を分けるのかを明確にするための付表であるとともに、相続人の代表者指定の届出書でもあります。

参考:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁、「死亡した者の所得税及び復興特別所得税の確定申告書付表」

相続財産の確定申告は?

ところで、財産を相続した場合、確定申告をする必要があるのでしょうか?

例えば、不動産収入のある被相続人が5月末に亡くなったとした場合、1月から5月末までの被相続人存命中の不動産所得について、準確定申告が必要となります。

しかし、相続財産については所得税ではなく、相続税で取扱います。ですので、相続財産を収入として所得税の確定申告に記入する必要はありません。ただし、相続財産の総額が基礎控除額を超える場合には、被相続人の死亡を確認した日の翌日から10ヶ月以内に別途相続税の申告・納付をする必要があります。

冒頭でも触れましたが、財産の総額が基礎控除額以内であった場合には、相続税は課税されず、相続税についての申告をする必要もありません。

遺産相続に関する手続きや各種申告は所得の確定申告に比べ複雑であり、また相続人同士で揉めるきっかけにもなるため、専門の税理士さんに依頼するというのもひとつの方法です。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

納税者が死亡した場合に確定申告は必要?

この場合は、1月1日から死亡した日までの納税の申告が必要です。詳しくはこちらをご覧ください。

準確定申告書の手続きは誰が行う?

相続人または包括受遺者が準確定申告を行います。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

確定申告を税理士に代行してもらうメリットと費用、教えます

所得税の確定申告において、税理士に依頼するという選択肢はありますか? この記事では、個人が確定申告をするにあたって税理士に代行してもらうメリット、デメリットを解説します。また、税理士に依頼する場合の費用相場にも触れていますので、依頼の際の参…

詳しくみる看護師の確定申告のやり方は?ダブルワークや副業の場合も解説

看護師としての働き方は実に様々です。最も多いのは、一か所の医療施設等と雇用契約がある給与所得者だと考えられますが、看護師はフリーランスや副業など多様な働き方ができる業種であると言えます。 この記事では、働き方の選択肢が多い看護師について、確…

詳しくみる養育費の支払いは扶養控除の対象として税金対策できる?確定申告は?

扶養控除は、家族を扶養(経済的に助けて養うこと)する場合に受けられる控除です。同じ家計において、養う子どもや親族がいる場合に受けられます。一方で、離婚などにより別れて暮らす子どもの養育費は、教育や監督・保護のために必要な金額とされていますが…

詳しくみる母子家庭も確定申告が必要?不要な場合と控除についても解説

所得税においては、納税者自身やその家族に関する所得控除(人的控除)がいくつか設けられています。人的控除とは、課税される年の12月31日においてその納税者や親族が一定の要件を満たせば所得額から一定額を差し引くものです。 この記事では、母子家庭…

詳しくみる民泊事業は確定申告が必要?雑所得・不動産所得の区分についても解説!

「民泊」とは、一般民家である個人宅に宿泊することをいいます。空き家を有効活用できるビジネスチャンスとしてさまざまなメディアで取り上げられ、注目されています。民泊では、単に不動産の貸付だけではなく、付帯するサービスにかかる必要経費も発生します…

詳しくみる仮想通貨(暗号資産)取引で確定申告は必要?所得の区分や税金の計算方法も解説

仮想通貨(暗号資産)取引で利益が出た場合、一定の条件を満たすと確定申告が必要になります。 この記事では、仮想通貨取引で確定申告が必要な場合や所得の計算法、課税方式などについて紹介します。 仮想通貨(暗号資産)取引の利益は確定申告が必要? 仮…

詳しくみる