- 更新日 : 2025年1月21日

青色申告者が損失申告で赤字(純損失)を3年間繰越控除するには?

個人は赤字の場合は原則、確定申告をする必要がありません。しかし、個人事業主で青色申告をしている場合は、損失申告をすることで、事業の赤字を他の所得の黒字と損益通算できたり、翌年以降の3年間に赤字を繰越しできたり(純損失の繰越控除)します。

ここでは、確定申告書第四表の書き方なども含め、青色申告者は赤字が出た場合にどう処理すればよいか解説します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

青色申告者は赤字でも確定申告すべき?

所得税では、赤字の場合は確定申告をする必要がありません。ただ「必要がない」というだけで、確定申告をするかどうかは納税者が選択できます。

確定申告をしなくて良いのに、わざわざするのは手間がかかると考える人も多いでしょう。

しかし、青色申告者は手間のことを考えても、赤字でも確定申告をしたほうが良いです。それは、確定申告をしたほうが得になることが多いからです。次からは、損失申告をすることで、どのような特典があるのかを見ていきましょう。

なお、青色申告については以下の記事でくわしく解説しています。

損失申告とは

損失申告とは、簡単にいうと赤字の申告のことです。青色申告者が確定申告(損失申告)を行うと、次の特典を受けることができます。

①損益通算ができる

損益通算とは、事業などの損失を他の所得の黒字と相殺できることです。例えば、事業所得で100万円の赤字、給与所得で100万円の黒字が出ている場合、事業所得の赤字と給与所得の黒字を相殺すると所得が0円になり、事業所得だけでなく、給与所得も税金がかからなくなります。

ただし、損益通算ができる損失は事業所得、不動産所得、譲渡所得で一定のもの、山林所得から生じたものに限定されます。

②3年間の繰越控除ができる

損益通算をしても赤字が残る場合は、翌年以降3年間に赤字を繰り越すことができます。繰り越した赤字は、翌年以降3年間の黒字と相殺できます。

例えば、今年の事業所得の赤字が100万円、翌年の事業所得の黒字が150万円の場合、損失申告をしておけば、翌年は黒字150万円-前年の繰越損失100万円=50万円に対してのみ税金が課されることになります。

③純損失の繰戻還付が受けられる

純損失の繰戻還付とは、本年度の赤字を翌年ではなく、前年に繰戻し、前年度の支払済みの税金の還付を受けるというものです。

純損失の繰戻還付を受けるためには「純損失の金額の繰戻しによる所得税の還付請求書」の提出が必要です。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

申告書第四表(損失申告書)の書き方は?

損失申告をする場合には、確定申告書第一表、第二表の他に、確定申告書第四表(一)(二)を作成する必要があります。また、損失の繰越年度と翌年度では記載箇所が異なります。それぞれの年度の記載方法を見ていきましょう。

(例)令和5年に100万円の損失が発生、損益通算はなし。令和6年に80万円の黒字が出たので、前年の赤字を相殺する場合

令和5年分(損失発生)

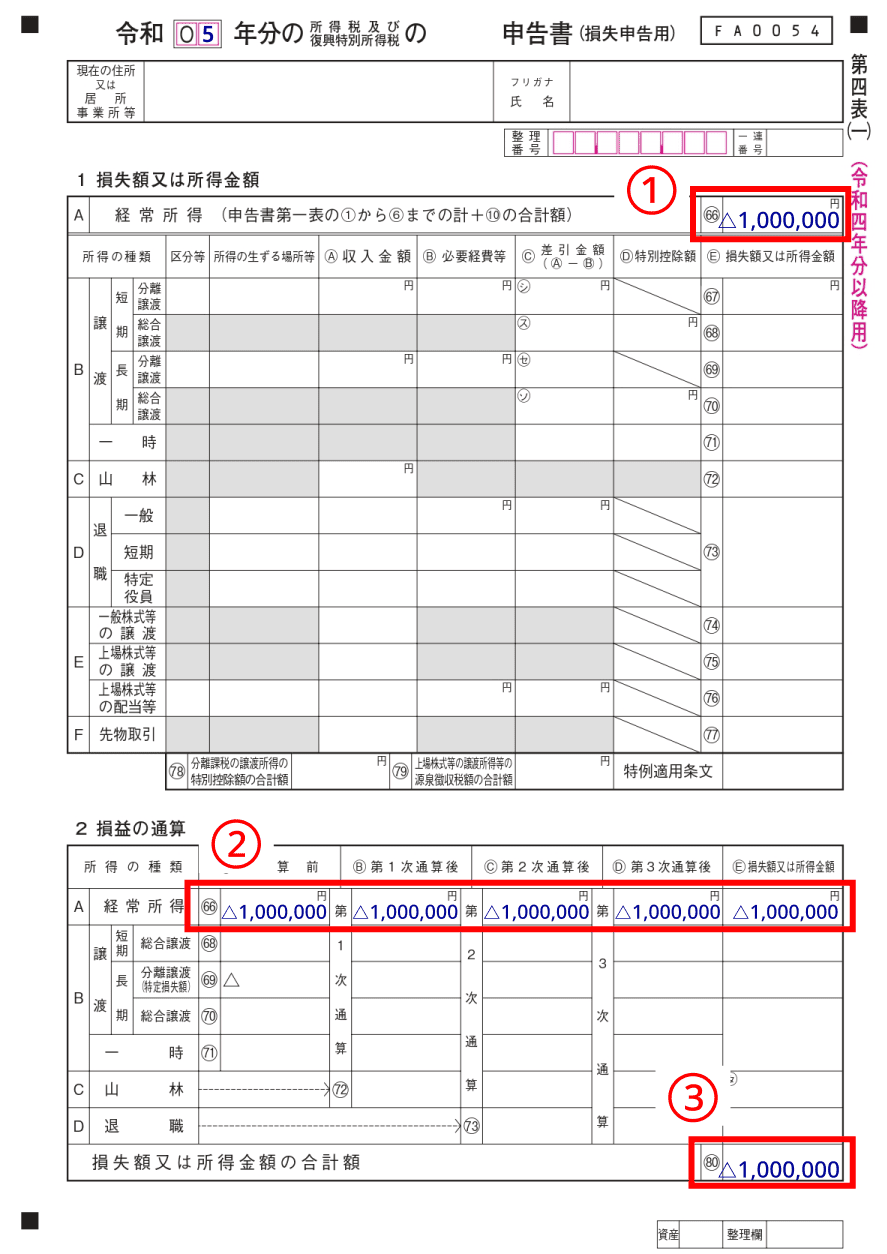

確定申告書第四表(一)(二)に記載が必要です。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

1. 第四表(一)①②に本年度の損失金額をそのまま記載します。この場合は損益通算なしなので、②にはすべて同じ数字が入ります。

2. ③に損失の合計額を記載します。

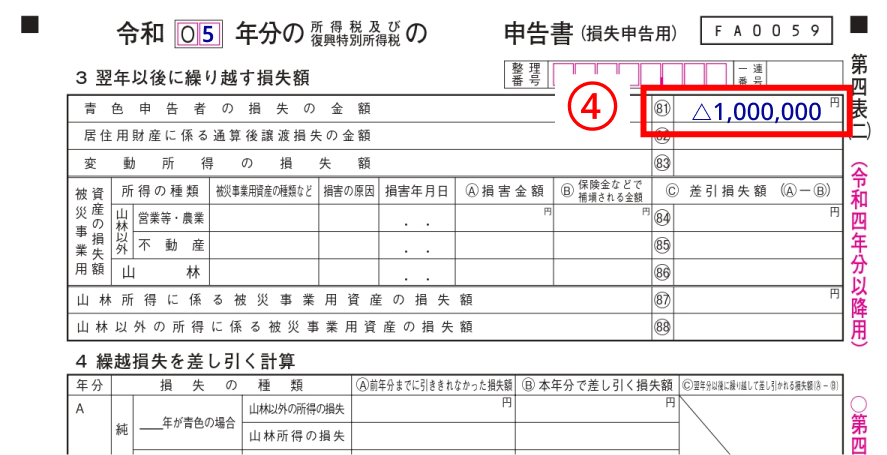

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

3. ③の金額を第四表(二)の④に記載します。

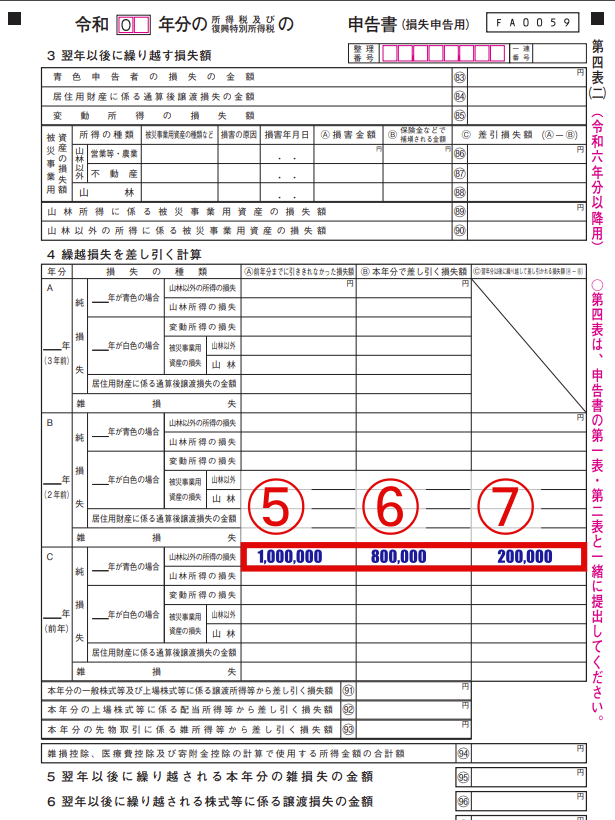

令和6年分(黒字分を前年分の赤字と相殺)

確定申告書第四表(二)に記載が必要です。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

- 令和5年分の第四表(二)の④の金額を、令和6年分の第四表(二)の⑤に記載します。

- 令和6年分の黒字の金額を⑥に記載します。

- ⑤から⑥を引き、翌年分以降に繰り越す損失がある場合は⑦に記載します。

損失申告の手続きを忘れた場合

損失の繰越控除の申告を期限内にし忘れた場合であっても、青色申告の要件を満たす場合には、期限後申告によって、繰越控除の適用を受けることができます。

しかしそうはいうものの、期限内の提出を心掛けることが皆様にとって、一番のメリットにつながると考えられます。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

損失申告ができない損失もある

上記で計算方法などを紹介しましたが、なんでも赤字であれば適用されるわけではなく、適用されないケースもあります。下記が一例になります。

青色申告者は赤字でも翌年以降のために確定申告しましょう

赤字の場合は原則確定申告をする必要はありませんが、確定申告をすることで損益通算や純損失の繰越控除などを適用することができ、納付する税金が減少、節税となります。青色申告者は、赤字であっても確定申告をするようにしましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

損失申告とは何ですか。

損失申告とは、簡単にいうと赤字の申告のことです。青色申告者が確定申告(損失申告)を行うと、一定の特典を受けることができます。詳しくはこちらをご覧ください。

損失申告をすることで、どのような特典がありますか。

損益通算・3年間の繰越控除・純損失の繰戻還付を受けることができます。詳しくはこちらをご覧ください。

損失申告をするために必要な書類は何ですか。

損失申告をするには、確定申告書第一表、第二表の他に、確定申告書第四表(一)(二)を作成する必要があります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

青色申告における簡易簿記とは?複式簿記との違いやメリットをわかりやすく解説

青色申告には、「複式簿記」と「簡易簿記」による記帳方法があります。納税者はこれらの方法のうち、いずれかの方法を選択することができるということをご存じですか?ここでは10万円控除の簡易簿記を選択した場合について解説します。 簡易簿記と複式簿記…

詳しくみる青色申告特別控除で10万円控除を受ける要件とは?帳簿や書類について解説

青色申告特別控除とは、青色申告だけに認められるメリットです。控除額は最大65万円で、作成する帳簿や申告方法により65万円のほかに55万円、10万円の控除額が用意されています。 65万円の控除を受けるためには、複式簿記の帳簿を付け、e-tax…

詳しくみる青色申告で節税対策!特別控除や専従者給与を活用しよう

独立したばかりのエンジニアやデザイナーなどのフリーランス、少人数で営む小売業や飲食業のほか、確定申告をする立場の経営者にとって、確定申告を「白色のままでいくか、青色申告にするか」の決断は避けては通れない問題です。 やや煩雑なイメージのある青…

詳しくみる青色申告をe-Taxで行うやり方・提出書類【スマホ対応】

青色申告をe-Taxで行う場合は、「①確定申告書等作成コーナーで申告書などを作成しe-Taxで提出する方法」か、「②確定申告ソフト(アプリ)で申告書などを作成し、e-Taxで提出する方法」の2パターンがメインです。 e-Taxを使うと、自宅…

詳しくみる青色申告で扶養控除が受けられない場合

「青色申告」とは、個人事業主など事業所得がある人、山林所得もしくは不動産所得がある人が、所得金額と税額を正確に計算して納税するための手続きです。 青色申告制度を利用すると、さまざまな特典を受けられます。 ただし、納税者(青色申告者)が青色事…

詳しくみる青色申告の現金主義の特例条件やメリット・デメリットを解説

青色申告者である小規模事業者は、届出により現金主義による特例が適用され、現金主義による記帳を行えるようになります。現金主義は、現金の出入りを基準に簡単に記録ができるのがポイント。この記事では、現金主義とは何か、特例適用の条件、届出時の提出書…

詳しくみる