- 更新日 : 2025年2月27日

青色申告とは?やり方・対象者を初心者や個人事業主・フリーランス向けに優しく解説

青色申告は、日々の取引を複式簿記(もしくは簡易帳簿)にて記帳し、その記帳に基づいて正しい確定申告をする制度です。青色申告特別控除などの各種制度があるため、白色申告よりも節税効果があります。

青色申告のやり方は【①青色申告承認申請書の提出→②確定申告書の作成方法を決める→③青色申告の提出書類を準備・作成する→④税務署に提出する】という流れで行います。

会社から独立してフリーランス(個人事業主)となった場合、毎年確定申告書を提出する必要が生じます。当記事では、青色申告とはどんな申告制度かといった基礎的な内容から、青色申告のやり方まで、分かりやすく丁寧に紹介します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

青色申告とは?

青色申告制度とは、毎日の取引を会計帳簿に記帳し、記帳に基づいて申告をすることで、所得計算などで税務上有利な取扱いが受けられる制度を言います。

青色申告をする場合には、その年の3月15日までに税務署へ「青色申告承認申請書」を提出します。その年の1月16日以降に開業した場合は開業の日から2ヶ月以内に申請書を提出します。

提出期限を過ぎてしまうと青色申告ができず、自動的に白色申告になってしまいます。初めて青色申告をする場合は、提出したかどうか確認しましょう。

青色申告のメリットはたくさんありますが、特に「青色申告特別控除(所得金額から、10万円or55万円or65万円の控除)」、「青色事業専従者給与の必要経費算入」、「純損失の繰越しと繰戻し」などが、節税効果の高い特典です。(詳しくは「青色申告のメリット」の見出しをご覧ください)

ただし、青色申告承認申請書を提出して終わりではなく、

- 事業収支を記帳する

- 決算書を作成し、税務署に提出(確定申告時)

といった対応が必要となります。

青色申告の期間について

青色申告(確定申告)の期間は、毎年原則2月16日~3月15日です。

つまり2024年1月1日~12月31日分(令和6年分)の所得税の確定申告は、2025年2月17日(月)~3月17日(月)の間に行う必要があります。

個人事業主・フリーランスの青色申告のやり方

青色申告のやり方は、青色申告の承認を経たうえで、「日々の記帳」→「決算書類作成」→「申告書作成・提出」という流れが基本です。

以下では、青色申告のやり方をわかりやすく、順序がイメージできるように紹介します。

①青色申告承認申請書の提出

青色申告を希望するのであれば、青色申告承認申請書の提出も行います。

対象となる年の3月半ばまで(その年の1月16日以降に事業を開始した場合は事業開始の2カ月以内)に管轄の税務署に提出してください。ただ、忘れないようにするためには、できれば開業届と同時に提出することをおすすめします。

マネーフォワード クラウド開業届は、所得税の青色申告承認申請書を簡単かつ無料で作成可能です

手書きで青色申告承認申請書を作成する場合は、「青色申告承認申請書の書き方・作成方法」の見出しをご確認ください。

②確定申告書の作成方法を決める

青色申告の確定申告書の作成方法が主に4つありますので、どの方法で作成するかを決めます。

- 確定申告書作成コーナーで作成

- 確定申告ソフトで作成

- 手書きで作成

- 税理士などの士業の方に依頼する

1.確定申告書作成コーナーで作成

国税庁のWebサイトには、「確定申告書等作成コーナー」というサイトがあり、必要事項を入力するだけで青色申告の確定申告書を作成できるようになっています。

また、申告書のみならず、青色申告決算書の作成にも対応しています。

- 画面の指示に従って入力を進めることで簡単に作成が可能

- 納税額も自動で計算される

- 収支計算が複雑ではない方、経費などが少ない方におすすめ

確定申告書等作成コーナーで作成した確定申告書は、印刷して税務署に直接持参する以外に、インターネット経由で税務署に送信する方法(e-Tax)、税務署に郵送する方法などがあります。

注意点としては、あくまで申告書の作成のみに対応しているので、記帳作業は会計ソフトなどをしようする必要があります。(65万円の青色申告特別控除を受ける場合は電子帳簿保存法に対応したソフトが必要)

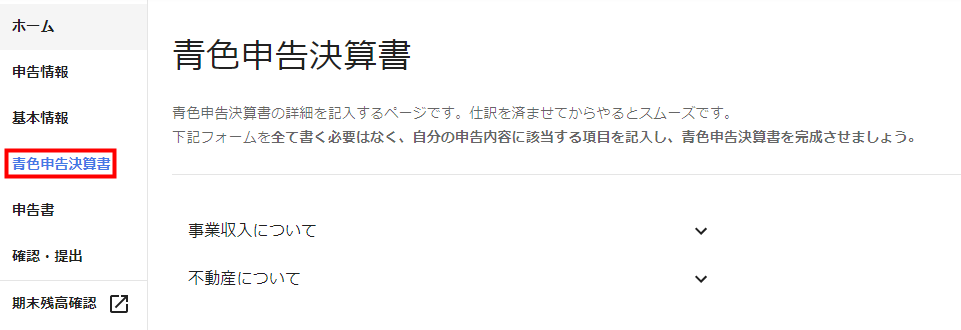

2.確定申告ソフトで作成

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

確定申告ソフトは、申告書等の様式に則った入力画面に必要な項目を入力することで、申告用データを作成できるソフトです。

簿記や会計の知識がない方にも使用しやすく設計されているので、個人事業主だけでなくフリーランス・サラリーマンの副業を含め、青色申告の確定申告におすすめです。

- 直観的に使いやすく、簡単に確定申告書の作成・提出ができる

- クレジットカードや銀行口座と連携できるので、スムーズに仕訳作業ができる

- スマホで使えるソフトが多い

- 確定申告が初めての方、個人事業主・フリーランスの方や、長期的に副業を行っていきたい方におすすめ

たとえば、マネーフォワード クラウド確定申告は、個人事業主や副業の方をはじめとして、青色申告を行う方に多く利用されている確定申告ソフトです。

確定申告書等作成コーナーと同様に、青色申告で必要な確定申告書や青色申告決算書の作成に対応しています。

銀行・クレジットカード・電子マネーなど2,300以上のサービスと連携しており、明細データを自動入力することができるため、日々の記帳作業の負担も軽減されます。記帳作業から確定申告まで一括で対応したい人におすすめです。

3.手書きで作成

紙の確定申告書を使用して、手書きする方法です。

- 税務署まで取りに行く

- 税務署から取り寄せる

- 確定申告の時期に設置される申告相談会場で入手する

- 自宅やコンビニエンスストアでプリントアウトする

紙の確定申告書は、計算ミスや記載ミスをしてしまうリスクが高く、実は初心者にはあまりおすすめできない方法です。一方で以下のようなメリットもあります。

- 申告期間であれば、税務署に申告書を持ち込んで相談しながら作成できる

- 時間はかかりやすいが、確定申告を行う達成感がある

- パソコンが苦手な方や、税務署の方と慎重に確定申告をしたい方におすすめ

また、作成内容について質問がある場合には、税務署に直接相談することもできますし、電話で国税局電話相談センターなどを利用することができます。

4.税理士などの士業の方に依頼する

税理士に青色申告の代行をお願いすることも可能です。税理士への報酬はかかるものの、正確な内容で申告できる・節税が期待できる・様々な相談ができるといったメリットがあります。

青色申告を1人で行うのが不安な場合や、申告内容が複雑な場合は依頼を検討してみてもよいでしょう。

③青色申告の提出書類を準備・作成する

青色申告をするための提出書類は、次の3つです。

添付書類については、所得控除や税額控除の内容によって変わってきます。

青色申告をする年分の純損失については、翌年以降3年間の所得の金額から繰越控除を受けることができます。この場合には、申告書第四表が必要です。

なお、マネーフォワード クラウド確定申告では、確定申告書・青色申告決算書などの、青色申告に必要な書類が自動で作成できます。

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

④確定申告書などを期限までに税務署に提出する

青色申告をするための提出書類の準備ができたら、以下のいずれかの方法で確定申告書を提出します。

- e-Taxによる電子申告

- 確定申告アプリでの電子申告

- 税務署窓口への持参

- 信書による郵送

- 税務署の時間外収集箱へ投函

55万円の特別控除に上乗せして10万円の特別控除を受けたいのであれば、原則としてe-Taxでの確定申告を行うか電子帳簿保存の必要があります。持参や郵送で提出の場合は、特別控除額は最大55万円となります。

また、確定申告書の提出日についても確認しておいてください。確定申告書の提出日は毎年2月16日~3月15日です(※上記の日付が土曜・日曜・祝日の場合は次の月曜日が期限日となります)。

電子申告は、税務署でも推奨されている方法です。

特にe-Taxは確定申告期間になると、土日祝を含む全日、24時間(メンテナンス時間を除く)利用できますので、忙しい人は電子申告が便利です。

また、マネーフォワード クラウド確定申告でもスマホアプリで確定申告書を作成し、アプリ内で提出することも可能です。(e-Taxでの電子申告や、窓口・郵送で提出にも対応しています。)

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

青色申告の対象者

青色申告の対象者は、「①所得区分が不動産所得、事業所得、山林所得のある者」かつ「②青色申告承認申請書を提出した者」です。

個人で事業活動を行い、法人設立をしていない個人事業主や、特定の会社に所属せずに契約に基づき働くフリーランスの収入は、事業所得として分類されます。このような個人事業主やフリーランスは、青色申告を選択して税務申告を行うことができます。

一方で、会社員の給与所得(会社から支払われる給料)や株取引などの雑所得は青色申告の対象とならないので注意が必要です。

副業による収入も一定の所得があることや継続性が認められなければ、雑所得として判断される可能性が高いです。自身で判断することは難しいので、税務署に確認しましょう。

青色申告特別控除の対象者

青色申告のメリットは特別控除で節税効果が得られる点ですが、青色申告特別控除には最大65万円のほかに基本となる55万円、その下の10万円という3種類があります。

65万円の特別控除の対象者

65万円の特別控除を受けられる対象者は、以下の4つの条件を満たす必要があります。

青色申告の対象者は「不動産所得、事業所得、山林所得のいずれかがある人」でしたが、65万円控除が適用されるのは不動産所得または事業所得に限られる点に注意が必要です。

なお、マネーフォワード クラウド確定申告は電子申告にも対応しており、「65万円の特別控除」を受けることができます。

55万円の特別控除の対象者

複式簿記の記帳や添付書類は65万円の特別控除の要件を満たしているものの、e-Taxによる申告または電子帳簿保存を行っていない者は、55万円の特別控除となります。

そのため、55万円控除を受けるために必要な条件は以下の3つです。

- 不動産所得(事業的規模)または事業所得がある

- 複式簿記で記帳をしている

- 貸借対照表と損益計算書を確定申告書に添付している

10万円の特別控除の対象者

10万円控除の対象者は、65万円・55万円の特別控除に1つでも該当しなかった者です。

例えば、65万円・55万円の特別控除を受けるためには複式簿記で記帳しなければなりませんが、簡易簿記で記帳している場合は10万円控除となります。

なお、10万円控除では貸借対照表の作成義務はありません。

上記の条件以外にも、「申告期限までに確定申告を行わなかった人」は65万円控除を申請した場合も10万円控除となります。必ず期限内に青色申告をしましょう。

青色申告と白色申告の違い

白色申告は、青色申告でない場合の申告方法を言います。

青色申告と違い、白色申告に事前申請は必要ありません。青色申告を期限内に提出できない場合、その年の確定申告は白色申告で行うことになります。

青色申告と白色申告との違いをまとめた表は、以下の通りです。

青色申告と白色申告は、帳簿の記帳方法も異なります。青色申告は所得税の特別控除が受けられるなど節税効果のある特典がありますが、複式簿記で記帳することが条件です。複式簿記とは、2つの勘定科目を使い、お金の出入りと財産が増減した原因を同時に記録する方法です。

一方、白色申告も帳簿の記載自体は必要ですが、より簡易な方法で行えばよいとされています。白色申告で行う記帳は簡易簿記で、ひとつの勘定科目を使って現金の出入りを記録する方法です。簡単な方法で、複雑な簿記の知識も必要ありません。

青色申告と白色申告の帳簿保存期間の違い

しかし、平成26年1月からは白色申告であっても収入にかかわらず会計帳簿を作成し、会計帳簿や書類の保存が義務づけられました。したがって、それ以前ほど青色申告と白色申告の手間の差はなくなりました。

青色申告と白色申告における保存が必要な帳簿書類とその期間を比較すると次のようになります。業務取引で発生する場合は、これらの保管の義務が発生します。

【青色申告】

| 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | |||

| 決算関係書類 | 損益計算書、貸借対照表、棚卸表など | ||

| 現預金取引等関係書類 | 領収証、小切手控、預金通帳、借用証など | ||

| その他の書類 | 請求書、見積書、契約書、納品書、送り状など | ||

※前々年分所得が300万円以下の場合は5年

現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳は青色申告の中でも簡易帳簿(青色申告特別控除額最高10万円)の標準的な帳簿を示しています。

【白色申告】

| 収入金額や必要経費を記載した帳簿 | ||

| 業務に関して作成した上記以外の帳簿 | ||

| 決算に関して作成した棚卸表その他の書類 請求書、納品書、送り状、領収書などの書類 |

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

青色申告の必要書類・提出書類と書き方

青色申告で提出する書類は、確定申告書と青色申告決算書の2種類です。各種控除を受ける場合は、控除関係書類も必要となります。

また、仕訳帳や総勘定元帳などの帳簿は、7年の保存が必要です。

以下では、青色申告の必要書類の内容と書き方について解説します。

青色申告決算書(全4ページ)

青色申告決算書とは1年間帳簿を付けたものをまとめ、決算書としたものです。青色申告決算書には次の様式があります。

なお、現金主義様式を使用する場合は事前届出書の提出が必要です。

- 一般用様式

- 不動産所得用様式

- 農業所得用様式

- 現金主義用様式

フリーランス・個人事業主で事業所得を得ているのであれば「一般用様式」を使ってください。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

青色申告決算書は、基本的には作成した会計帳簿から転記します。各勘定科目の最終残高を1ページ目の損益計算書及び4ページ目の貸借対照表に転記します。

マネーフォワード クラウド確定申告では「青色申告決算書」を自動で簡単に作成できます。

青色申告決算書(2、3ページ)

2、3ページ目は、損益計算書の内訳として、次の項目を記載します。

青色申告決算書の書き方の詳細は、こちらの記事や動画もご参照ください。

確定申告書(第一表、第二表)

確定申告書を書くためには、まず資料集めから行わなければなりません。

たとえ1ヶ月でも給与があれば源泉徴収票は必要です。また、得意先から送付された支払調書、所得控除関係の資料など、事業だけでなく個人として支払いをしたものも含め、収集しておきます。

事業の収入金額や所得金額は、青色申告決算書から転記します。

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

その他の不明な点は、国税庁の「確定申告書等作成コーナー」などで調べたり、税務署に直接問い合わせたりして、確認しましょう。

また、利用期間が限られているのですが、国税庁のサイトにはチャットボット(ふたば)というAI(人工知能)を活用した、税務申告の自動回答サイトもあります。

確定申告書の書き方の詳細は、こちらの記事もご参照ください。

申告書の添付資料

年々、確定申告書に添付する資料は簡略化されてきています。

平成31年4月以降は源泉徴収票の添付が不要となりました。国民年金の支払証明についても添付を省略し、5年間手元で保管することも可能になりました。さらに、生命保険料控除などについても控除証明書を電子データで交付する動きが進んでいます。

しかし、医療費控除など明細書や資料の添付を必要とするものも残っていますので注意しましょう。

青色申告に必要な書類についての詳細は、以下の記事をご参照ください。

青色申告承認申請書の書き方・作成方法

所得税の青色申告承認申請書の書式は以下の通りです。書き方をご紹介します。

なお、無料で利用できる「マネーフォワード クラウド開業届」で、オンラインから簡単に作成も可能です。

「所得税の青色申告承認申請書」を加工して作成

- 納税地住所を記載します。事務所がある場合は事務所の住所、自宅を仕事場にする場合は自宅住所を記載します。また、納税地住所以外に事務所がある場合は「上記以外の住所地・事業所等」欄に記載します。ない場合は不要です。

- 管轄の税務署を確認し、記載します。

- 氏名・生年月日を記載します。

- 開業届に記入した職業を記載します。

- 屋号を記載します。個人名で活動するなどで屋号がない場合は空欄のままで構いません。

- 後述の「青色申告承認申請書の提出」を参考に、適用可能年を記入します。なお、開業届と同時に提出する場合は、開業する年を記入してください。

- 「本店」と記入します。店舗がある方の場合は店舗名や屋号を記入しても構いません。

- 事業で所得を得る方の場合は「事業所得」にチェックします。

- 今まで青色申告承認取り消しを受けていない場合は「無」にチェックします。また、開業日が1月16日以降の場合はその日を記載してください。相続による事業継承の有無のチェックも忘れないようにしましょう。

- 「複式簿記」「簡易簿記」の選択をします。65万円控除の場合は「複式簿記」です。複式簿記の場合は備付帳簿名の「総勘定元帳」「仕訳帳」「固定資産台帳」「買掛帳」「売掛帳」などにチェックを入れてください。

(無料)マネーフォワード クラウド開業届では「所得税の青色申告承認申請書」を簡単に作成可能です

副業やサラリーマンの青色申告のやり方

副業やサラリーマンの青色申告のやり方も、流れは個人事業主のやり方と同様であり、事前に青色申告承認申請書の提出が必要です。

しかし注意したいのが、副業の収入は雑所得のことが多いですが、雑所得は青色申告が認められていない点です。青色申告はあくまで「事業所得、不動産所得、山林所得がある方」が対象なので、雑所得が事業所得として認められないと青色申告はできません。

事業所得は、事業主がリスクを負い、事業主自身の判断で事業を営み、その行為が反復継続して初めて「事業」であると客観的に認められます。それはたとえ他に業務があり、複業として実施しているものであっても同様の認識、事実があれば事業所得となります。

2025年(令和6年分)の青色申告で気を付けたい変更点は?

2025年の青色申告では、確定申告書や青色申告決算書の様式が一部変わっています。

そのため、ダウンロードする際は、令和5年分に対応したものを使いましょう。

マネーフォワード クラウド確定申告などの確定申告ソフトでは、基本的に毎年の様式変更に合わせてアップデートされるので、安心して確定申告を行うことができます。

個人事業主・フリーランスが青色申告を行うメリット

個人事業主が青色申告を行う青色申告を行うメリットとして次の6つが挙げられます。

- 最大65万円の青色申告特別控除が受けられる

- 家事関連費や青色事業専従者給与を必要経費に算入できる

- 純損失(赤字)を最大3年間繰り越すことができる

- 貸倒引当金の繰り入れができる

- 少額減価償却資産を必要経費に算入できる

- 棚卸資産の低価法による評価の選択ができる

最大65万円の青色申告特別控除が適用される

所得金額から、最高10万円又は最高55万円(e-Taxによる申告又は電子帳簿保存の場合は最高65万円)を控除することができます。

対象者や条件は前述の通りで、青色申告特別控除については以下の記事で詳しく解説しています。

所得控除と税額控除について

ここで、「控除」について補足しておきます。控除は差し引くという意味ですが、税金の計算をする場合、所得税に限らず「所得控除」と「税額控除」があります。

「所得控除」とは、課税所得を減らすことができる制度であり、「税額控除」とは計算した所得税からさらに減らすことができる制度です。

家事関連費や青色事業専従者給与の必要経費算入ができる

青色申告では水道光熱費等の家事関連費を必要経費に算入することができます。

経費として計上する場合は、「事業で〇割、家事で〇割使用」と明確な根拠や基準を持って分ける必要があります。判断に迷う場合は税務署へ相談しましょう。

また、青色申告者と生計を一にしている配偶者や15歳以上の親族がその事業に専従する場合には、支払った給与は「青色事業専従者給与」として、その事業の必要経費とすることができます。

青色事業専従者給与の適用を受けるためには原則、青色事業専従者給与を支払う年の3月15日までに「青色事業専従者給与に関する届出書」を所轄の税務署に提出する必要があります。

※白色申告の場合も事業専従者控除で一定額は控除できます。

純損失の繰越しができる

青色申告では、個人事業主は不動産所得、事業所得及び山林所得で赤字が発生した場合、赤字分を翌年度から3年間繰り越しができます。

つまり、今年度で発生した純損失を翌年以降の黒字から差し引いて所得税の計算を行うことができるのです。

また、今年度が赤字で前年度が黒字だった場合は、今年度の純損失額赤字を前年度の黒字から繰り戻して控除し、前年度分の税金の還付を受けることができます。

少額減価償却資産の必要経費算入ができる

取得価格が10万円以上の固定資産等を取得した際、減価償却をする必要があります。

青色申告の場合、取得価格30万円未満であれば、取得した年に一括で経費計上が可能です。ただし、年間合計で300万円までの制限があります。

棚卸資産の低価法による評価の選択ができる

期末に販売商品などが残っている場合には、商品の棚卸しを行う必要があります。商品の棚卸しでは期末時点の商品の金額を計算しますが、一般的には原価(最終仕入原価法などで計算)で期末商品の価格を計算します。

青色申告の場合は、低価法により期末商品の価格を計算することもできます。ただし、事前に税務署へ「棚卸資産の評価方法の届出」を提出する必要があります。

一括貸倒引当金の繰り入れができる

将来、代金の未回収が起きる可能性もゼロではありません。その際の損失に備えられるのが「貸倒引当金」です。

青色申告では貸倒引当金の設定ができます。なお期末における貸金の帳簿価額の合計額の5.5%以下の金額について繰り入れた貸倒引当金は、必要経費として認められます。

未回収金が回収できた場合は、次年度の決算時に貸倒引当金分の戻入処理を行う必要があるので注意しましょう。

個人版事業承継税制の適用

個人版事業承継税制とは、青色申告を行う事業者の後継者として円滑化法の認定を受けた者が、事業用の資産(土地や建物など)贈与または相続などで取得した場合に、一定の要件のもと贈与税または相続税が猶予される制度のことです。

また、後継者が死亡した場合などに納税が猶予されている贈与税・相続税の納付が免除されます。

これにより、事業継承による後継者の資金繰りの悪化を避け、事業を継続しやすくなるメリットがあります。ただし、「猶予」の場合は支払い義務は残っており、あくまで支払い期限を延長している状態である点に注意しましょう。

この税制を適用するには、円滑化法(中小企業における経営の承継の円滑化に関する法律)に基づく認定等が必要です。

具体的には、2019年(平成31年)4月1日から2026年(令和8年)3月31日までに、認定経営革新等支援機関の指導及び助言を受けた旨を記載した個人事業承継計画の提出が必要となります。

申請書や報告書の提出窓口や問い合わせ先は、都道府県の担当課です。(国税庁の公式サイトを参照ください)

個人事業主の事業継承については以下の記事でくわしく解説しています。

農業収入保険制度への加入要件

青色申告をする農業者を対象に、農業経営に関わる様々なリスクを対象とした農業収入保険制度に加入することが認められます。

収入保険制度とは、青色申告を行っている農業者(個人・法人)が、自ら生産した農産物の販売収入全体を対象として、当年の収入が基準収入の9割(5年以上の青色申告実績がある場合)を下回った場合に、下回った額の9割(支払率)を補塡する制度です。 加入にあたっては、申請時に青色申告の実績が1年分以上必要になります。

引用:青色申告の特典|全国青色申告会総連合

農業収入保険制度の詳細や保険料のシミュレーション、パンフレットや加入者の声は全国農業共済組合連合会の公式サイトから確認ができます。

なお、白色申告を行う農業者は収入保険制度の対象外なので注意しましょう。

個人事業主・フリーランスが青色申告を行うデメリット

青色申告のデメリットとして挙げられるのは、正規の簿記の原則(一般には複式簿記)に従った記帳の煩雑さです。

複式簿記の場合は、収入と支出だけでなく、資産および負債の増減も含めて二重に記録する必要があるため、一定の簿記の知識が必要になります。

一方の単式簿記であれば、収入と支出を記録するだけでよいので、比較的容易に記帳することができます。

記帳の手間を考えると単式簿記でよいのでは?と思うかもしれません。しかし、青色申告を行うことで得られる最大65万円の控除などのメリットや財務状況を詳細に把握できる点を考えると青色申告を行うことをおすすめします。

マネーフォワード クラウド確定申告などの、確定申告ソフトでは、貸借対照表をはじめとした、青色申告に必要な書類が自動で作成できるので、事業所得なのであれば基本的には青色申告を選ぶほうがおすすめです。

個人事業主・フリーランスの青色申告で経費にできる項目は?

フリーランス・個人事業主は青色申告の特典を活かした経費計上ができます。どのような項目を経費にできるのかを見ておきましょう。

フリーランスが経費にできる勘定科目

フリーランスが経費計上する際の主な勘定科目をご紹介します。

どの経費をどの勘定科目に振り分けるか、絶対の指定があるわけではない(毎度の振り分けが統一化されていれば良い)ので、あくまで参考として紹介します。

| 租税公課 | 事業のための税金関係 | 事業税、自動車税、印紙税は租税公課として扱えますが、所得税、住民税、国民健康保険税、相続税等は租税公課扱いにはできません。 |

| 修繕費 | 事業に使う物品の修理費用 | 事業に使う器具等を修繕する際の費用です。機能をグレードアップする修繕の場合は資産計上し、減価償却すれば経費扱いになります。 |

| 荷造運賃 | 貨物運賃等 | 貨物運賃費用以外に、梱包費用(ダンボール・ガムテープなど)も経費扱いにできます。 |

| 水道光熱費 | 電気・ガス・水道料金 | 事業に使った事務所の水道光熱費です。自宅が仕事場の場合は、事業で使った分を経費にできます。 |

| 保険料 | 自動車保険・火災保険料など | 事務所の火災保険料、事業で使う自動車の損害保険料などです。 |

| 消耗品費 | 事務用品、ガソリンなど | 事業に使った消耗品は経費にできます。パソコン等であっても、取得価額が10万円未満のものは消耗品費扱いにできます。 |

| 雑費 | どの科目にも属さない費用 | 引っ越し費用、クリーニング費用など事業収入を得るための支出であれば経費にできます。 |

| 法定福利費 | 雇用主として負担した社会保険料など | 個人事業主が5人以上の従業員を雇った場合に事業主が負担した社会保険料です。 |

| 給与賃金 | 従業員に支払った給与など | 従業員(親族以外)に支払った報酬などです。 |

| 専従者給与 | 生計を共にしている親族に支払う給与など | 青色申告事業者登録を行っており、事業に従事する親族がその年の12月31日時点で15歳以上、1年のうち6ヵ月以上事業に専従している場合に認められます。 ※事業年度1年未満の場合は2分の1以上の期間 |

| 地代家賃 | 事務所などの賃借料(家賃)、レンタルオフィスのレンタル料など | 事業で使う事務所の家賃などです。 自宅が仕事場の場合は、事業に使った割合分の家賃が経費扱いにできます。 |

| 外注費 | 外部業者に支払った費用 | 個人法人を問わず、外部業者に業務の一部を委託した場合に支払った費用です。 |

| 新聞図書費 | 新聞・書籍・雑誌等に関する費用 | 事業のために購入した書籍等の費用です。 |

| 支払手数料 | 銀行の振込手数料、その他、支払った手数料など | 販売手数料、仲介手数料、代引き手数料も支払手数料に含まれます。 |

| 寄附金 | 事業資金から出した寄附金 | 個人事業主が寄附した分は経費にはなりません。ただし、「特定寄附金」の場合は寄附金控除の対象になります。 |

| 減価償却費 | 固定資産の償却費 | 資産計上した固定資産は一定期間で経費処理します。 |

| 旅費交通費 | 電車・バスなどの交通費 | 事業のために使った旅費及び交通費 |

| 通信費 | インターネット料金、電話料金、切手代など | 個人としても利用している場合は、事業で使った割合分の通信費を経費にできます。 |

| 広告宣伝費 | 広告・宣伝等にかかった費用、販促にかかった費用 | 直接顧客に会って宣伝を行う場合は「販売促進費」などとなります。 |

| 接待交際費 | 顧客との飲食代、土産代など | 事業に直結する飲食代等の場合認められます。 |

按分が必要な経費について

自宅を仕事場にしている場合、水道光熱費や地代家賃を経費として計上できます。しかし、全額を計上するわけではありません。仕事場として利用する面積、利用している時間を計算し、利用している分だけを計上します。

例えば、自宅の面積のうち10%を事業で使っているのであれば、家賃の10%の金額を経費にできるということです。按分計算の根拠となった計算書も合わせて保管しておきましょう。

青色申告で困ったときの相談先

青色申告で困った場合は、税務署や青色申告会に相談しましょう。具体的には以下の団体や事業者に相談が可能です。

特に青色申告会は、青色申告者のために記帳・決算支援や青色申告のサポートを実施しています。

これらの団体・事業者は対面での相談だけでなく、電話やインターネットでの相談に対応していることが多いです。

最新の情報は、各団体・事業者のサイトをご確認ください。

青色申告をする個人事業主は開業届を提出すべき?

個人事業主が開業届を提出しなくても特に税務上のペナルティはありません。

しかしながら、「青色申告承認申請書」には、開業日の記載が必要です。さらに、屋号による銀行口座の開設時には開業届の控えが必要となります。

したがって、青色申告をする場合には、提出が遅れたとしても開業届を提出しましょう。

開業届の提出方法には、窓口持参、郵送、e-Taxなどの方法があります。提出後は控えを取得して提出した証拠を持っておきましょう。

e-Taxで提出した場合には、「データを受け付けました」という文言が入ったメール文書が、受付印の代わりになります。

<マネーフォワード クラウド開業届なら無料で開業届を作成できます>

なお、マネーフォワード クラウド開業届では「開業届」や「所得税の青色申告承認申請書」を無料で作成可能です。

フォームに沿って必要な情報を入力するだけなので、最短5分で開業届の作成ができます。作成後はそのままオンラインで提出も可能です。

書面の開業届の書き方・提出方法についての詳細は以下の記事で解説しています。

個人事業主・フリーランスが納める税金とは?

フリーランス・個人事業主が納める税金の種類には次のようなものがあり、国に納付する国税と、地方自治体に納付する地方税(都道府県税・市町村税)に分けられます。

| 税金 | 税金の支払先 |

|---|---|

| 所得税および復興特別所得税 | ・国に支払い 税額は「収入-必要経費-各種控除」で算出された金額(所得額)を元に計算します |

| 住民税 | ・都道府県と市区町村に支払い |

| 消費税 | ・国に支払い 2期前の課税売上高が1,000万円以上の時やインボイス発行事業者が支払います |

| 個人事業税 | ・都道府県に支払い 法律で定められた70の職種に対して課税されます 職種ごとに税率が定められています ※70の職種以外には課税されません |

| 固定資産税 | ・固定資産の所在する市町村に支払い 通常年4回に分けて納付します |

青色申告は難しい?初心者が簡単に青色申告するコツ

青色申告の難易度は、個人の経験や状況によって異なりますが、初めての方も1度行えば慣れてしまう方が多いです。

ただし、「会計帳簿の正しい記帳」「税務知識」などは最低限必要な項目です。青色申告の制度や税法に関する基本的な知識は押さえ、日常の収支の管理や、帳簿の整理などを行うようにしましょう。

青色申告に難しさを感じているか方や、青色申告に不安がある方は「青色申告ソフト(確定申告ソフト・会計ソフト)」の利用がおすすめです。

国税庁も「複式簿記による記帳に当たっては、市販の会計ソフトを利用することで、簡単にかつ負担なく記帳をすることができます。」と言及しており、複式簿記の知識に明るくなくても、簡単に青色申告が行えるようになります。

手書きで始めて途中から確定申告ソフトに移ることもできますが、月の仕訳が数十件を超えたら確定申告ソフトを検討するときだと言えます。

青色申告の帳簿付けには確定申告ソフトが分かりやすい

繰り返しますが、青色申告のためには正規の簿記の原則(一般には複式簿記)に従った会計帳簿が必要です。そのためにはすべての取引内容を仕訳しなければなりません。

手書き帳簿も不可能なことはありませんが、事業を運営する過程では取引内容を分析したり、資金繰り表を作成したりと、財務状況の把握が必要になってきます。

その際に、正規の簿記の原則に従った帳簿があれば、すぐにキャッシュフローの確認や決算書の作成を行うことができます。

最近のクラウド型の確定申告ソフトには、仕訳の入力をサポートするさまざまな機能があります。銀行やクレジットカードの入出金データとの連携機能を使うことで自動で仕訳を作成することも可能です。

クラウド型の場合は、コストが月額費用のみである点や、法改正への対応など常に最新の状態でサービスを利用できることがメリットです。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

青色申告とはなんですか?

青色申告とは、毎日の取引を会計帳簿に記帳し、記帳に基づいて申告をすることで、所得計算などで税務上有利な取扱いが受けられる制度を言います。詳しくはこちらをご覧ください。

青色申告のメリットはなんですか?

節税効果が高い「青色申告特別控除」「青色事業専従者給与の必要経費算入」などの特典があります。詳しくはこちらをご覧ください。

青色申告のデメリットはなんですか?

白色申告でも帳簿が必要であるため、特にデメリットはありません。強いて言えば、複式簿記を理解する手間が挙げられます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

青色申告の関連記事

-

【画像付き】青色申告の書き方を簡単に解説!個人事業主・フリーランス向け

-

青色申告の複式簿記を分かりやすく!必要帳簿・Excelの書き方・アプリについて

-

青色申告は開業届と青色申告承認申請書の提出が必要!流れや注意点を解説

-

サラリーマン・会社員の青色申告の条件 メリットや副業時の注意点も

-

青色申告で認められる経費とは?認められにくい費用も解説!

-

青色申告の帳簿・複式簿記のつけ方から保存期間まで解説

-

青色申告をするメリットはなに?白色申告との違いとあわせて解説【個人事業主向け】

-

青色申告承認申請書の提出期限はいつまで?期限を過ぎたらどうなるのかも解説

-

青色申告特別控除で10万円控除を受ける要件とは?帳簿や書類について解説

-

青色申告特別控除とは?65万円控除を受ける条件や税金のメリットを解説

-

青色事業専従者給与とは?事業専従者控除との違いや届出手続、家族の条件まで解説

新着記事

個人事業主は事業用口座を開設すべき?メリットや開設方法、注意点を解説

個人事業主は、事業用口座を開設することができます。事業用口座とは個人の事業用で、口座名義に屋号を入れるなどができる口座のことです。 この記事では、事業用口座の概要や事業用口座を開設するメリット・デメリット、開設するタイミング、開設方法などを…

詳しくみる個人事業主におすすめの店舗火災保険とは?保険料の相場や比較ポイントなど

店舗を構えて事業をしている個人事業主は、店舗火災保険に加入したほうがよいでしょう。なぜなら万が一、店舗が火災にあっても一定の補償を受けられるからです。 店舗火災保険は、保険会社によって保険料などが違います。今回は、店舗火災保険の保険料の相場…

詳しくみる個人事業主も社会保険適用拡大の対象!常時5人以上の個人事業所の対応を解説

社会保険の適用拡大により、個人事業主も社会保険加入が必要です。この記事を読めば、「個人事業主で社会保険が対象になる基準は?」「社会保険適用の事務手続きがわからない」という悩みを解決できます。本記事で、社会保険適用拡大の概要や、社会保険の仕組…

詳しくみる保険外交員はなぜ個人事業主?メリットや確定申告・経費についても解説

保険外交員とは、保険契約の勧誘や代理、契約後のサポートなどを行う職種です。本記事では、保険外交員の雇用形態をはじめ、個人事業主として働くメリットやデメリットについて解説します。 保険外交員にまつわるよくある質問と回答も取り上げるため、興味を…

詳しくみる個人事業主は圧縮記帳を使えない!国庫補助金等の総収入金額不算入について解説

圧縮記帳とは、課税の繰り延べをする会計処理のことを指します。税法で規定されており、企業が国からの補助金を利用して固定資産を取得した際に用います。そのため、個人事業主の場合には使えません。本記事では、圧縮記帳の概要や圧縮記帳を活用するメリット…

詳しくみる個人事業主の美容師とは?メリットや年収、経費や確定申告などを解説

個人事業主の美容師とは、法人を設立せずに独立して事業を営む美容師の方を指します。個人事業主として活躍していくためには、独立後の働き方や税務手続き、収入の安定性などを考慮する必要があります。本記事では、個人事業主の美容師の働き方や年収、メリッ…

詳しくみる