- 更新日 : 2024年10月15日

白色申告における領収書の取り扱い

独立開業して初めての確定申告は、白色申告という方が多いのではないでしょうか。また「青色申告承認申請書」を提出していない場合には、青色申告ではなく白色申告をすることになります。

ここでは白色申告において確定申告書を作成する上で出てくる疑問点である

を中心に解説していきます。

目次

白色申告に関する書類と申告方法

そもそも白色申告とは、昔は青色の申告用紙を使って申告していた「青色申告」に対し、普通の色(白色)の申告用紙を使って行う申告を「白色申告」と呼んだ名残です。現在でもなお「青色申告制度以外の申告」という意味で「白色申告」という呼び方が残っています。

提出する書類

白色申告の際に提出する必要がある書類としては、以下のものが挙げられます。

- 確定申告書

- 収支内訳書(一般用等)

- 控除関係の証明書や領収書(※)

※保険料の控除証明書をはじめ、医療費のお知らせや不慮の災害等で支出があった場合の支出に対する領収書等です

※医療費のお知らせや不慮の災害等で支出があった場合の支出に対する領収書等です

提出しなくてもよい書類

経費関係の領収書や請求書、預金通帳など、次に挙げるものは会計帳簿を作成する際に必要になります。

- 仕入や必要経費の支払いの根拠となる納品書、請求書、領収書など

- 固定資産を取得した場合の取得価額の根拠となる納品書、検収書、請求書、領収書など

- 家賃などの賃借料の支払いや各種取引の根拠となる契約書、領収書など

- 振り込みや自動引き落としを利用して支払った場合の根拠となる預金通帳

- 領収書や請求書が取得できなかった場合に起票した出金伝票など

これらの経費に関する請求書、領収書等は確定申告時に直接提出または提示する必要はありませんが、保存期間を確かめ、会計帳簿とともに税務調査などに備えて依頼があれば提出できるように一定期間保管しておく必要があります。

確定申告書の提出先

白色申告は、提出時の納税地を管轄する税務署に提出します。納税地とは原則として住所地が基準となりますが、事業所等の住所地を管轄する税務署に提出することもできます。

白色申告、青色申告にかかわらずの所得税の確定申告書の提出期限は、原則として3月15日までとなります。引っ越し等により住所地が変更している場合は、提出時の住所地で判断します。

- 令和5年4月1日にA市に引っ越して、令和6年3月15日に確定申告書を提出した

- 令和6年2月16日にA市に引っ越して、令和6年3月15日に確定申告書を提出した

これらの場合は、提出日である令和6年3月15日時点でA市に居住しているため、A市を管轄する税務署に提出することになります。

従来は、本来の住所地による納税地ではなく、事業所等の住所地を納税地にしたい場合は、所得税・消費税の納税地の変更に関する届出書などを変更前の税務署に提出する必要がありました。しかし令和4年度税制改正により、現在では「所得税・消費税の納税地の異動に関する届出書」「所得税・消費税の納税地の変更に関する届出書」の提出が不要になりました。

これにより、たとえば「納税地の変更」を行いたい場合には、変更後の納税地を確定申告書に記載することになります。

ただし、確定申告書を提出する前に納税地の変更をしておきたいときには、「所得税・消費税の納税地の異動又は変更に関する申出書」の提出をして先に変更等をしておくことができます。

参考:[手続名]所得税・消費税の納税地の異動又は変更に関する手続|国税庁、所得税・消費税の納税地の異動又は変更に関する申出書

また、振替納税を利用していた方で、納税地の変更により税務署が変更となった場合は、変更後の税務署へ新たに振替納税依頼書を提出するか、「所得税・消費税の納税地の異動又は変更に関する申出書」欄の「振替納税を引き続き希望する」に丸を付けて対応することとなります。

白色申告でも会計帳簿は必要?

白色申告であっても、事業所得、不動産所得または山林所得を行うすべての人は、会計帳簿を作成・保存する義務があります。

令和4年以降は、2年前の業務に係る雑所得の収入が300万円超の人についても、業務に係る「現金預金取引等関係書類※」、つまり関係する書類保存が義務化されました。

※現金預金取引等関係書とは、具体的には現金の収支表、預金通帳、収入集計表、経費集計表、請求書及び領収書等のことです。

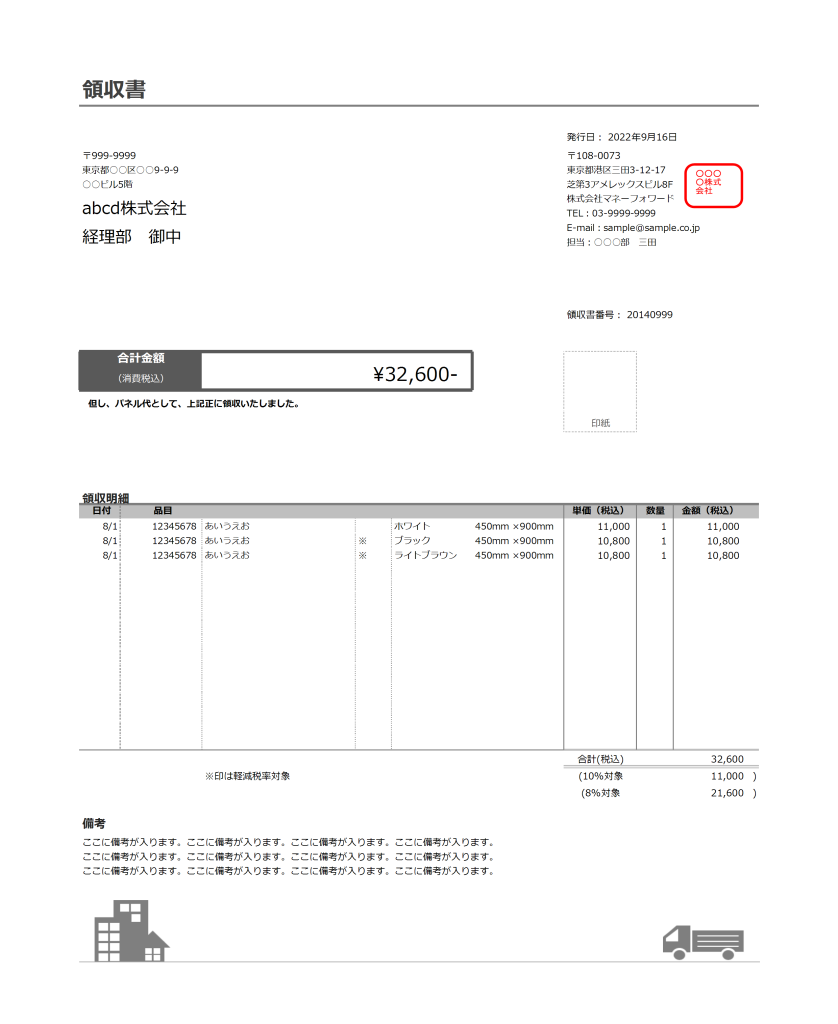

提出する領収書について

確定申告において確認しなければならない控除証明書(領収書)として、控除関係の領収書が挙げられます。

控除証明書や領収書の要件

控除関係の領収書とは、

などが該当します。

医療費の領収書は、提出または提示する必要はありませんが、提出期限から5年間は保管する必要があります。また、医療費のお知らせを添付することによって、明細の記入を省略できます。

なお、治療のためにドラッグストアで購入したかぜ薬の購入代金も医療費控除に含めることができます。感熱紙のレシートであったとしても購入日や金額、使用用途が明確な商品名等が記載されているものであれば、領収書として取り扱うことができます。

領収書をなくしてしまった場合や領収書が発行されない場合

領収書を紛失してしまった場合でも、金銭授受に関するデータが記載されているものであれば、領収書として認めてもらえる可能性が高くなります。たとえば領収印が押してある請求書などは、領収書として代用可能です。

交通費など領収書が原則として発行されない場合は、実際にかかった交通費を書き留めておきましょう。

たとえば病院からもらう領収書や家計簿などに

- バス代片道¥210×2=¥420

- ○○駅〜××駅片道¥550×2=¥1,100 合計¥1,520

と書き留めておけば、実際にかかった交通費として認めてもらうことができます。ただし、利用範囲をしっかり記載しておきましょう。

SuicaやPASMOなどのチャージ金額に関して領収書が発行されるものに関しても、すべての金額ではなく、通院のための交通費のみが医療費として認められます。したがって、通院するためだけに必要な交通費であり、領収書の日付とICカード使用履歴が完全に一致していることを証明できれば、チャージ金額全額であっても医療費控除の交通費として認めてもらうことができます。

また、保険料控除に関する払込証明書や控除証明書は損害保険会社や生命保険会社より郵送されてきますが、未達であったり紛失してしまったとしても、再発行を依頼することができます。また、電子的控除証明書等の交付を受けた人は、その電子データを申告書に添付して電子申告することができます。

書面の再発行に時間がかかり確定申告時期を過ぎてしまう場合は、概算による見込み金額にて申告することになります。送付された証明書の金額と異なる場合、修正申告や更正の請求により訂正することになります。

領収書ではなく納品書しかない場合

必要経費や固定資産とする場合には、交付される請求書や領収書を保存しておく必要があります。

購買取引において交付される納品書は、物品を受領した履歴しか証明することができず、実際に金銭を払い込んだ経緯を示すことができません。一般に、納品書単体では領収書としての役割を果たすことはできませんので気をつけましょう。

またインターネットで購入した履歴をPC画面で確認したりメールで受信した場合については、電子取引となりますので原則として電子データでの保存が求められます。このような電子データをプリントアウトして保存できるのは原則として令和5年12月末までとなります。2024年1月1日以降は「取引情報を原則データ」で「電子帳簿保存法の要件に則って保存する」必要があります。

・電子帳簿保存法とは?2024年からの改正内容・対象書類を簡単に解説

領収書等の保存義務

白色申告者であっても領収書や請求書を保存する義務があります。基本的にはこれらの書類は、所得税法では5年、消費税法では7年の保管が求められます。

令和5年10月1日から開始された消費税のインボイス制度においては、適格請求書(インボイス)の保存がなければ、支払うべき消費税額の計算について不利になることも出てきます。納品書・請求書・領収書などの保管はわかりやすく保管しておきましょう。

また、領収書の保存だけでなく、会計帳簿についても同様に保存が必要です。令和5年分以降の申告についての修正申告等から、税務調査において売上に関する帳簿を保存していなかったことなどが明らかな場合には、申告漏れに対して通常課される過少申告加算税や無申告加算税の割合に5%または10%が加重されることになりました。

今までは、帳票や会計帳簿の保存義務を怠ったことによって、罰則などが与えられることはありませんでしたが、より厳格な対応が求められるようになりました。

参考:記帳や帳簿などの保存の必要性|国税庁、インボイス制度の概要|国税庁

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

白色申告でも領収書の保存を忘れずに

確定申告において、請求書や領収書が重要な役割を果たしていることがお分かりいただけましたか。領収書をもらうことももちろん必要ですが、複式簿記で記帳する必要のない白色申告者であっても、請求書・領収書を保存しておく必要があります。金額に関する書類はこまめに保存する習慣をつけるようにしましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

白色申告に必要な領収書とは?

医療費のお知らせ、生命保険料控除を受けるための払込証明書、地震保険料控除を受けるための地震保険料控除証明書などが該当します。詳しくはこちらをご覧ください。

領収書が発行されない場合は?

交通費など領収書が原則として発行されない場合は、実際にかかった交通費を出金伝票などに書き留めておきましょう。詳しくはこちらをご覧ください。

領収書の保存義務とは?

白色申告者であっても領収書や請求書を保存する義務があります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

白色申告の関連記事

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる