- 更新日 : 2025年2月25日

白色申告の収支内訳書とは?書き方を簡単に解説!提出不要のケースは?

白色申告を行う場合、収支内訳書を作成して税務署に提出する必要があります。収支内訳書には、一般用・不動産所得用・農業所得用の3種類があり、所得の種類によって書き方が異なるため注意が必要です。

今回は、収支内訳書の書き方・記入例や提出方法について、初心者にもわかりやすく解説します。

目次

白色申告に必要な収支内訳書とは?

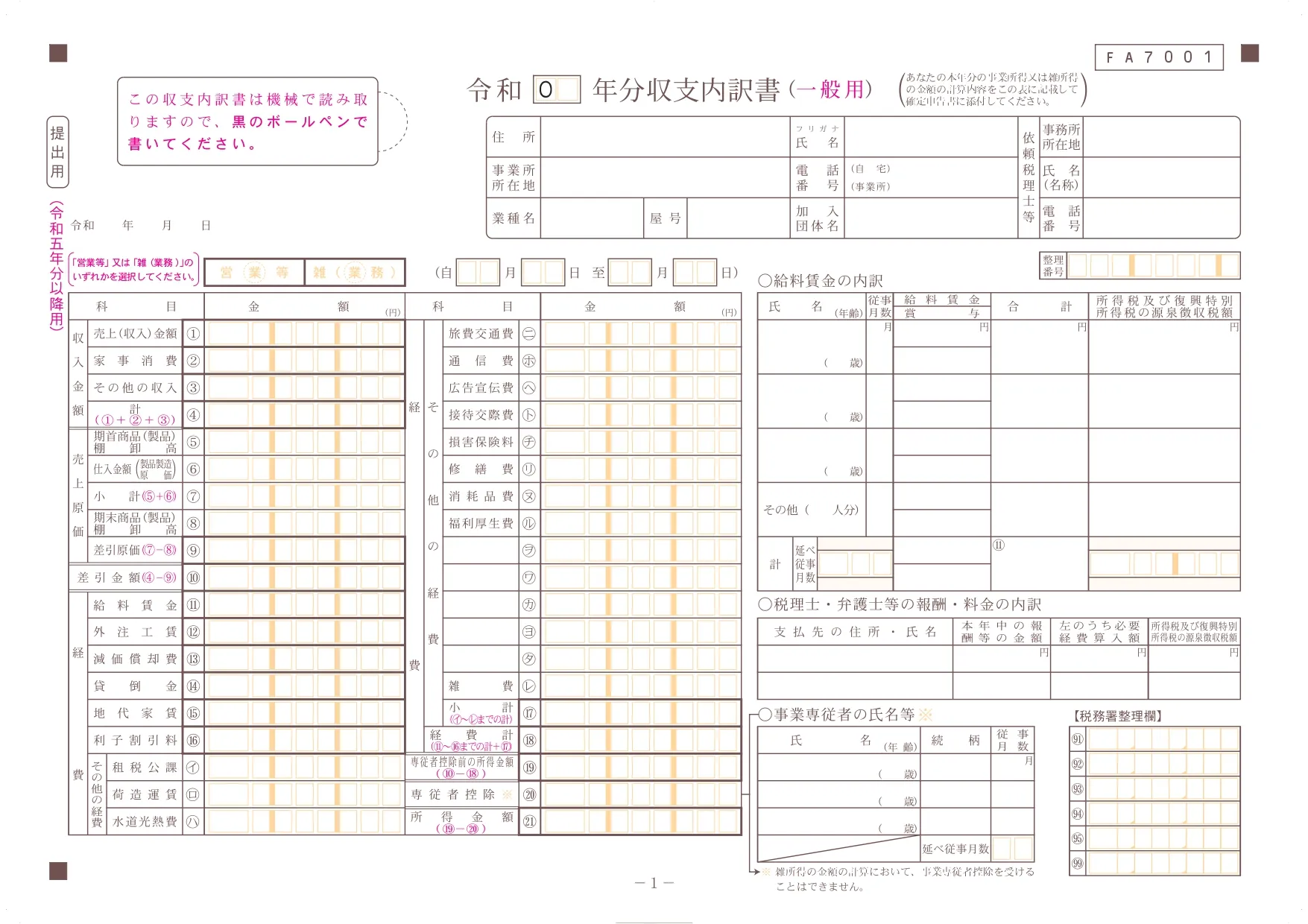

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

収支内訳書とは、白色申告の確定申告書に添付して税務署に提出する書類のことです。その年の1月1日~12月31日の期間に発生した売上や仕入、収入を得るためにかかった必要経費などを勘定科目ごとに集計します。

収支内訳書を作成する目的は、売上などの「収益」から「仕入」や「必要経費」を差し引いた「所得」を計算することです。

ここで計算した「所得」と「その他の所得」を合算した「合計所得金額」が税額計算の基礎となるので、正確に記入する必要があります。

なお、青色申告の場合は「青色申告決算書」が白色申告の「収支内訳書」に該当します。

白色申告で収支内訳書の提出が必要な場合

白色申告で収支内訳書の提出が必要になるのは、以下すべての項目に該当する場合です。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

白色申告で収支内訳書の提出が不要な場合

また、以下の場合は白色申告で収支内訳書の提出が不要となります。

事業所得・不動産所得・山林所得に該当しない

事業所得(農業所得を含む)、不動産所得、山林所得に該当せず、利子所得・配当所得・給与所得・退職所得・譲渡所得・譲渡所得などのみの申告となる場合は、白色申告でも収支内訳書の提出が不要です。

前々年分の業務に係る雑所得の収入金額が1,000万円を超えない

雑所得の場合は、前々年分の業務(2025年度の場合、2023年度の業務)に係る雑所得の収入金額が1,000万円を超えない場合は、収支内訳書の提出が不要です。

したがって、雑所得に該当する副業でそれほど規模が大きくない場合などは、収支内訳書の提出不要といえます。

収支内訳書の種類

収支内訳書には「一般用」「不動産所得用」「農業所得用」の3種類があり、それぞれ異なる用紙を使用します。

① 一般用(事業所得・雑所得)

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

事業所得がある場合や、前々年の業務に係る雑所得の収入が1,000万円を超える場合は、収支内訳書の「一般用」を使用します。

事業所得に該当するかどうかは、

- 営利性や有償性があるか

- 継続性や反復性があるか

- 事業遂行性があるか

- 取引に傾注しているか

- 社会通念上、事業所得に該当するか

といった事業所得の定義に照らし合わせて判断します。

マネーフォワード クラウド確定申告を使うと、事業所得の収支内訳書を自動で簡単に作成可能です(詳細はこちら)

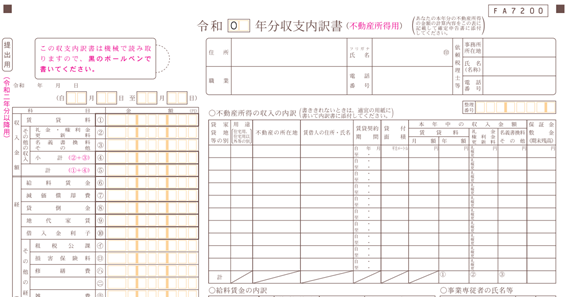

② 不動産所得用

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

不動産所得がある場合は、収支内訳書の「不動産所得用」を使用します。

不動産である土地やマンションを貸し付けて賃貸料や更新料を得た場合は「不動産所得」に該当しますが、不動産そのものを売却して得た所得は「譲渡所得」に該当します。

マネーフォワード クラウド確定申告は、不動産所得の収支内訳書にも対応しています(詳細はこちら)

不動産所得について詳しく知りたい方は、こちらの記事もご覧ください。

また、譲渡所得については別途「確定申告書第三表」と「譲渡所得の内訳書」を作成する必要があります。

譲渡所得について詳しく知りたい方は、こちらの記事もご覧ください。

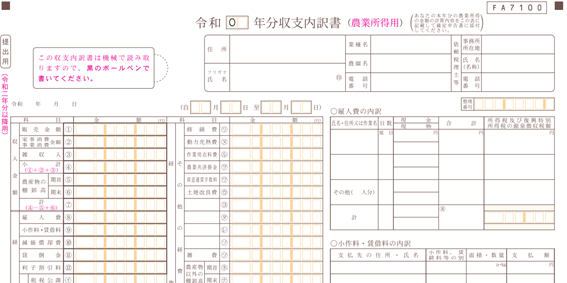

③ 農業所得用

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

農業所得がある場合は、収支内訳書の「農業所得用」を使用します。

農業所得も事業所得に含まれるので「一般用」を使用すべきだと思われるかもしれません。しかし、農業所得では「種苗費」や「農具費」といった農業特有の勘定科目が数多く存在するため、農業特有の勘定科目をあらかじめ印字してある収支内訳書が用意されているのです。

収支内訳書(農業所得用)は、農業所得者にとって記入しやすい用紙となっています。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

収支内訳書を作成するための準備

白色申告で収支内訳書を作成するためには、事前の準備が大切です。

帳簿を記帳する

収支内訳書を作成するには、収入金額や必要経費を帳簿に記帳しておく必要があります。

帳簿の付け方には、単式簿記(簡易式簿記)と複式簿記の2種類があり、白色申告の場合は一つの取引に一つの記録をする単式簿記(簡易式簿記)を使用します。作成した帳簿は7年間の保存が義務付けられているため、紛失しないよう大切に保管しておきましょう。

減価償却資産を確認する

建物、機械、船舶、車両、器具備品など、使用年数により価値が減少していく固定資産のことを減価償却資産といいます。

収支内訳書を作成する時に減価償却費の計算が必要となるため、あらかじめ対象となる固定資産を確認しておきましょう。

なお、減価償却に該当する資産でも、使用期間が1年未満の場合や取得価額が10万円未満の場合は少額資産に該当するため、減価償却費の計算をする必要はありません。

収支内訳書(一般用)の書き方・記入例

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

先にも述べましたが、「一般用」 は事業所得がある場合や、前々年の業務に係る雑所得の収入が1,000万円を超える場合に使用する用紙です。

記載する項目は大きく分けて「収入金額」「売上原価」「必要経費」の3つに分類されます。

1ページ目の書き方

【1】基本情報

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

「令和◯年分」のところには、計算を行う年分の数字を記入します。例えば「令和6年1月1日~令和6年12月31日」の期間の確定申告を行うのは令和7年2月~3月ですが、このケースでは「令和6年」と記載します。

なお、令和3年4月1日より確定申告書や収支内訳書への押印が不要となりました。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

- 記入日を記載します。

- 事業所得のある方の場合は、「営業等」に〇印を付けます。

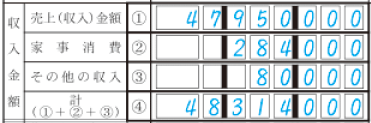

【2】収入金額

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

①売上(収入)金額

→ 本年、1年間の売上を記載

②家事消費

→ 販売する予定だった商品などの棚卸資産を、自分や家族のために使用した場合の金額を記載

※事業用として購入した商品等を通常の売上以外にプライベートで消費したり第三者に贈与したりすることを指します。プライベートで消費した商品等は事業所得の計算上、必要経費として計上されていますので経費に見合うだけの収入金額を計上しなければ損益のバランスがとれなくなります。そこで、プライベートで消費した分を「家事消費」として収入に計上しなければならないことが、所得税基本通達第39条と第40条で定められています。

③その他の収入

→ 通常の売上金額以外の収入金額を記載

※手数料や売上割戻などのリベート代金や、本来販売する目的ではなかった空き箱などが販売された場合などの収入金額が該当します。

④合計

→ ①+②+③の金額を記載

マネーフォワード クラウド確定申告を使うと、事業所得の収支内訳書を自動で簡単に作成可能です(詳細はこちら)

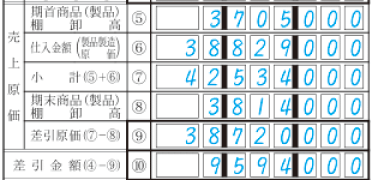

【3】売上原価

確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

経費にできる売上原価は、式で表すと期首棚卸高+仕入高-期末棚卸高となります。この計算は収支内訳上で行います。

※↓リンククリックで、各用語について詳しく解説した記事にジャンプします

⑤期首商品(製品)棚卸高

→ 1月1日に棚卸を行った際の在庫の合計金額を記載

⑥仕入金額(製品製造原価)

→ 当年中に仕入れを行った金額を買掛金になっている金額も含めて記載

⑦小計

→ ⑤+⑥の金額を記載

⑧期末商品(製品)棚卸高

→ 12月31日に棚卸を行った際の在庫の合計金額を記載

⑨差引原価

→ ⑦-⑧の金額を記載(=売上原価が算出される)

⑩差引金額

→ ④-⑨の金額を計算

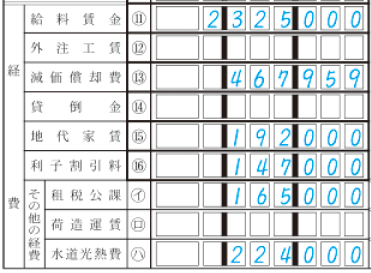

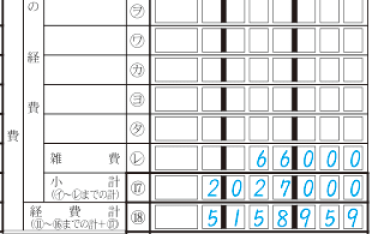

【3】経費

確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

※↓リンククリックで、各用語について詳しく解説した記事にジャンプします

⑪給料賃金

→ 給料、退職金、食費や被服などの現物給与(支払った金額)

⑫外注工賃

→ 外部に注文して支払った場合の加工賃、建設業における外注費

⑬減価償却費

→ 建物、機械、船舶、車両、器具備品などの償却費

⑮地代家賃

→ 店舗、工場、倉庫等の敷地の地代や、借りている場合の家賃など

⑯利子割引料

→ 事業用資金・業務用資金の借入金の利子や受取手形の割引料など

㋑租税公課

→ 消費税等の納付税額、事業税、固定資産税、自動車税、不動産取得税、 登録免許税、印紙税などの税金、商工会議所などの会費や組合費

※所得税等、相続税、住民税、国民健康保険税、国民年金の保険料、国税・地方税の延滞税・加算税などは、必要経費になりません。

㋺荷造運賃

→ 販売商品の包装材料費、荷造りのための賃金、運賃

㋩水道光熱費

→ 水道料、電気料、ガス代、プロパンガスや灯油などの購入費

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

※↓リンククリックで、各用語について詳しく解説した記事にジャンプします

㊁旅費交通費

→ 電車賃、バス代、タクシー代、宿泊代

㋭通信費

→ 電話料、切手代、電報料

㋬広告宣伝費

→ 各種広告宣伝にかかった費用

㋣接待交際費

→ 取引先などを接待するための費用

㋠損害保険料

→ 火災保険料、自動車の損害保険料

㋷修繕費

→ 店舗、自動車、機械、器具備品などの修理代

㋦消耗品費

→ 帳簿、文房具、用紙、包装紙、ガソリンなどの消耗品購入費、使用可能期間が1年未満か取得価額が10万円未満の什器備品の購入費

㋸福利厚生費

→ 従業員の慰安、医療、衛生、保健などのために事業主が支出した費用、事業主が負担すべき従業員の健康保険、厚生年金、雇用保険などの保険料や掛金

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

㋾~㋟

→ 既存の項目に当てはまらない勘定科目がある場合は、記載

㋹雑費

→ 事業・業務上の費用で他の経費に当てはまらない経費

⑰小計

→ ㋑~㋹までの合計

⑱経費計

→ ⑪~⑯+⑰の合計(=経費の合計)

マネーフォワード クラウド確定申告を使うと、事業所得の収支内訳書を自動で簡単に作成可能です(詳細はこちら)

【4】所得金額(収入・売上原価・経費のまとめ)

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

⑲専従者控除前の所得金額

→ ⑩-⑱の金額(売上ー売上原価ー経費)

⑳専従者控除

→ 白色申告者の行う事業に事業専従者がいる場合、金額を記載。(事業専従者の氏名を書く欄が右にあります)

㉑所得金額

→ ⑲-⑳の金額(売上ー売上原価ー経費ー専従者控除)

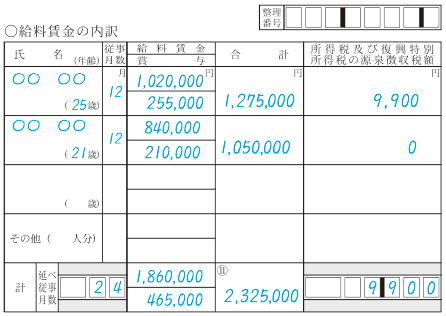

【5】給料賃金の内訳の記載方法

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁収支内訳書(一般用)の書き方|国税庁

この欄には、家族以外の人へ給料の支払いを行った場合に記載をします。氏名、年齢、業務への従事月数を記載します。「源泉徴収税額」の欄へは、年末調整の終了後の税額を記載します。

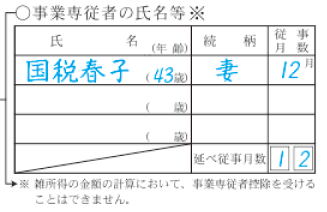

【6】事業専従者の氏名等の記載方法

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

事業専従者の名前、年齢、続柄、従事月数を記載します。

事業専従者とは、具体的には以下の条件の全てに該当する家族のことを指します。

- 事業主と生計を一にしている配偶者かその他の親族

- その年の12月31日時点で年齢が15歳以上

- その年の6ヶ月以上事業に従事している

事業専従者について詳しく知りたい方は、こちらのページもご覧ください。

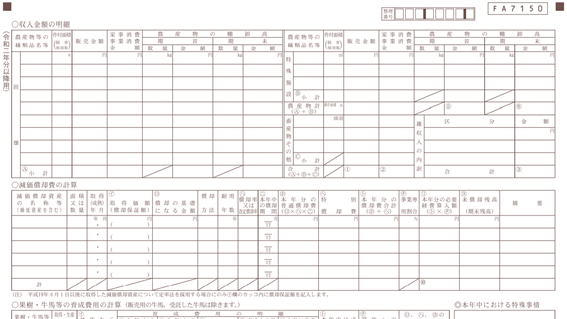

2ページ目の書き方

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

収支内訳書(一般用)2ページ目は、主に1ページ目の内訳を記入するための用紙です。

卸売業や小売業など仕入が伴う場合は、仕入金額の明細や減価償却費の計算が必要になりますが、サービス業など仕入や減価償却費が発生しない場合は仕入金額や減価償却費を記入せず、空欄のまま提出します。

減価償却に該当する資産であったとしても、使用可能期間が1年未満のものや取得価額が10万円未満の場合は少額資産に該当するため、減価償却費の計算をする必要はありません。

売上(収入)金額の明細と仕入金額の明細の記載方法

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

取引先の名前と住所、1年間の取引額を記載します。金額が大きい順に記載していき、書ききれないときは「上記以外の売上先の計」「上記以外の仕入先の計」にまとめて記載します。

減価償却の計算の記載方法

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

「減価償却資産の名称等」には、対象資産の記載を行います。「取得価額」は、資産を購入した際にかかった金額です。

「償却の基礎になる金額」は以下のようになります。

- 定額法(平成19年4月1日以降に取得):取得価額

- 定率法:未償却残高

「耐用年数」には、資産の種類ごとに定められている法定耐用年数を記載します。「償却率」も耐用年数などから導くことができます。「本年中の償却期間」には、年内に購入した資産に関しては購入から経過した月数を、本年分よりも前に購入した資産に関しては「12」を記載します。

「未償却残高」は、本年分の減価償却が終わった後に、未償却の金額がどのくらいあるかを示しています。前年分の「未償却残高」から本年分で減価償却した金額を引くことで求めることができます。

地代家賃の内訳の記載方法

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

「本年中の賃借料・権利金等」には、権利金、更新料などを上段へ記載し、家賃などの賃借料を下段へ記載します。ここには、実際に支払った金額だけでなく、支払うことが確定している金額も記載します。

利子割引料の内訳の記載方法

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

個人や金融機関以外の企業からお金を借り、利息の支払いが発生した場合には「12月31日時点での借りている金額」「1年間で支払った利息」「利息の中でも事業のために行った借入金に対応する利息」を記載します。

収支内訳書(不動産所得用)の書き方・記入例

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

「不動産所得用」を記入する際の注意点として、不動産収入の内訳に賃借人の住所と氏名を記載する際に書ききれないことが考えられます。

万が一1ページに書ききれない場合には、「不動産の所在地」や「住所」など記載を要する項目を別紙に作成し「別紙明細」として添付することも認められています。

収支内訳書(不動産所得用)の1ページ目は2ページ目で作成した明細の合計額を転記するため、次に紹介する2ページ目の明細を先に作成するようにしましょう。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

収支内訳書(不動産所得用)の2ページ目では主に減価償却費の計算を行います。

土地は減価償却することはできませんが、建物や機械設備は減価償却費を計算する必要があります。

償却方法が定額法であれば毎年一定額を償却することになるため、昨年度の白色申告時に提出した収支内訳書の控えを元に計算すれば、効率よく作成することができます。

収支内訳書(農業所得用)の書き方・記入例

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

「農業所得用」の1ページ目には、収入や経費に関する金額を記入します。注意点として、他の収支内訳と同じく家事消費した分を家事消費金額として収入金額に含めることや、2ページ目の丸付き数字の金額と対応させることが挙げられます。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

2ページ目には、販売した農産物を水耕栽培のものと温室やビニールハウス(特殊施設)で栽培したものとに分けて記載するようにします。

また、減価償却資産には農機具だけでなく、果樹や家畜などの生物に関しても減価償却費を計上する必要がある点で注意が必要です。

白色申告で収支内訳書を提出しないとどうなる?

※2024年(令和6年)分の確定申告期間は、2025年2月17日(月)~ 2025年3月17日(月)になります。

法律では、白色申告者に収支内訳書の提出が義務付けられていますが、これを怠っても罰則はないとされています。

しかし、提出しないと税務署から督促状が送られる可能性があり、税務署の注意を引くことは一般的には好ましくありません。また、正しい申告をするのは前提ですが、もし税務調査が入り申告内容に是正があった場合は、過少申告加算税などが科されるケースもあるでしょう。

そのため、収支内訳書の提出義務がある人は、申告期限に間に合わせるためにはやめに準備を始めましょう。

収支内訳書の入手方法

収支内訳書の用紙の入手方法は以下の通りです。なお、マネーフォワード クラウド確定申告でも、事業所得と不動産所得の収支内訳書を自動で簡単に作成できます。

1.税務署の窓口で入手

各税務署には、申告に必要な確定申告書や収支内訳書などが用意されています。最寄りの税務署に直接行って入手することが可能です。

2.国税庁のホームページからダウンロード

国税庁のホームページから確定申告書や収支内訳書をPDF形式でダウンロードすることもできます。自分が必要な用紙を印刷して使用しましょう。

参考:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

3.e-Taxの「確定申告書作成コーナー」で作成

国税庁のホームページには、e-Taxを利用した確定申告をサポートする目的で「確定申告書作成コーナー」が用意されています。

インターネット環境があれば「確定申告書作成コーナー」で収支内訳書を作成して出力することが可能です。

4.確定申告ソフト・会計ソフトで作成

白色申告に対応している確定申告ソフト・会計ソフトであれば、収支内訳書をダウンロードしなくても、ソフト上で収支内訳書の自動作成ができます。

※マネーフォワード クラウド確定申告は「収支内訳書 一般用」「収支内訳書 不動産用」に対応していますが、対応していないソフトも中にはあるため、ご注意ください。

白色申告の収支内訳書を自動で簡単に作成する方法

収支内訳書の作成・提出が必要な場合は、「マネーフォワード クラウド確定申告」が便利です。「マネーフォワード クラウド確定申告」では、仕訳や必要事項の入力を行うだけで、事業所得・不動産所得の収支内訳書の作成を自動で簡単に行います。

白色申告をする多くの方にご利用いただいていますので、ぜひお気軽にお試しください。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

収支内訳書とは何ですか?

不動産所得や事業所得がある方の確定申告で、所得を計算するために作成する資料です。詳しくはこちらをご覧ください。

収支内訳書にはどのような種類がありますか?

「一般用」「不動産所得用」「農業所得用」の3種類があります。詳しくはこちらをご覧ください。

収支内訳書の入手方法は?

税務署の窓口、国税庁HPから入手可能です。また、確定申告書作成コーナーでも作成できます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

白色申告の関連記事

新着記事

個人事業主は事業用口座を開設すべき?メリットや開設方法、注意点を解説

個人事業主は、事業用口座を開設することができます。事業用口座とは個人の事業用で、口座名義に屋号を入れるなどができる口座のことです。 この記事では、事業用口座の概要や事業用口座を開設するメリット・デメリット、開設するタイミング、開設方法などを…

詳しくみる個人事業主におすすめの店舗火災保険とは?保険料の相場や比較ポイントなど

店舗を構えて事業をしている個人事業主は、店舗火災保険に加入したほうがよいでしょう。なぜなら万が一、店舗が火災にあっても一定の補償を受けられるからです。 店舗火災保険は、保険会社によって保険料などが違います。今回は、店舗火災保険の保険料の相場…

詳しくみる個人事業主も社会保険適用拡大の対象!常時5人以上の個人事業所の対応を解説

社会保険の適用拡大により、個人事業主も社会保険加入が必要です。この記事を読めば、「個人事業主で社会保険が対象になる基準は?」「社会保険適用の事務手続きがわからない」という悩みを解決できます。本記事で、社会保険適用拡大の概要や、社会保険の仕組…

詳しくみる保険外交員はなぜ個人事業主?メリットや確定申告・経費についても解説

保険外交員とは、保険契約の勧誘や代理、契約後のサポートなどを行う職種です。本記事では、保険外交員の雇用形態をはじめ、個人事業主として働くメリットやデメリットについて解説します。 保険外交員にまつわるよくある質問と回答も取り上げるため、興味を…

詳しくみる個人事業主は圧縮記帳を使えない!国庫補助金等の総収入金額不算入について解説

圧縮記帳とは、課税の繰り延べをする会計処理のことを指します。税法で規定されており、企業が国からの補助金を利用して固定資産を取得した際に用います。そのため、個人事業主の場合には使えません。本記事では、圧縮記帳の概要や圧縮記帳を活用するメリット…

詳しくみる個人事業主の美容師とは?メリットや年収、経費や確定申告などを解説

個人事業主の美容師とは、法人を設立せずに独立して事業を営む美容師の方を指します。個人事業主として活躍していくためには、独立後の働き方や税務手続き、収入の安定性などを考慮する必要があります。本記事では、個人事業主の美容師の働き方や年収、メリッ…

詳しくみる