- 更新日 : 2025年2月4日

確定申告の書き方をわかりやすく解説!【ケース別の記入例つき】

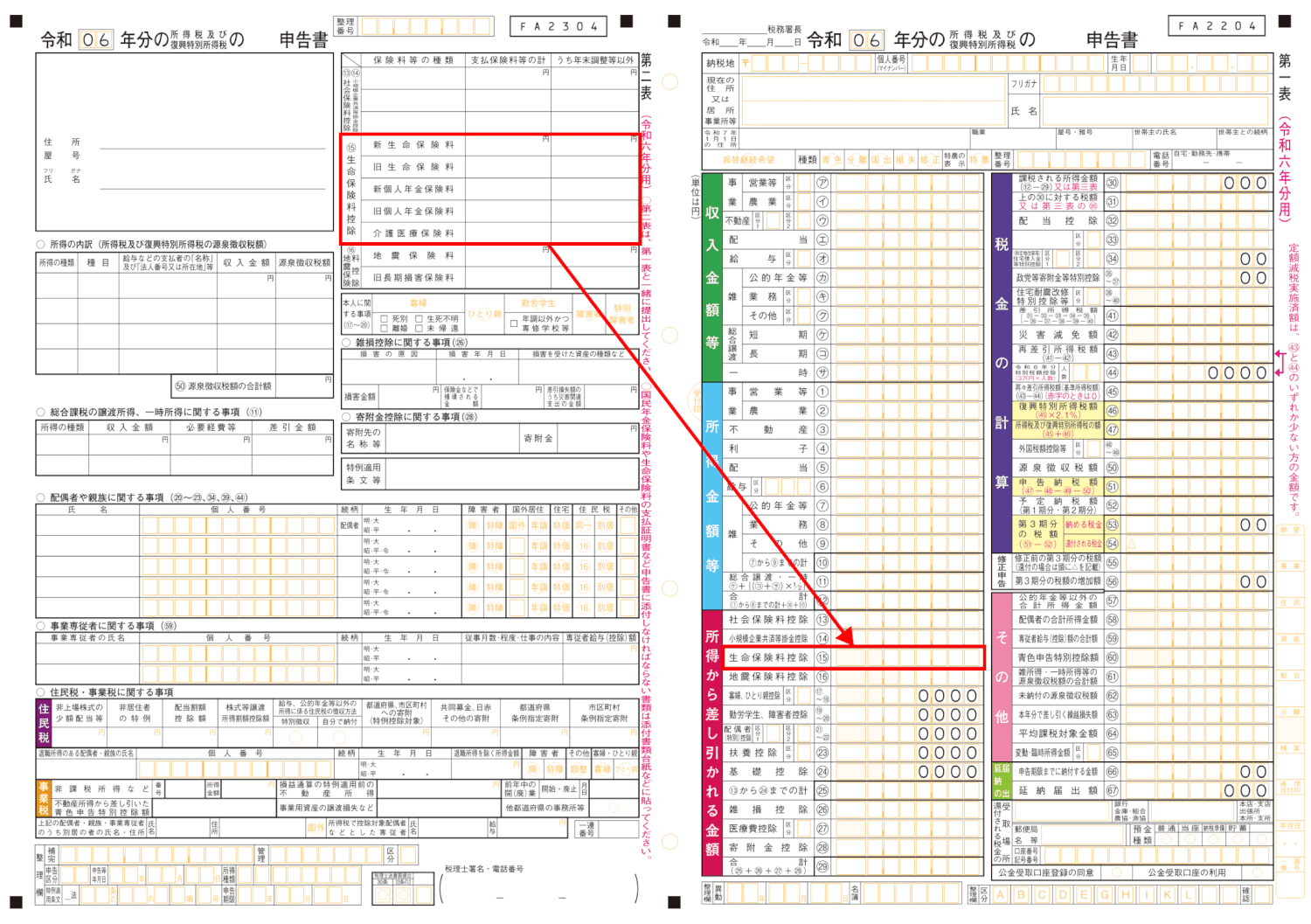

確定申告書の書き方は、第一表・第二表を順番に記載していきます。

第一表は収入、所得、控除などをまとめた基本的な書類で、全ての申告者が提出する必要があります。第二表は第一表の内容の根拠や詳細を記載するためのもので、これも全員が提出します。

所得税の確定申告書の書き方について見ていきましょう。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

確定申告書は大きく4種類(必須は2つ)

確定申告書には、第一表から第四表までの4つの表があり、それぞれ異なる目的と内容で構成されています。

| 第一表【必須】 | 第二表【必須】 |

|---|---|

|

|

| 第三表 | 第四表 |

|---|---|

|

|

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

確定申告書は国税庁サイトからPDFをダウンロードすることが可能です。

また、マネーフォワード クラウド確定申告でも、最新の確定申告書に対応しており、確定申告書の自動作成が可能です。

\確定申告書は自動作成でもっとラクに!/

【基礎編】確定申告書第一表の書き方

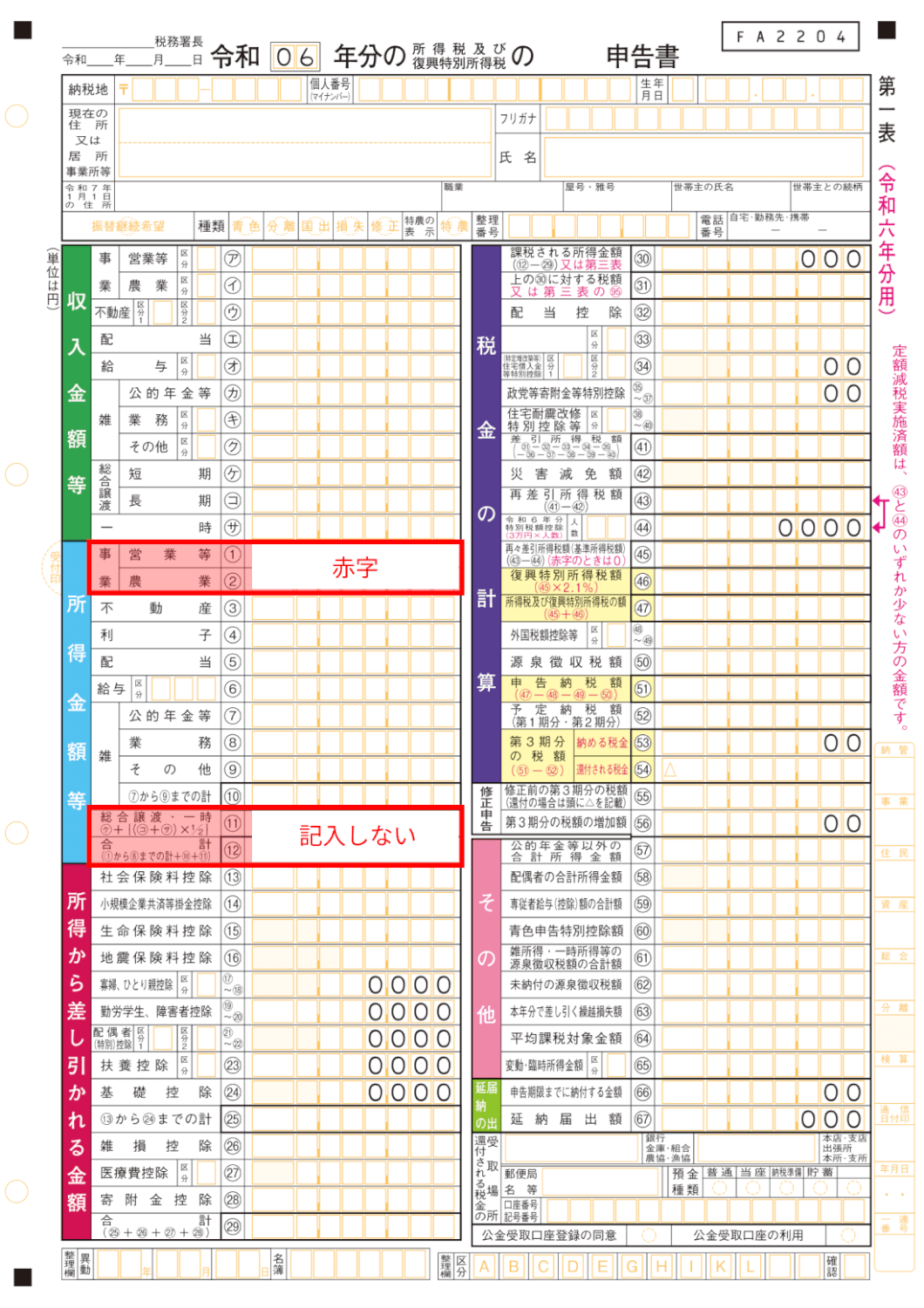

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

まずは、申告書第一表の書き方について紹介します。

住所・氏名など個人の情報

1. 第一表の上段に、住所、マイナンバー (個人番号)、氏名など個人に関する情報を記載します。

「住所」以外の事業所や事務所・居所などの所在地を所轄する税務署に申告する場合、「現在の住所(又は事業所・事務所・居所など)」 欄の( )内の当てはまるものを〇で囲み、その所在地を上段に、住所を下段に書いてください。

2. 「令和7年1月1日の住所」には、令和7年1月1日時点における住所を記入します。

「現在の住所又は居所事業所等」に記載した住所と同じ場合は「同上」と記入してください。

3. 「職業」の欄は、個人事業税の業種別の税率の適用にも関わるため、具体的に記載します。

会社員や派遣社員、アルバイトの場合は「主たる所得を得ている職業」として、副業の有無にかかわらず、「会社員」「派遣社員」「アルバイト」と記入してください。

個人事業主、フリーランスの場合はそのまま「個人事業主」や「フリーランス」と記入せず、事業の内容を具体的に記入します。どのように記載するか迷う場合は、総務省が公開している日本標準職業分類に沿って書いてください。

日本標準職業分類は、大分類と中分類、小分類に分けられており、より具体的な小分類を参考にしてください。小分類の例は、次のとおりです。

- 記者、編集者

- 写真家、映像撮影者

- 小売店主・店長

- 美容師

- 美容サービス従事者

複数の仕事を行っているときは、すべて記載することが必要です。「屋号・雅号」は、ない場合には記入の必要はありません。

4. 一番下の「種類」の欄は、該当する場合のみ◯をつけます。

項目と該当者は次のとおりです。

- 青色:青色申告者

- 分離:確定申告書 第三表を使用する場合

- 国出:国外転出時課税制度の適用を受ける場合

- 損失:確定申告書 第四表を使用する場合

「種類」の右側にある「特農の表示」とは、確定申告をする年に一定以上の農業所得があり、条件を満たす「特別農業所得者」が◯をつける欄です。

収入金額等

「収入金額等」の欄には、確定申告をする年の収入を記入します。それぞれの項目に該当する収入は次のとおりです。

| 項目 | 収入 |

|---|---|

| 事業:営業等(ア) | 個人事業主やフリーランスによる |

| 事業:農業(イ) | 農業による |

| 不動産(ウ) | 不動産による(土地や建物の貸付など) |

| 配当(エ) | 株の配当や投資信託の分配によるもの |

| 給与(オ) | 会社員やアルバイト・パートの給与 |

| 雑:公的年金等(カ) | 国民年金などの公的年金で得たもの |

| 雑:業務(キ) | 副業など事業ではない業務で得たもの |

| 雑:その他(ク) | 「公的年金等」「業務」以外で得たもの |

| 総合譲渡:短期(ケ) | 所有期間が5年以内の土地や建物、株式を譲渡して得たもの |

| 総合譲渡:長期(コ) | 所有期間が5年を超える土地や建物、株式を譲渡して得たもの |

| 一時(サ) | 営利目的ではなく継続的に生じる収入以外で得たもの(懸賞の賞金品や競馬の払戻金など) |

区分の欄には、次の内容に該当する数字を記入します。

| 番号 | 内容 |

|---|---|

| 1 | 電子帳簿保存法の規定に基づく「優良な電子帳簿」の要件を満たす会計ソフトで記帳し、税務署に過少申告加算税の特例の適用を受ける旨の届出書を提出している |

| 2 | 1に該当する場合を除き、会計ソフトなどを使用して記帳している |

| 3 | 1・2に該当する場合を除き、総勘定元帳や仕訳帳などを備え付けて、日々の取引を複式簿記にしたがって記帳している |

| 4 | 2に該当する場合を除き、日々の取引を複式簿記以外の簡易な方法で記帳している |

| 5 | 上記のいずれにも該当しない |

\確定申告書を自動でカンタンに作成!/

所得金額等

収入と同じ項目が設けられ、収入から必要経費を差し引いて算出した金額を記入する項目です。必要経費は、青色申告決算書や収支内訳書などで計上してある数字を使ってください。

給与所得者と公的年金受給者は、それぞれ「給与所得控除」と「公的年金等控除額」を差し引いた金額を書きます。源泉徴収票の記載から転記しましょう。

所得から差し引かれる金額

各種控除を利用できる条件にあてはまる場合、控除額を記入します。なお、納税者の合計所得金額が一定額を上回ると適用できない項目があります。合計所得金額とは、給与所得や事業所得などの所得金額を合計した金額です。

| 控除の種類 | 内容 | 合計所得金額制限 |

|---|---|---|

| 社会保険料控除 | 国民年金保険料や厚生年金保険料、健康保険料、雇用保険料など社会保険料の額の合計を記入する | ー |

| 小規模企業共済等掛金控除 | 小規模企業共済やiDeCoなどの掛金の全額を記入する | ー |

| 生命保険料控除 | 生命保険や民間の介護保険などに加入している場合、支払った保険料・契約年月日・保険の内容に応じた控除額を記入する | ー |

| 地震保険料控除 | 支払った保険料に応じた控除額をする | ー |

| 寡婦控除 | その年の12月31日時点で「ひとり親」に該当しない寡婦に適用される(27万円) 扶養親族の所得が48万円を超える場合は対象外 | 500万円 |

| ひとり親控除 | 納税者がひとり親である場合に適用される(35万円) 扶養親族の所得が48万円を超える場合は対象外 | 500万円 |

| 勤労学生控除 | 学校に行きながら働いている場合に適用される(35万円) | 75万円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である場合に適用される | |

| 配偶者(特別)控除 | 配偶者の合計所得金額に応じて、最大48万円の控除。具体的な金額については、次の表を参照 | 1000万円 |

| 扶養控除 | 16歳以上の子どもや両親などを扶養している場合に適用される | ー |

| 基礎控除 | 通常は48万円。合計所得金額が2400万円を超えると減額される | 2500万円 |

| 雑損控除 | 災害や盗難などによる損害がある場合、控除額を記入する | ー |

| 医療費控除 | 年間の医療費が10万円を超える(総所得金額等が200万円未満の場合は、総所得金額等の5%を超える場合)もしくはセルフメディケーション税制の対象となる場合に記入する | ー |

| 寄附金控除 | 控除対象となる自治体や団体に寄附をした場合、寄附金額に応じた控除額を記入する | ー |

配偶者(特別)控除の額

税金の計算

所得税の計算を行う項目です。課税される所得金額と税額を計算し、該当する各項目に記入します。所得税や税額控除の金額のほかに、申告納税額などを記入します。

「所得金額等」の「合計(12)」から「所得から差し引かれる金額」の「合計(29)」を差し引いた金額を「課税される所得金額(30)」に記入します。1,000円未満の端数は切り捨てにしてください。

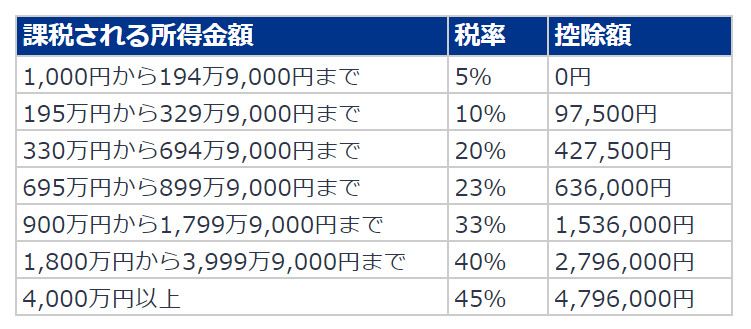

所得税は、次の計算式で算出します。

税率および控除額については、以下の表を参照してください。

その他

その他の項目に該当するものがあれば、記入してください。年金以外の所得や配偶者の所得がある場合、青色申告特別控除などに該当する金額がある場合などがあれば、記入します。

「延納の届出」は、所得税の延納を希望する場合のみ、希望額を記載します。延納する場合は規定の利子が発生します。

「還付される税金の受取場所」には、還付される税金がある場合、受け取りを希望する金融機関(納税者本人のもの)の情報を記入します。還付される税金がなければ記入の必要はありません。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

【基礎編】確定申告書第二表の書き方

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

続いて、申告書第二表の書き方について紹介します。

総合課税の譲渡所得、一時所得に関する事項

不動産売却や懸賞金、競馬の払戻金に関する収入、生命保険の一時金・損害保険の満期払戻金などが該当する項目です。

該当する「所得の種類」と「収入金額」「必要経費等」を記入し、収入から経費を引いた「差引金額」を計算して記入します。

特例適用条文等

国・地方公共団体等から補償金を受け取った場合やマイホームを売却して利益・損失があった場合など、課税の特例を受ける場合に、その条文番号等を記載します。

例えば、住宅ローン控除を適用する場合は、居住開始年月日等を記入し、給与所得者の特定支出の特例を適用するときは「所法57の2」と書きます。

保険料控除等に関する事項

第一表で記入した「社会保険料控除(13)」「小規模企業共済等掛金控除(14)」「生命保険料控除(15)」「地震保険料控除(16)」の詳細を記入する項目です。

「うち年末調整等以外」には、給与所得の源泉徴収票に記載されていない金額を記入してください。

\確定申告書を自動でカンタンに作成!/

本人に関する事項

該当する内容がある場合に◯をつけ、寡婦に該当する場合は理由にチェックを入れます。該当する人は、第一表の「所得から差し引かれる金額」に、控除額を記載することも忘れないようにしてください。

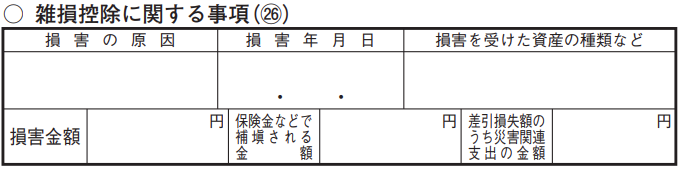

雑損控除に関する事項

雑損控除の適用を受ける場合、火災や盗難などの原因を「損害の原因」に書き、その損害を受けた年月日を「損害年月日」に、損害を受けた資産を「損害を受けた資産の種類など」に記載します。

「損害金額」「保険金などで補填される金額」「差引損失額のうち災害関連支出の金額」も記入してください。このうち災害関連金額とは、災害により滅失した住宅や家財などの取壊し、原状回復費用など、災害に関連して支出した費用です。

寄附金控除に関する事項

寄附金控除の対象となる寄附をした場合、「寄附先の名称等」と「寄附金」を記入します。

寄附した件数が多いときは一部のみ記載して、寄附金の合計額を記載すれば問題ありません。寄附金がわかる書類などを事前に準備して記載しましょう。

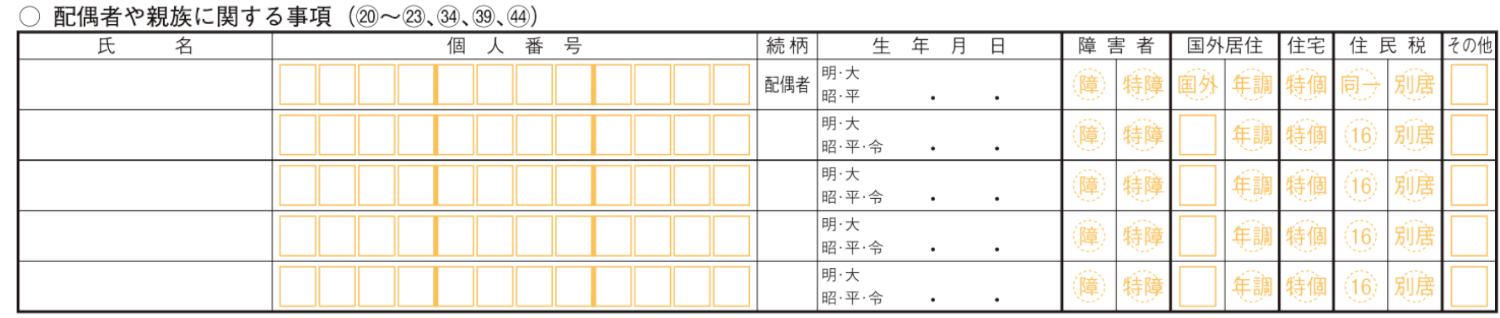

配偶者や親族に関する事項

配偶者控除や配偶者特別控除など、控除の対象となっている親族がいる場合に記入します。

それぞれの「氏名」「個人番号(マイナンバー)」「続柄」「生年月日」を記入し、配偶者や親族が障害者・国外居住などの場合は、該当の欄に〇をつけます。

「住民税」の項目には「同一」に〇を記入してください。配偶者と別居している場合には「別居」に〇をつけ、「住民税・事業税に関する事項」の記載欄に氏名と住所を記入しましょう。

この場合、所得税等の所得控除には該当しないため、第一表の配偶者(特別)控除欄の金額は記載しません。

扶養親族と別居している場合には、「別居」に〇をつけ、「住民税・事業税に関する事項」の記載欄に氏名・住所を記入します。16歳未満の親族の場合は、「住民税」の「16」に◯をつけてください。

「その他」の欄の「調整」は、配偶者(特別)控除や扶養控除の適用を受けない配偶者・扶養親族について、「子ども・特別障害者等を有する者等の所得金額調整控除」の適用を受ける場合に使用します。他の納税者の扶養控除の対象となっている子ども・特別障害者等(年齢23歳未満の扶養親族、あるいは特別障害者である同一生計配偶者または扶養親族)がおり、かつ給与等の額が850万円以上の場合、その配偶者・扶養親族の氏名・生年月日を記入し、「調整」に〇を記入してください。マイナンバーの記載は必要ありません。

事業専従者に関する事項

事業専従者とは、納税者と生計をともにする配偶者や15歳以上(12月31日時点)の親族で、年間6ヶ月以上納税者が営む事業に従事している人のことです。

事業専従者がいる場合は、「氏名」「個人番号(マイナンバー)」「続柄」「生年月日」「従事月数・程度・仕事の内容」「専従者給与(控除)額」をそれぞれ記載します。

控除額は、以下のいずれか高い金額です。なお、専従者控除の対象となった配偶者・親族等は、配偶者(特別)控除や扶養控除の対象となりません。

- (青色申告のみ)専従者に支払った給与の額

- 配偶者は86万円、それ以外は専従者1人につき50万円

- 控除前の事業所得等の金額を(専従者+1)で割った金額

住民税・事業税に関する事項

住民税の徴収方法や年金などの非課税所得・不動産所得などの金額を記載する項目です。住民税の算定に使用する項目のため、所得税額に影響がなくても、該当する項目がある場合は必ず記入してください。

給与・公的年金等に係る所得以外の所得に対する住民税は、徴収方法を選択できます。給与から差し引くことを希望する場合は「特別徴収」に、給与から差し引かずに自分で納付することを希望する場合は「自分で納付」欄に〇を記入してください。

「都道府県、市区町村への寄附(特例控除対象)」の欄は、ふるさと納税をした場合の金額を記入します。

災害義援金として日本赤十字社や中央共同募金会等の募金団体に寄附した場合は「都道府県、市区町村への寄附(特例控除対象)」欄に記入してください。

【ケース別】給与所得のみの場合の確定申告書の書き方

続いて、会社員の方やアルバイトの方など、給与所得のみの場合の確定申告書の書き方を解説します。

確定申告書 第一表

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

① 住所・氏名など個人の情報

まず、住所・氏名など個人の情報を記入します。給与所得のみの場合は、職業欄に「会社員」「派遣社員」「アルバイト」などと記入してください。

② 収入金額等

源泉徴収票に記載されている、一年に支払われた給与合計額「支払金額」を「(オ)給与」の項目に記入します。

③ 所得金額

源泉徴収票に記載されている、「給与所得控除後の金額」を「(6)給与」に記入します。その他の所得がない場合は、「(6)給与」に記入した額を「(12)合計」に記入します。

④ 所得から差し引かれる金額

源泉徴収票に記載されている社会保険料や生命保険料の控除額や、すべての人を対象に適用される基礎控除48万円などを記入します。すべての控除額を記入後、合計金額を「(29)合計」に記入します。

\会社員の確定申告書もカンタンに作成!/

⑤ 税金の計算

「所得金額」の「(12)合計」から「所得から差し引かれる金額」の「(29)合計」を差し引いた額を「(30)課税される所得金額」に記入します(※1,000円未満の端数は切り捨て)。そして、「(30)課税される所得金額」に所得税率をかけた後の金額を「(31)上の(30)に対する税額」の欄へ記入します。

「(31)上の(30)に対する税額」の額から「(32)配当控除以下」〜「(40)住宅耐震改修特別控除」までの合計額を差し引いた結果を「(41)差引所得税額」へ記入します。

そして「(41)差引所得税額」から「(42)災害減免額」の金額を差し引いた金額を「(43)再差引所得税額」へ記入します。

「(45)再々差引所得税額」と「(46)復興特別所得税額」の金額を合計して(47)へ記入し、(48)(49)(50)を差し引いた金額が黒字の場合は(53)へ、赤字の場合は(54)へ記入します。

⑥ その他

配偶者の前年度の合計所得金額を「(58)配偶者の合計所得金額」に記入します。(61)には、雑所得・一時所得等の金額に対する源泉徴収税額の合計を記入します。

また、(62)については、給与等の支払者において未払の収入金額があり、その収入金額に対する所得税及び復興特別所得税の源泉徴収税額の支払者の未納付があるとき、その未納付の所得税及び復興特別所得税の源泉徴収税額を記入します。

\確定申告書は自動作成でもっとラクに!/

確定申告書 第二表

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

第二表の各項目については第一表で記入した額をすべて転記します。ただし、所得の種類については具体的な会社名と共に記載し、保険料については源泉徴収票に書かれている控除額ではなく、実際に支払った保険料を記入します。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

【ケース別】給与所得と事業所得がある場合の確定申告書の書き方

続いて、個人事業主・フリーランスの方や、会社員の方で副業をしている方など、給与所得・事業所得がある場合の確定申告書の書き方を解説します。

確定申告書 第一表

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

① 住所・氏名など個人の情報

まず、住所・氏名など個人の情報を記入します。個人事業主・フリーランスは、職業欄に「個人事業主」や「フリーランス」と記入せず、事業の内容を具体的に記入します。

② 収入金額など

その年の1月1日から12月31日までの間に得られた収入を、所得ごとに記入します。事業による収入は、「(ア)(イ)事業」の欄に、給与の収入は、「(オ)給与」の欄に収入金額を記入します。個人事業主あるいはフリーランスの人は事業所得があるでしょうから、「事業」の「(ア)営業等※」の欄に記入します。

給与所得者でも給与以外の収入がある場合には、給与所得の欄に源泉徴収票に書かれている支払金額を記入し、加えて、該当する所得の欄にも副業で得た収入を記入します。

※営業などの所得に当てはまる事業は以下になります。

- 卸売業、小売業、飲食店業、製造業、建設業、金融業、運輸業、修理業、サービス業などのいわゆる営業

- 医師、弁護士、作家、俳優、職業野球選手、外交員、大工などの自由職業

- 漁業などの事業

③ 所得金額

所得金額とは、収入から必要経費を差し引いた金額です。個人事業主あるいはフリーランスの人であれば、収入から通信費や交通費などの必要経費を除いた額になります。なお、青色申告の承認を受けている場合、青色申告特別控除の金額(最大65万円または10万円)もここで控除ができます。

記入方法は、「(ア)営業等」から青色申告控除による金額(65万円または10万円)および経費金額などを差し引いた額を「(1)営業等※」に記入します。事業所得以外の所得がある場合はそれぞれ計算し、各所得の欄に記入します。給与所得者の場合には、源泉徴収票の「給与所得控除後の金額」の欄にある数字を記入します。全ての所得を計算後、その合計金額を「⑫合計」に記入します。

※所得税青色申告決算書の「(45)所得金額」の額を記入します。

④ 所得から差し引かれる金額

ここは、所得から控除が認められる金額を記入する欄です。具体的には、(27)医療費控除、(13)社会保険料控除、(15)生命保険料控除、(23)扶養控除などがあります。

個人事業主やフリーランスの人は、該当する項目について個々に記入していきます。

一方サラリーマンは、年末調整で申告漏れがなければ、源泉徴収票の所得控除の合計額を申告書の所得控除額の合計額に転記するだけです。

⑤ 税金の計算

税金は、総所得金額から所得控除の合計額を差し引いた額に、所得税率を掛けて計算します。ここから、さらに税額控除として認められるものを差し引いて、最終的な税額を計算します。

主な税額控除としては、「(32)配当控除」と「(48)〜(49)外国税額控除」があります。「(32)配当控除」とは、総合課税の配当所得がある場合に、配当所得の金額の10%または5%に相当する金額を控除するものです。

「(48)〜(49)外国税額控除」とは、同じ所得に対し、外国と日本国内の両方で課税されることを調整するための控除です。外国で生じた所得には、外国での所得税にあたる税と、日本国内での所得税の両方が課せられることになります。その二重に課税されている状態を調整するために、外国で支払った税のうち、一定の額を所得税額から控除することができるようになっています。

記入方法は、「所得金額」の「(12)合計」から「所得から差し引かれる金額」の「(29)合計」を差し引いた額を「(30)課税される所得金額」に記入します(※1,000円未満の端数は切り捨て)。そして、「(30)課税される所得金額」に所得税率をかけた後の金額を「(31)上の(30)に対する税額」の欄へ記入します。

「上の(30)に対する税額」の額から、「(32)配当控除」〜「(40)住宅耐震改修特別控除」までの合計額を差し引いた結果を「(41)差引所得税額」へ記入します。そして「(41)差引所得税額」〜「(42)災害減免額」の金額を差し引いた金額を「(43)再差引所得税額」へ記入します。

「(45)再々差引所得税額」と「(46)復興特別所得税額」の金額を合計して(47)へ記入し、(48)(49)(50)を差し引いた金額が黒字の場合は(53)へ、赤字の場合は(54)へ記入します。

確定申告書の税額計算についてより詳しく知りたい方は、以下の記事をご参照ください。

⑥ その他

この欄は、税額が正しく計算されているかを確かめるのに必要な情報で、専従者給与(控除)の合計額や青色申告特別控除額、未納付の所得税および復興特別所得税の源泉徴収税額などを記入します。

専従者給与(控除)の合計額は、青色事業専従者または事業専従者がある場合に、青色申告決算書の専従者給与額もしくは収支内訳書の専従者控除額を記入します。

青色申告特別控除額は、最大65万円または10万円の額を記入します。未納付の所得税および復興特別所得税の源泉徴収税額は、給与支払い者が給与をまだ支払っていない場合に、源泉徴収されるべき金額について記入します。この額は、未払給与が支払われて源泉徴収されるまで還付が認められません。

また、前年分より繰り越された損失があり、翌年に繰り越す損失額がない場合は「本年分で差し引く繰越損失額」の欄に前年分の損失額を記入します。

\自動作成で申告書の作成がラクに/

確定申告書 第二表

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

① 所得の内訳欄

ここには、所得の種類と支払者の名称、収入、源泉徴収税額を記入します。

② 所得から差し引かれる金額に関する事項

源泉徴収票で控除されている場合には、「源泉徴収票のとおり」と記入すれば大丈夫です。そうでない場合は、控除が認められる額ではなく、実際に支払った金額を記入します。

確定申告書や源泉徴収票の見方についてより詳しく知りたい方は、以下の記事をご参照ください。

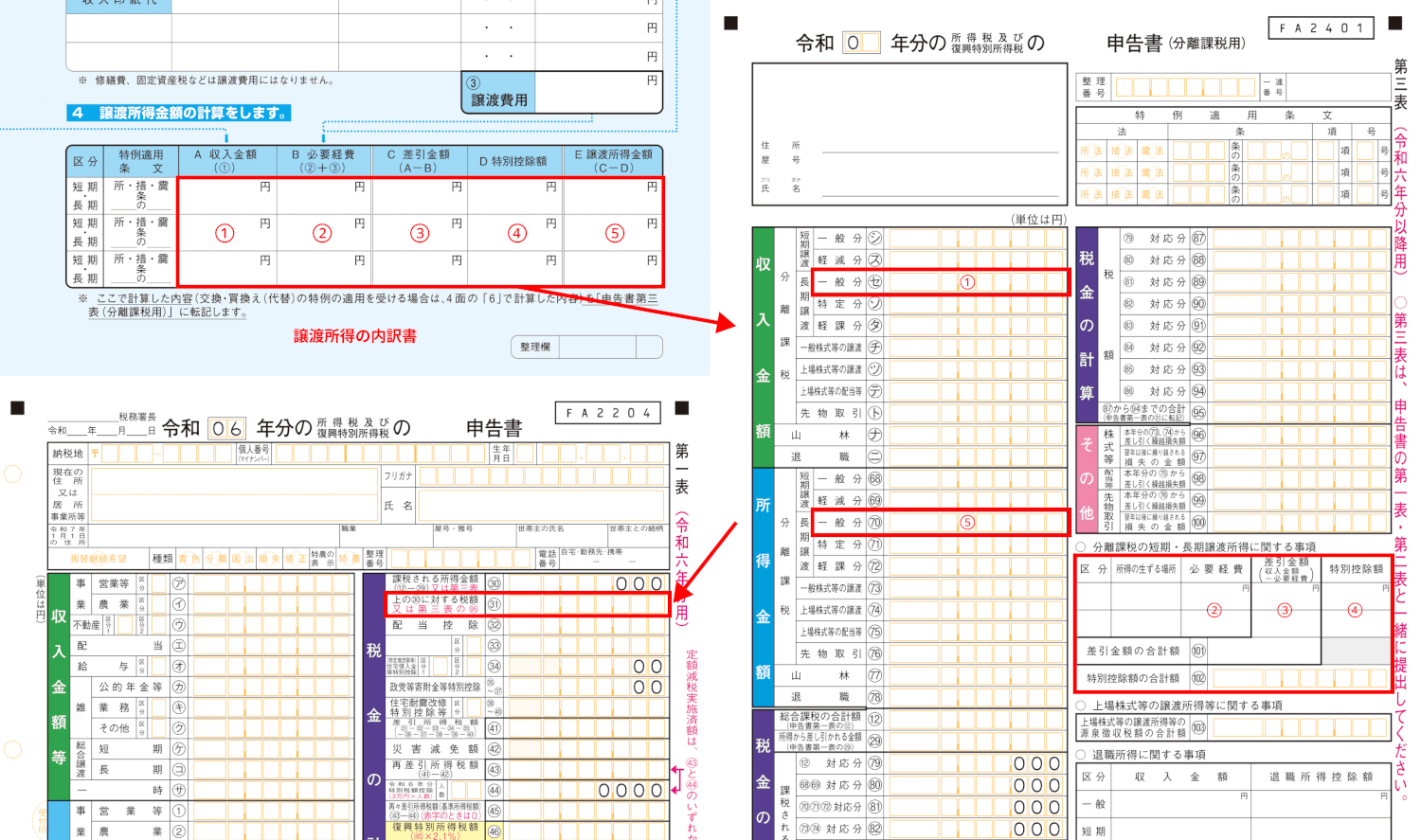

確定申告書第三表の書き方

確定申告書第三表とは、分離課税が適用される所得がある場合に記載します。所得税は、種々の所得金額を合計する総合課税が原則ですが、例外的に特定の所得については総合課税から分離して計算し、これを分離課税と言います。

分離課税の対象となるものは譲渡所得、退職所得、山林所得であり、申告すべきものがあった場合に記載することになります。この記事では、これらのうち譲渡所得があった場合を紹介します。

不動産を売って利益が出た場合の例

その年中に保有する不動産を売却し、利益があった場合には、確定申告書第一表、第二表に加えて確定申告書第三表が必要です。不動産等の売却の場合には、確定申告書に添付する「譲渡所得の内訳書」も必要となります。この内訳書の詳細は省略しますが、どの不動産についてどれだけの譲渡所得があったかの計算明細書です。

確定申告書第三表作成の主な手順は次のとおりです。

- 「譲渡所得の内訳書」で所得を計算し、確定申告書 第三表に転記します。(下記①~⑤など)

- 次に、第三表で求めた税額を第一表に転記します。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

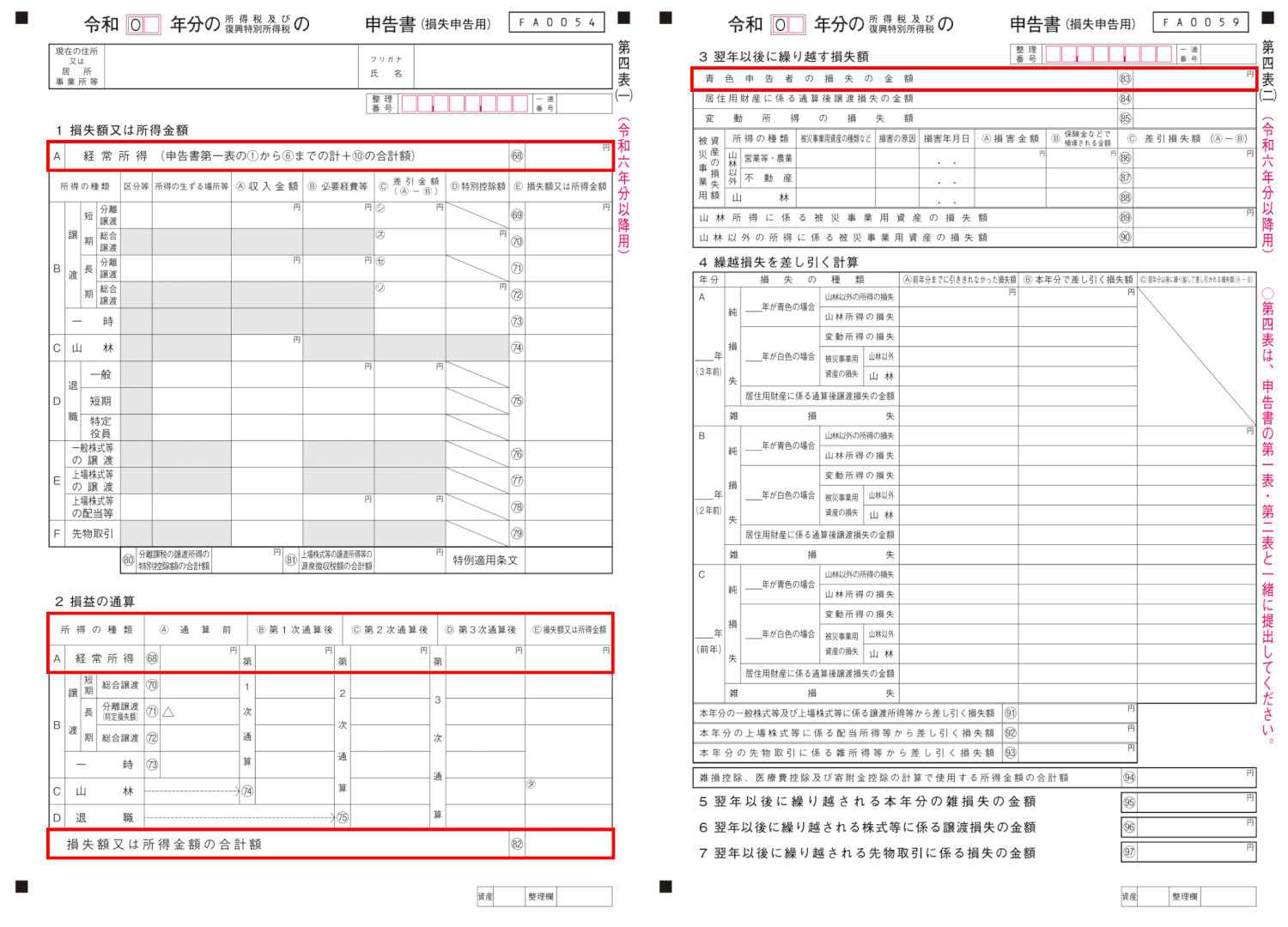

確定申告書第四表の書き方

確定申告書第四表は、所得について一定の損失がある場合に記載します。基本的に損失がある場合には確定申告は不要です。しかし、一定の損失については、申告をし、かつ、連続して確定申告書の提出をした場合、損失額を翌年以降3年間にわたり繰り越すことができます。損失の繰越控除は将来の節税につながります。

ただし、どのような損失でも繰り越せるわけではなく、基本的に「純損失」「雑損失」、居住用財産に係る損失や株式等に係る損失などです。

純損失とは事業所得、不動産所得、譲渡所得、山林所得の所得で、損益通算(赤字の所得を他の黒字の所得から差し引く計算*)をしてもなお、控除しきれない金額を言います。雑損失とは、災害や盗難などによる損失でその年分の雑損控除として控除しきれない金額となります。

なお、損益通算には一定のルールがあります。詳細は国税庁サイトをご参照ください。

事業所得で損失のある場合の例(青色申告者)

個人事業主がその年の事業所得が赤字となったため、純損失の繰越控除をするには、確定申告書第一表、第二表に加えて第四表が必要となります。青色申告者の場合には、事業での損失については全額を繰り越すことができます。

事業所得が赤字になった場合の確定申告書第四表作成の主な手順は次のとおりです。

- 申告書第一表の所得が赤字であることを確認します。(所得金額の合計欄は記載しない)

- 申告書第四表(一)の「A 経常所得」の欄に赤字額を記載し、損益通算をします。(損益通算する所得がない場合は同じ金額を記載します。)

- 申告書第四表(二)の「翌年以後に繰り越す損失の金額」欄に記載します。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

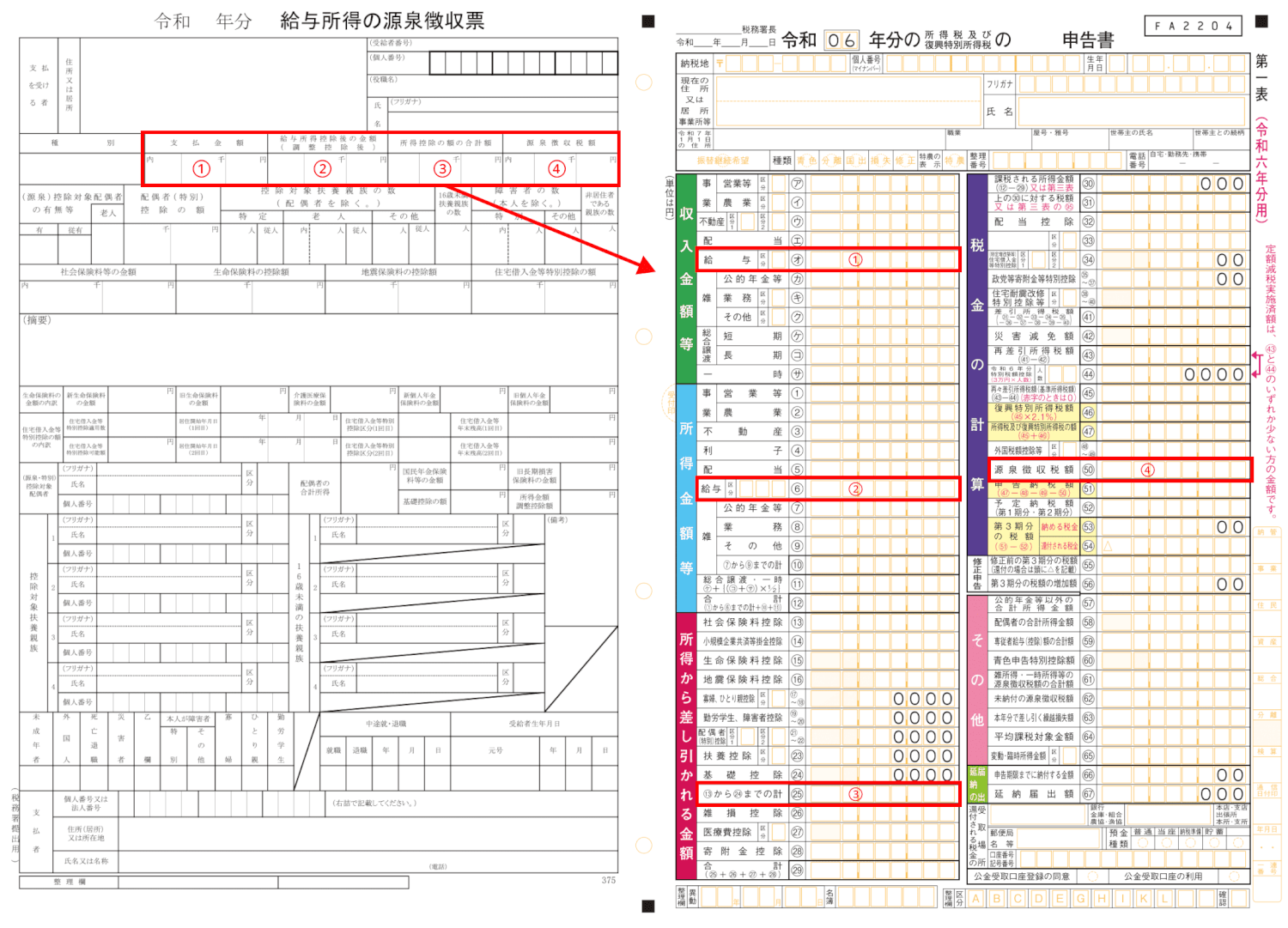

確定申告書を記入するときに確認する「源泉徴収票」の項目と見方

給与所得がある場合、年末調整後は源泉徴収票が交付されます。サラリーマンで副業による所得が20万円を超えるときは、確定申告が必要になります。ここではまず、「源泉徴収票」が手もとにある場合における確定申告書の記載方法の基本的な考え方を確認してみましょう。

まず、源泉徴収票の内容を確定申告書に転記

源泉徴収票においては、基本的に年末調整で精算できる所得税の課税関係は終了しています。したがって、給与のみの収入の人は医療費控除など特別のことがない限りは確定申告をする必要はありません。しかしながら、源泉徴収票に「年調未済(ねんちょうみさい)」と書かれている場合には年末調整は終了していませんので確定申告が必要となります。

また、医療費控除を受けたり、住宅ローン控除の初回であったり、一定以上の副業をしていたりした場合には確定申告が必要となります。年末調整時に提出を失念していた生命保険料などがある場合では、確定申告で還付を受けることができます。

確定申告にあたっては、源泉徴収票の内容を確定申告書に転記する必要があります。基本的には、源泉徴収票と確定申告書第一表は次のように対応させて転記しますが、確定申告をする理由に合わせて考えます。項目番号とは下図における①~④を指しています。

| 項目番号 | 源泉徴収票 | 確定申告書第一表 |

|---|---|---|

| ① | 支払金額 | 【収入金額等】給与 (オ) |

| ② | 給与所得控除後の金額 | 【所得金額等】給与 ⑥ |

| ③ | 所得控除の額の合計額 | 【所得から差し引かれる金額】(25) |

| ④ | 源泉徴収税額 | 【税金の計算】源泉徴収税額 (48) |

例えば、生命保険料控除が漏れていた場合には、項目③を源泉徴収票の内容で第二表において漏れていたものを書き足して合計して、所得控除の額の合計額を求めます。また、給与所得が2か所ある場合であれば、項目①は2つの源泉徴収票の支払金額を合計したものとなります。

下図のように、基本的には源泉徴収票の内容を申告書第一表及び第二表に転記しながら、年末調整で記載できなかった項目を付け足していきます。

出典:F1-1 給与所得の源泉徴収票(同合計表)|国税庁、確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

その年分の源泉徴収票が手もとにあって確定申告をする場合には、まずは源泉徴収票の内容をどのように修正したいのかを明らかにしておきましょう。

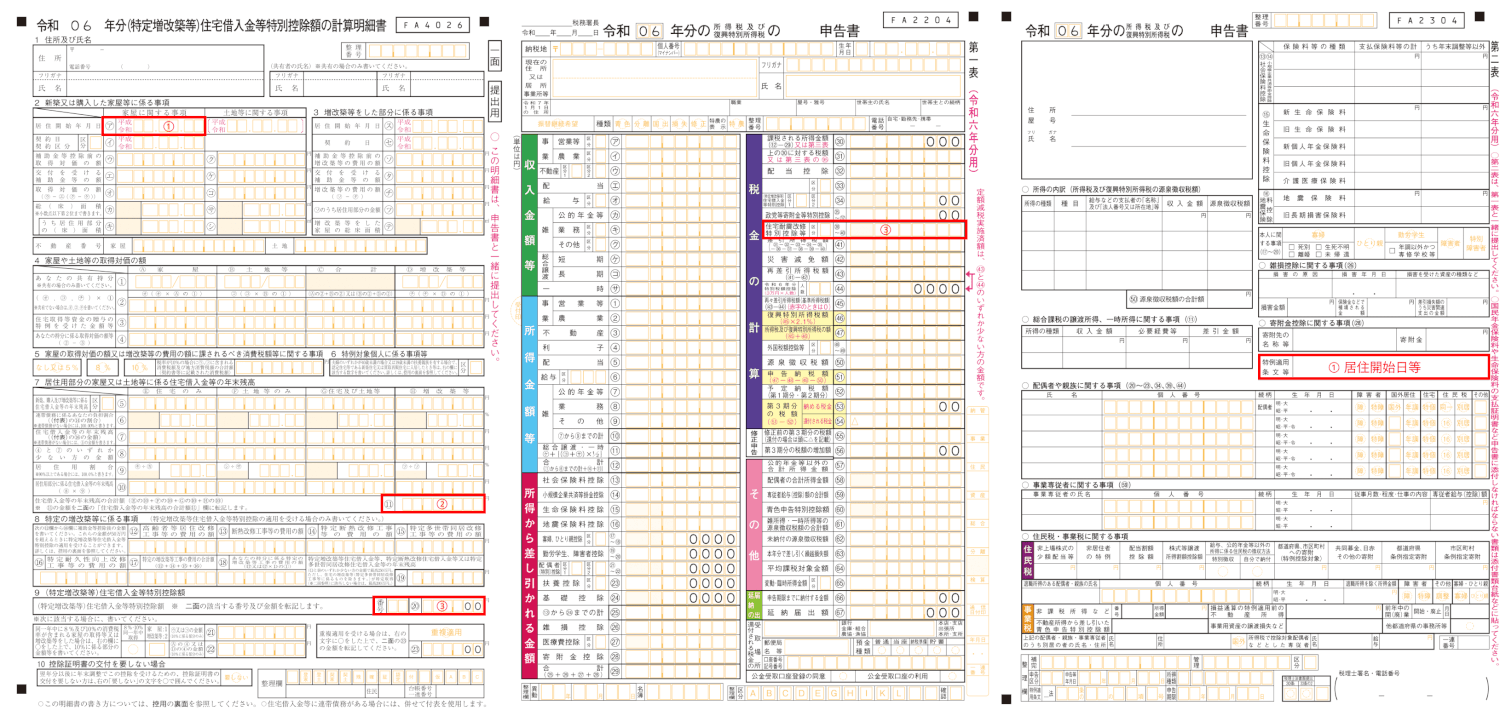

住宅ローン控除1年目の確定申告の書き方

住宅ローン控除は、所得控除ではなく税額控除なので減税効果が高いものですが、初回の控除については確定申告が必要です。要件を満たした住宅ローンがある給与所得者は、年末調整を受けた後、源泉徴収票を元に申告書を作成し、それに住宅ローン控除部分を加筆して還付申告書を提出することになります。

住宅ローン控除を受ける場合には、確定申告書第一表、第二表に加えて「住宅借入金等特別控除額の計算明細書」や添付書類が必要となります。

住宅ローン控除制度は住宅の種類や取得方法によって、さまざまな書類の添付が必要となります。新築、買取再販住宅、中古住宅の別や認定住宅等の可否など、どの区分に該当するかをよく見極めておきましょう。

住宅借入金等特別控除額の計算明細書で控除額を計算

ここでは給与所得者が源泉徴収票を元に住宅ローン控除の計算明細書を記載し、確定申告書第一表に転記する場合の流れについて解説します。

令和4年以降住宅ローン控除制度が大きく変わりましたが、計算明細書と年末残高証明書はどの住宅等の取得においても共通して必要となる書類です。下記の例の場合には、住宅の登記事項証明書や住宅の売買契約書(写し)なども添付書類として必要になります。

住宅ローン控除における計算明細書作成の主な手順は次のとおりです。

(この例では一般住宅の新築等についてポイント部分のみを解説しています。)

- 住宅借入金等特別控除額の計算明細書を作成し、特別控除額を算出する。

- 申告書第一表の該当箇所に明細書から特別控除額を転記し、税金を差し引く。

- 申告書第二表の「特例適用条文等」の欄に計算明細書の居住開始年月日を入れる。

②の「住宅借入金の年末残高の合計額」は、計算明細書の二面に転記する欄もあります。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

生命保険料控除の確定申告の書き方

生命保険料控除とは、生命保険、介護医療保険、個人年金保険等に係る保険料を支払った場合に適用される所得控除です。

生命保険料等について、平成23年12月31日以前に契約したものと、平成24年1月1日以降に契約したものにわけ、最大で12万円の所得控除を受けることができます。生命保険料控除の適用を受けるためには、確定申告書第一表及び第二表に記入するとともに、控除証明書または電磁的記録印刷書面を添付等する必要があります。

似たような所得控除に地震保険料控除がありますので、契約のある方は同様に適用を受けられます。

控除証明書の内容を申告書第一表及び第二表に記載

生命保険料控除の適用を受けるための主な手順は次のとおりです。

- 生命保険会社から、控除証明書を受け取る。

- 申告書第二表の該当箇所に控除証明書から必要事項を転記し、控除額を計算する。年末調整で既に書類等を提出したものに追加する時は、右の列に金額を記載する。

- 申告書第一表の生命保険料控除の欄に金額を入れる。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

無職や0円申告の確定申告の書き方

その年分の支払うべき所得税がなかった人については、基本的に所得税の確定申告書は不要です。

繰越控除などにより連続して確定申告書を提出することになっている人などは金額に関係なく申告する必要があります。また、無職であっても保険金を受け取っているなど収入のある人は確定申告の必要があります。

さらに、給与所得で100万円、事業所得でマイナス100万円で合計0円となる場合などは、確定申告をすることによって源泉税が還付されますので確定申告をしたほうがよいでしょう。

基本的には確定申告不要、住民税については申告を!

国民健康保険料等は住民税の所得をもとに計算するため、確定申告をしないと市区町村に情報が伝わらず、正しい保険料が計算できません。したがって、住民税の申告はしておくほうがよいと言えます。

なお、所得税の確定申告書を提出すると自動的に市区町村に所得情報が連携されるので、所得0円でも所得税の確定申告をしておくことは意味のあることです。

確定申告書の書き方でわからないときは税務署に相談できる

確定申告書の書き方など、確定申告でわからないことがあれば近くの税務署へ無料で相談することができます。

事前予約が必要ですが、税務署の開庁時間(平日8:30~17:00)であれば窓口で対応してもらえます。

また確定申告期には税務署の窓口だけでなく、専用の相談会場が設けられます。ただし入場するためには、事前にLINEで整理券を取得する必要があるので注意しましょう。

確定申告の書き方は意外とカンタン!

以上、大まかな確定申告書の書き方を説明しました。細かい項目よりも、まずは全体の構成を捉えることが大切です。それがわかれば、あまり難しいものではありません。各項目についてわからないことは、個別に税務署に相談してみましょう。国税庁の記入例も参考にしてください。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

確定申告書とは?

その年分に得た給与所得や事業所得、公的年金、雑所得、配当所得、一時所得などの各種所得を集計し、所得税を計算するための書類です。詳しくはこちらをご覧ください。

給与所得者の収入金額等の書き方は?

源泉徴収票に記載されている、一年に支払われた給与合計額「支払金額」を「㋔給与」の項目に記入します。詳しくはこちらをご覧ください。

収入はどの期間で計算する?

その年の1月1日から12月31日までの間に得られた収入を、所得ごとに記入します。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

確定申告の流れの関連記事

確定申告の書き方の関連記事

-

確定申告書を解説!控除や税額の計算方法まで理解しよう

-

【現在は廃止】確定申告書Aとは?様式・書き方・記入方法・記入例

-

確定申告の必要書類/添付書類まとめ【2025年版】会社員と個人事業主向け

-

所得税の青色申告決算書とは?書き方・種類・提出方法などについて解説!

-

確定申告書はどこで貰える?5つの方法とコンビニでの印刷方法も解説

-

【チェックリスト付き】確定申告の提出書類一覧

-

2025年提出(令和6年分)の確定申告の5つの変更点まとめ

-

確定申告書類の提出方法3選|郵送・e-Tax・窓口に持参~

-

確定申告書は白黒とカラーどちらで印刷すべき?モノクロでも提出できる?

-

確定申告書Bとは?書き方・用紙の入手方法についてわかりやすく解説【現在は一本化】

-

確定申告における傷病手当金の取り扱いをわかりやすく解説

-

確定申告ソフトとは?個人事業主におすすめのソフトや比較ポイントを徹底解説

-

確定申告でアルバイトが注意すべきことは?アルバイトにかかる所得税

-

確定申告の納付書(領収済通知書)とは?書き方や所得税の納付方法を解説!

-

確定申告を修正するには?修正申告、訂正申告などの方法を解説

-

確定申告における減価償却費の書き方は?取り扱い方や計算方法を解説

-

確定申告を郵送提出する際の封筒の書き方や注意点を解説!

新着記事

個人事業主は事業用口座を開設すべき?メリットや開設方法、注意点を解説

個人事業主は、事業用口座を開設することができます。事業用口座とは個人の事業用で、口座名義に屋号を入れるなどができる口座のことです。 この記事では、事業用口座の概要や事業用口座を開設するメリット・デメリット、開設するタイミング、開設方法などを…

詳しくみる個人事業主におすすめの店舗火災保険とは?保険料の相場や比較ポイントなど

店舗を構えて事業をしている個人事業主は、店舗火災保険に加入したほうがよいでしょう。なぜなら万が一、店舗が火災にあっても一定の補償を受けられるからです。 店舗火災保険は、保険会社によって保険料などが違います。今回は、店舗火災保険の保険料の相場…

詳しくみる個人事業主も社会保険適用拡大の対象!常時5人以上の個人事業所の対応を解説

社会保険の適用拡大により、個人事業主も社会保険加入が必要です。この記事を読めば、「個人事業主で社会保険が対象になる基準は?」「社会保険適用の事務手続きがわからない」という悩みを解決できます。本記事で、社会保険適用拡大の概要や、社会保険の仕組…

詳しくみる保険外交員はなぜ個人事業主?メリットや確定申告・経費についても解説

保険外交員とは、保険契約の勧誘や代理、契約後のサポートなどを行う職種です。本記事では、保険外交員の雇用形態をはじめ、個人事業主として働くメリットやデメリットについて解説します。 保険外交員にまつわるよくある質問と回答も取り上げるため、興味を…

詳しくみる個人事業主は圧縮記帳を使えない!国庫補助金等の総収入金額不算入について解説

圧縮記帳とは、課税の繰り延べをする会計処理のことを指します。税法で規定されており、企業が国からの補助金を利用して固定資産を取得した際に用います。そのため、個人事業主の場合には使えません。本記事では、圧縮記帳の概要や圧縮記帳を活用するメリット…

詳しくみる個人事業主の美容師とは?メリットや年収、経費や確定申告などを解説

個人事業主の美容師とは、法人を設立せずに独立して事業を営む美容師の方を指します。個人事業主として活躍していくためには、独立後の働き方や税務手続き、収入の安定性などを考慮する必要があります。本記事では、個人事業主の美容師の働き方や年収、メリッ…

詳しくみる