- 更新日 : 2025年4月28日

フリーランス美容師の確定申告のやり方は?経費で落とせる費用も解説!

初めて確定申告をする人は、日々の帳簿の付け方や確定申告に必要な書類が分からず、困っているのではないでしょうか。確定申告は流れさえ分かれば誰にでもできます。

本記事ではフリーランス美容師の人が、どのように確定申告を行えばいいのかを解説していきます。また、美容師が経費で落とせる項目についても解説していますので、参考にしてください。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

そもそもフリーランス美容師は確定申告が必要?

確定申告が必要かどうかを決める基準はフリーランス美容師の場合、年間の所得が48万円を超えていることです。収入から経費を差し引いた残額のことを「所得」といいますが、その金額が48万円を超えている場合は確定申告が必要になります。

フリーランス美容師は青色申告と白色申告どちらがおすすめ?

青色申告とは、一定の要件を満たすことで節税効果の高い特典が受けられる申告方法です。白色申告との大きな違いは、日々の取引を記録するための記帳方法にあります。

白色申告の場合は、収入または支出のあった日付と金額のみを記録する「単式簿記」によるシンプルな記帳が認められています。しかし、青色申告の場合は、第三者から見ても分かりやすい帳簿として、複式簿記による記帳が求められているため「借方」や「貸方」など、簿記の知識が必要です。

簿記に自信がある人や、会計ソフトを用いた記帳ができる人には青色申告をおすすめしますが、シンプルな記帳を好む人は白色申告でも問題ありません。なお、青色申告以外の申告方法のことを白色申告といいます。

白色申告のメリット・デメリット

白色申告の大きなメリットは、記帳がシンプルで誰にでもできることです。ただし、特別控除が受けられないことや、赤字が翌年以後に繰り越せないことなど、青色申告を行わないデメリットも目立ちます。

白色申告のメリット・デメリットには、以下のようなものがあります。

|

|

青色申告のメリット・デメリット

一方の青色申告は、節税効果の高い特典を多く受けられることがメリットです。デメリットである複式簿記による記帳については、会計ソフトを導入することで解決できます。

青色申告のメリット・デメリットには、以下のようなものがあります。

|

|

青色申告については、こちらの記事で詳しく解説しています。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

フリーランス美容師の確定申告の方法・流れは?

ここからは、白色申告と青色申告における確定申告の流れをそれぞれ解説していきます。確定申告書は白色申告と青色申告で共通しているため、後ほど解説します。

白色申告で必要な収支内訳書の書き方

白色申告者が確定申告を行う場合は、収入や経費を記録している帳簿をもとに収支内訳書を作成し、確定申告書に添付して提出します。

白色申告者の確定申告に必要な書類は、主に以下の3つです。

- 収支内訳書(一般用)

- 確定申告書

- 各種控除などの添付書類

収支内訳書

収支内訳書には、現金出納帳や売掛帳、買掛帳など、日々の記録に用いている帳簿の内容を「収入金額」や「経費」といった項目に転記していきます。ここでは、収支内訳書に記載する内容を簡単に解説します。

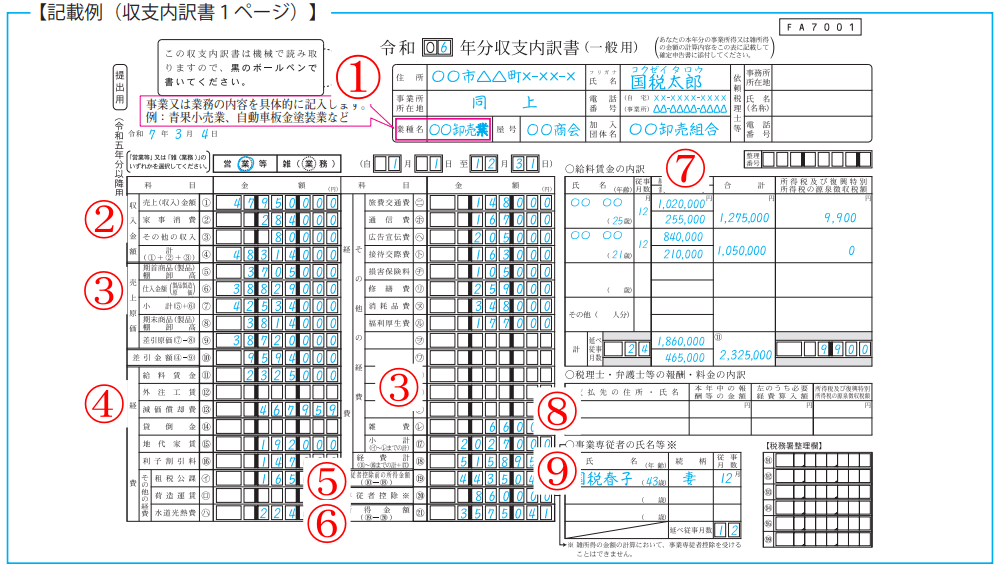

【収支内訳書1ページ目の記入内容】

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁、令和6年分 収支内訳書(一般用)の書き方を加工して作成

- 住所や氏名、事業内容を記入します。

- 収入金額:1年間の売上等を記入します。

- 売上原価:仕入れに要した費用等を記入します。

- 経費:業務に要した経費を記入します。

- 専従者控除:家族へ給与を支払った場合に記入します。

- 所得金額:①(収入)から②〜⑤の合計額を差し引いた残額を記入します。

- 給料賃金の内訳:従業員に給与を支払った場合に記入します。

- 税理士・弁護士へ報酬を支払った場合に記入します。

- 専業専従者の氏名等:業務に従事している家族がいる場合は記入します。

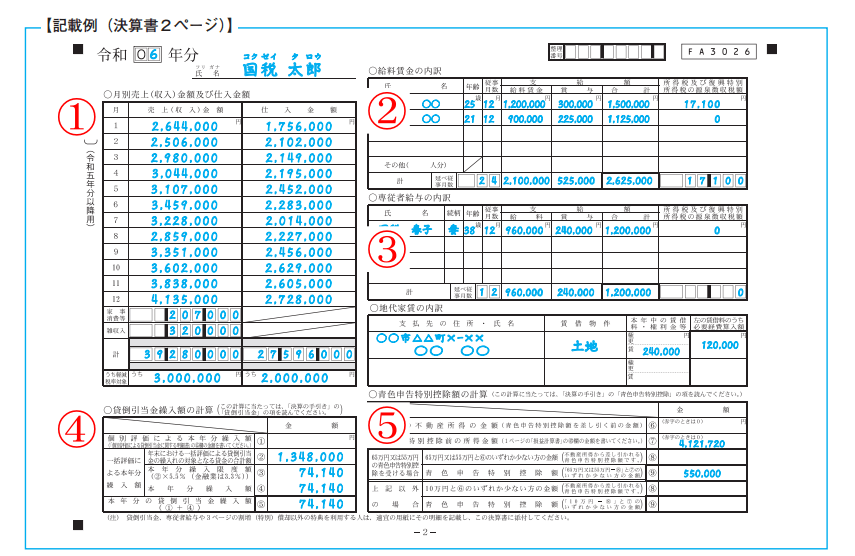

【収支内訳書2ページ目の記入内容】

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁、令和6年分 収支内訳書(一般用)の書き方を加工して作成

- 売上(収入)金額の明細を記入します。

- 仕入金額の明細を記入します。

- 減価償却費の対象になる資産があれば記入します。

- 地代家賃の内訳を記入します。また賃料のほかに、権利金や更新料もあれば「権更」の欄に記入します。

- 金融機関以外からの借入れによる利子が発生した場合に記入します。

- 特記事項があれば記入します。

収支内訳書の詳しい作成方法については、こちらの記事で解説しています。

青色申告で必要な青色申告決算書の書き方

青色申告者の確定申告に必要な書類は、主に以下の3つです。

- 青色申告決算書(一般用)

- 確定申告書(原則として第一表、第二表)

- 添付資料

また、青色申告決算書の提出には以下の4枚が必要です。

青色申告決算書の詳しい作成方法については、こちらで解説しています。

損益計算書

【損益計算書の記載内容】

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁、令和6年分 青色申告決算書(一般用)の書き方を加工して作成

- 売上(収入)金額:1年間の売上等を記入します。

- 売上原価:仕入れに要した費用等を記入します。

- 経費:業務に要した費用を記入します。

- 各種引当金・準備金等:貸倒引当金等があれば記入します。

- 青色申告控除等:最大65万円を控除し、所得金額を記入します。

損益計算書細目(売上・給与など)

【損益計算書(売上・給与など)の記載内容】

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁、令和6年分 青色申告決算書(一般用)の書き方を加工して作成

- 月別売上(収入)金額及び仕入金額をそれぞれ月ごとに記入します。

- 従業員に支払った賃金や源泉徴収額を記入します。

- 専従者給与として、家族へ支払った賃金や源泉徴収額を記入します。

- 貸倒引当金繰入額の計算を「決算の手引き」にそって記入します。

- 青色申告特別控除額の計算を「決算の手引き」にそって記入します。

損益計算書細目(減価償却)

【損益計算書細目(減価償却)の記載内容】

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁、令和6年分 青色申告決算書(一般用)の書き方を加工して作成

- 減価償却の対象になる資産があれば記入します。

- 金融機関以外からの借入れによる利子があれば記入します。

- 地代家賃の内訳を記入します。賃料のほかに、権利金や更新料が発生した場合は「権更」の欄に記入します。

- 税理士・弁護士等に報酬を支払った場合に記入します。

- 特記事項があれば記入します。

貸借対照表

会計帳簿の内容をもとに、貸借対照表を作成します。会計ソフトを導入すれば貸借対照表の作成も簡単に行えます。

【貸借対照表の記載内容】

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁、令和6年分 青色申告決算書(一般用)の書き方を加工して作成

- 資産の部

- 負債・資本の部

- 製造原価の部

確定申告書の書き方はどちらも共通している

確定申告書は、収支内訳書の内容をもとに作成します。

【確定申告書 第一表の記入内容】

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁、申告書第一表・第二表【令和6年分以降】を加工して作成

- 住所や氏名、個人番号を記入します。

- 収入金額等:給与や年金等で区分して記入します。

- 所得金額:収入から経費を差し引いた「所得金額」を記入します。

- 所得から差し引かれる金額:所得控除として適用できるものがあれば記入します。

- 税金の計算:所得税の計算式により計算した金額を記入します。

- その他:該当するものがあれば記入します。

【確定申告書 第二表の記入内容】

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁、申告書第一表・第二表【令和6年分以降】を加工して作成

- 住所、氏名を記入します。

- 所得の内訳:源泉徴収や支払調書が手元にある場合はそのまま記入します。

- 保険料控除等に関する事項:社会保険料や生命保険料等を記入します。

- 一時所得に関する事項:生命保険の解約返戻金などを受け取った場合に記入します。

- 本人に関する事項:寡婦やひとり親などに該当する場合は記入します。

- 雑損控除に関する事項:盗難等により損害を受けた場合に記入します。

- 寄附金控除に関する事項:寄付を行った場合に記入します。

- 特例適用条文等:住宅ローン控除等の適用を受けた場合に記入します。

- 配偶者や親族に関する事項:家族の情報を記入します。

- 住民税に関する事項:該当する場合に記入します。

確定申告書の作成方法については、こちらで詳しく解説しています。

確定申告書の提出期限

確定申告の提出期限は、所得のあった年の翌年2月16日から3月15日となっています。所得税は1月1日から12月31日までの1年間で得た所得について計算を行い、翌年に申告・提出を行います。もし期限に遅れてしまうと無申告加算税や延滞税などのペナルティが課されるため、余裕を持って準備を進めておきましょう。

フリーランス美容師が経費で落とせる項目は?

国税庁は経費の定義を「その収入を得るために直接必要であった金額」としています。そのため、業務以外でも利用している携帯電話の通信費や、自宅の一部が店舗になっている場合は「家事按分」として、私生活と業務を区分して経費を計上する必要があります。

フリーランス美容師が経費で落とせるものには、以下のようなものがあります。

- 【消耗品費】ハサミやシャンプー等を購入した費用

- 【新聞図書費】お客さんが読む雑誌の購読費用等

- 【接待交際費】取引先との打ち合わせや接待に要した費用

- 【地代家賃・水道光熱費】店舗の家賃や電気代など

- 【広告宣伝費】美容予約サイト等の利用料

【消耗品費】ハサミやシャンプー等を購入した費用

美容師が仕事に使用するハサミやシャンプー等は「消耗品費」として、経費に計上できます。使用期間が1年未満であることや、購入費用が10万円未満の場合は、消耗品に該当します。

【新聞図書費】お客さんが読む雑誌の購読費用等

お客さんのために置いてある雑誌や漫画の購読費用は「新聞図書費」として、経費に計上できます。また、業務上必要な勉強のために購入した書籍も経費の対象になります。

【地代家賃・水道光熱費】店舗の家賃や電気代など

店舗の家賃は「地代家賃」として、店舗の水道料金や電気代などは「水道光熱費」として経費に計上できます。ただし、自宅の一部を店舗として利用している場合は、家事按分として、居住スペースと店舗の割合に応じて経費を区分する必要があります。

1階を美容室、2階を居住スペースとしている一軒家を例に家事按分を行うと、経費に計上できる割合は多くても50%といったところでしょう。家事按分は面積の割合に応じて行う場合もあれば、利用時間に応じて行う場合もあります。

【会議費または接待交際費】取引先との打ち合わせや接待に要した費用

取引先との打ち合わせに要した費用は「会議費」として、取引先を接待した場合の飲食代やお中元、お歳暮等の購入費用は「接待交際費」として経費に計上できます。ただし、会議費として支出する飲食の費用は5,000円が限度とされています。

【広告宣伝費】美容予約サイトの利用料やチラシの印刷代

美容予約サイトの利用料や、自身のホームページの維持費、チラシの作成費用等は、「広告宣伝費」として経費に計上できます。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

美容師の衣装代は経費で落とせる?

美容師の衣装代については、税理士や国税調査官の解釈により意見が分かれますが、経費で落とすことは難しいとされています。その理由は、美容師の衣装が「業務を行うために要した費用」とはいえないからです。店舗のロゴが入ったものや、作業着のような衣装であれば、問題なく経費に計上できるでしょう。

フリーランス美容師が確定申告で注意すべきことは?

確定申告で注意すべきことには、以下のようなものがあります。

- 青色申告を選択するなら開業届とあわせて青色申告承認申請書を提出しよう

- 領収書は紛失しないように保存しておこう

青色申告を選択するなら開業届とあわせて青色申告承認申請書を提出しよう

青色申告を選択して確定申告を行う場合は、青色申告の承認を受けようとする年の3月15日または、開業した日から2か月以内に「青色申告承認申請書」を提出する必要があります。

開業した日から2か月以内が期限であるため、開業届を提出する日と同じタイミングで提出しても問題ないということです。再度税務署に行く手間を考えると、開業届とあわせて青色申告承認申請書を提出したほうがいいでしょう。

領収書は紛失しないように保存しておこう

領収書は、5年もしくは7年間の保存が義務付けられています。これは確定申告の内容に問題があった場合に、調査官が領収書を確認するためです。現金で経費を支払った場合は、レシートや領収書が必要になるため、紛失しない場所に保存しておきましょう。

経費を支払う際は、クレジットカードにまとめてもいいかもしれません。クレジットカードであれば、領収書の代わりに「ご利用明細」が利用できるからです。ただし、証憑書類として領収書はあったほうがいいとされているため、受け取れる場所ではなるべく受け取ることをおすすめします。

フリーランス美容師として活躍するためのポイント

税理士のサポートを受ける

美容室の開業には、多くの手続きや届出の提出などが必要です。どれかひとつでも手続きを忘れてしまうと、開業に失敗してしまう可能性もあります。そこで、専門知識の高い税理士のサポートを受けます。税理士のサポートを受ければ、開業手続きだけでなく、融資の相談や開業後の確定申告などのサポートも受けられます。

確定申告ソフトを導入する

青色申告事業者として確定申告を行う場合や、経費をクレジットカードで支払うような場合は、確定申告ソフトの導入をおすすめします。

マネーフォワードクラウド確定申告を導入すれば、複式簿記を行うために必要な仕訳がある程度自動で行われるほか、銀行やクレジットカードと連携させることで明細が会計ソフトに反映されるからです。日々の取引を記帳する時間がなかなか取れない人は、確定申告ソフトを導入して仕事に集中できる環境を整えましょう。

シェアサロンサービスを利用する

美容師がフリーランスとして活動する場合、「シェアサロンサービス」の利用も選択肢に入れると良いでしょう。シェアサロンとは、一つの店舗スペースやシャンプー台、美容器具などを、複数のフリーランス美容師が共有する形態のサロンです。

自身で店舗を構える場合、先に述べた初期費用や月々の固定費が大きな負担となり得ます。シェアサロンを利用すれば、これらの費用を大幅に削減でき、リスクを抑えながら独立開業へ踏み出せるケースもあるでしょう。特に、開業資金を抑えたい方や、まずは顧客獲得に集中したい方などにとって、シェアサロンは有力な選択肢となります。

フリーランス美容師も経費を正しく計上して節税しましょう!

他の業種と比べて経費の計上が難しいフリーランス美容師は、青色申告による確定申告をおすすめします。最大65万円(又は55万円)の控除が受けられるほか、赤字を翌年以後3年間繰り越せるなど、税制上のメリットが多く受けられるからです。ただし、複式簿記による記帳が必要になるため、簿記に自信がない人は会計ソフトの導入をおすすめします。

初めて確定申告を行う人は店舗から独立したばかりで、不安なことが多いのではないでしょうか。会計ソフトを導入するには費用がかかりますが、契約プランに応じて電話またはチャットによるサポートが受けられます。税理士等の専門家に相談するよりは費用が抑えられるため、導入を検討してはいかがでしょうか。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

フリーランス美容師は白色申告と青色申告どちらがおすすめですか?

青色申告がおすすめです。ただし、青色申告では複式簿記による記帳が必要なため、簿記に自信がない人は白色申告のほうがいいかもしれません。会計ソフトを導入すれば、簿記に自信がなくても青色申告が行えます。詳しくはこちらをご覧ください。

フリーランス美容師はどのようなものを経費で落とせますか?

ハサミやシャンプーなどの消耗品はもちろん、美容系予約サイトの利用料やお客さんが読む雑誌などは経費で落とすことができます。ただし、自宅の一部を店舗としている場合は、経費を家事按分する必要があります。詳しくはこちらをご覧ください。

フリーランス美容師の衣装代は経費で落とせますか?

衣装代は経費で落とすことが難しいとされています。衣装を私服として着ている人が多く、業務のために購入した衣装とはいえないからです。衣装代を経費として認めるかの最終的な判断は、税務調査官が決めます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

フリーランスカメラマンの確定申告のやり方は?副業の場合や経費・勘定科目も解説

フリーランスカメラマンも確定申告が必要になる場合があり、その収入が本業か副業かによって確定申告の要否や所得区分が変わります。カメラマンとして確定申告する際にどこまで経費として認められるのか、所得税を抑える節税対策にはどのような方法があるか等…

詳しくみる会社経営者は所得税の確定申告が必要

一般に法人は、所得に対し法人税が課税されます。また、法人の経営者は役員報酬を受ける給与所得者であると言えます。したがって、経営者個人に課税されるのは所得税です。では年末調整ではなく確定申告が必要となるのはいくらからなのでしょうか。 この記事…

詳しくみるダンサーの確定申告のやり方は?開業届の必要性や経費にできる費用も解説

原則、ダンサーは確定申告をする必要があります。なぜなら、ダンサーの多くがフリーで活動しているからです。しかし、確定申告についてよくわからないダンサーも多いでしょう。 本記事では、ダンサーの確定申告のやり方や経費として計上できるもの、開業届の…

詳しくみる声優向け確定申告のやり方!経費や白色申告もわかりやすく解説

声優やネット声優で収入を得ている人のために、確定申告のやり方として、経費や青色申告と白色申告の違いなどをわかりやすく解説します。また、確定申告には欠かせない帳簿を、誰にでも簡単につけられる、おすすめの確定申告ソフトも併せて紹介します。声優の…

詳しくみる奨学金を受け取ったら確定申告は必要?

奨学金を受け取ったら、名目がどうであれ現金を受け取ったことになるため、「所得税の確定申告が必要なのでは?」と思われる人もいるかと思います。奨学金とは確定申告が必要なものなのでしょうか。また、所得税や贈与税の課税の対象になるのでしょうか。この…

詳しくみる歯医者の治療費は確定申告で医療費控除できる?対象となる歯科治療を解説!

1年間に一定以上の医療費を支払った場合は、確定申告で医療費控除が受けられます。 歯科では虫歯治療のほかに、インプラントや矯正などさまざまな施術が行われますが、実は、歯科での治療や施術には、医療費控除の対象になるものとならないものがあるのです…

詳しくみる