- 更新日 : 2025年3月5日

白色申告とは?流れ・やり方・記帳方法を解説【個人事業主・フリーランスの確定申告】

確定申告では白色申告と青色申告の2つがありますが、「白色申告について実はあまりよくわからない」という方も多いのではないでしょうか?

この記事では、個人事業主・フリーランス向けに白色申告の記帳から決算、申告までの流れをわかりやすく解説します。

目次

個人事業主・フリーランスの白色申告とは?

白色申告とは、個人事業主が所得税の確定申告をする際に、青色申告以外で申告することをいいます。

また、一人社長などのフリーランスの人が法人税の申告書を提出する場合において、青色申告以外で申告することも白色申告となります。

- 個人の場合

所得税の確定申告において青色申告をしない人はすべて「白色申告」になる - 法人の場合

法人税の確定申告において青色申告をしない法人はすべて「白色申告」になる

個人事業主やフリーランスが白色申告で所得税の確定申告をするときに作成が必要な書類としては、収支内訳書、確定申告書があります。

白色申告の要件

白色申告をするためには、事業所得・不動産所得・山林所得を得ている全ての事業者に記帳及び帳簿保存が義務付けられています。

令和4年分以降は業務に係る雑所得についても、前々年分の業務に係る雑所得の収入が300万円を超える場合には、現金預金取引などの書類を保存することが義務付けられました。

これらの帳簿や書類の保存期間も定められており、法定帳簿は7年、任意帳簿や書類関係(請求書や領収書など)は5年と定められています。

| 法定帳簿 | 任意帳簿 | 書類 | |

|---|---|---|---|

| 保存期間 | 7年 | 7年 | 5年 |

| 内容 | 収入金額や必要経費を記載した帳簿 | 業務に関して作成した左記以外の帳簿 |

|

1年間の取引から最終的に得た所得を原則2月15日から3月15日までに、国税庁の定める所定の用紙(収支内訳書・確定申告書)に記入して申告します。

- 記帳および帳簿保存を行なっている

- 現預金取引などの書類の保存を行なっている(前々年分の雑所得が300万円を超えた場合)

- 収支内訳書と確定申告書を提出している ※控除がある場合は控除証明書も

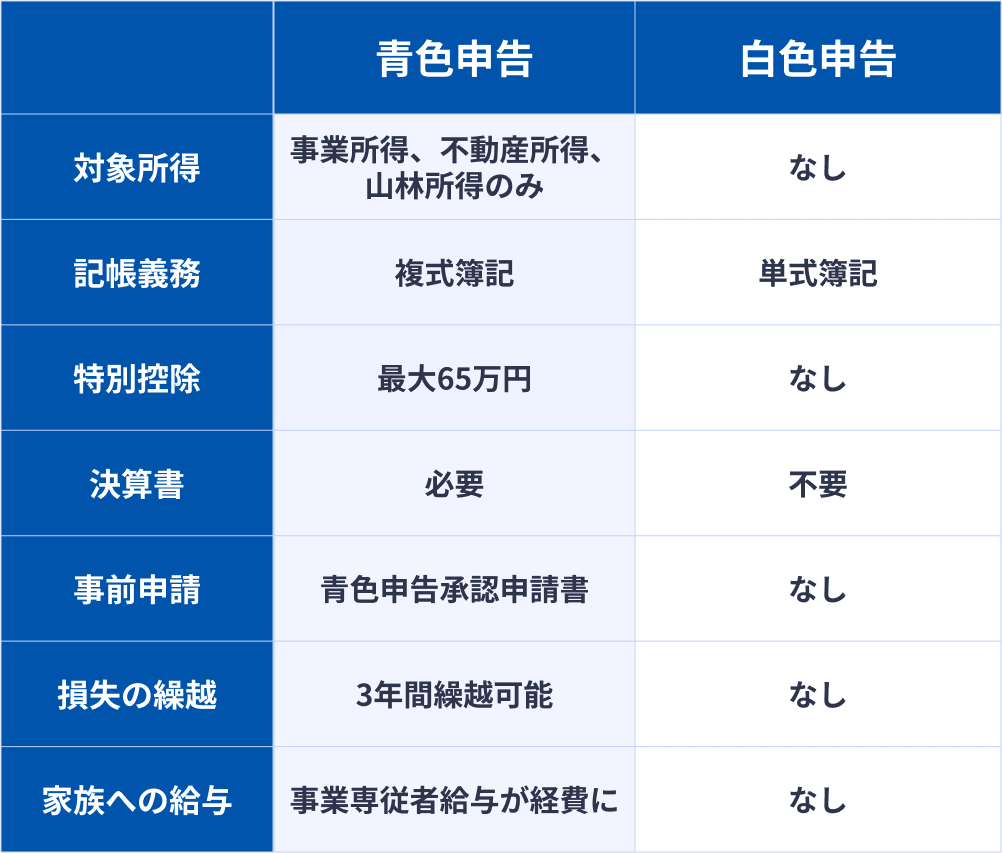

青色申告と白色申告の違い

青色申告の場合には、原則として複式簿記による記帳を行い、貸借対照表と損益計算書などの提出が必要です。

これに対して、白色申告は複式簿記による記帳を行う必要はありません。所得金額が正確に計算できるように、整然とかつ明瞭にすれば、個々の取引ごとでなくとも日々の合計をまとめて記載しても問題ありません。

また、青色申告と白色申告の大きな違いの1つに節税効果があります。青色申告をすると後述する特別控除が受けられますが、白色申告はそのような税制メリットはありません。

青色申告と白色申告の違いについてより詳しく知りたい方は、以下の記事もご参照ください。

白色申告のメリット

白色申告のメリットとして、青色申告に比べて記帳や書類作成の負担が小さいことが挙げられます。

前述の通り、白色申告は複式簿記による記帳が不要で、簡易簿記(単式簿記)での記帳が認められています。

会計の知識が少ない人でも利用しやすいので、記帳作業の負担が小さくなります。

また、白色申告で必要になる収支内訳書は、1年間の売上金額から必要経費を差し引いた所得金額を計算して記載するだけです。確定申告書と合わせて2つの書類の作成で申告ができるため、負担は小さくなります。

- 簡易簿記が認められるため日々の記帳作業の負担が小さく、専門知識が不要

- 収支内訳書と確定申告書の作成のみで申告ができる

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

白色申告のデメリット

白色申告のデメリットとしては、青色申告で受けることができる青色申告特別控除、青色専従者給与、少額減価償却資産の特例、純損失の繰越など、税制上のメリットを受けることができず、節税効果が小さくなる点が挙げられます。

- 青色申告で受けられる税制メリットを受けられない

例えば、青色申告特別控除では10万円・55万円・65万円の所得控除が受けられます。

55万円・65万円控除では、複式簿記による記帳や貸借対照表の提出が求められますが、簡易簿記(単式簿記)による記帳かつ損益計算書を提出するだけでも10万円の控除が適用されます。

事業規模が小さいうちは白色申告を選択するデメリットが小さいですが、事業規模が大きくなった場合には青色申告をして特別控除などを活用してうまく節税することをおすすめします。

なお、白色申告のメリット・デメリットについてより詳しく知りたい方は、以下の記事もご参照ください。

白色申告のやり方は、まず書類の作成方法を決める(3つの方法)

まずは、どのような方法で白色申告に必要な書類(収支内訳書と確定申告書)を作成するかを決めましょう。作成方法は主に以下の3つです。

- 確定申告書作成コーナーで作成

- 確定申告ソフトで作成

- 手書きで作成

※ほかにも、税理士などの士業の方に依頼する方法もありますが、白色申告では自分で行う方が多いので、ここでは省略しております。

それぞれの作成方法について説明していきます。

1. 確定申告書作成コーナーで作成

国税庁が用意している「確定申告書等作成コーナー」というサイトがあり、必要事項を入力するだけで白色申告の確定申告書を作成できるようになっています。

- 画面の指示に従って入力を進めることで簡単に作成が可能

- 納税額も自動で計算される

- 収支計算が複雑ではない方、経費などが少ない方におすすめ

確定申告書等作成コーナーで作成した確定申告書は、主に以下3つの方法で提出します。

- 税務署の窓口へ持参する

- e-Taxで送信する

- 税務署に郵送する

提出方法に指定はありませんが、移動時間や郵送費用を削減するために、インターネット(e-Tax)で提出することをおすすめします。

e-Taxはメンテナンス時間を除くと24時間いつでも提出できる点もメリットです。

e-Taxの確定申告については以下の記事で詳しく解説しているので、合わせて参考にしてください。

2. 確定申告ソフト・確定申告アプリで作成

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

確定申告ソフトは、申告書等の様式に則った入力画面に必要な項目を入力することで、申告用データを作成できるソフトです。

簿記や会計の知識がない方にも使用しやすく設計されているので、個人事業主・フリーランス・サラリーマンの副業を含め、白色申告の確定申告におすすめです。

- 直観的に使いやすく、簡単に確定申告書の作成・提出ができる

- クレジットカードや銀行口座と連携できるので、スムーズに仕訳作業ができる

- スマホで使えるソフトが多い

- 白色申告が初めての方、個人事業主・フリーランスの方や、長期的に副業を行っていきたい方におすすめ

確定申告ソフトで作成した申告データはe-Taxから送信することができます。確定申告書等作成コーナーと同様に確定申告がすべてオンラインで完結するためおすすめです。

他にも確定申告ソフトを利用するメリットとしては、口座やクレジットカードから取得した明細をもとに自動仕訳をしてくれる点や、損益通算書や賃貸借対照表などの財務諸表の作成や財務レポートの作成ができる点が挙げられます。

確定申告だけではなく、日々の記帳作業や決算作業も効率化してくれるので、今後事業規模が大きくなることが見込まれる人にもおすすめです。

たとえば、マネーフォワード クラウド確定申告は、個人事業主や副業の方をはじめとして、白色申告を行う方に多く利用されている確定申告ソフトです。

PC(Windows/Mac)だけでなく、スマホでも確定申告ができます。

3. 手書きで作成

紙の確定申告書を使用して、手書きする方法です。

白色申告も確定申告書を手書きで作成することができます。

入手方法はさまざまですが、国税庁の公式サイトから様式をダウンロードして印刷する方法が最も早いでしょう。

- 税務署まで取りに行く

- 税務署から取り寄せる

- 確定申告の時期に設置される申告相談会場で入手する

- 自宅やコンビニエンスストアでプリントアウトする

紙の確定申告書は計算ミスや記載ミスをしてしまうリスクが高いため、実は初心者にはあまりおすすめできない方法ですが、一方で以下のようなメリットもあります。

- 申告期間であれば、税務署に申告書を持ち込んで相談しながら作成できる

- 時間はかかりやすいが、確定申告を行う達成感がある

- パソコンが苦手な方や、税務署の方と慎重に白色申告をしたい方におすすめ

また、作成内容について質問がある場合には、申告書を持参して税務署に直接相談することもできますし、電話で国税局電話相談センターなどを利用することができます。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

白色申告に必要な書類を作成するための4ステップ

白色申告の最終的な目的は、確定申告書と収支内訳書を作成、提出することです。

白色申告は次の4つのステップから成り立ちます。

- 記帳作業

- 決算作業

- 確定申告書と収支内訳書の作成

- 控除証明書などの添付書類の準備

以下、申告までのこれらのステップを解説していきます。

1. 記帳作業

日々の取引について効率よく記帳ができれば、申告に係る負担は大きく軽減されます。

作業軽減のために重要なことは、記帳回数を減らすことです。入金や売上が毎日コンスタントに発生するのであれば、1日の終わりに同じ種類の売上高など、その日の取引をまとめて記帳することが効率的です。

同じ種類の入出金であれば、それぞれの種類ごとに1日1回記帳すればよいでしょう。

記帳を終えた会計帳簿や証拠書類は、売上や経費を二重に計上するリスクを回避するために、記帳済であることがわかるようにマークしたり、分別したりしておきましょう。

事業内容に応じ、必要な項目について正しく記帳できていれば、複式簿記のルールに従うことなく、単式簿記により白色申告の記帳ができます。

具体的な記帳における必要な項目としては、

- 入金に関する具体的な内容(現金売上や掛売上など)

- 出金に関する具体的な内容(仕入や経費など)

- 入出金に関する取引先

- 取引年月日

などが挙げられます。

なお、マネーフォワード クラウド確定申告は、銀行やクレジットカードなど2,300以上のサービスと連携して、取引明細の自動取得と仕訳を行うことができます。

都度取引を記帳する必要がなくなるほか、記帳漏れも防ぐことができます。

白色申告の記帳についての詳細は、以下の記事で解説しているので、参考にしてください。

2. 決算作業

次に、白色申告に必要な作業として決算があります。記帳は日常の事業活動に付随した業務ですが、決算は年度末にのみ行う作業です。

決算作業には、

- 棚卸表の作成(棚卸商品などがある場合のみ)

- 減価償却費の計算(減価償却資産がある場合のみ)

などが挙げられます。

所得税の棚卸は原則として12月31日時点の在庫状況となりますが、年度内の業務最終日など、その日以降に売上や仕入が発生しないタイミングで行うことも可能です。

減価償却費の計算は1年分をまとめて行う方法もありますが、毎月計上する方法もあります。 ※減価償却は、所得税の場合は原則として定額法で償却(法定償却方法)を行います

個人事業主が減価償却費を計上せずに確定申告した場合にはその分だけ税金を多く納めることになります。納めすぎた税金を取り戻すために「更生の請求」が必要となり、手続きが大変です。

年度の途中から使用することになった減価償却資産は、次のように利用した月数分の償却費を算出します。

例えば、取得価額50万円の減価償却資産の耐用年数が5年で定額法償却率が20%だった場合は1年間(12か月)の償却率は10万円となります。

しかし、購入した年は6か月しか事業の用に供しなかった場合は、10万円×6か月/12か月=5万円を減価償却費として計上します。(50万円×20%×6/12)

結果として、

- 1年目の償却額:5万円

- 2~5年目の償却額:それぞれ10万円

- 6年目の償却額:5万円(実際には49,999円とし残存価額1円とする)

となり、取得価額50万円の減価償却資産を足かけ6年で費用化したことになります。

減価償却についての詳細は、以下の記事をご参照ください。

決算作業のために作成した棚卸表や固定資産台帳は、法定帳簿や任意帳簿を作成するための根拠書類となるため、対象となる年の翌年3月15日の翌日から5年間の保存が必要です。

3. 収支内訳書と確定申告書の作成

白色申告の収支内訳書と確定申告書の作成について流れを見ていきましょう。

収支内訳書の書き方

白色申告には、所得の根拠である売上や必要経費をまとめた収支内訳書が必要となります。

白色申告用の収支内訳書は、一般用、農業所得用、不動産所得用などがありますが、ここでは一般用を使って説明します。

【収支内訳書(一般用)】

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

収支内訳書は国税庁のサイトからダウンロードできるほか、税務署などで入手できます。書式は頻繁に変更されますので、最新のものを使いましょう。

まず、収支内訳書に期中に記録した帳簿と、決算で行った棚卸や減価償却費の結果を記入していきます。

効率よく収支内訳書を作成する方法は、内訳の作成から始めることです。まずは、次のような内訳について該当する項目についてのみ記入し、最後に損益計算書をまとめるとよいでしょう。

- 給料賃金の内訳

- 税理士・弁護士などの報酬・料金の内訳

- 事業専従者の氏名など

- 売上(収入)金額の明細

- 仕入金額の明細

- 減価償却費の計算

- 地代家賃の内訳

- 利子割引料の内訳(金融機関を除く)

なお収支内訳書の書き方については、以下の記事で詳しく解説しています。あわせて参考にしてください。

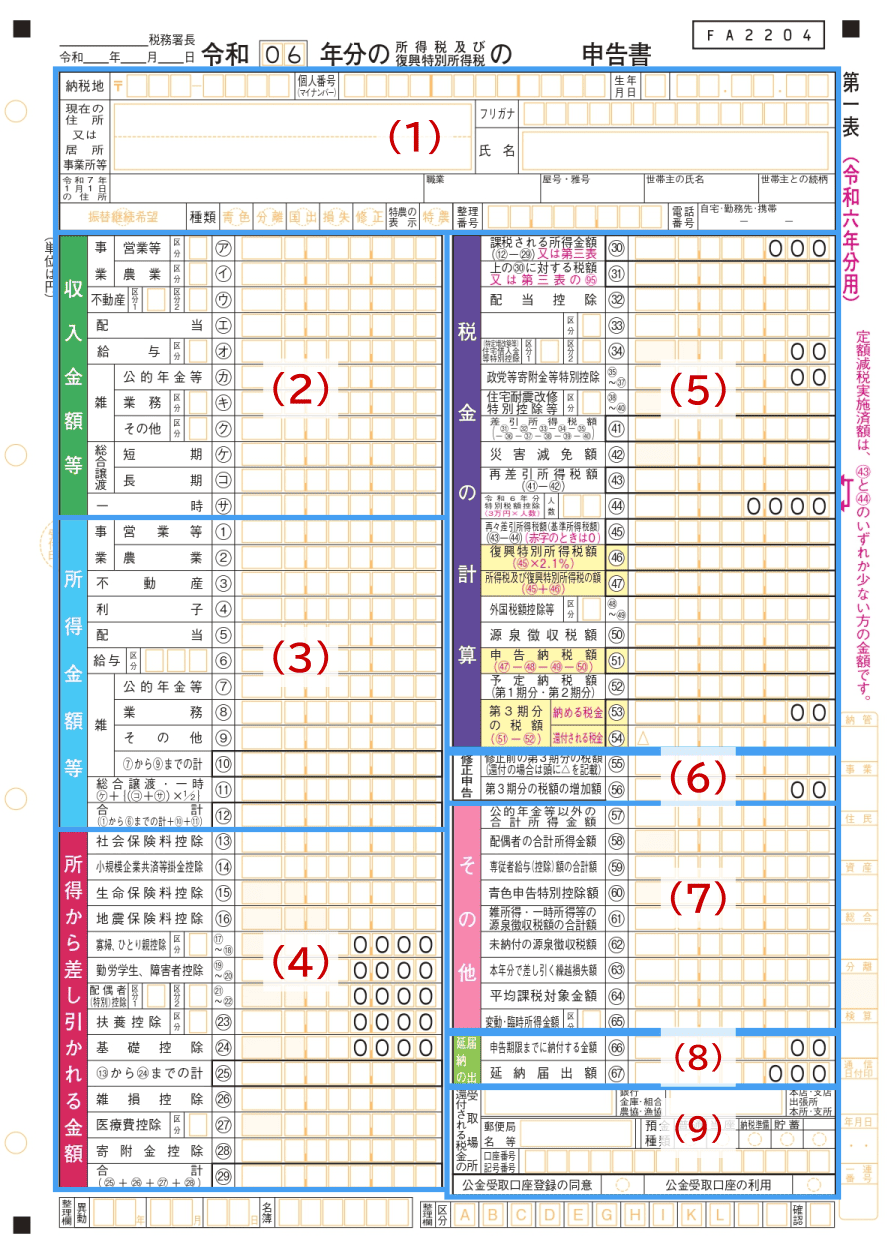

確定申告書の書き方(手書きの場合)

確定申告書には「申告書A」と「申告書B」がありましたが、令和5年1月から廃止されて「確定申告書」に一本化されました。

以下、確定申告書についての概要を図の番号の順に説明します。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

(1) 住所、氏名、個人番号などを記入します。印鑑は不要です。

(2) 該当する所得ごとの1年間の収入合計額を収支内訳書から転記します。

(3) それぞれの所得について、必要経費などを差し引いた所得金額を収支内訳書から転記します。合計欄についても求め、記入します。

(4) この1年に支払った社会保険料、生命保険料や扶養控除、基礎控除、医療費控除などについて、証明書などをもとに記入します。

(5) (3)の合計から(4)の合計を差し引いたものが課税対象となる所得金額で、これに所得税の税率を掛けて所得税額を求めます。

さらに、求めた所得税額には、令和19年分までは東日本大震災からの復興施策の財源を確保のため、復興特別所得税を所得税と併せて納付することとされています。

よって、所得税額に2.1%の税率を乗じて計算した金額を加算します。求めた所得税額から配当控除や住宅ローン控除などの税額控除があれば差し引き、源泉徴収や予定納税があればさらに所得税額から差し引きます。

(6) この申告書が修正申告である場合に使用します。

(7) この欄は参考値を入れる部分で、配偶者控除などを受ける場合の配偶者の所得金額などを記入します。

(8) 期限内に納税できる見込みがない場合は「延納の届出」への記入が必要です。

(9) 還付請求の場合の税金の受取場所(金融機関の口座情報)を記入します。

なお、確定申告書には第二表、第三表もありますが、詳細については以下の記事をご参照ください。

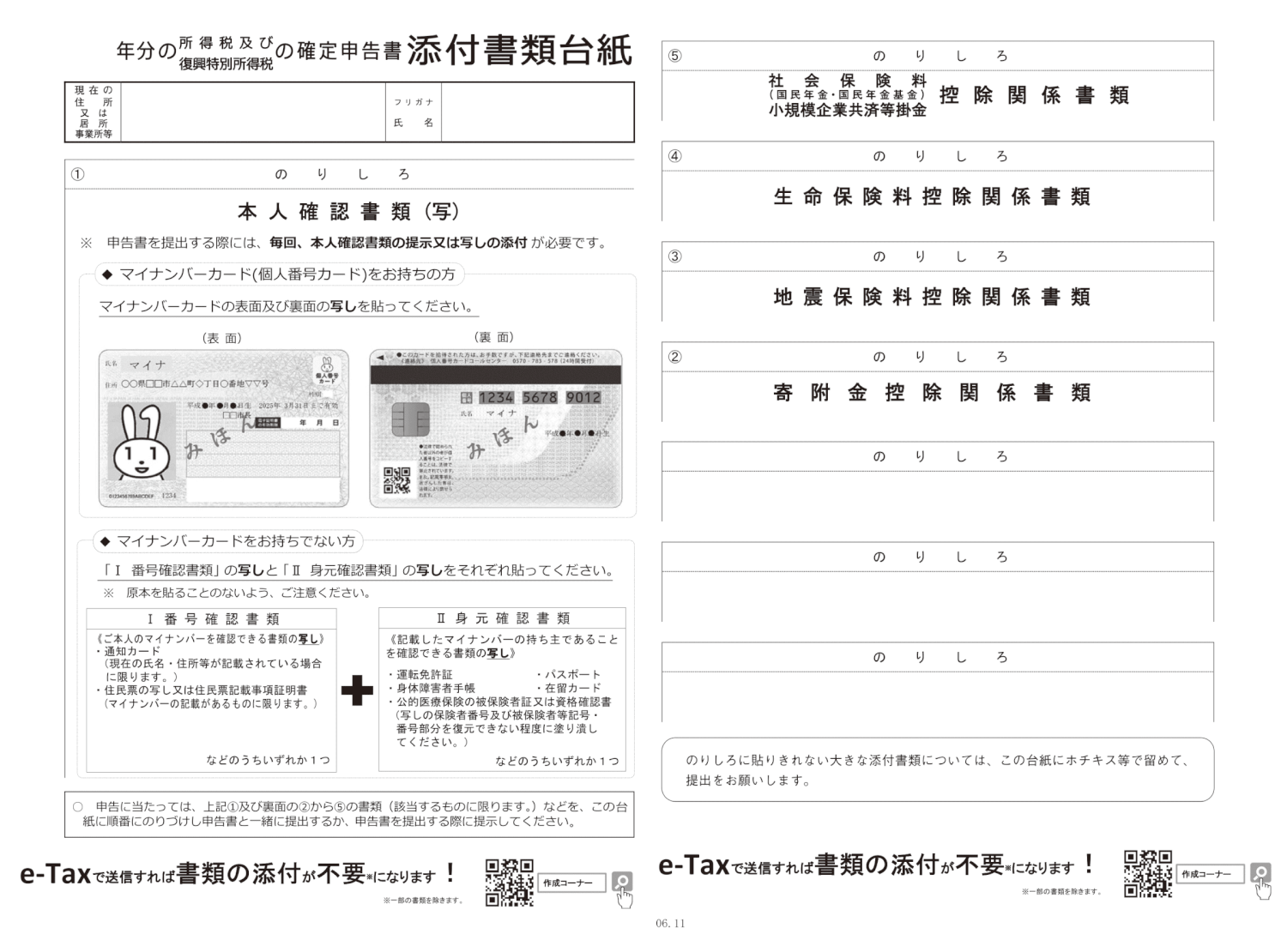

4.控除証明書などの添付書類の準備

確定申告書の添付書類について添付する書類は、申告者の本人確認書類と申告内容に応じた添付書類が必要です。

本人確認書類には、次の区分によって必要なものが異なります。

| マイナンバーカードが ある人 | マイナンバーカード | 写しを添付する場合は表裏の写しが必要 |

| マイナンバーカードが ない人 | 番号確認書類 | 次のいずれかのものなどが必要

|

| 身元確認書類 | 次のいずれかのものなどが必要

|

白色申告の申告内容に応じた添付書類の主なものは、次のとおりです。

| 事業・営業等 | 収支内訳書 | 必ず二面とも提出 | |

| 所得控除 | 社会保険料控除 | 社会保険料控除証明書など | 申告時期に合わせ送付されます |

| 小規模企業共済等掛金控除 | 支払った掛金の証明書など | iDeCoの支払証明など | |

| 生命保険料控除・地震保険料控除 | 支払額を証明するもの | 申告時期に合わせ送付されます | |

| 医療費控除 | 医療費控除の明細書 | 医療費の内訳を自分で記載します | |

| 医療費のお知らせ | 原本を提出します | ||

| セルフメディケーション税制による医療費控除の特例(医療費控除との選択適用) | セルフメディケーション税制の明細書 | 特定一般用医薬品等購入費の明細を自分で記入します | |

| 寄付金控除 | 寄附金の受領証など | ふるさと納税や政治献金など | |

| 税額控除 | 住宅ローン控除 | 住宅借入金等特別控除額の計算明細書など | 適用対象によって、また適用時期によって添付書類が異なりますので要確認 |

なお、電子申告(e-Tax)による場合には社会保険料控除、生命保険料控除などをはじめ多くの所得控除や税額控除の書類については保管を要件として添付を省略することができます。

省略した場合には、原則として申告期限から5年間は税務署などから書類の提出を求められることがあり、応じなかったときは確定申告書に添付されなかったものとなります。

参考: 【e-Tax】国税電子申告・納税システム(イータックス)

また、郵送や窓口持参で申告書を提出する場合には次のような添付台紙を利用するとよいでしょう。

引用:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

白色申告の提出はe-Taxがおすすめ!

収支内訳書や確定申告書の記入が終わり、添付資料の準備ができればいよいよ提出です。

所得税の申告については、白色・青色に限らず、次の3通りの提出方法があります。

- 税務署窓へ持参

確定申告期間中に窓口へ持参する方法 - 郵送

確定申告期間中に税務署に郵送する方法 - e-Tax(電子申告)

確定申告期間中に自宅からインターネット経由で提出する方法

税務署窓口は原則として平日のみですが、税務署の時間外収受箱への投函も可能です。

時間外収受箱や郵送の場合には、複写(コピー)により作成した申告書の控え、返信用封筒(宛名記入、所要額切手を貼付したもの)を同封すれば、税務署から収受日付印を押印した申告書の控えが返送されます。

この中で、最も早く提出ができるのはe-Taxです。また、確定申告期間は原則として24時間対応ですので、業務終了後であっても対応できます。

ただし、e-Taxで提出する場合には、パソコンや選択した申告方式に合わせた準備が必要となります。スマートフォンだけでは事業所得などの収支内訳書を添付して送信することができないため、パソコンの準備が必要です。

確定申告は毎年のことなので、e-Taxで申告処理の簡素化をめざしましょう。

白色申告をe-Taxで行う方法については、以下の記事で詳しく解説しているので参考にしてください。

白色申告は正しい記帳から

白色申告のやり方は、原則として取引の1つひとつについて数量や単価、金額を正しく記帳し、それをもとに収支計算書、確定申告書と進めば完了できます。

要は、入出金や売上・仕入のタイミングに合った記帳をコツコツとすればよいわけです。

そして、正しい記帳のためには、個々の取引における請求書や領収書といった根拠となる書類を保管しておくことです。

領収書が発行されないバス代などの交通費や、イベント開催などによる領収書を発行しない形態の現金売上などがあれば、忘れずに出金伝票や売上伝票にしておくようにしましょう。

なお、確定申告そのものについては以下の記事で解説しているので、合わせて読んでみてください。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

そもそも白色申告とは?

所得税や法人税の確定申告の際に、青色申告の申請を行っていない人の申告方法のことをいいます。詳しくはこちらをご覧ください。

白色申告をするためにはどのようなことをしますか?

記帳作業、決算作業、収支内訳書と確定申告書の作成をした後、税務署に提出します。詳しくはこちらをご覧ください。

白色申告の提出方法は?

窓口持参、郵送、e-Tax(電子申告)の3つの方法がありますが、電子申告がおすすめです。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

フリーランスの確定申告の関連記事

白色申告の関連記事

-

白色申告の事業専従者控除とは?条件や計算方法までわかりやすく解説!

-

白色申告のメリット・デメリットは?個人事業主向けにわかりやすく解説

-

【個人事業者向け】白色申告する際の必要書類は?提出方法も解説

-

白色申告で経費にできるもの

-

白色申告の基礎控除とは?控除額と納付額を解説

-

白色申告の収支内訳書とは?書き方を簡単に解説!提出不要のケースは?

-

白色申告の帳簿のつけ方や保存義務についてわかりやすく解説!

-

白色申告における所得税率の計算の方法を解説!損しないためのボーダーラインは?

-

青色申告と白色申告の違いは?メリットやどっちを選ぶべきかわかりやすく解説!

-

白色申告の消費税について

-

白色申告で税務調査を受ける可能性

-

白色申告の減価償却について

-

白色申告における領収書の取り扱い

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる