- 更新日 : 2024年11月14日

青色申告における領収書の扱い方や書き方について

青色申告事業主にとって領収書は経費として認めてもらう上で非常に重要な書類です。領収書をもらうことももちろん大切ですが、申告納税した後、すぐに処理済みの書類として破棄されている方も多いのではないでしょうか?

実は青色申告者の領収書や預金通帳などの現金や預金の取引等の関係書類は7年、請求書や納品書などのその他書類は5年の保存期間が定められています。ここでは領収書に関する申告書類や保存期間について解説していきます。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

青色申告の提出書類

提出する書類

55万円特別控除(電子申告の場合は65万円特別控除)の青色申告で提出する書類には、

が必要となります。

10万円特別控除の青色申告者は、複式簿記によらない簡易簿記で帳簿を作成するため、貸借対照表を作成することができません。したがって、上記書類のうち貸借対照表は提出する必要はありません。

なお、青色申告については以下の記事でくわしく解説しています。

提出先

提出方法は大きく3種類あります。

- 確定申告期間(翌年2月16日から3月15日)に税務署へ直接提出する

- 所轄税務署へ郵送する

- e-Taxで電子申告する

1の直接提出する方法は、確定申告期間内に不明な点を職員に質問しながら申告書を作成できる相談コーナーが設置されることがあります。不安な方はそちらを利用されるとよいでしょう。

郵送する方法ですが、確定申告書は税務上「信書」に当たることから、税務署に送付する場合には、「郵便物」(第一種郵便物)または「信書便物」として送付する必要があります。信書に関する注意点として、

- 信書を郵送できる業者は日本郵便株式会社か信書を送達できる事業者に限られていること

- 信書の取扱いを禁じられている業者に信書送付を依頼してはならないこと

等が郵便法により定められています。

利用する事業者が、信書便の配達に関する総務省からの許可を得ているかを確認する必要があります。たとえばヤマト運輸のメール便では信書を送付することができませんが、佐川急便の飛脚特定信書便であれば確定申告書を送付することができます。

3のe-Taxによる電子申告は、自宅のPCから確定申告書や添付書類を電子申告することができます。データによる申告となるため、控除に関する書類は送付しなくてもよいというメリットがあります。ただし、法定申告期限から5年間の保存義務が生じます。これは税務署等から本来添付すべき書類の提出を求められることがあるからです。

提出する領収書について

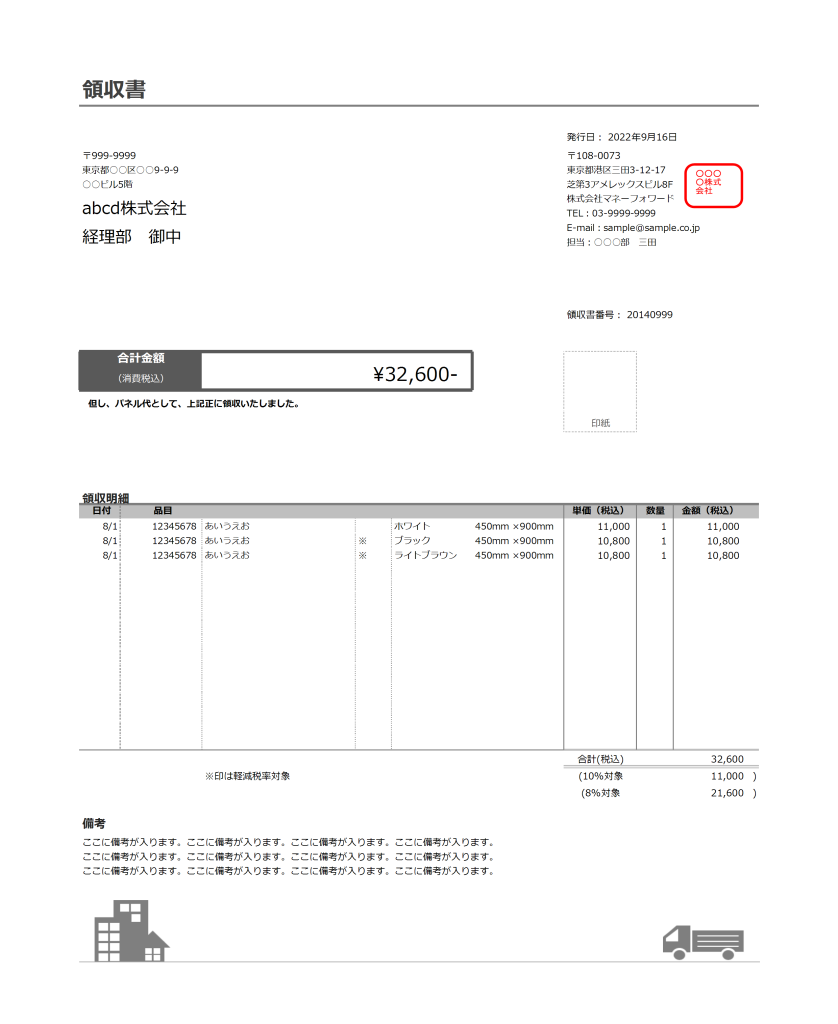

領収書の要件

領収書として認められるための要件としては下記の項目が必要となります。

- 日付

- 金額

- 発行元

- 使用用途

手書きの領収書よりも機械発行されたレシートの方が改ざん精度が低くなるため、手書きであるかどうか、記名されているかどうかはそれほど神経質になる必要はありません。

むしろ手書きの領収書よりレシートの方が購入明細や購入時刻などより多くの情報が記載されているため、レシートも領収書と同じ効力があると解釈することができます。

また商品明細そのものが利用目的であると判断できるもの(インクカートリッジなど)は、経費として認められやすくなりますが、何を購入したのか、何のために利用するものなのかが明確ではない場合、レシートや領収書の裏面に記載しておけば、より信憑性が高くなります。手書きの領収書であれば、但書きに正確な内容が記載されていることが必要となります。

領収書が発行されない場合や紛失してしまった場合

領収書が発行されない交通費などは、

- 出金伝票を作成する

- 現金出納帳に交通費を出金や支出として記帳する

という順番で処理します。

伝票を基に帳簿をつけていくという流れがあるため、出金伝票を備忘録代わりに作成することで証拠根拠を持たせることができます。

もちろんICカードをチャージしたときに発行される領収書は必ずもらうようにしましょう。さらに券売機で乗車履歴を印字して、経費として使用した分とプライベートで使用した分とに分ければ問題ありません。

また、金額が大きく事業の損失になってしまうような領収書を紛失してしまった場合は、発行元に再発行を依頼してみましょう。

売上データや販売履歴として残っていることが考えられるため、それらのデータを基に再発行の領収書を発行してもらえることもありますが、システム上、請求書や納品書しか発行できないことも考えられます。請求書や納品書は金銭授受の前後のやり取りを示す書類であるため、領収書と同じ効力を果たすことはできません。

しかしそのような書類であったとしても金銭の授受が完了したことを示す文言が入っていれば、その書面は領収書と同じ役割を果たすことができるのです。発行元で入金した事実を確認できるのであれば、「代金受領済み」「入金確認済み」といった文言を記入してもらうか、領収印を押印してもらいましょう。

参考:国税庁_No.7105 金銭又は有価証券の受取書、領収書

領収書が1枚しかない場合

飲み会などで料金を別々に支払ったが領収書が1枚しかもらえないような場合、

- 出金伝票を作成する

- 現金出納帳の摘要欄に経緯を記載しておく

といった方法があります。

しかし、出金伝票は領収書と比べると証憑性に欠けるため、多用することはなるべく控えるようにしましょう。

領収書の保存義務

青色申告者の帳簿書類に関する保存期間は以下の表のとおりです。

当年分の保存期間は、翌年3月16日から7年間となります。

保存義務違反に対する罰則等は定められていませんが、保存しなければいいというわけではありません。

所得税法150条第1項第1号に規定されている青色申告の帳簿書類の備え付け、記録または保存には、税務職員に提示するという意味も含まれています。もし税務調査に入って提示できないことになれば、青色申告の承認取消事由に該当することになるため、提示できなかった年度まで遡って青色申告の承認を取り消されてしまうのです。

また、経費として申告した証拠書類を提出することができないため、追徴課税されてしまうこともあります。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

領収書の保管を徹底しましょう

確定申告における青色申告者の領収書は、申告する際にも申告し終わった後でも必要であることがお分かりいただけたのではないでしょうか。何でも捨てられずに溜め込むのも考えものですが、安易な気持ちで気軽に捨ててしまうのも、大変リスクの高い行為となります。

またせっかく保存しておいたにも関わらず、感熱紙の文字が消えてしまって読み取れないという事態になれば、保存していないのと同じことになってしまいます。事業に関する重要な領収書はコピーをとっておくことをオススメします。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

青色申告で提出する書類は?

「確定申告書(第一表、第二表)」、「所得税青色申告決算書(損益計算書/貸借対照表)」、「控除に関する書類」が必要です。詳しくはこちらをご覧ください。

領収書として認められるための要件とは?

「日付」「金額」「発行元」「使用用途」が必要です。詳しくはこちらをご覧ください。

青色申告者の帳簿書類に関する保存期間は?

原則7年です。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

川崎市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では川崎市(神奈川県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2025年の確定申告期間は2月17日から3月17日まで 所得税の確定…

詳しくみる赤穂市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では赤穂市(兵庫県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2025年の確定申告期間は2月17日から3月17日まで 所得税の確定申…

詳しくみる豊明市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では豊明市(愛知県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2025年の確定申告期間は2月17日から3月17日まで 所得税の確定申…

詳しくみる米原市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では米原市(滋賀県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2025年の確定申告期間は2月17日から3月17日まで 所得税の確定申…

詳しくみる宇陀市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では宇陀市(奈良県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2025年の確定申告期間は2月17日から3月17日まで 所得税の確定申…

詳しくみる佐野市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では佐野市(栃木県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2025年の確定申告期間は2月17日から3月17日まで 所得税の確定申…

詳しくみる