- 更新日 : 2025年3月7日

【初心者向け】帳簿の付け方は?エクセル・複式簿記も解説

確定申告は申告書だけを作って提出すれば完了というわけではなく、申告書を作る土台となる帳簿が必要です。

本記事ではフリーランスの個人事業主が確定申告する際に必要となる帳簿について、帳簿のつけ方・書き方を解説します。

エクセル形式での帳簿のひな型も掲載しますので参考にしてください。

▼先に、エクセル形式での帳簿をダウンロードしたい方は、こちらからダウンロードしていただけます。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

帳簿の付け方は2種類ある

帳簿の付け方は、単式簿記(簡易式簿記)と複式簿記の2種類があります。

単式簿記(簡易式簿記)

単式簿記は、一つの取引において一つの記録をする簿記方法のことです。

一般的な家計簿のように、「いくらお金を使った、払った」というお金の流れに焦点を当てて記録を残していく方法です。

- いつ・どのような内容でお金が出入りしたのかを1行に記載する

- 勘定科目の知識が不要で収支の記録のみで対応する

- 収入欄と支出欄を合算するだけで収支の計算ができる

ここでは、現金出納帳の例を挙げます。

以下の表のように、収入と支出、その記帳日時点の残高を1行に記入します。

| 日付 | 摘要 | 収入 | 支出 | 残高 |

|---|---|---|---|---|

| 10月1日 | 繰越 | 100,000 | ||

| 10月3日 | 売上 | 40,000 | 140,000 | |

| 10月4日 | 支出 | 50,000 | 90,000 | |

| 10月7日 | 普通預金 | 60,000 | 30,000 |

簡単に記帳ができることが特徴ですが、収入と支出がいつ発生し、残高がどれくらいあるかという情報のみしかわからない状態になります。

また、単式簿記では、後述する「青色申告特別控除」で受けられる控除額が10万円まで(最大65万円)に制限されてしまいます。

複式簿記

複式簿記は取引を原因と結果の両面から記録する方法で、「仕訳」という形で記録します。(取引の二面性)

勘定科目を用いて、資産の増加および負債の減少を「借方」、資産の減少および負債の増加を「貸方」に記録します。

- 1つの取引を借方と貸方の両面で記載(仕訳)する

- 適切な勘定科目を使用して仕訳を行う必要がある

- 資産、負債、資本、収益、費用の財務状況を正確に把握できる

以下は、7万円のノートパソコンを売り上げて、代金を現金で受け取った場合の仕訳例です。

現金が手元に入る(資産が増加する)ので、「現金」を借方に記載し、売上が発生した(収益が増加した)ので、「売上」を貸方に記載します。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 現金 | 70,000円 | 売上 | 70,000円 | ノートパソコン |

複式簿記の記帳は複雑なため、簿記の知識が必要になります。また、仕訳で使用する勘定科目の理解も必要になります。

- 単式簿記:現金の出入りなどを単一で記録する

- 複式簿記:すべての取引は借方と貸方の2つの側面で記録する

フリーランス・個人事業主は帳簿付けが必須?

個人事業主は、原則として記帳、決算を行い、収支内訳書または青色決算書や確定申告書を作成する必要があります。

内閣官房などのガイドラインにおいて、フリーランスとは「実店舗がなく、雇人もいない自営業主や一人社長であって、自身の経験や知識、スキルを活用して収入を得る者」とされています。したがって、法人の代表者も一人だけの会社であればフリーランスになります。

この記事では、フリーランスの定義のうち、自営業者(個人事業主)を対象とします。

また、前々年分の課税売上が1,000万円を超える場合は消費税の確定申告も必要となります。

なお、令和5年10月から開始された消費税のインボイス制度では、課税売上高に関係なく、インボイスを発行するためには消費税の課税事業者となり、消費税の確定申告が必要になります。

青色申告と白色申告で必要な帳簿が違う

白色・青色に関係なく記帳義務がありますが、節税につながる青色申告の特典を受けるほうが有利といえます。

・青色申告

個人事業主が、一定の記帳を行い、その記帳に基づいて申告をする場合に「青色申告」という制度があります。

青色申告は、取引を一定の帳簿に記帳し、その記帳に基づいて申告をすると、税金について有利な特典が受けられる制度です。

青色申告では、原則として正規の簿記の原則(複式簿記)により記帳を行う必要があります。複式簿記とは、一つの取引に対し、「借方」「貸方」という二つの側面から記録する方法です。また、複式簿記による記帳ではなく簡易な帳簿による記帳であっても、青色申告の特典を若干受けることができます。

・白色申告

しかし、青色申告に基づく記帳が難しい場合は、「白色申告」と呼ばれる簡便的な帳簿で申告をすることも可能です。

白色申告は、「収入金額や必要経費を記載すべき帳簿(法定帳簿)を備え付けて、収入金額や必要経費に関する事項を記帳する」必要があるとされます。簿記の方法は問われません。

白色申告者の帳簿について様式の定めはありません。個々の取引の実態に合わせて作成します。

白色申告と青色申告(簡易簿記及び複式簿記)について比較したのが次の表です。

| 白色申告 | 青色申告 | ||

|---|---|---|---|

| 簡易簿記 | 複式簿記 | ||

| 事前届出 | 不要 | 要(青色申告承認申請書) | |

| 記帳方法 | 単式簿記※ | 簡易簿記(単式簿記) | 複式簿記 |

| 提出する決算書 | 収支内訳書 | 青色申告決算書 | 青色申告決算書 (貸借対照表必須) |

| 所得控除額 | なし | 最高10万円まで | 最高65万円まで |

青色申告は白色申告と比較して必要な書類が多く、事前承認が必要ですが、最大で65万円の控除を受けることができます。

なお、帳簿の付け方の詳細は以下の記事をご参照ください。

マネーフォワード クラウド確定申告は、青色申告・白色申告の両方に対応した帳簿を、カンタンに作成できます。詳しくはこちら>

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

青色申告で必要な帳簿

青色申告では、税務上の特典の一つに「青色申告特別控除」が挙げられます。

この制度は、最高10万円または最高65万円を所得税率を乗じる前の所得金額から控除できるというものです。結果として税金が最高で(65万円×税率)分だけ安くなるというわけです。

65万円の特別控除を受けるためには、複式簿記(正規の簿記の原則)により作成された損益計算書と貸借対照表を確定申告書に添付し、まず、提出期限までに確定申告を行う必要があります。

そして、これに加えてe-Taxの利用または電子帳簿保存のいずれかで、最高65万円の控除額を適用できます。

- 不動産所得(事業的規模)または事業所得がある

- 複式簿記で記帳をしている

- 単式簿記は正規の簿記の原則に基づいていないため要件を満たせない

- 貸借対照表と損益計算書を確定申告書に添付している

- 期限内に確定申告している

- e-Taxによる電子申告または電子帳簿保存を行っている

なお、青色申告に関する帳簿についての詳細は以下の記事をご参照ください。

正規の簿記

正規の簿記とは、所得税法施行規則第57条の規定に基づく記帳方法を言います。

資産、負債及び資本に影響を及ぼす一切の取引を正規の簿記の原則に従い、整然と、かつ、明りように記録し、その記録に基づき、貸借対照表及び損益計算書を作成しなければならない。

簿記にはいくつかの帳簿があり、一つの帳簿に記録された取引が次の帳簿に転記され、集計されるという各帳簿間に一定のルールが設けられていることを「帳簿組織」と呼びます。

貸借対照表や損益計算表を作成できる帳簿組織を有していれば正規の簿記と言えるため、必ずしも複式簿記だけが正規の簿記に該当するわけではありません。

しかし、一般には取引を複式簿記で記載することにより、帳簿組織が作られ、正規の簿記の原則を満たしていると言えます。

マネーフォワード クラウド確定申告では、簿記の知識に詳しくなくても、家計簿感覚で帳簿が自動で作れます。詳しくはこちら>

青色申告特別控除65万円を受ける場合の帳簿

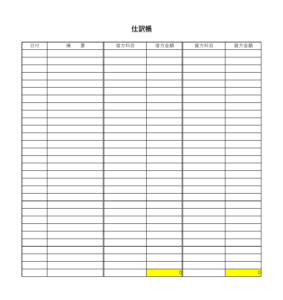

仕訳帳、総勘定元帳、現金出納帳、預金出納帳、仕入帳、売上帳、商品有高帳、売掛金元帳、買掛金元帳、固定資産台帳などのうち、仕訳帳と総勘定元帳は必ず作成します。

例えば、仕入帳には仕入をした取引日付、仕入先、商品名、数量、単価などを記入しますが、仕訳入力の際、摘要欄にこれらの項目を入力すれば、「仕入勘定の総勘定元帳」と「仕入帳」は同様のものになります。

また、固定資産台帳は固定資産がある場合のみ必要となります。仕入帳、総勘定元帳以外の補助元帳については、すべての帳簿が必要なわけではありません。

青色申告特別控除で65万円の控除を受ける条件は以下の記事でくわしく解説しています。

青色申告特別控除10万円を受ける場合の帳簿

現金出納帳、預金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳などの帳簿で青色申告特別控除を受けるには、これらの帳簿をエクセルなどで作成するだけではありません。

例えば仕訳帳に記帳された情報が、総勘定元帳や現金出納帳などと体系的に結びつき、転記と集計によって貸借対照表や損益計算書が作成されている必要があります。

青色申告特別控除で10万円の控除を受ける条件は以下の記事でくわしく解説しているので参考にしてください。

白色申告で必要な帳簿

よく「白色申告では帳簿を作成する必要がない」と誤解されている方がいます。

しかし平成26年からは、すべての白色申告者に対して記帳、帳簿保存の義務が生じています。青色、白色に関係なく、個人事業主は帳簿を作成しなければならないというわけです。

さらに、令和4年度税制改正では、帳簿がない場合には加算税(過少申告加算税・無申告加算税)の加重措置が講じられることとなりました(施行は令和6年1月1日からです)。

もちろん白色申告は青色申告にある特別控除がなく、メリットが少ないため必要な帳簿も限られたものになります。具体的に作成が必要な帳簿は、収入金額や必要経費を記載すべき帳簿で、法定帳簿と呼ばれています。

帳簿の様式や種類については、事業の実態に応じてエクセルなどで作成すればよいでしょう。一例を示すと以下のような様式が考えられます。

その他の経費の欄については、事業の実態に応じてさまざまなものが考えられますので、適宜加筆修正が必要です。また、月次帳簿を横に並べた「月次総括集計表」なども準備し、確定申告書に転記しやすいように工夫しましょう。

そして、作成した法定帳簿については7年間の保存が義務付けられていますので、紛失しないよう大切に保管しておきましょう。

白色申告においても帳簿の作成が義務付けられたことから、白色申告のメリットはあまりないと言えます。

帳簿の付け方や保存方法については以下の記事でもくわしく解説しているので参考にしてください。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

複式簿記で記帳するのは「仕訳帳」

青色申告の人が、事業所得または不動産所得において「青色申告特別控除」として最高55万円(さらに電子申告によって10万円控除もあります)の控除を受けるためには次の要件を満たす必要があります。

- 「正規の簿記の原則」に沿って作成した貸借対照表及び青色申告決算書を確定申告書に添付すること

- 確定申告書を提出期限までに提出すること

この2つの要件のうち「正規の簿記の原則」を満たすためには、原則として「複式簿記」による記帳が必要です。

仕訳帳については以下の記事でくわしく解説しているので合わせて参考にしてください。

マネーフォワード クラウド確定申告では、簿記の知識に詳しくなくても、家計簿感覚で帳簿が自動で作れます。詳しくはこちら>

仕訳とは?

複式簿記では、取引を「原因」と「結果」の2側面から記録するために「仕訳」という表記方法を使います。取引の原因と結果の双方から記録を残すことで、結果的に貸借対照表と損益計算書とを作成することができます。

例えば、商品を現金で仕入れた場合に「仕入れた結果、現金が減った」という事実を示すためには、「(原因)仕入れ」と「(結果)現金」の情報が損益計算書と貸借対照表作成に必要な要素です。

借方・貸方とは?

借方(かりかた)や貸方(かしかた)は、取引を記録する際に使用する勘定科目の左右の区分のことです。向かって左が借方で右が貸方となります。

| 借 方 | 貸 方 | ||

|---|---|---|---|

| 仕入高 | 11,000 | 現金 | 11,000 |

実際の帳簿ではもう少し情報が必要で、下のように日付や摘要として取引を特定できる情報を記載します。

| 日付 | 借方 | 貸方 | 取引先・摘要 | ||

|---|---|---|---|---|---|

| 1/10 | 仕入高 | 11,000 | 現金 | 11,000 | □□マーケット 商品A10個 |

この「仕入高」や「現金」などは会計上、「勘定科目」と呼ばれます。金額は円単位まで書き、取引先(特に仕入れ業者など)と取引内容も摘要欄に記載します。さらに詳細な「補助科目」など、取引の詳しい情報を記載するケースも多々あります。

事業主借と事業主貸とは?

個人事業主の会計の特徴として、「事業主借(じぎょうぬしかり)」と「事業主貸(じぎょうぬしかし)」と呼ばれる個人事業主特有の勘定科目があります。これらは事業と個人の財産や収支を区分するための勘定科目です。

「事業主借」は、個人的な生活費から事業用の支出をした場合などに使う勘定科目です。例えば、個人の生活費から事業用口座に資金を入れたり、個人の生活費から事業用経費を支払ったりする場合に利用します。

また、「事業主貸」は、事業用資金を個人的な支出とした場合などに使う勘定科目です。例えば、個人の住民税を事業用の預金から支払った場合の他、事業の売上を個人的な収入にした場合などにも利用します。

それぞれ「事業主貸」は貸借対照表の資産の部(借方)に、「事業主借」と負債の部(貸方)に計上されます。

出典:確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)|国税庁、所得税青色申告決算書を加工して作成

事業主貸と事業主借の使い分けについては以下の記事でくわしく解説しています。合わせて参考にしてください。

複式簿記に対応した仕訳帳をExcelで作成する方法

簿記の仕組みを熟知しExcelに詳しい人であれば、電子申告に使えるファイルまで作成することも可能です。

しかし、そこまでは望まないとしても青色申告において必要とされる「仕訳帳」をExcelで作成できると便利です。ここでは、Excelで仕訳帳を作成するにあたってのポイントを挙げていきましょう。

仕訳帳は単純な構造にしておく

仕訳帳には、仕訳に必要な日付、勘定科目、金額、取引先・摘要の4つの項目を必ず入れます。さらに勘定科目の配下に補助科目を作成してもよいでしょう。事業所得が複数ある場合には、A事業売上高、B事業売上高と勘定科目で区分してもわかりやすいかと思います。

簿記では、仕訳帳に記載したデータを元に総勘定元帳や試算表を作成します。必要な項目は網羅するものの、Excelシートではセル統合などを控え、セルの構造があまり複雑にならないほうが編集時に都合がよいでしょう。

できるだけ単一仕訳とする

複式簿記には、複合仕訳といって借方・貸方の片方、または両方で複数の行を使う仕訳があります。もちろん、Excelで作成できますが、その後の集計等を考えると初めて作成する仕訳帳は単一仕訳をおすすめします。

<単一仕訳>

| 日付 | 借方 | 貸方 | 取引先・摘要 | ||

|---|---|---|---|---|---|

| 1/20 | 消耗品費 | 11,000 | 事業主借 | 11,000 | □□商店 ティッシュペーパー |

<複合仕訳>

| 日付 | 借方 | 貸方 | 取引先・摘要 | ||

|---|---|---|---|---|---|

| 1/20 | 消耗品費 | 10,000 | 事業主借 | 11,000 | □□商店 ティッシュペーパー |

| 仮払消費税 | 1,000 | ||||

まずは所得税の確定申告を目指す

課税事業者は消費税の「非課税」「8%」「10%」「インボイスあり」「インボイスなし(経過措置適用)」など細かな区別も消費税申告では必要となります。

しかしながら、まずは所得税の確定申告のための仕訳帳に傾注することが重要です。慣れてきてから消費税の機能を追加するほうがよいでしょう。したがって、消費税については税込経理方式を採用することをおすすめします。

| 日付 | 借方 | 貸方 | 取引先・摘要 | ||

|---|---|---|---|---|---|

| 1/20 | 消耗品費 | 11,000* | 事業主借 | 11,000 | □□商店 ティッシュペーパー |

*税込み金額で記載する。

Excelの機能を活かす

Excelでは「条件付き書式」などが使えるので、必要事項に記入がない場合には色をつけて注意喚起するなどの工夫をしてもよいでしょう。Excel機能を駆使し、勘定科目を選択したり、本日の日付を自動入力したり、取引先を事前に別のシートに書いておいてコードで呼び出せるようにしたりと種々の工夫は可能です。

仕訳帳を作成した後は、仕訳帳を元に総勘定元帳や売掛帳などを作成するようにすると便利です。マクロ機能で高度化することや、ピボットテーブルなどを利用することもできます。

Excel初心者の方は勘定科目によってフィルター機能などを利用して、1ヵ月間の総勘定元帳を作り12ヵ月分つなげてもよいでしょう。

エクセルでの記帳を行っている方にもおすすめ!マネーフォワード クラウド確定申告で記帳作業がグッとラクになります。

個人事業主が帳簿を手書きでつける方法

手書きで帳簿をつける場合でも、基本的にはエクセルでの仕訳帳作成と変わりません。

自分でノートに罫線を引いても、市販の「仕訳帳」を買ってきてもよいでしょう。仕訳帳を手書きで作成するにあたってのポイントをご紹介します。

まず全体の構造を考える

手書きにより複式簿記の仕訳帳を作成するだけでは、青色申告に必要な要件を満たしているとは言えないため、少なくとも総勘定元帳は必要です。仕訳帳と総勘定元帳の2つは会計帳簿の中でも重要とされており、「主要簿」と呼ばれます。

日々発生する仕訳帳作成に加え、少なくとも総勘定元帳への転記が必要です。会計帳簿は構造化されており、手書き帳簿を始めるにあたっては必要な帳簿が何かを考えて準備しましょう。

青色申告において最もシンプルな帳簿では「仕訳帳」「総勘定元帳」「試算表」の組み合わせとなります。売上や仕入において掛取引が多い場合には、補助簿として売掛帳や買掛帳があるとわかりやすいです。固定資産を所有する場合には固定資産台帳を作成しましょう。

<会計帳簿の例>

出典:パンフレット・手引|国税庁、はじめてみませんか?青色申告を加工して作成

仕訳帳記入から補助簿や総勘定元帳への転記を繰り返す

必要な帳簿の準備ができたら、日々の仕訳帳を作成して、総勘定元帳に転記します。基本的には、決算仕訳を除いては取引について仕訳帳→総勘定元帳、または仕訳帳→補助簿→総勘定元帳の順で転記をします。

総勘定元帳は、すべての取引について勘定科目の種類別に分けて整理する帳簿であり、勘定科目ごとの取引年月日、相手方の勘定科目及び金額を記載します。

ここでは詳細には触れませんが、仕訳帳から総勘定元帳の転記を行い、さらに総勘定元帳の残高を計算するという作業は慣れるまでは大変かもしれません。

しかし、エクセルでの帳簿作成とは異なり、帳簿の転記を手作業で行うことで簿記の基本が確実に身につきます。会計ソフトを利用するようになると、基本的には「記帳」が「入力」に変わり、「転記」が自動化されます。手書きでの帳簿作成の経験は簿記理解へのよい機会と言えます。

確定申告に必要な帳簿の無料エクセルテンプレート

確定申告には適切な帳簿作成が必要だということを説明してきました。

ここからは、青色申告に必要な帳簿を作成する場合のひな型を見ていただきたいと思います。

なお、ここでご提示するひな型には消費税の情報は含まれていません。

主要簿

日付順に取引を記録する帳簿である仕訳帳や、仕訳帳の内容を勘定科目ごとに転記した総勘定元帳は主要簿と呼ばれます。

補助簿

補助簿は主要簿の他に作成される帳簿です。どの補助簿も主要簿と連動し、詳細な情報を記載した帳簿です。勘定科目に補助科目がある場合、その補助科目ごとの元帳を補助元帳と言います。網羅的な補助元帳をはじめ、現金出納帳、預金出納帳、仕入先元帳、得意先元帳、仕入帳、売上帳等々、取引量や業種・業態によってさまざまな補助簿があります。

最近は、エクセルやワードでの会計帳簿のひな型はさまざまなサイトからダウンロードができますので、業種、業態に近いものをダウンロードして利用しましょう。

エクセル利用の場合の注意点

エクセル形式で主要簿や補助簿を利用する場合、例えば、繰越額などは「セルの参照」を利用すると手書きでの「転記」と同じ効果がでます。集計も「SUM関数」を使えばよく、貸借の差がゼロになったことを確認するには、「IF文」を使うなど高度化する傾向があります。エクセルの腕を磨くことも必要となってくるかもしれません。

しかし、共有者への理解やマニュアル作成の煩雑さなどを勘案すると、あまり複雑なエクセルシートにすることはおすすめできません。

確定申告で提出するのは帳簿ではない!

これまで主に会計帳簿の話をしてきましたが、確定申告において実際に提出するものは、会計帳簿そのものではありません。

確定申告にて提出するのは、会計帳簿で転記、集計により計算した結果の損益計算書、貸借対照表といった決算書または収支内訳書と、確定申告書類です。

確定申告時に提出すべき決算書

確定申告において提出する決算書はその書式が決まっています。

| 白色申告 | 青色申告 | ||

|---|---|---|---|

| 簡易簿記 | 複式簿記 | ||

| 提出する決算書 | 収支内訳書 | 青色申告決算書 (損益計算書) | 青色申告決算書 (貸借対照表及び損益計算書) |

白色申告の収支内訳書であれば、一般用、農業所得用、不動産所得用などと分かれており、この中には、毎月の売上高やそれぞれの経費をはじめそれぞれの会計帳簿の最終値を記入するようになっています。

同様に青色申告においては、青色申告決算書(一般用)、青色申告決算書(農業所得用)、青色申告決算書(不動産所得用)に分かれており、それぞれの帳簿から損益計算書や貸借対照表に転記します。

例えば、各決算書2ページ目の売上高は月ごとの集計値が必要となります。総勘定元帳において月計が正しく集計されていなければ、先に会計帳簿を仕上げるといった具合です。

簡易帳簿の場合には、貸借対照表の提出は求められていませんので4ページ目の貸借対照表欄は白紙で提出しても問題ありません。

青色申告決算書は以下の記事で紹介しているので、参考にしてください。

確定申告時に提出すべき確定申告書

確定申告において提出する申告書は、所得税の確定申告書を使用します。個々の記入方法について、ここでは説明を省略しますが、必要となる添付資料がある場合には、添付書類台紙を利用すると便利です。

確定申告について、基礎から知りたい場合には以下の記事をご参照ください。

個人事業主で帳簿をつけてない!どうなる?

会計帳簿の作成については、白色・青色関係なく事業者の義務とされています。所得税の確定申告は申告納税制度、つまり、自分で自分の所得を計算して税金を確定させる必要があります。

したがって、会計帳簿がないと正しい税額が算出できず、確定申告ができません。確定申告ができないとなると、所得税が未払い状態になってしまいます。

個人事業主で帳簿をつけてない場合の対処法

取引を開始したばかりの個人事業主が確定申告時期になって、帳簿を作成していなかったことに気づいた場合、まずは税務署に行って相談することをおすすめします。まだ、確定申告の期限まで数日あるのなら期限内に帳簿ができる可能性はあります。

その他のケースについては、下記のようなパターンが考えられます。

| 帳簿を作成していたら期限を過ぎたので、期限後に提出 |

|---|

| 青色申告の場合は65万円または55万円の青色申告特別控除が受けられない。 提出時期により、無申告加算税や延滞税の対象となる。 |

| 概数で確定申告書を提出し、後から修正申告等をする |

|---|

| だいたいの売上高や必要経費などがわかっているが、帳簿がない場合には、とりあえず確定申告・納税をしておく。後日、帳簿ができてから差分について、足りない場合には修正申告、過大となる場合には更生の請求をする。 足りない場合には、延滞税がかかる。 |

なお、不正事実に基づく帳簿などは、重加算税などの重い税が課せられることもありますので帳簿は正しくつけましょう。

また、災害などのやむを得ない理由で帳簿の作成ができず申告ができない場合は、その理由が解決した日から、最大2ヵ月の延長が可能です。

参考:[手続名]災害による申告、納付等の期限延長申請|国税庁

帳簿をつけていない個人事業主の確定申告については以下の記事をご覧ください。

記帳義務の適正化について

令和4年度税制改正における記帳義務の適正化について説明を加えておきます。例えば、税務調査において「売上にかかる帳簿を見せて下さい」と言われた場合、その対応によって加算税は次のようになります。

<「売上の帳簿を見せて下さい」と言われたときの対応による加算税の例>

| 対応 | 加算税 |

|---|---|

| 帳簿を提示しなかった | 過少申告加算税等の割合を10%加重 |

| 帳簿を提示したが、本来の⾦額の1/2未満だった | 同上 |

| 帳簿を提示したが、本来の⾦額の2/3未満だった | 過少申告加算税等の割合を5%加重 |

本来、期限内に確定申告をしても、その税額が本来より少なかった場合に修正申告により足りなかった差額の税金を納付します。このとき、「過少申告加算税」がその差額分の税金に対して10%または15%の割合で課せられます。

しかし、帳簿の提示がなかった場合等には過少申告加算税がさらに5%または10%増しとなります。会計帳簿の重要性がますます高まり、国税庁においても会計ソフトの利用をすすめています。

万が一、申告期限を過ぎて会計帳簿を作成していなかったことに気付いた場合には、税理士などの専門家に相談しましょう。また、延滞税などのペナルティはありますが、期限を過ぎてから申告する期限後申告という方法もあります。

個人事業主の帳簿づけはアプリで可能?

個人事業主の会計帳簿は、アプリを使うのが便利です。最近は、利用しやすいクラウド会計アプリが登場しており、帳簿作成の手間を大幅に削減可能です。

スマホで帳簿をつけられるものもあるようですが、簿記初心者の場合はできればパソコンをおすすめします。領収書などの書類を入力するには、画面をスライドさせずに固定させたほうがわかりやすく、入力ミスも少ないでしょう。

アプリを利用するメリットはたくさんありますが、まず「転記」が不要であり、次に確定申告書まで一気に作成できることです。忙しい個人事業主にとって、集中力を求められる帳簿づけはできるだけ短時間で済ませたいものです。

マネーフォワードクラウド 確定申告アプリは帳簿づけも無料で可能!

個人事業主向けの便利な会計アプリの1つとして、「マネーフォワードクラウド 確定申告」があります。初めての確定申告でも安心して使えるように設計されており、簿記の基本にも沿っているため、すぐに業績や資金状況のチェックツールとして利用できることがわかります。

銀行口座やクレジットカードなどの金融機関と連携して自動で仕訳を作成してくれるので、日々の記帳作業の負担が軽減します。

フリーランス・個人事業主も確定申告には帳簿が必要

青色申告、白色申告に関わらず、確定申告には帳簿が必要なことがお分かりいただけたと思います。会計帳簿も取引数が増えてくるとエクセル形式であっても管理が大変になります。

そのような場合には、確定申告ソフト「マネーフォワード クラウド確定申告」をおすすめします。「マネーフォワード クラウド確定申告」なら、金融機関などの取引データなどを自動で会計データに取り込み、確定申告に必要な帳簿はもちろん、確定申告書の作成までを広範囲にカバーします。決算直前になって慌てることのないよう、日ごろから帳簿を作成し、確定申告に備えましょう!

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

個人事業主は帳簿が必要ですか?

はい。原則として記帳、決算を行い、収支内訳書または青色決算書や確定申告書を作成する必要があります。詳しくはこちらをご覧ください。

会計帳簿はエクセルで作成できますか?

作成できます。しかし、取引が増えてきたら確定申告ソフトの利用をおすすめします。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

フリーランスの確定申告の関連記事

確定申告の帳簿の関連記事

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる