- 更新日 : 2021年6月2日

確定拠出年金とは?個人型(iDeCo)と企業型の違いや制度の活用法を解説

年金と聞くと国民年金や厚生年金が頭に浮かびますが、日本には確定拠出年金(401k)と呼ばれる2001年から運用が開始された個人型( iDeCo)や企業型(DC)の私的年金があります。確定拠出年金とは、加入者が月々に拠出した掛金で資産を運用して、将来の給付額を決定する制度です。

老後資金に対する不安の声は多く、私的年金制度への関心も年々高まっています。その一方で、導入目的や仕組みがよく分からない方も多いのではないでしょうか。

そこで本記事では、確定拠出年金の基礎知識や各制度との比較、利用するメリット・デメリット、iDeCo(イデコ)の始め方などをわかりやすく解説します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

確定拠出年金制度とは

確定拠出年金(401k)とは、毎月拠出された一定の掛金とその運用収益の合計額で、将来の給付額が決定する年金制度のことです。加入者自身が掛金を拠出する個人型年金(iDeCo)と、事業主が掛金を拠出する企業型年金(DC)の2種類があります。

企業や加入者が拠出した掛金は加入者自ら商品を選択し資産運用するため、将来支給される年金額は、それぞれの運用結果で異なる点が特徴です。

日本の年金制度は国民年金や厚生年金がありますが、確定拠出年金は企業年金等に該当します。それぞれの年金制度や対象者について詳しく見ていきましょう。

年金制度における確定拠出年金制度の位置づけ

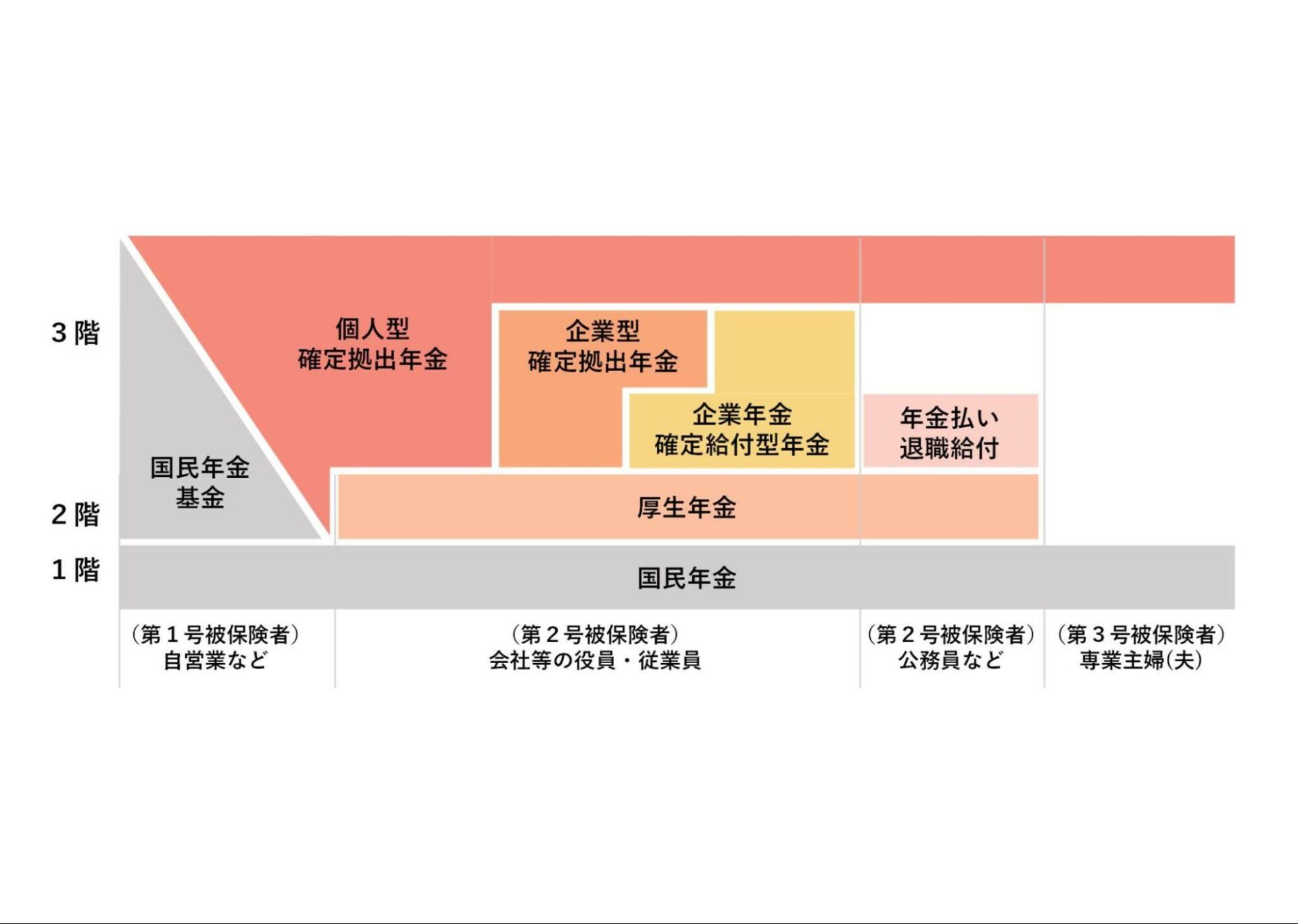

日本の年金制度は、3つに分類して構成されていることから「3階建て」と呼ばれています。

- 1階:国民年金

- 2階:厚生年金

- 3階:私的年金(企業年金、個人年金)

1階部分は、20歳以上の全国民が加入する国民年金です。基礎年金ともいわれており、加入期間の長さで支給金額が決まる仕組みになります。

職業形態などによって、第1号被保険者・第2号被保険者・第3号被保険者に分けられています。

2階部分は、民間の会社員や公務員などが加入する年金制度です。強制加入のため、国民年金と厚生年金の両方に加入していることになります。

ただし、自営業者・フリーランスは厚生年金には加入できません。将来受け取れる年金額を増加したい場合は、国民年金基金へ任意で加入できます。

3階部分は、従業員を対象に企業が運営する企業年金制度が該当します。福利厚生のひとつとして、企業が導入するかは任意です。

導入している企業であれば、厚生年金にさらに上乗せして年金が給付されます。また、公務員は年金払い退職給付が受けられる仕組みです。

これらの年金制度に加え、新たに「確定拠出年金」が公的年金を補完する位置づけで登場しました。

確定拠出年金制度を利用するメリット

確定拠出年金制度を利用すると、どのような利点があるのでしょうか。代表的なメリットを2つ紹介します。

メリット1.税制優遇

1つ目のメリットは、すべての掛金が所得税と住民税の所得控除対象になることです。掛金の限度額は職業形態によって異なり、自営業の場合は毎月68,000円、民間企業に勤めている会社員の場合は毎月23,000円(※)になります。

※確定給付型年金及び企業型確定拠出年金に加入していない場合に限る。

例えば、会社員Aさんが毎月23,000円を確定拠出年金とした場合、掛金23,000円×12ヶ月=年間27.6万円分が控除対象です。Aさんの年収が500万円とすると、所得税20%(27.6万円×20%=5.5万円)、住民税10%(27.6万円×10%=2.7万円)となるので年間8.2万円の税金が優遇されます。

自営業やフリーランスの方は、最大81.6万円の控除が利用できるため、所得税や住民税を軽減する効果を得られます。

メリット2.運用益が非課税

2つ目に、運用益が非課税であることがメリットとして挙げられるでしょう。通常、個人で運用した株式や投資信託の利益には、約20%の税金が課税されます。

しかし、確定拠出年金での運用期間中は利子や売却益、配当などの運用益に課税されません。つまり、一般の投資であれば税金として負担する金額をそのまま再投資できるので、効率的な運用が可能になります。

確定拠出年金制度を利用するデメリット

確定拠出年金制度にはさまざまなメリットがある一方で、デメリットも存在することを把握しておきましょう。ここでは、2つのデメリットを紹介します。

デメリット1.将来に受け取る給付額が未確定

1つ目は、将来受け取る給付額が未確定なことです。確定拠出年金制度は、掛金の拠出額は決まっていますが、将来支給される給付額は運用結果に左右されるため確定していません。

もし運用がうまくいかなかった場合、資産が減ってしまうリスク(元本割れ)を負う可能性があります。したがって、リスクの高い運用商品ばかりを選択せず、各商品の仕組みや特徴を理解した上でバランス良く投資することが大切です。

デメリット2.60歳まで原則で受給不可

2つ目は、資産は原則60歳まで受け取りができないことです。確定拠出年金は年金目的の資産積み立て制度のため、一定の要件を満たさないと、中途脱退や資産を取り崩すことができません。

基本的には、一度加入したら最後まで長く続けることになります。確定拠出年金を利用する場合、無理のない範囲で資金を長期的に積み立てていく必要があることを念頭に置いておきましょう。

よく混同される制度

確定拠出制度とよく混同されやすい制度に「確定給付企業年金」「退職金」があります。

それぞれ異なる要点は下記の通りです。

| 確定拠出制度 |

|

| 確定給付企業年金 |

|

| 退職金 |

|

個人型確定拠出年金 iDeCo(イデコ)とは

個人型確定拠出年金(iDeCo)とは、企業に勤めていない方も加入できる、老後資金を目的とした年金制度です。加入者が掛金を拠出し、自ら金融商品を選択して運用・管理を行います。iDeCoは、掛金が全額所得控除されるため、課税所得が減り、当年分の所得税と翌年分の住民税の軽減につながります。

ただし、iDeCoは基本的に途中解約ができず、60歳まではお金を引き出せません。積み立てた資産は一時金または年金形式で受給可能です。なお、受け取る金額は運用結果や始めた年齢などによって、それぞれ異なります。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

企業型確定拠出年金(DC)とは

企業型確定拠出年金(DC)も、老後資金を目的とした年金制度です。企業が掛金を拠出し、従業員(加入者)が金融商品を選択して資産運用を行います。

積み立てた資産は、基本的に60歳まで解約をしない限りは引き出せません。定年退職を迎える年齢以降に、一時金(退職金)または年金形式で定められた金額を受け取る仕組みは、個人型と同様です。

ちなみに、企業型確定拠出年金への加入方法は企業によって異なり、自動的に加入される場合と任意の場合があります。また転職した場合、以前の会社から新しい会社の企業型DCへ移管することも可能です。

個人型と企業型の違い

「個人型確定拠出年金(iDeCo)」と「企業型確定拠出年金(DC)」の違いは、下記の通りです。

| 個人型確定拠出年金(iDeCo) | 企業型確定拠出年金(DC) | |

|---|---|---|

| 加入対象者 |

※農業者年金の被保険者、国民年金保険料の免除対象者は除く ※企業型DCの加入者は除く(ただし規約に個人型への加入ができる旨を定められている場合は加入可能) | 実施企業の従業員 |

| 掛金の拠出 | 加入者 | 導入企業 ※マッチング拠出を認めている企業の従業員は拠出可能 |

| 掛金の上限(月額) | ▽自営業者等:68,000円 ※国民年金基金の加入者:両方の掛金を合計して68,000円が上限となる ▽厚生年金の被保険者

▽専業主婦(夫)等:23,000円 (注1)確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金などを指す |

|

| 税制の扱い |

【受給時】 |

【受給時】 |

参考:確定拠出年金制度の概要

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

確定拠出年金と確定給付企業年金の違い

確定給付企業年金は、厚生年金基金が見直され、新たな企業年金として制定されました。企業型確定拠出年金と大きく異なる点は、運用がうまくいかなかった場合でも、一定の受取金額が確約していることです。

ただし、いずれも年齢や退職時期、転職有無などの運用実績で異なるため、将来の受取金額は一定ではありません。また、いずれも中途脱解約は可能ですが、要件は非常に厳しいため注意しましょう。その他の違いについては、以下の表でご確認ください。

| 確定拠出年金 | 確定給付企業年金 | |

|---|---|---|

| 実施主体 |

| 企業年金基金または事業主 |

| 掛金の拠出 | 事業主、個人 | 事業主 ※加入者が同意した場合は加入者拠出が可能 |

| 会社が倒産した場合 | 社外(個人口座)積立なので、保全される | 外部で積立管理されているので、保全される ※著しい企業業績の悪化等によっては給付減額の可能性あり |

| 積立資金の運用・管理 | 運用:加入者 管理:国民年金連合会 |

|

| 将来の受給額 | 拠出額と運用実績の合計による | 拠出額と運用実績の合計にも左右されるが、一定の金額は確約されている |

確定拠出年金と退職金の違い

「確定拠出年金」と「退職金」の大きな違いは主導権です。企業と個人のどちらが握るかという点が異なります。「確定拠出年金」と「退職金」の違いは下表の通りです。

| 確定拠出年金 | 退職金 | |

|---|---|---|

| 掛金の拠出 | 事業主、個人 | 実施企業 |

| 会社が倒産した場合 | 社外(個人口座)積立なので、保全される | 内部留保として社内積立をした場合は保全されない可能性もある |

| 積立資金の運用・管理 | 加入者 | 社外積立の場合、実施企業が決定 |

| 将来の受給額 | 拠出額と運用実績の元利合計による | 社内規定により決まる |

| 転職時の金額変動 | 転職先に資産を移動可能 | 年齢や勤続年数などを基に決めるため、金額は変動する |

個人型確定拠出年金 iDeCo(イデコ)を始めるには?

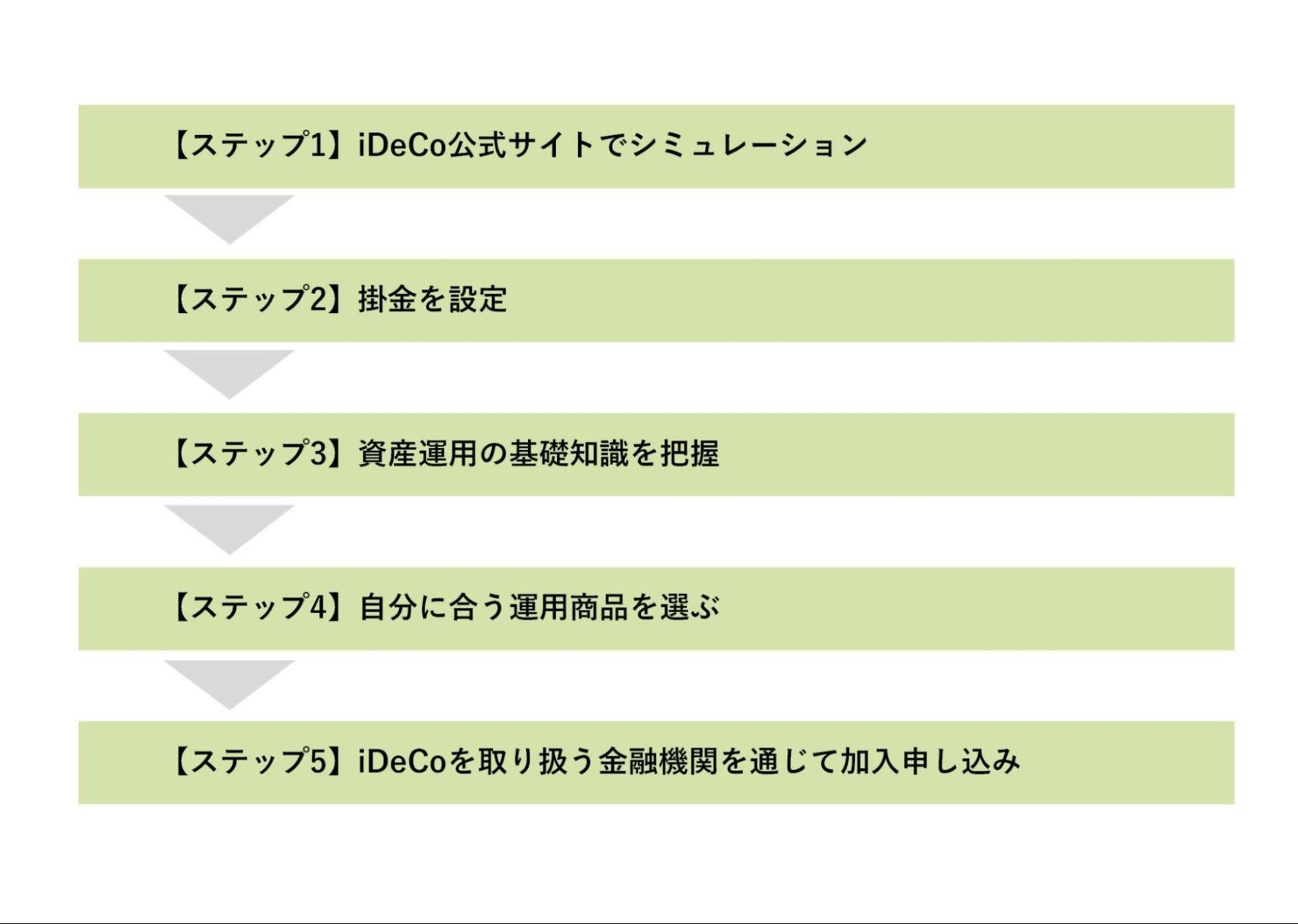

ここでは「個人型確定拠出年金 iDeCo(イデコ)を始めるまで」を、5つのステップで紹介します。

iDeCo公式サイトでシミュレーション

iiDeCoの公式サイトでは簡単な質問に答えるだけで、自分が「加入できるかどうか」や「掛金の上限はいくらか」を無料で調べられます。

※企業型DC加入者:企業型年金規約において個人型への加入が認められている方に限る

※国民年金保険料を免除・猶予されている方:原則加入不可

掛金を設定

月々5,000円以上(1,000円単位)で、上限額の範囲で設定できます。基本的に途中で引き出せない資産運用のため、無理のない金額からスタートしましょう。掛金額は年に1回、金額を増減できます。また、停止や再開はいつでも可能です。

資産運用の基礎知識を把握

加入者自身の責任に基づき資産運用を行っていきます。ただし運用結果によって、60歳以降に受け取る給付額が変動するリスクがあることを把握しておきましょう。

自分に合う運用商品を選ぶ

運用商品は「元本確保商品」と「投資信託」の2分類あります。商品ごとに仕組みや特徴、リスクとリターンの関係などが異なるため、自分に合った運用商品を選ぶことが重要です。

iDeCoを取り扱う金融機関を通じて加入申し込み

iDeCoに加入する場合は、iDeCoを取り扱っている金融機関を通じて申し込みを行う必要があります。

確定拠出年金制度についてご理解いただけたでしょうか

ここまで確定拠出年金の基礎知識や各制度との比較、利用するメリット・デメリット、活用法などをお伝えしました。少子高齢化が進む日本でゆとりある老後を送るためには、公的年金だけでは足りないことが予測されています。

老後資金をつくる目的として新たに導入された確定拠出年金制度は、将来に備えて加入者が増えている人気の高い制度です。しかし、メリットばかりではなく、運用結果によって将来の給付額が減少することや、途中で資金を取り崩せないといったデメリットもあります。

本記事を参考に、確定拠出年金制度の仕組みや特徴を正しく理解し、資産形成の手段のひとつとして検討してみてはいかがでしょうか。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

確定拠出年金制度とは

確定拠出年金(401k)とは、毎月拠出された一定の掛金とその運用収益の合計額で、将来の給付額が決定する年金制度のことです。

確定拠出年金制度を利用するメリットは?

「税制優遇」や「運用益が非課税」などが挙げられます。

確定拠出年金制度を利用するデメリットは?

「将来に受け取る給付額が未確定」や「60歳まで原則で受給不可」があげられます。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる