- 更新日 : 2025年2月27日

青色申告の複式簿記を分かりやすく!必要帳簿・Excelの書き方・アプリについて

「青色申告」は、原則として正式な簿記によって記帳を行わなければなりません。

簿記には単式簿記(簡易簿記)と複式簿記がありますが、一般的に青色申告で用いる簿記は複式簿記です。これは、青色申告で最大65万円の特別控除を受けるためには、事前に「青色申告承認申請書」を提出の上、貸借対照表と損益計算書を添付して確定申告書を提出しなければならないからです。単式簿記では両書類は作成されず、つまり、自ずと複式簿記が必須となります。

また、複式簿記により処理された帳簿は、必ず貸借が一致するのでミスを発見しやすく、また、過去との連続性を保つため不正がしづらいとされてます。

ここでは、青色申告を選択した場合の帳簿の会計処理や保存期間、簿記の種類と、青色申告をする際の複式簿記の仕組みについて分かりやすく紹介します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

青色申告で知っておくべき複式簿記と簡易簿記

簿記とは、経済活動の結果として生じる財産や資本の変動、価値の流れ等を会計帳簿に記録や計算をしていくことです。身近なところでいえば家計簿なども簿記といえます。

簿記は、大きく分類すると複式簿記と単式簿記(簡易簿記)の二種類があります。

①複式簿記とは?

複式簿記とは、ひとつの取引において、原因と結果に振り分けて考える記帳方式です。

複式簿記とは、一つの取引(※)に対し、「借方」「貸方」という二つの側面から記録する方法で、この借方と貸方の金額が常に一致するものです。例えば、現金によって売上が上がった取引については、現金と売上の二方面から把握します。

売上金額だけでなく、その裏付けとして現金が増えた事実を記録し、取引後の現金残高と帳簿上の現金残高が一致すれば、売上の立証ができます。そして、複式簿記による二方面から取引の把握は、その取引の確実性や信憑性を高めるだけでなく、「貸借対照表」の作成を可能にします。

(※)取引とは資産、負債、純資産、収益、費用を増減させることをいい、複式簿記で使用する勘定科目は必ずこれら5分類のどこかに所属しています。

仕訳作業で「貸借対照表」と「損益計算書」が完成する

複式簿記の作業としては、複式簿記のルールに則って取引を順次記録していきます。この記録する作業を「仕訳」と呼びます。この仕訳作業によって確定申告で必要な「貸借対照表」と「損益計算書」が完成します。

貸借対照表と損益計算書については「複式簿記によって青色申告決算書の貸借対照表・損益計算書が作れる」の見出しに詳しく記載しています。

②-1.単式簿記(簡易簿記)とは?

簡易簿記とは単式簿記とも呼ばれるもので、一つの取引に対し一つの勘定科目で記録する(いくら入ったか、いくら使ったか、シンプルに入出金を記入していく)方法で、現金の増減だけを示すものです。これを集計して帳簿を作成します。

| 単式簿記(簡易簿記)の例 |

|---|

12月8日 支出 電気代 10,000円

12月25日 収入 商品売上 30,000円 |

ただし、青色申告に必要な帳簿は、現金出納帳以外に、買掛帳や売掛帳、経費帳、固定資産台帳など必要に応じてさまざまな帳簿を提出する必要があります。

②-2.現金式簡易簿記とは

もうひとつ、青色申告の記帳には、現金主義による「現金式簡易簿記」があります。現金主義とは、取引の発生で記帳するのではなく、現金の収支があった時点で記帳する方法です。

この簿記を利用できるのは、前々期の事業所得、または不動産所得が300万円以下の事業主で「現金主義による所得計算の特例を受けることの届出書」を事前提出した場合に限られます。同じ青色申告であっても、単式簿記あるいは現金式簡易簿記の場合の特別控除額は最大10万円となっています。

青色申告特別控除額は複式簿記・簡易簿記で変わる!

青色申告の場合でも10万円、65万円のどちらの控除を受けるかによって、必要書類が異なります。

青色申告には、特典として青色申告特別控除があります。

所得金額から最高65万円又は10万円を控除する制度で、55万円の青色申告特別控除の要件を満たした人のみがさらに別要件を満たすと10万円の追加控除が受けられます。

①55万円の特別控除の要件【複式簿記】

- 不動産所得又は事業所得の事業を営んでいること

- 正規の簿記の原則(一般的に複式簿記)により記帳していること

- 貸借対照表及び損益計算書を確定申告書に添付し、法定申告期限内に提出すること

②65万円の特別控除の要件(①+10万円)【複式簿記】

- 上記①のすべての要件を満たしていること

- 電子帳簿保存又は、e-Tax(国税電子申告・納税システム)を使用すること

③10万円の特別控除の要件【簡易簿記】

簡易帳簿の場合、10万円の特別控除となります。この場合には、プラス10万円はありません。

青色申告特別控除については以下の記事でくわしく解説しています。

青色申告がラクラク簡単!65万円特別控除にも対応しています。

>マネーフォワード クラウド確定申告を無料で始める

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

青色申告に必要な帳簿(主要簿と補助簿)

会計帳簿には、主要簿と補助簿があります。

主要簿とは、日々発生する取引のすべてを記録した帳簿をいいます。仕訳帳や総勘定元帳が複式簿記における主要簿となります。

補助簿とは、主要簿に対して補助的な役割を果たす帳簿で、個々の詳しい取引情報をすぐに把握したい場合などに利用します。現金出納帳、売掛金元帳、買掛金元帳、固定資産台帳などの補助的な帳簿を指します。

青色申告の複式簿記に必要な帳簿(65万円・55万円控除)

主要簿(仕訳帳・総勘定元帳)と、補助簿(現金出納帳、売掛帳・買掛帳、経費帳、固定資産台帳)などが必要です。

青色申告の簡易簿記に必要な帳簿(10万円控除)

複式簿記による仕訳がないため、「仕訳帳」や「総勘定元帳」は不要です。

業種によっても異なりますが、標準的な簡易帳簿の種類は、1現金出納帳、2売掛帳、3買掛帳、4経費帳、5固定資産台帳の5種類です。

10万円の青色申告特別控除を適用するためには、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え、簡易な記帳をする必要があります。

個人事業の場合、事業用の取引なのか、個人的な取引なのかの区別が難しいので、とくに現金や預金については、明確に分けておくことが大切です。現金・預金を取り扱う担当者を決め、毎日一定の時間に残高が合うかどうかを確認するとよいでしょう。

青色申告の複式簿記に必要な帳簿を自動作成!65万円特別控除にも対応しています。

>マネーフォワード クラウド確定申告を無料で始める

青色申告の複式簿記の帳簿の書き方・Excelでの作成方法

最高65万円の青色申告特別控除額を受けるために必要な帳簿は、先述したとおり確定申告時に貸借対照表と損益計算書を作成できるよう、「正規の簿記」によることが原則です。

なお、帳簿の様式や種類について特に定めはなく、個々の取引の実態に応じて作成します。

以下では、主要簿(仕訳帳・総勘定元帳)と、補助簿(現金出納帳、売掛帳・買掛帳、経費帳、固定資産台帳)の書き方を紹介します。

仕訳帳

仕訳帳とは、日々発生する仕訳を日付順に記録した会計帳簿のことです。

日々の事業活動における取引をすべて記録し集約している仕訳帳は「主要簿」とされ、総勘定元帳や補助元帳などの大元となります。

<仕訳帳の記入例>

2月14日、現金での売上(チョコレート)が35,000円あった。

| 2月14日 | 現金 | 35,000円 | 売上 | 35,000円 | チョコレート |

| 仕訳帳の記帳方法 |

|---|

|

総勘定元帳

総勘定元帳も仕訳帳と同様に日々発生する取引を記録した帳簿ですが、勘定科目別に取引が日付順に記録されます。仕訳帳から転記により記入しますので仕訳帳のページ数を付します。

総勘定元帳も「主要簿」であり、一定の勘定科目についての増減が確認できる帳簿です。

| 総勘定元帳の記帳方法 |

|---|

青色申告に必要な仕訳帳や総勘定元帳を自動作成!65万円特別控除にも対応。

>マネーフォワード クラウド確定申告を無料で始める

現金出納帳

現金出納帳とは、金銭出納帳とも呼ばれる、現金を管理する帳簿です。

現金の管理が1箇所だけの場合は、総勘定元帳の現金勘定と現金出納帳は同じとなります。

利用頻度が多いことからシンプルな書式ものが多いのも特徴です。

| 総勘定元帳の記帳方法 |

|---|

|

売掛帳・買掛帳

売掛帳とは、得意先単位で作成する売掛金の元帳です。基本的に、総勘定元帳からの転記により作成します。それぞれの得意先における売掛金の増減を調べる際にとても役立ちます。

同様に買掛帳とは、仕入先単位で作成する買掛金の元帳です。数量や単価欄など、業態に合った形にします。

売掛帳の個々の残高を合計すれば、売掛金の総勘定元帳の残高と一致します。

経費帳

経費帳とは、必要経費のうち仕入以外の科目について作成された帳簿です。仕入については「仕入帳」がありますが、租税公課、消耗品費、水道光熱費などの必要経費については経費帳と呼ばれ、勘定科目ごとに作成します。

経費帳は単一の取引に対して一つの科目だけ記帳する単式簿記で行います。イメージとしては家計簿をつける感覚です。簿記の知識がなくても誰でも作成しやすいでしょう。

以下のページから経費帳のエクセルテンプレートを無料でダウンロードできますので、作成の際にご活用ください。

固定資産台帳

固定資産台帳には、上記の会計帳簿とは異なり、個票と一覧表があります。

固定資産を所有する場合に作成します。下のサンプルは固定資産台帳(一覧表)です。

| 固定資産台帳の書き方 |

|---|

固定資産台帳のフォーマットに特に決まったものはないので、以下の項目を記録する。

|

※画像:マネーフォワード クラウド確定申告使い方ガイド(執筆時点のイメージ画像であり、実際の操作画面とは異なる場合があります)

マネーフォワード クラウド確定申告では、固定資産の登録を行うだけで、簡単に固定資産台帳が作成できます(CSV出力・PDF出力にも対応)

確定申告ソフトを使えば青色申告がラクラク簡単!

>マネーフォワード クラウド確定申告を無料で始める

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

青色申告の帳簿や書類の保存期間

青色申告においては、会計帳簿とともに会計書類を保管しなければなりません。

会計書類とは、取引や決算に関して作成又は受領した書類(例えば、請求書、請求書控、損益計算書、小切手帳など)をいいます。会計帳簿と会計書類をあわせて、「帳簿書類」といいます。 帳簿書類の保存期間は次の通りです。

| 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など | |||

| 決算に関して作成した書類 | 損益計算書、貸借対照表、棚卸表 | ||

| 現預金取引等関係書類 | 預金通帳、小切手控、領収書など | ||

| 業務に関して作成し、又は受領した書類 | 請求書、見積書、契約書、納品書、送り状など | ||

【参考】記帳・帳簿等の保存制度|国税庁

青色申告に必要な仕訳帳・総勘定元帳などの簡単な作り方

青色申告を行う際には仕訳帳や総勘定元帳を正確に作成する必要がありますが、手書きやExcelでの作業は膨大な時間がかかるだけでなく、ミスが生じるリスクも高まります。

青色申告の場合は、基本的には、時間の節約面・正確性の面からも、確定申告ソフトを早めに導入することがおすすめです。

確定申告ソフト「マネーフォワード クラウド確定申告」は会計の専門知識がない方でも直感的に操作が可能なよう設計されています。仕訳帳・総勘定元帳・補助元帳・現預金出納帳…などの帳簿も自動作成・出力が可能です。

また、青色申告の提出に必要な確定申告書・青色申告決算書も自動作成が行えます。

青色申告の複式簿記ができるスマホアプリはある?

マネーフォワード クラウド確定申告アプリでは、スマホひとつでカンタンに確定申告書や青色申告決算書の作成と電子申告ができます。

複式簿記にも対応しているため、出先で仕訳などをスマホで行うことも可能です。また、PCからもアプリからも連携しています。

個人事業主の方が決算書を作成及び出力するためには、有料プランの加入が必要となりますが、1か月無料でお試しただけます。

・マネーフォワード クラウド確定申告アプリを無料ダウンロードする

複式簿記によって青色申告決算書の貸借対照表・損益計算書が作れる

青色申告を行う際に提出する「青色申告決算書」は損益計算書と貸借対照表で構成されています。

貸借対照表や損益計算書を作成するためには、複式簿記によって個々の取引について仕訳をしなければなりません。

以下では、「貸借対照表」「損益計算書」についても、分かりやすく紹介します。

貸借対照表とは

確定申告で添付する貸借対照表とは、借方に示された財産に対し、その財産の元となったお金の調達方法は何かを貸方に示した表です。貸借対照表によって、会社が決算日時点でどのくらい資産を持ち、そして、どのくらい負債があるのかがわかります。

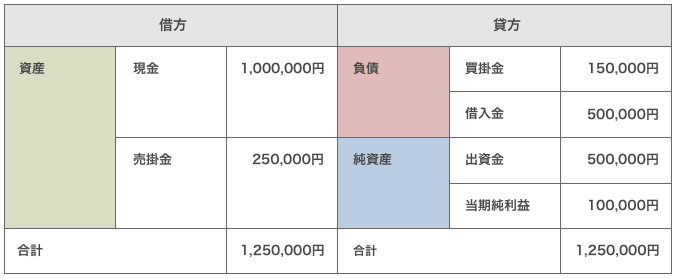

貸借対照表(たいしゃくたいしょうひょう)は、「資産、負債、純資産、収益、費用」のうち「資産」「負債」「純資産」を示す書類です。そして、「貸方」と「借方」の合計を一致させて示す書類であることから、「貸借対照表」もしくは「バランスシート」と呼ばれています。借方(左側)には、現金や売掛金といった資産項目が計上され、貸方(右側)には、買掛金や借入金などの負債項目と資本金などの純資産が計上されます。具体的には次のようなイメージです。

借方と貸方それぞれの合計が1,250,000円で一致しています。この貸借対照表を見れば、単式簿記ではわからなかった現金残高や、販売したけど入金がされていない売掛金の残高、借入金の残高などがわかるようになります。

損益計算書とは

損益計算書は、「資産、負債、純資産、収益、費用」のうち「収益」と「費用」を示す書類です。

損益計算書とは、その文字の通り、経営の状態を表すものです。売上や売上高、費用などを差し引いた売上総利益、営業利益、経常利益など損益を知ることができます。

英語では「Profit and Loss Statement」と言い、日本でもしばしば「P/L」と表記されています。損益計算書は会社の経営状況を把握する財務三表(損益計算書、貸借対照表、キャッシュ・フロー計算書)のうちの1つに位置づけられ、収益性・成長性を示します。損益計算書に記載されている構成要素は、大きく分けて以下の3つです。

- 収益:いくらぐらいの収益が上がったか

- 費用:得た収益のうち、使った費用はいくらか

- 純利益:収益から費用を差し引いた金額

会社の損益は、その会社が定めている本業によって生じたかどうかで分類して損益計算書に記載されます。また、本業以外で得た損益は、さらに経常的かどうかで分類されます。このように分類して記載することにより、その年の収益は本業が好調なのか本業以外の影響が大きいのか、といったことも確認可能です。

複式簿記への理解を深め、青色申告を正しく行いましょう!

青色申告は、所得控除額だけでなく他にも各種の特典があり、節税効果が高い制度です。現事業に必要な複式簿記について理解をすれば、確定申告の際に税務署等でもある程度は教えてもらえます。

現在、白色申告の方もぜひ青色申告への切り替えをおすすめします。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

青色申告特別控除とは?

所得金額から最高65万円又は10万円を控除することができる、青色申告者に認められた特典です。詳しくはこちらをご覧ください。

複式簿記とは?

一つの取引に対し、「借方」「貸方」という二つの側面から記録する方法で、借方と貸方の金額が常に一致する記帳方法です。詳しくはこちらをご覧ください。

仕訳帳とは?

日々発生する仕訳を日付順に記録した会計帳簿で、「主要簿」とされています。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

青色申告の関連記事

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる