- 更新日 : 2025年1月27日

警察官は確定申告が必要?副業がばれる?書き方や注意点も解説

警察官は税務上、給与所得者になります。他の公務員と同じように年末調整を受けるため、取り扱いは一般の給与所得者と同様です。したがって、年末調整により調整されないものがあるときのみ確定申告が必要です。

この記事では、年末調整で調整されない所得や税額が発生した場合の申告方法についてわかりやすく解説します。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

警察官の確定申告が必要なケース

警察官は、原則として確定申告が不要です。給与所得者である警察官は、年末調整にて所得税の精算が終了することが多いためです。しかし、警察官が年末調整後に確定申告をするケースも多々考えられます。それらを見ていきましょう。

給与以外の所得が20万円を超えた場合

給与の年間収入額が2,000万円を超えた場合や、給与以外の所得が20万円を超えた場合には確定申告が必要です。他の所得がある場合は、年20万円を超えた場合に申告が必要です。例えば、雑所得として30万円があった場合には、確定申告が必要となります。

副業でなくても、株式や不動産の譲渡、満期保険金の受け取りなど、確定申告をすべき場合は多々あるので、忘れずに確定申告をしましょう。

参考:No.1900 給与所得者で確定申告が必要な人|国税庁

株で収入が生じた場合(特定口座の源泉徴収ありであれば不要)

株式等の取引により生じた所得については、「申告分離課税」の対象です。申告分離課税では、給与などの所得と分離して、所得ごとに別々に税額計算を行います。株式等の譲渡以外にも、退職所得や不動産の譲渡所得なども申告分離課税となります。

ただし、特定口座における株式等の譲渡について、「源泉徴収あり」を選択した場合には所得税と住民税が源泉徴収されるため確定申告は不要です。

参考:No.2240 申告分離課税制度|国税庁

No.1463 株式等を譲渡したときの課税(申告分離課税)|国税庁

医療費控除や住宅ローン控除を受ける場合

医療費控除を受ける場合には、確定申告が必要です。医療費控除できる金額は次の算式で計算します。

医療費控除の特例であるセルフメディケーション税制を適用する場合にも、確定申告が必要です。

また、住宅ローン控除(住宅借入金等特別控除)の初回を適用する場合には確定申告が必要となります。住宅ローン控除は「税額控除」であるため、所得税額を直接減額します。

参考:No.1120 医療費を支払ったとき(医療費控除)|国税庁

土地・建物(住宅ローン控除等)|国税庁

ふるさと納税の寄附金控除を受ける場合

ふるさと納税とは、自分が選んだ自治体に寄附をすることで税金の控除を受けられる制度です。寄附額に応じて自治体からの返礼品がもらえ、寄附額から2,000円を差し引いた分について所得税と住民税から控除されるしくみです。

給与所得者の場合には、「ワンストップ特例」により確定申告が不要な方法もありますが、5団体以上のふるさと納税をした場合等には確定申告が必要です。

また、ふるさと納税ではなく、国や自治体等に寄附をした場合(特定寄付金)においても所得控除を受けることができます。

参考:No.1155 ふるさと納税(寄附金控除)|国税庁

No.1150 一定の寄附金を支払ったとき(寄附金控除)|国税庁

年末調整をしていない場合

転職などで公務員になった場合、その年の前職の給与については年末調整をしていないことがあります。この場合には、確定申告が必要です。前職の源泉徴収票などを準備しましょう。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

警察官の確定申告のやり方

警察官の確定申告のしかたは、一般の給与所得者の確定申告と同様です。ここでは医療費控除がある場合を想定して具体的な確定申告の流れを解説します。

なお、医療費控除があるために確定申告をする給与所得者は「還付申告」になりますが、確定申告書を提出することで還付を受けることができます。

警察官の確定申告の必要書類

警察官としての「給与所得の源泉徴収票」を準備し、マイナンバーを確認しておきます。医療費控除の明細書を作成するために、医療費の領収書を集めておきましょう。また、年末調整の際に漏れていた生命保険料等の控除証明書など他の控除を追加することも可能です。

確定申告書用紙については、手書きで作成する場合には、国税庁のサイトからダウンロードできます。

参考:A1-1 申告書・申告書付表と税額計算書等 一覧(申告所得税)|国税庁、「令和6年分の確定申告書」

警察官の確定申告書の書き方

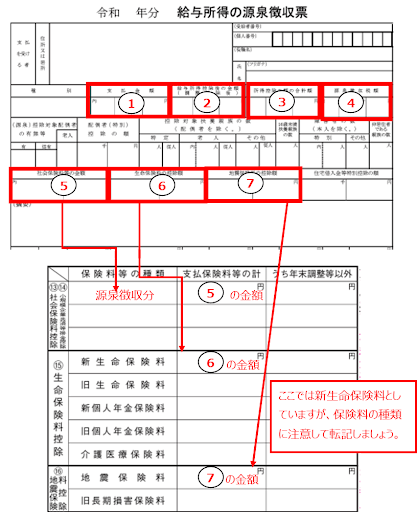

まず、源泉徴収票の次の金額を確定申告書のそれぞれの欄に転記します。申告書第二表に記載してから、申告書第一表に記載するほうがわかりやすいです。源泉徴収票と同じ場合には、「源泉徴収票に同じ」と書き添えるだけでよい場合もあります。

<給与所得の源泉徴収票から確定申告書第一表への転記>

| 転記元(給与所得の源泉徴収票) | ➡ | (転記先)確定申告書第一表 | |

|---|---|---|---|

| ① | 支払金額 | 収入金額等:㋔欄 | |

| ② | 給与所得控除後の金額 | 所得金額等:⑥欄 及び (他に収入のない場合は)所得金額等:⑫欄 | |

| ③ | 所得控除の合計額 | 所得から差し引かれる金額:㉕欄 | |

| ④ | 源泉徴収税額 | 税金の計算(源泉徴収税額):㊿欄 | |

| ⑤ | 社会保険料等の額* | 社会保険料控除 :⑬欄 | |

| ⑥ | 生命保険料等の控除額 | 生命保険料控除 :⑮欄 | |

| ⑦ | 地震保険料の控除額 | 地震保険料控除 :⑯欄 | |

*iDeCoなどの支払がある場合には、源泉徴収票の社会保険料等の額の上段部分を確定申告書の小規模企業共済等掛金控除⑭欄に転記します。その際は、下段部分の金額から上段のiDeCo部分の金額を差し引いて社会保険料控除の⑬欄に転記します。

<給与所得の源泉徴収票から確定申告書第二表への転記>

| 転記元 | (転記先)確定申告書第二表 | |||

|---|---|---|---|---|

| 所得の種類には「給与」、種目には「給料」を入れ、支払者の名称・住所を入れる | ➡ | 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄 | ||

| 源泉徴収票 | ① | 支払金額 | 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄の収入金額欄 | |

| ④ | 源泉徴収税額 | 「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄の源泉徴収税額欄 | ||

| ⑤ | 社会保険料等の額* | ⑬社会保険料控除欄 下記の図参照※ | ||

| ⑥ | 生命保険料等の控除額 | ⑮生命保険料控除欄 下記の図参照※ ただし、実際に支払った金額を記載します。 | ||

| ⑦ | 地震保険料等の控除額 | ⑯地震保険料控除欄 下記の図参照※ ただし、実際に支払った金額を記載します | ||

*iDeCoなどの支払がある場合には、第一表と同様にします。

※年末調整以外の金額がある場合には、「うち年末調整等以外」の欄に記載します。

<源泉徴収票から申告書第二表への転記例>

出典:確定申告書等の様式・手引き等|国税庁、「所得税確定申告書」

給与所得の源泉徴収票(同合計表)|国税庁、「給与所得の源泉徴収票」を加工して作成

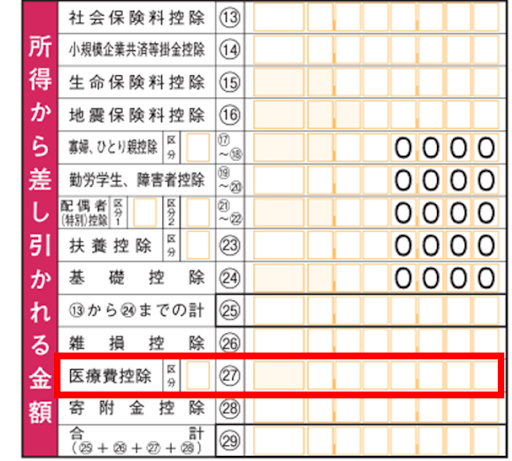

次に、医療費控除の明細書を作成し、医療費控除額を求めた後、確定申告第一表の㉗欄に転記します。なお、医療費控除のすぐ右横の区分には、セルフメディケーション税制を適用する場合にのみ「1」と記入します。

出典:確定申告書等の様式・手引き等|国税庁、「所得税確定申告書」を加工して作成

最後に、確定申告書第一表の「税金の計算」欄を記載します。還付の場合は預貯金口座を忘れずに記載します。

記載した口座を公金受取口座として登録する場合には、「公金受取口座登録の同意」欄に〇をします。既に公金受取口座登録済の場合で、その口座へ振込を希望する場合には、銀行名等口座情報は不要で、「公金受取口座の利用」欄に〇をします。

警察官の確定申告書の提出方法

確定申告書の提出方法には、次のようなものがあります。

【e-Tax(電子申告)】

パソコン、スマホ、タブレットなどから確定申告書の提出ができます。

| e-Taxに必要なもの | |

|---|---|

| パソコンの場合 | マイナンバーカード、 マイナンバーカード対応のスマホ又はICカードリーダー |

| スマホの場合* | マイナンバーカード |

*マイナンバーカードの読み取りができるスマホに限る

スマホがマイナンバーカードに対応しているかどうかは、下記サイトで調べることができます。

参考:申請に利用する機器を選ぶ| 公的個人認証サービス ポータルサイト、「マイナンバーカードに対応したNFCスマートフォン一覧」

【郵送または窓口持参】

郵送の場合には、マイナンバーカード等のコピーが必要となり、下記のとおり指定された宛先に送付します。

参考:【申告書の提出】|国税庁、「書面の申告書等の郵送による提出先となる業務センターの所在地」

警察官の確定申告書の提出期限

令和6年分の所得税確定申告書の申告期限は、令和7年2月17日(月)から令和7年3月17日(月)までです。毎年、概ね2月15日から3月15日で、休日があると後ろ倒しになります。

令和6年分の振替納税による引落日は、令和7年4月23日(水)となっており、振替納税の申込期限については令和7年3月17日(月)です。なお、還付申告書は、2月17日以前でも提出可能です。

警察官が確定申告すると副業がばれる?

確定申告をすると、その情報は住民税を計算するため市役所等にも連携されます。市役所等から住民税の決定通知書が会社に送られてきた場合、副業による収入増加で住民税が上がるため、給与からの天引き時に会社に気づかれる可能性があります。

しかしながら、住民税が増える理由は副業だけでなく、譲渡所得等でもありえます。正当な理由で増えるケースももちろんあるわけです。「バレる」というと、こそこそしているイメージがありますが、認められた副業において住民税が増えている場合には特に問題はないと言えます。

警察官が確定申告するときの注意点

警察官の確定申告について、注意点として2点ご紹介します。

公務員の副業は許可制になっている

警察官など公務員について副業をする場合には、許可制が採用されています。

地方公務員法第38条においては、非常勤職員を除き、任命権者の許可を受けなければ、次の行為はできないことになっています。よって、許可を受ければ副業は可能です。

(1)営利団体の役員等を兼ねること

(2)自ら営利企業を営むこと

(3)報酬を得て事業又は事務に従事すること

引用:地方制度調査会 第32次地方制度調査会第26回専門小委員会|総務省、「地方公務員の社会貢献活動に関する兼業について」

許可された範囲で兼業を行うことについては特に問題はありません。

確定申告で節税ができる場合がある

上記で説明した以外に、所得税の節税につながる控除を2つ紹介します。あまり多くの人に当てはまるものではありませんが、当てはまる場合には所得控除が受けられます。

- 雑損控除

災害や盗難、横領などにより、一定の資産に損害を受けた場合には、一定額につき所得控除を受けることができます。次のうち、いずれか多いほうの金額を所得から差し引くことが可能です。(損害金額+災害等関連支出額-受取保険金等)-(総所得金額等)×10%

(災害等関連支出額-受取保険金等)-50,000円

- 特定支出控除

給与所得者が、特定の支出をした場合でその支出が給与所得控除額の1/2を超えるときは、一定の算式により「特定支出控除」が認められます。対象となる支出は限定されており、さらに給与支払者等の証明が必要になるため適用できる人は限られますが、検討してみてはいかがでしょうか?

参考:No.1415 給与所得者の特定支出控除|国税庁

確定申告はe-Taxで済ませよう!

給与所得者であっても、医療費控除や雑所得など確定申告する機会は少なくありません。

e-Tax(電子申告)は年々進化してきており、マイナンバーカードと合わせることにより、確定申告はしやすくなってきていると言えます。以前より確定申告はしやすいため、e-Taxで簡単に済ませることをおすすめします。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

タクシー運転手は確定申告が必要?個人タクシーはどこまで経費にできるかも解説

タクシー運転手も、確定申告が必要になる場合があります。この記事では、個人タクシーと法人タクシーの運転手について、確定申告が必要になる場合や確定申告のやり方、個人タクシーの運転手が確…

詳しくみる自宅サロンで必要経費にできるものは?確定申告の方法を解説

ネイルサロンやリラクゼーションサロンなど、自宅兼サロンで開業するケースがあります。自宅サロンのメリットは、自宅と職場が同じであるため移動が必要ないことや、自宅の空いた部屋などを活用…

詳しくみる株の損益通算とは?損失・利益の確定申告のやり方をわかりやすく解説!

株取引で損失が出た場合、原則として確定申告は不要です。しかし、確定申告をすることで「損益通算」や「繰越控除」といった制度を利用でき、同じ年に株式の利益や配当があり、すでに源泉徴収さ…

詳しくみる母子家庭も確定申告が必要?不要な場合と控除についても解説

所得税においては、納税者自身やその家族に関する所得控除(人的控除)がいくつか設けられています。人的控除とは、課税される年の12月31日においてその納税者や親族が一定の要件を満たせば…

詳しくみる不動産所得とは?確定申告のやり方・税率について【家賃収入対応】

賃貸アパートからの家賃収入など、不動産所得がある場合には、原則として確定申告や納税が必要です。しかし、確定申告にあたっては、不動産所得金額や納付すべき税額の計算をはじめ、申告書類の…

詳しくみるファイナンシャルプランナーに確定申告を依頼できる?税理士との違いを解説

ファイナンシャルプランナーに確定申告の作成は依頼できません。なぜなら、いわゆる士業では、それぞれの資格によって業務範囲が決まっているからです。 ここでは、ファイナンシャルプランナー…

詳しくみる