- 更新日 : 2025年2月26日

母子家庭も確定申告が必要?不要な場合と控除についても解説

所得税においては、納税者自身やその家族に関する所得控除(人的控除)がいくつか設けられています。人的控除とは、課税される年の12月31日においてその納税者や親族が一定の要件を満たせば所得額から一定額を差し引くものです。

この記事では、母子家庭やシングルマザーなどの世帯における確定申告の特徴について見ていきましょう。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

母子家庭で確定申告が必要な場合

母子家庭などの単身家庭において、確定申告が必要な場合はいくつか考えられます。

その中でも代表的な例として、次の4つのケースを見ていきましょう。

なお、確定申告についての詳細については、次の記事をご参照ください。

個人事業主の場合

フリーランスや個人事業主である場合、事業所得などについて確定申告が必要です。

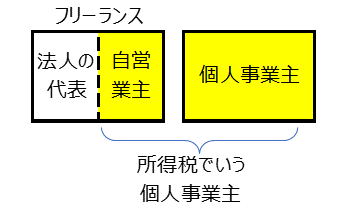

フリーランスとは、厚生労働省の定義によりますと「実店舗がなく、雇人もいない自営業主や一人社長であって、自身の経験や知識、スキルを活用して収入を得る者」とあります。

引用:フリーランスとして安心して働ける環境を整備するためのガイドライン|厚生労働省

したがって、フリーランスの場合には個人事業主だけでなく、法人の代表者である可能性もあります。

法人の代表として役員報酬を得る場合には給与所得となり、「勤め先で年末調整をする場合」に該当しますので年末調整の対象となります。

したがって、フリーランスや個人事業主において所得税の確定申告が必要となるのは下記の黄色い部分にあてはまる人となります。

また、年の途中で退職し、個人事業主になった場合なども年末調整を受けることができませんので、確定申告しなければなりません。

ダブルワークをしている場合

単身家庭の場合、ダブルワークとなることもありますが、その時も原則として確定申告が必要です。

2つの会社から給与を受けていても、年末調整をすることができるのは1つの会社だけです。

よって、給与を2か所以上から受ける場合には、年末調整をしていない給与収入と、他の所得との合計額が20万円を超える場合に確定申告が必要となります。

ダブルワークの場合、メインではない勤務先には「給与所得者の扶養控除等(異動)申告書」を提出しません。

結果、源泉徴収税額表の「乙欄」を使って高率な源泉徴収がなされています。

この場合は確定申告をすることによって、所得税が還付される可能性が高いと言えます。

副業の所得が20万円以上の場合

年末調整を受けた給与所得以外の所得などが20万円超となる方は、確定申告が必要です。

最近は副業もさかんであり、国税庁のHPには次のような副業の例が挙げられています。

- 衣服・雑貨・家電などの資産の売却による所得

- 自家用車などの貸付けによる所得

- ホームページの作成やベビーシッターなどの役務の提供による所得

- 暗号通貨の売却等による所得

- 競馬などの公営競技の払戻金による所得

あくまで副業ですので事業所得ではなく、雑所得として取り扱います。

次の式に当てはめ、雑所得が20万円以上となる場合には確定申告が必要となります。

一時所得があった場合

一時所得があった場合にも確定申告の対象となります。

一時所得とは、営利目的とした継続的な行為から生じる所得以外の所得で、労働やサービス並びに資産の譲渡による対価でない一時的な所得のことをいいます。

一時所得には、次のようなものがあります。(個人事業主で業務において受けるものを除きます。)

- 懸賞や福引きの賞金品(業務に関して受けるものを除きます。)、競馬や競輪の払戻金

- 生命保険の一時金(業務に関して受けるものを除きます。)や損害保険の満期返戻金等

- 法人から贈与された金品(業務に関して受けるもの、継続的に受けるものは除きます。)

- 遺失物拾得者や埋蔵物発見者の受ける報労金等

一時所得があった場合にも確定申告の対象となります。その計算式は次のとおりです。

雑所得とは異なり、特別控除額を50万円まで控除することができ、さらに課税されるのは計算式で求めた金額の1/2となります。

母子家庭で確定申告が不要な場合

特に、母子家庭などでは事前の取り決めにより、「養育費」を得て子どもを扶養する場合があります。

所得税法では、扶養義務者相互間(離れて住む親と子ども)において扶養義務に基づき給付される金品については、所得税は非課税とされています。

したがって、子どものために生活費や教育費として受け取ったものには所得税はかかりませんので、受け取った養育費についての確定申告は不要です。

その他、年末調整で完結する場合など、確定申告をしなくてもよい場合を見ていきましょう。

勤め先で年末調整をする場合

勤め先で年末調整を受けた場合で、医療費控除などがない場合には確定申告は不要となります。

勤め先で、所得税の過不足を精算する手続きが「年末調整」ですので、基本的には年末調整をした場合、確定申告は不要となります。

ダブルワークでも収入が少ない場合

ダブルワーク以外に収入がない場合には、給与収入の合計額から、所得控除額の合計(雑損控除、医療費控除、寄附金控除、基礎控除を除いたもの)を差し引いた残りが150万円以下の場合には確定申告は不要です。

ここで、収入金額とは「社会保険料や税金が差し引かれる前の金額」であり、手取り額でないことに注意しましょう。

例えば、X社では収入金額100万円、Y社では収入金額90万円を得ており、社会保険料控除が40万円、生命保険料控除が5万円ある場合には、次のとおりになります。

(100万円+90万円)ー(40万円+5万円) = 145万円<150万円

この例では、確定申告は不要となります。

しかしながら、ダブルワークにおいてはこの基準を上回ることが多いため、確定申告の対象となることが多いと言えます。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

母子家庭で確定申告をした場合に受けられる控除

母子家庭において、確定申告をした場合に受けられる人的控除について見ていきましょう。

所得控除とは、納税者が一定の要件にあてはまる場合、総所得金額から差し引くことができる一定額のことです。所得控除には物的控除と人的控除があります。

物的控除は社会保険料控除などの支払に対して適用されるものである一方、人的控除は基本的に年齢や所得、世帯の状況などに対して適用されます。

なお、この項で説明する所得控除については、もちろん年末調整においても受けられます。

基礎控除と扶養控除

基礎控除では、納税者本人の所得金額によって、それぞれ次の金額が総所得金額から差し引かれます。

参考:No.1199 基礎控除|国税庁

扶養控除とは、世帯に控除対象扶養親族となる人がいる場合に受けられる人的控除です。

扶養控除については、次のとおりです。

| 一般の控除対象扶養親族(16歳以上の人) | ||

| 特定扶養親族(19歳以上23歳未満の人) | ||

| 老人扶養親族 (70歳以上の人) | 同居老親等以外の者 | |

| 同居老親等 | ||

基礎控除、扶養控除についての詳細は、以下をご参照ください。

ひとり親控除

ひとり親控除とは、令和2年分の所得税から適用が始まった所得控除です。

原則、12月31日時点で婚姻をしていないことまたは配偶者の生死の明らかでない人のうち、次の3要件のすべてにあてはまる人については、「ひとり親控除」として35万円の控除が適用できます。

- 事実上の婚姻と同様の状態にあると認められる一定の人がいない

(住民票上に未届の夫や未届の妻などの記載がないこと) - 生計を一にする子がいる

(この場合の子は所得が48万円以下で、他の人の同一生計配偶者や扶養親族でないこと) - 合計所得が500万円以下である

なお、ひとり親控除についての詳細は、以下をご参照ください。

寡婦控除

寡婦控除は、令和2年分の所得税から適用が変更となった所得控除です。

寡婦とは、12月31日において「ひとり親」に当たらず、次のどれかにあてはまる人です。ひとり親控除同様、住民票上に未届の夫や未届の妻などの記載がないことが前提です。

- 夫と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得金額が500万円以下の方

- 夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人

寡婦控除の場合は、扶養親族に所得や同一生計などの要件はありません。

なお、寡婦控除についての詳細は以下をご参照ください。

母子家庭での確定申告について正しく理解しましょう

ひとり親控除は、要件を満たす母子家庭や父子家庭にとっては助かる制度です。

個人住民税にもひとり親控除が設けられていますので、住民税への効果もあります。

また、小さなお子さんのいる母子家庭においては、確定申告のために税務署窓口へ行くのも大変かと思います。早めに準備し、なるべくなら電子申告で済ませたいところです。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

母子家庭という理由で確定申告が必要となることはありますか?

母子家庭などの単身家庭ということが理由で確定申告が必要というものはありません。詳しくはこちらをご覧ください。

母子家庭という理由で適用が可能となる所得控除はありますか?

ひとり親控除は、要件を満たした母子家庭や父子家庭において適用できます。また、寡婦控除は一定の要件を満たす母子家庭において適用可能です。 詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

個人事業主は確定申告で生活費を経費にできる?生活費を事業用口座から引き出した場合の記帳方法も解説!

個人事業主には、経営者としての側面と私人としての側面があります。事業所得等の確定申告においては、家事関連費であれば生活費が含まれた支払いであっても必要経費として計上することが可能です。 この記事では、家事関連費についての考え方と、事業用の経…

詳しくみる扶養範囲内を超えた場合は?専業主婦の確定申告を年収・働き方別に解説

専業主婦が当面は夫の扶養の範囲内で働こうと思った場合、パートやアルバイトのほかアフェリエイトなど収入を得る方法は複数あります。また、働き方に応じて、税金や社会保険にかかる費用が大きく変わります。この記事では、専業主婦が働く場合に必要となる確…

詳しくみるクラウドファンディングにかかる税金は?確定申告が必要?種類ごとに解説!

個人や法人が、資金を調達する方法として定着しているのがクラウドファンディングです。では、個人がクラウドファンディングで収入を得た場合には、税金がかかるのでしょうか。また、税金がかかる場合には、確定申告も必要なのでしょうか。 ここでは、クラウ…

詳しくみるフードデリバリー配達員の確定申告の必要性とその方法を解説

近年、料理を自宅などの特定の場所まで配達するフードデリバリーのサービスがさまざまなエリアで提供されるようになりました。これにともない、フードデリバリー配達員のニーズも増加しています。 フードデリバリー配達員は、ピザ配達のように特定の会社に所…

詳しくみる非常勤講師は確定申告が必要? 掛け持ちしたらどうする?経費にできる?まとめて解説

一口に非常勤講師と言っても、雇用契約の有無や、不定期での活動などさまざまです。さらに確定申告では、以下の疑問にぶつかることがあります。 「非常勤講師の収入は何の所得になるの?」 「年末調整したから確定申告は不要?」 「必要経費はどんなものま…

詳しくみる取材費とは?仕訳方法や確定申告での処理を解説

個人事業主やフリーランスが、仕事のために取材をすることがあります。ライターはもちろんのこと、それ以外の職種でも、取引先や顧客を取材することがあるでしょう。取材をする際にかかる取材費は、経費になります。 ここでは、取材費の仕訳方法や確定申告で…

詳しくみる