- 更新日 : 2025年1月22日

青色申告をe-Taxで行うやり方・提出書類【スマホ対応】

青色申告をe-Taxで行う場合は、「①確定申告書等作成コーナーで申告書などを作成しe-Taxで提出する方法」か、「②確定申告ソフト(アプリ)で申告書などを作成し、e-Taxで提出する方法」の2パターンがメインです。

e-Taxを使うと、自宅から提出できる・還付金の受け取りが速い・青色申告控除額が最大65万円…といった複数のメリットがあります。

この記事では、青色申告をe-Taxで行うやり方や、提出書類などを、個人事業主・フリーランスの方向けに解説します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

青色申告とは?

青色申告は確定申告の種類の一つで、山林所得、不動産所得、事業所得のいずれかがある個人事業主が対象となります。一定の時期までに「青色申告の承認申請書」を所轄の税務署へ提出して承認を受ければ、「青色申告」を選択できます。

- 所得区分が不動産所得、事業所得、山林所得のいずれかがある

- 青色申告承認申請書を提出している

多くの個人事業主がなぜ青色申告を選択するかというと、各種の特典を受けることができるからです。

例えば特別控除の適用、欠損金の繰越、少額減価償却資産の必要経費算入といった特典があり、それによって税負担を軽減できます。しかし、特典を受けるためには複式簿記での帳簿付けや計算書類の作成、書類の保存が必須条件となります。

e-Taxとは?

e-Taxとは、国税に関する様々な手続きをインターネット上で電子的に行えるサービスで、申告書の作成や提出、納税までの手続きを自宅から行えます。最近では国税庁がe-Taxの利用を推奨しています。

- 自宅で確定申告ができる

- 医療費控除の明細書などの原本の添付が不要になる

- 郵送や窓口での申告と比較して早く還付金を受け取ることができる

- 期限内であればデータを再送信するだけで訂正申告ができる

- 電子申告なので65万円の青色申告特別控除を適用できる(青色申告の場合)

e-Taxの利用には、電子申告の届出やスマートフォンやパソコン、インターネット回線の他に、電子証明書やICカードリーダー、マイナンバーカードなどの事前準備が必要です。

※e-Taxの事前準備については「e-Taxで青色申告する際の事前準備」の見出しで詳しく解説しています。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

e-Taxで青色申告をする3つのやり方

e-Taxで青色申告をするには、主に3つの方法があります。

- 確定申告書等作成コーナーで作成→e-Taxで提出

- 確定申告ソフト(アプリ)で作成→e-Taxで提出

- e-Taxソフト(ダウンロード型)で作成→e-Taxで提出

そのうち効率化や簡単さの面から推奨できるのは「確定申告書等作成コーナーで作成→e-Taxで提出」「確定申告ソフト(アプリ)で作成→e-Taxで提出」の2つです。

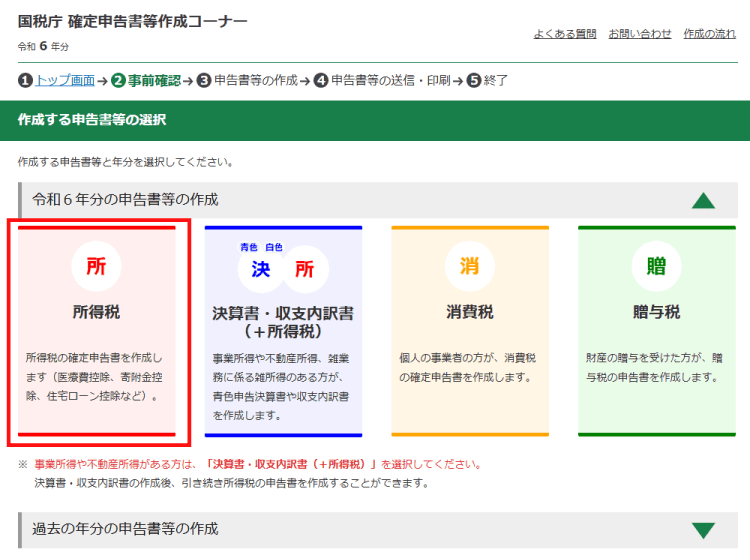

①確定申告書等作成コーナーで作成→e-Taxで提出

確定申告書等作成コーナーを利用して各種申告書類を作成し、e-Taxで提出する方法です。

1.国税庁ホームページ「確定申告書等作成コーナー」へアクセスする

画像引用:確定申告書作成コーナー|国税庁

画像引用:確定申告書作成コーナー|国税庁

2.「申告書等を作成する」から「作成開始」を選択し、提出方法に関する質問に回答する

画像引用:確定申告書作成コーナー|国税庁

画像引用:確定申告書作成コーナー|国税庁

申告書の作成を行う前にマイナンバーカードを所有しているかどうか回答する必要があります。

マイナンバーカードを所持していない場合はID・パスワード方式を利用するか、書面での提出が必要になります。

【マイナンバーカードがある場合】

- スマートフォンを使用してe-Tax

- ICカードリーダを使用してe-Tax

【マイナンバーカードがない場合】

- ID・パスワード方式でe-Tax

3.所得税等の申告書作成コーナーへ入り、画面の案内に従って申告書の入力を行う

4.必要な方は消費税申告書作成コーナーにて、画面の案内に従って申告書の入力を行う

5.e-Taxで税務署に提出

最後に、e-Taxで税務署に申告書を提出します。

e-Taxで提出しない場合は、印刷をして従来通り書面にて窓口や郵送で提出することも可能です。

作成した申告書などはデータで保存でき、一時保存して途中から作成したり、保存したデータを次年度申告書作成時に読み込んで利用したりすることもできます。

②確定申告ソフト(アプリ)で作成→e-Taxで提出

マネーフォワード クラウド確定申告のような、確定申告ソフト・確定申告アプリで申告書を作成し、e-Taxで提出する方法です。

確定申告ソフトは、自動仕訳や銀行口座からの明細取得に対応しているので、申告書の作成が簡単にできることが特徴です。個人事業主や青色申告を行う方は、導入しておくとよいでしょう。

マネーフォワード クラウド確定申告アプリでは、スマホから直接提出できます。印刷しての提出やe-Taxソフトでの提出にも対応しています。

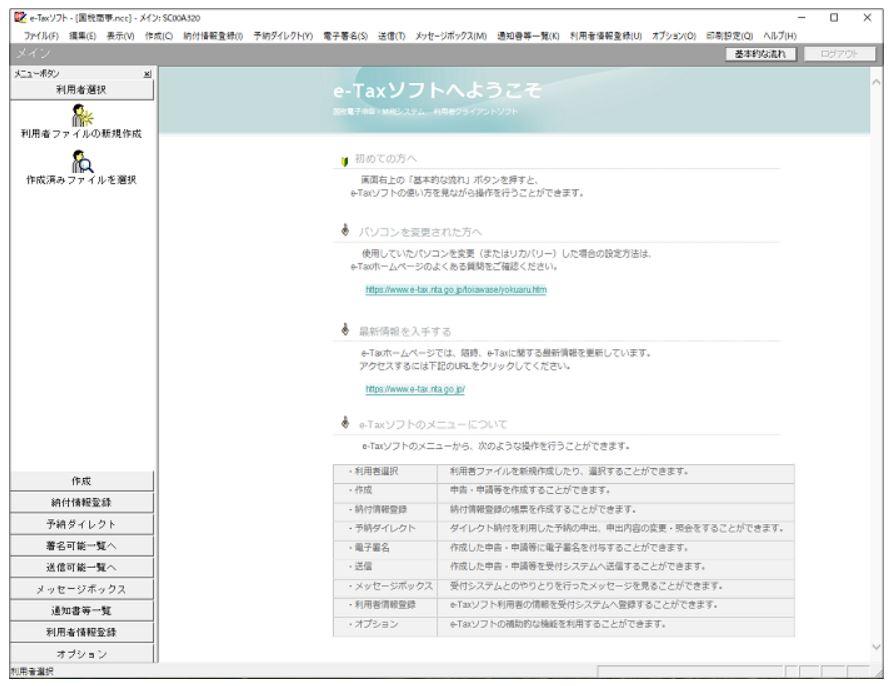

③e-Taxソフト(ダウンロード型)で作成→e-Taxで提出

画像引用:e-Taxソフトについて|国税庁

実は国税庁では、「確定申告書等作成コーナー」のほかに、「e-Taxソフト(ダウンロード型)」と呼ばれる申告等データを作成できるソフトを提供しています。

- 青色申告決算書、収支内訳書などの作成にも対応

- 申告等データとともに送信することが可能

- インストール(ダウンロード)が必要

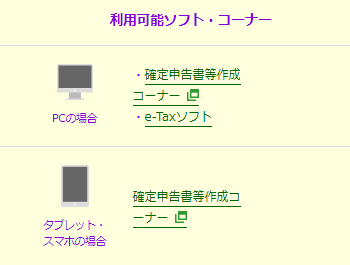

所得税確定申告等は、パソコンの場合「確定申告書等作成コーナー」「e-Taxソフト(ダウンロード型)」の利用が可能です。

画像引用:利用可能手続一覧|国税庁

しかし国税庁は、所得税の確定申告は「e-Taxソフト(ダウンロード型)」よりも、自動計算などができる「確定申告書等作成コーナー」を推奨しています。

スマホでe-Taxから青色申告を行うのは可能?

スマホでe-Taxを使用した青色申告を行うことも可能です。

厳密には、青色申告決算書(・収支内訳書)などを作成する際は、確定申告書等作成コーナーや確定申告アプリでスマホから作成し、申告はスマホとマイナンバーカードでe-Taxによる申告を行う流れです。

e-Taxソフト(WEB版)について

国税庁は「e-Taxソフト(WEB版)」を用意しており、パソコン利用者だけでなくスマホ向けにも最適化されています。

e-Taxソフト(WEB版)では、「申請・納税の手続き」をはじめ、「利用者情報の登録・確認・変更」「送信結果・お知らせの確認」なども利用可能です。

しかし「申告」には対応していないので、所得税の確定申告には「確定申告書等作成コーナー」や「確定申告アプリ」を利用する必要があります。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

e-Taxで青色申告をするときの提出書類

青色申告をする際に提出が必要な書類は、以下の通りです。

確定申告書や青色申告決算書は、確定申告書等作成コーナーやマネーフォワード クラウド確定申告のような確定申告ソフトから作ることができます。

e-Taxで青色申告する際の事前準備

e-Taxで青色申告する際には、e-Taxの利用のために、以下の事前準備が必要です。

利用者識別番号の取得

e-Taxを利用するためには、利用者識別番号(半角16桁の番号)の取得が必要です。

- WEBからマイナンバーカードを使ってアカウントを登録する

- WEBから利用者識別番号を取得する

- マイナポータルの「もっとつながる」機能からe-Taxを利用する

- WEBからID・パスワード方式の届出を作成・送信する

- 税務署に行って、ID・パスワード方式の届出を作成・送信する

- 書面で利用者識別番号を取得する

- 税理士に依頼し、利用者識別番号を取得する

引用:ご利用の流れ|国税庁

マイナンバーカードがある場合は「WEBからマイナンバーカードを使ってアカウントを登録する」、マイナンバーカードがない場合は「WEBから利用者識別番号を取得する」の方法が、一番シンプルな方法です。

e-Taxソフト(WEB版)を利用する場合

パソコンの設定については、「事前準備セットアップ」ツールを使い一括設定ができます。

申告書を書面提出する際の添付書類については、郵送にて所轄の税務署へ別途送付する必要がありますが、医療費の領収書や源泉徴収票などはe-Taxソフトへ入力すれば提出する必要はありません。

参考:e-Taxソフト(WEB版)を利用するに当たって|国税庁

e-Taxの利用可能時間について

通常は12月29日~1月3日の年末年始、休祝日を除く火曜日から金曜日の24時間、月、土日、祝祭日は8時30分から24時まで利用可能です。

確定申告期間中は土日、祝日を含み全日、24時間利用が可能です。

e-Taxによる電子納税・納付について

ダイレクト納付は、e-Taxソフトもしくはe-Taxソフト(WEB版)で申告データ送信後に受信する通知に従って電子納税する方法です。

窓口に並んで納付する手間が省けるほか、また、納付日の指定や、納付確認もe-Tax上で行えます。

その他にも納付情報を登録して行ったり、都度入力したりするインターネットバンキングでの電子納税もあります。

ただし、いずれも領収書は発行されませんので、必要な場合は窓口での納付が必要となります。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

e-Taxとは?

インターネットを利用して、申告書の作成や提出、納税までの手続きを自宅から行えるシステムです。詳しくはこちらをご覧ください。

e-Taxの手続き方法は?

確定申告書等作成コーナーからe-Taxで直接送信・提出する方法や、e-Taxに組み込んで送信・提出する方法などがあります。詳しくはこちらをご覧ください。

e-Taxによる電子納税方法は?

ダイレクト納付といって、e-Taxで申告データ送信後に受信する通知に従って電子納税する方法があります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

e-taxの関連記事

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる