- 更新日 : 2025年2月27日

雑所得とは?税率や控除を理解して確定申告に備えよう

雑所得は、事業所得や給与所得、利子所得など他の9種類の所得に分類されない所得のことです。例えば、公的年金や非営業用貸金の利子、シェアリングエコノミーなどの副業の所得がこれに該当します。

雑所得の所得税額は、事業所得や給与所得などの所得と合計し、総所得金額を計算した上で税率をかけて算出します。所得税率は所得金額に応じて異なり、控除額も設定されています。

この記事では、雑所得となる所得について、経費の考え方や、確定申告、所得控除、税率、そして住民税の考え方に至るまでご紹介します。

目次

雑所得とは

雑所得とは、「利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得」をいいます。すなわち、雑所得は所得区分において利子所得、配当所得等で示されるような積極的な意義を持っておらず、一般にこれら名称の付いたいずれにも該当しない所得の「受け皿」として説明されます。

しかしながら、雑所得は、下図のように個人所得における納税者の割合としては、給与所得、事業所得、不動産所得の次に多くの人が申告する所得です。

雑所得には公的年金等や副業による所得が含まれるため、金額的にはあまり多くなくても、申告者数では多い結果となるわけです。

【申告納税者数の所得者区分別構成割合】

出典:No.1500 雑所得|国税庁、申告納税者数の所得者区分別構成割合|国税庁

所得税法で定められる9種類の所得は以下の通りとなっています。

| 所得の種類 | 概要 |

|---|---|

| 利子所得 | 預貯金や公社債の利子ならびに合同運用信託、公社債投資信託および公募公社債等運用投資信託の収益の分配に係る所得 |

| 配当所得 | 株主や出資者が法人から受ける配当や、投資信託(公社債投資信託および公募公社債等運用投資信託以外のもの)および特定受益証券発行信託の収益の分配などに係る所得 |

| 不動産所得 | 土地や建物などの不動産、借地権など不動産の上に存する権利、船舶や航空機の貸付け(地上権または永小作権の設定その他他人に不動産等を使用させることを含む)による所得(事業所得または譲渡所得に該当するものを除く) |

| 事業所得 | 農業、漁業、製造業、卸売業、小売業、サービス業その他の事業から生ずる所得 ただし、不動産の貸付けや山林の譲渡による所得は、原則として不動産所得や山林所得になる |

| 給与所得 | 使用人や役員等が支払いを受ける俸給や給料、賃金、歳費、賞与のほか、これらの性質を有する給与に係る所得 |

| 退職所得 | 退職所得とは、退職により勤務先から受ける退職手当や厚生年金基金等の加入員の退職に基因して支払われる厚生年金保険法に基づく一時金などの所得 |

| 山林所得 | 山林を伐採して譲渡したり、立木のままで譲渡することによって生ずる所得 ただし、山林を取得してから5年以内に伐採または譲渡した場合には、山林所得ではなく事業所得または雑所得になる |

| 譲渡所得 | 土地、建物、ゴルフ会員権などの資産を譲渡することによって生ずる所得、建物などの所有を目的とする地上権などの設定による所得で一定のものを指す ただし、事業用の商品などの棚卸資産、山林、減価償却資産のうち一定のものなどを譲渡することによって生ずる所得は、譲渡所得にならない |

| 一時所得 | 上記利子所得から譲渡所得までのいずれの所得にも該当しないもので、営利を目的とする継続的行為から生じた所得以外のものであって、労務その他の役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得 |

これら9種類の所得に当てはまらないものが、雑所得として扱われます。

どんなものが雑所得になるのか?

前述の通り、所得区分は全部で10種類があり、以下の9種類に分類されない所得を雑所得といいます。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

それでは雑所得にはどのような種類があるのか、具体的な収入を例示しながら見ていきましょう。

>マネーフォワード クラウド確定申告は雑所得の確定申告も簡単に!スマホアプリからも利用できます。詳細はこちら

FXでの収入

FXでの収入は雑所得となります。給与所得よりFXでの収入が多い方もいるかも知れませんが、給与収入よりFX収入のほうが多い場合、事業所得にしたほうが税金を安くできるのではと思いがちです。しかし、FXでの収入は雑所得として取り扱われることになります。

クラウドソーシングでの収入

クラウドソーシングとは、クラウドワークスやランサーズのようにインターネットを通じて業務を依頼・受注することができるサービスです。主に以下のような業務を依頼・発注することができます。

- ライティングや翻訳

- デザインやイラスト制作

- プログラミングやWeb開発

- マーケティングリサーチ

- データ入力やリサーチ業務

クラウドソーシングで得た収入は、雑所得として扱われることが多いです。

YouTubeやブログの広告収入

YouTubeチャンネルを運営することによって得られる広告収入は、主に以下の方法で発生します。

- YouTubeパートナープログラム

チャンネル登録者数や再生回数が一定基準を満たすと、広告を表示できるようになります。この広告収入は、視聴回数や広告の種類に応じて変動します。 - スポンサーシップ

ブランドとの直接契約によって、特定の商品やサービスを紹介することで得られる収入です。 - スーパーチャットやメンバーシップ

ライブ配信中に視聴者から直接支援を受ける方法で、視聴者が送るお金が収入になります。

ブログを運営することで得られる広告収入は、主に次のような方法があります。

- Google AdSense

ブログに広告を掲載し、クリックや表示回数に応じて収入が発生します。始めるには審査が必要ですが、簡単に導入できます。 - アフィリエイト

他の商品の紹介を行い、購入があった場合に報酬が入る仕組みです。 - バナー広告の販売

自身のブログに特定の企業の広告を貼り、その広告料を得る方法です。

YouTubeやブログからの広告収入は、雑所得として扱われるため、確定申告が必要です。収入が20万円を超える場合、税務署に申告しなければなりません。

以下は、雑所得の計算に関する基本的なポイントです。

- 収入から必要経費(機材費、インターネット代、ソフトウェア代など)を差し引いた金額が雑所得となります。

- 雑所得が20万円を超えた場合、確定申告が義務付けられます。

- 申告の際は、必要経費の証拠となる領収書を保管しておくことが重要です。

アフィリエイト収入

アフィリエイトとは、他者の商品やサービスを自分のサイトやブログで紹介し、紹介した商品が購入された際に報酬を得る仕組みです。

副業としてアフィリエイトから得られる収入は、雑所得として分類されます。

ネットショップでの収入

以前であれば、ECサイトを構築するためにさまざまな手続きをしなければなりませんでした。しかし、現在ではより気軽にネットショップを個人で開設することが可能になっています。

「BASE」や「STORES」などは、特定商取引法に基づくショップ開設が3分以内で誰でも簡単に行えます。また、ハンドメイド専用ショップとして、「minne」や「Creema」などがあります。これらは出品という形態をとるため、特定商取引法における事業者名や販売責任者名、住所、連絡先などを開示する必要がなく、ネットショップによる販売収入を得やすくなっています。

サラリーマンが副業でネットショップを運営している場合など、他に本業の収入がある場合には、ネットショップで得た収入については雑所得として取り扱われます。

年金収入

雑所得は2つに大別され、公的年金等に関するものか、それ以外のものかに分けられます。

国民年金や厚生年金、確定給付企業年金などは公的年金となります。保険会社等から受け取る個人年金は雑所得の中の「その他」で確定申告を行います。ただし、満期保険金は「一時所得」となりますので、雑所得に含めないようにしましょう。

印税・講演料

書籍に関する印税や、セミナー講師等による講演料については、他に本業があれば、これらは雑所得として取り扱われます。

なお、印税や講演料の支払元から支払調書を受け取っているケースもあると思われます。自身で収入金額をしっかりと把握し、先方との認識合わせのために支払調書の記載金額も念のため確認しておきましょう。

非営業用貸金の利子

貸金業者のような営業用貸金に対する利子は事業所得となるのに対し、個人的な貸金に対する利子は雑所得とします。たとえば、友人に貸した100万円に対して、10万円の利子も一緒に返済してもらったような場合をいいます。

その他

これまでに例示した5つの雑所得以外にも、

- 国税通則法58条1項に規定する「還付加算金」

- 事業所得以外の動産の貸付けによる所得

などがあります。

雑所得と税率・税額の計算方法

雑所得の税額の計算をするときは、次の税率表を参照します。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 0.05 | 0円 |

| 1,950,000円 から 3,299,000円まで | 0.1 | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 0.2 | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 0.23 | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 0.33 | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 0.4 | 2,796,000円 |

| 40,000,000円 以上 | 0.45 | 4,796,000円 |

所得金額の決め方についてですが、まず、雑所得の計算方法については、3つのパターンがあります。

- 公的年金等

- 副業に係る収入のうち営利を目的とした継続的なもの

- 公的年金等でも業務でもないもの

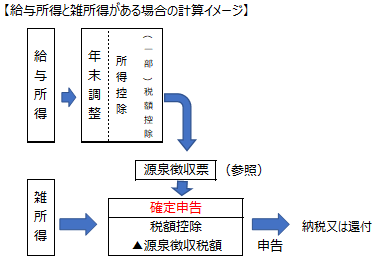

以下3パターンのどの雑所得についても、給与所得など他の所得と「総所得金額」として合算ののち、所得控除を差し引き、税額合計を計算します。さらに税額控除がある場合には、控除額を差し引き、納付税額を決定します。

公的年金等

「公的年金等」は国の年金制度によって給付される年金が対象です。雑所得となる公的年金等は以下の4つです。

- 国民年金法、厚生年金保険法、公務員等の共済組合法などの規定による年金

- 過去の勤務により会社などから支払われる年金

- 確定給付企業年金法の規定に基づいて支給を受ける年金

- 外国の法令に基づく保険または共済に関する制度で1.に掲げる法律の規定による社会保険または共済制度に類するものに基づいて支給を受ける年金

業務に係るもの(副業に係る収入のうち営利を目的とした継続的なもの)

「業務に係るもの」は多くの場合、副業での収入が該当します。前述のネットショップでの売上など、事業所得として認められない副業収入は雑所得になります。

上記以外(公的年金等でも業務でもないもの)

雑所得で認められる経費

雑所得の計算においては、公的年金等以外は、【収入 - 必要経費】で雑所得を求めます。

この場合、必要経費として認められるのはどのような経費でしょうか?

基本的には、事業所得や不動産所得との差はなく、次のものが必要経費として認められます。

例えば、ネットショップ運営にかかるサーバー代、広告費、梱包材費用などは経費として認められます。

また、必要経費として算入が認められる時期ですが、減価償却などを除いた「その年において債務の確定した金額」が必要経費となる金額とされます。

債務の確定とは

ここで、債務の確定とは次の3要件すべてを満たすものを言います。

その年の12月31日までに

- 債務が成立していること

- その債務に基づいて具体的な給付をすべき原因となる事実が発生していること

- 金額が合理的に算定できること

例えば、雑所得のための交際費、地代、家賃、水道光熱費などは家事にもかかわりがある費用は、「家事関連費」と呼ばれます。

これらのうち、必要経費となるものは、その業務に直接必要であり、明らかに区分できる場合に限ります。したがって、自家用車をたまに雑所得のために利用する場合の車両関連費用については必要経費とはなりません。

例えば、ガソリン代を必要経費とする場合は、業務に使った距離、仕様日数などを継続して計測しており、按分計算をしたときに、はじめて必要経費としての計上が可能となります。

また、債務確定の考え方における「具体的な給付をすべき原因となる事実」とは、注文したモノやサービスが実際に届いたり、受けたりした事実があることをいいます。その上で、誰に、いつ、いくら支払うかが明確な費用のみが必要経費となります。

出典:No.2210 やさしい必要経費の知識|所得税|国税庁

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

雑所得の確定申告はいくらから?申告不要なケースは?

サラリーマンの場合、原則として「年末調整を受けた給与所得」以外の所得が20万円以下の場合には、確定申告は不要です。

例えば、副業でネットショップで物を販売し、経費を差し引いた雑所得が15万円の場合は確定申告が不要ということになります。

ただし、この15万円の雑所得に加えて一時所得が10万円があり、合計が25万円となった場合には確定申告が必要になります。

一方で、給与所得がない個人事業主・フリーランスなどは、基礎控除額である48万円を雑所得を含めた所得額が超える場合には、確定申告が必要です。(そのため個人事業主・フリーランスの多くの人は、確定申告が必須となることが考えられます)

雑所得においても、公的年金等とそれ以外では考え方が異なるので分けて説明します。

>マネーフォワード クラウド確定申告は雑所得の確定申告も簡単に!スマホアプリからも利用できます。詳細はこちら

公的年金等以外

原則として、「年末調整を受けた給与所得」以外の所得が20万円以下の場合には、確定申告は不要です。

しかし、給与所得はなく、雑所得のみの個人事業主やフリーランスについては年末調整がありませんので、20万円以下であっても雑所得の計算ルールにしたがって確定申告をしなければなりません。

また、給与所得がある場合でも、例えば医療費控除を受けたいときは確定申告します。その際、たとえ20万円以下であっても雑所得の申告もしなければなりません。

図に表すと次のようになります。

公的年金等

公的年金等の場合には、「公的年金等に係る確定申告不要制度」があります。

公的年金等の受給者で、「公的年金等の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる場合において、公的年金等に係る雑所得以外の所得金額が20万円以下」である場合には確定申告の必要はありません。

ただし、納付額がある場合には確定申告により還付されます。

図に表すと次のようになります。

出典:公的年金等を受給されている方へ|国税庁、年金受給者の皆様へ

雑所得が20万以下なら住民税申告は不要?

確定申告をした人は、その情報が市区町村に連携されるため、改めて住民税の申告をする必要はありません。

その他、住民税の申告をする必要のないのは次のようなケースです。

- 前年の所得が給与所得のみで、勤務先から給与支払報告書の提出があった人

- 前年の雑所得が公的年金等のみで、年金支払者から公的年金等支払報告書の提出があった人

- 前年の雑所得が住民税の課税以下(年収が約100万円以下、市区町村で異なる)の人

上記の3の場合などは住民税申告の義務はありませんが、非課税証明書が必要な場合などは、市役所などで住民税の申告が必要となる場合があります。

したがって、雑所得だけの人は所得に関係なく、確定申告をすることで住民税の申告もしていることになります。

雑所得の確定申告の方法

まず、雑所得の確定申告で必要となる書類を用意しましょう。ここでポイントとなるのは、前々年分の雑所得が1000万円を超えているかどうかです。1000万円を超える場合は、総収入金額や必要経費の内容がわかる書類(収支内訳書など)の添付が必要になります。

- 確定申告書

- 源泉徴収票(本業で給与所得がある場合)

- 収支内訳書(前々年分の雑所得が1000万円を超えている場合)

雑所得の確定申告のやり方(確定申告書の作成方法)には、主に3つの方法があります。

①②③のどの方法で行うかを決めましょう。

①確定申告書作成コーナーで作成

国税庁のWebサイトには、「確定申告書等作成コーナー」というサイトがあり、必要事項を入力するだけで雑所得の確定申告書を作成できるようになっています。

国が提供している公式のツールというメリットがある一方で、UI/UXなど、直観的な使いやすさが劣るのがデメリットと言えます。(一般企業が提供している確定申告ソフトのほうが簡単で分かりやすい傾向)

- 国が提供しているツールなので、安心

- 画面の指示に従って入力を進めることで作成が可能、納税額も自動で計算される

- 雑所得はあるものの、収支計算が複雑ではない方、経費などが少ない方におすすめ

確定申告書等作成コーナーで作成した確定申告書は、印刷して税務署に直接持参する以外に、インターネット経由で税務署に送信する方法(e-Tax)、税務署に郵送する方法などがあります。

なお、e-Taxによる申告を行うには、事前準備が必要になります。

②確定申告アプリ(確定申告ソフト)で作成

引用:マネーフォワード クラウド確定申告(※執筆日時点のイメージ画像)

確定申告アプリや確定申告ソフトは、スマホアプリやパソコンから、申告書等の様式に則った入力画面に必要な項目を入力することで、申告用データを作成できるアプリです。

簿記や会計の知識がない方にも使用しやすく設計されているので、副業や雑所得の確定申告におすすめです。

- 直観的に使いやすく、簡単に確定申告書の作成・提出ができる

- クレジットカードや銀行口座と連携できるので、スムーズに仕訳作業ができる

- 確定申告が初めての方、個人事業主・フリーランスの方や、長期的に副業を行っていきたい方におすすめ

確定申告ソフトのデメリットとしては、一般企業が提供しているツールのため、青色申告決算書の作成など、一部機能が有料であったり、無料の場合でも広告が付帯したりすることが基本的です。

たとえば、マネーフォワード クラウド確定申告は、雑所得の確定申告はもちろん、会計知識に不安がある方や確定申告が初めての方にも多く利用されている確定申告ソフトです。

確定申告アプリも提供しており、雑収入・控除のみの作成・提出は無料でお使いいただけます。

③手書きで作成

紙の確定申告書を使用して、手書きする方法です。雑所得の確定申告も手書きで行えます。

- 税務署まで取りに行く

- 税務署から取り寄せる

- 確定申告の時期に設置される申告相談会場で入手する

- 自宅やコンビニエンスストアでプリントアウトする

紙の確定申告書は、計算ミスや記載ミスをしてしまうリスクが高く、実は初心者にはあまりおすすめできない方法です。一方で以下のようなメリットもあります。

- 申告期間であれば、税務署に申告書を持ち込んで相談しながら作成できる

- 時間はかかりやすいが、確定申告を行う達成感がある

- パソコンが苦手な方や、税務署の方と慎重に確定申告をしたい方におすすめ

また、作成内容について質問がある場合には、税務署に直接相談することもできますし、電話で国税局電話相談センターなどを利用することができます。

参考:国税に関するご相談について|国税庁

雑所得と事業所得の違いは?

- 事業所得:生計を立てる規模の活動(例:本格的なハンドメイド作品の販売)。

- 雑所得:趣味や小遣い稼ぎ程度の活動(例:余暇に作った作品の販売)。

- 副業は通常、雑所得に該当されることが多い。

- 事業規模や独立・継続・反復性を基に判断される。

副業のうち、アルバイトによる収入などは正社員と同じく、所得区分は給与所得となります。マンション経営による賃貸収入は不動産所得として、株式や債権の譲渡による利益は「株式等の譲渡所得等」として申告することとなります。

副収入が雑所得か事業所得になるかについては、税法上明確な基準は設けられていません。実態を総合的に勘案し判断されます。

事業所得とは

事業所得とは卸売業、小売業をはじめ、農業やサービス業などの事業から生ずる所得をいいます。ただし、不動産の貸し付けや山林所得、譲渡所得に該当する所得は除きます。

事業所得は、事業主がリスクを負い、事業主自身の判断で事業を営み、その行為が反復継続して初めて「事業」であると客観的に認められます。それはたとえ他に業務があり、複業として実施しているものであっても同様の認識、事実があれば事業所得となります。

個人事業者でも、本業以外で収入を得ることがありますが、ここで問題になるのは、その収入が「事業所得」なのか「雑所得」なのかということです。

事業所得に付随して発生する収入であれば一般的に事業所得として問題はありませんが、事業と関連性がないもので、かつ、業務に係る雑所得の場合には取扱いに気をつけましょう。

雑所得と一時所得の違いは?

一時所得は営利目的なく受け取った特定の一時的な収入を指します。一方で、雑所得はこの一時所得を含めた所得税法で定められた所得以外のものを指します。

一時所得とは

一時所得は利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得以外で、一時的な性質を持つ所得を指します。

これには競馬、競輪、競艇などの払戻金、懸賞やクイズ番組の賞金、生命保険や損害保険の満期返戻金などが含まれます。

一時所得は、総収入額から収入を得るために支出した金額、特別控除額(最高限度50万円)を差し引いた残額です。

副業を始めたらまずは雑所得で申告

サラリーマンが副業を始める場合、最初から事業所得というのは難しい選択だと思います。

まずは、雑所得として収入や必要経費をしっかり把握して、所得金額を求めましょう。

事業所得や不動産所得となると、記帳が求められハードルが上がります。

事業所得も雑所得も基本的な計算方法は同じですので、雑所得を事業所得への助走期間と見立てて、将来的な対応ができるように帳簿や納税について知識を蓄積しておきましょう。確定申告についてもっと詳しく知りたい方は、以下の記事をご確認ください。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

雑所得とは?

「利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得」をいいます。詳しくはこちらをご覧ください。

ネットショップでの収入は雑所得になる?

サラリーマンが副業でネットショップを運営している場合など、他に本業の収入がある場合には、ネットショップで得た収入については雑所得として取り扱われます。詳しくはこちらをご覧ください。

雑所得の計算方法は?

公的年金の場合、「公的年金等の雑所得=収入金額- 公的年金等控除額」で計算します。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

障害者控除とは?障害年金を受給したら確定申告は必要?

障がいがある人、もしくは親族に障がいがある人がいると、気になるのが確定申告のことです。何か控除を受けられるのか、障害年金をもらっているが確定申告をどうしたらよいのかなど、気になる人も多いのではないでしょうか。 そこで、ここでは確定申告に関係…

詳しくみる個人事業主は消費税還付を受けられる?書類の書き方や勘定科目をわかりやすく解説

個人事業主であっても、消費税の課税事業者で要件を満たす場合は、消費税の還付を受けられます。消費税の還付とは、多く支払い過ぎた消費税の払い戻しを受けることです。消費税の還付を請求できる要件や還付対象になるケース、必要書類などについて解説します…

詳しくみるふるさと納税の確定申告はこれで完ぺき!スマホでの申請方法も解説

もはやポピュラーとなったふるさと納税ですが、最近ではスマートフォンやタブレット端末でも確定申告書が作成できるようになり、ふるさと納税自体もスマホやタブレット端末で申請可能となっています。 この記事では、確定申告書をスマホなどで作成するにあた…

詳しくみる仮想通貨取引でかかった経費はどうなる?経費にできるものや計上方法を解説

ビットコインやイーサリアムなどの仮想通貨は暗号資産ともいわれ、年末調整を受けるサラリーマンでも、仮想通貨による利益がある場合は、所得税の確定申告が必要になることがあります。今回は、仮想通貨の確定申告時の所得の種類や、経費にできるもの、所得税…

詳しくみる税額控除とは?所得控除との違いやその節税効果を解説

確定申告をする際の控除には、所得控除と税額控除があります。2つの控除は意味合いや計算方法が異なります。 ここでは、おもな税額控除をご紹介するとともに、所得控除との違いや節税効果についても解説します。 税額控除とは 税額控除は、課税所得金額に…

詳しくみる消費税の割戻し計算とは?積み上げ計算との違いも解説

インボイス制度の導入により、消費税の制度が大きく変わりました。代表的な変更点は、仕入税額控除を受けるためには取引先からの適格請求書等(インボイス)が必要になることです。また、消費税の計算方法も割戻し計算と積み上げ計算について、使用方法などの…

詳しくみる