- 更新日 : 2025年2月26日

個人事業主でも源泉徴収は必要?源泉徴収票の作成方法や所得税の計算を解説

源泉徴収は原則として給与や報酬を支払う者が行います。では、従業員を雇用せずに給与を支払っていない個人事業主の場合は、源泉徴収が必要になるのでしょうか。

本記事では、従業員のいない個人事業主でも源泉徴収が必要なケースや源泉徴収票の作成方法について解説します。源泉徴収制度をよく理解し、従業員を雇用するときに備えておきましょう。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

個人事業主でも源泉徴収は必要?

個人事業主でも、従業員を雇用して給与を支払っている場合は源泉徴収が必要です。

そもそも源泉徴収制度とは、「①給与や利子、配当、税理士報酬などの所得を支払う者が、②その所得を支払う際に所定の方法により所得税額を計算し、③支払金額からその所得税額を差し引いて国に納付する」制度です。

給与支払者が給与や報酬から所得税等を差し引いて支払うほか、給与以外の支払いをした場合にも源泉徴収が必要なケースがあります。

引用:令和7年版 源泉徴収のあらまし|国税庁、「第1 源泉徴収制度について」

源泉徴収制度により源泉徴収された所得税および復興特別所得税は、最終的に年末調整や確定申告等によって精算されます。所得税では原則として、自分でその年の所得金額と税額を計算して申告・納付を行う「申告納税制度」が採用されていますが、給与や報酬を受け取る人の負担を軽減する目的で源泉徴収制度が導入されています。

個人事業主の源泉徴収における要否の判断方法

源泉徴収が必要になるケースは、業種ではなく業務内容によって決まるほか、一定の報酬の支払いを受ける人が個人か法人かでも異なります。ここでは、個人事業主が源泉税を支払う立場にある場合について解説します。

従業員を雇用している個人事業主は源泉徴収が必要

従業員のいない個人事業主でも以下のようなケースでは、源泉徴収が必要になります。

- 原稿料や講演料など

- 弁護士、公人会計士、司法書士等に支払う報酬等

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手、プロサッカーの選手、モデルや外交員などに支払う報酬

- 映画、芸能(音楽、舞踊、漫才等)、TV放送等の出演等の報酬等および芸能プロダクションを営む個人に支払う報酬等

- バンケットホステスやバー・キャバレーのホステスに支払う報酬等

- プロ野球選手の契約金など、役務の提供契約により一時に支払う契約金

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

さらに、上記を詳細に見ると、源泉徴収すべきケースは少なくありません。例えば、1の原稿料や講演料についてだけでも以下のような多くのケースがあります。

- 原稿料の報酬

- 押絵の報酬

- 写真の報酬

- 作曲の報酬

- レコード等の吹込み報酬

- デザインの報酬

- 放送謝金

- 著作権使用料

- 著作隣接権の使用料

- 工業所有権等の使用料

- 講演の報酬・料金

- 技芸、スポーツ、知識等の教授・指導料

- 脚本の報酬・料金

- 脚色の報酬・料金

- 翻訳の報酬・料金

- 通訳の報酬・料金

- 校正の報酬・料金

- 書籍の装丁の報酬・料金

- 速記の報酬・料金

- 版下の報酬・料金

- 投資助言業務に係る報酬・料金

参考:No.2792 源泉徴収が必要な報酬・料金等とは|国税庁、令和6年版 源泉徴収のあらまし|国税庁、「報酬・料金等の源泉徴収事務」(P166-p170ご参照)

なお、給与と賞与は源泉税の算定方法が異なるため、それぞれの区分ごとに計算してから合算します。具体的には、月々の源泉徴収のほか、年末調整によって年間の源泉徴収額と年税額を精算します。

給与支払者である個人事業主は、給与の月額または日額などの支給区分に応じた税額表と、従業員の「給与所得者の扶養控除等(異動)申告書」の提出の有無に応じて甲欄または乙欄などを使い分ける必要があります。

参考:No.2110 事業主がしなければならない源泉徴収|国税庁

従業員のいない個人事業主で源泉徴収が必要な場合

従業員のいない個人事業主でも、以下のようなケースでは源泉徴収が必要です。

参考:No.2792 源泉徴収が必要な報酬・料金等とは|国税庁

さらに、上記を詳細に見ると、源泉徴収すべきケースは少なくありません。例えば、1の原稿料や講演料についての支払いには、次のような判断があります。

参考:No.2795 原稿料や講演料等を支払ったとき|国税庁

なお、以下のサイトでは源泉徴収について詳細に記載されています。例えば、個々の作業や業務の報酬・料金に対して源泉徴収が必要か否かが示されています。

個人事業主で源泉徴収しなくてよい場合

個人事業主は、従業員に対するものを除き、「対象となる報酬・料金等」にある項目以外の報酬や料金等に源泉徴収は必要ありません。

例えば、法人に対して支払う「対象となる報酬・料金等」には源泉徴収が不要*です。また、士業であっても、所得税法に規定されていない行政書士については原則として徴収の義務がありません。

*法人に対する支払いで所得税の源泉徴収の対象となるものは、別途定められています。(所得税法第212条第3項)

参考:所得税法(第204条第1項、第212条第3項ご参照)|e-Gov 法令検索

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

個人事業主が源泉徴収義務者になる基準は?

源泉徴収義務者とは、所得税および復興特別所得税を差し引いて、国に納める義務がある人のことをいいます。

個人事業主が源泉徴収義務者になる場合

個人事業主が源泉徴収をしなければならないのは、原則として従業員を雇用する場合と源泉徴収を必要とする報酬・料金を支払う場合です。

従業員を雇用し始める

個人事業主が初めて従業員を雇用し始める場合には、新たに従業員を雇用することとなった事業所の開設日から1カ月以内に「給与支払事務所棟の開設・移転・廃止届」を税務署に提出します。

なお、個人事業主が開業時から従業員を雇用する場合には、開業届の提出時に「給与等の支払の状況」等に記載すれば「給与支払事務所棟の開設・移転・廃止届」は不要です

源泉税は、原則として徴収日の翌月10日が納期限です。また、給与の支給が常時10人未満である場合には、年2回にまとめて納付できる特例制度(源泉所得税の納期の特例)があります。

参考:A2-7 給与支払事務所等の開設・移転・廃止の届出|国税庁

参考:A2-8 源泉所得税の納期の特例の承認に関する申請|国税庁

源泉徴収を必要とする報酬・料金を支払い始める

給与を支給する源泉徴収義務者が、初めて源泉徴収が必要となる原稿料やデザイン料などを支払う場合にも、同様に源泉徴収をします。その際、給与支払のような届出の必要はありません。

多くの場合には請求書等に源泉税の記載がありますが、不明な場合には支払先に確認しましょう。

源泉税の支払方法については、税務署や金融機関窓口で納付する方法もありますが、キャッシュレスによる方法も複数あります。

なお、従業員の給与によっては源泉税が発生しないケースもあります。この場合でも、源泉徴収義務者は一定期間(毎月または年に2回)に源泉徴収税額がゼロである旨を記載した徴収高計算書を提出する必要があります。そして、年末調整終了後に各受給者の「給与所得の源泉徴収票」を交付し、後述する「報酬・料金等の所得税徴収高計算書」を税務署に提出します。

個人事業主が源泉徴収義務者にならない場合

個人事業主が源泉徴収義務者にならない場合は、源泉徴収に係る処理は発生しません。従業員は雇用の有無で判断できますが、報酬や料金等の源泉税はいつ発生するかわからないため、源泉税を支払うときに慌てないようにしましょう。

ただし例外的に、常時2人以下の家事使用人のみ(いわゆるお手伝い)に対し給与の支払いをする場合には、給与について源泉徴収は不要とされています。

参考:所得税法(第204条の2第2項ご参照) | e-Gov

個人事業主の源泉徴収票の作成方法

ここからは、国税庁よりダウンロードできる「給与所得の源泉徴収票」を用いて、個人事業主が源泉徴収票を作成する方法について解説します。源泉徴収票はあくまで給与を支払う人が作成するものですが、従業員を雇用したときのために知っておきましょう。なお、受給者交付用の源泉徴収票にはマイナンバーおよび法人番号が必要ありません。

源泉徴収票の作成にあたって必要な情報は、主に8つの項目で構成されています。

- 支払額(給与の総支給額)

- 給与所得控除後の金額

- 所得控除後の額の合計額

- 源泉徴収税額

- 控除対象配偶者の有無等

- 控除対象扶養親族の数

- 社会保険料等の金額

- 生命保険料の控除額

出典:F1-1 給与所得の源泉徴収票(同合計表)|国税庁、「令和 年分 給与所得の源泉徴収票」を加工して作成

※受給者交付用の源泉徴収票にはマイナンバーおよび法人番号は記載しません。

①支払額(給与の総支給額)

会社や事業主から支払われる給与の総支給額を記入します。(通勤手当は、一定額まで非課税です。)

②給与所得控除後の金額

支払額から給与所得控除を差し引いた額を記入します。給与所得控除額は、以下の表をもとに計算します。

③所得控除後の額の合計額

給与所得控除後の金額から、扶養控除や配偶者控除、社会保険料控除等を差し引いた額を記入します。主な所得控除には以下のようなものがあります。

④源泉徴収税額

源泉徴収税額を計算する場合は、国税庁が発行している「給与所得の源泉徴収税額表(月額)」または「給与所得の源泉徴収税額表(日額)」を使用します。給与ソフトを利用の場合には自動計算されます。

年末調整以外においては、下記のように「その月の社会保険料控除後の給与等の金額」と「甲(扶養家族等の数)」の合致する箇所の税額を源泉徴収税額として国に納めます。なお、乙欄は2カ所以上から給与を受け取っている人など、左記に当てはまらない人に支払う場合に適用します。

⑤控除対象配偶者の有無等

控除の対象となる配偶者の有無について記入します。他の企業で配偶者の収入額によって配偶者特別控除が適用される場合は「配偶者特別控除」に金額を記入します。なお、「従有」とは、他の企業で配偶者控除が適用されている場合に記入する箇所です。

なお、配偶者控除をはじめ、以下⑤~⑧については従業員から提出のあった年末調整に係る各種申告書や証明書などを参照します。

⑥控除対象扶養親族の数

16歳以上の「扶養対象親族」または19歳以上23歳未満の「特定扶養親族」など、配偶者以外の控除対象扶養親族がいる場合は記入します。なお「従人」も「従有」と同様に、他の企業で扶養控除が適用されている場合は記入します。

⑦社会保険料等の金額

給与から支払っている健康保険料や厚生年金保険料、小規模企業共済の掛金などの合計金額を記入します。

⑧生命保険料の控除額

民間の保険会社で加入している「生命保険」や「個人年金保険」などの保険料を記入します。源泉徴収票の摘要欄の下の段には、生命保険料等の明細を分けて記載する欄がありますので、忘れずに記載しましょう。

源泉徴収金額の計算方法

例えば、個人事業主が講演料や弁護士報酬を支払う際に源泉徴収を行う所得税および復興特別所得税の支払金額は、以下のように計算します。

| 支払金額 | 源泉徴収税額 |

|---|---|

| 100万円以下 | 支払金額 × 10.21% |

| 100万円超 | (支払金額 - 100万円)× 20.42% + 102.100円 |

なお、原則、消費税を含めた額を源泉徴収の対象としますが、請求書等で報酬額と消費税の額が明確に区分されている場合には、消費税を除いた金額を源泉徴収の対象としてよいとされています。

インボイス(適格請求書)においては消費税が明確に区分されているため、消費税以外を源泉税として差し支えありません。

例1)講演料として20万円支払ったときの源泉徴収額

20万円 × 10.21% = 20,420円

例2)弁護士報酬として200万円支払ったときの源泉徴収額

100万 × 10.21% = 102,100円

(200万 − 100万) × 20.42% = 204,200円

102,100 円+ 204,200円 = 306,300円

源泉徴収した税金を納付する方法

給与、原稿料や講演料などから源泉徴収した所得税および復興特別所得税は、e-Taxを利用して納付する方法や「給与所得・退職所得等の所得税徴収高計算書」や「報酬・料金等の所得税徴収高計算書の様式及び記載要領」を使用して納付する方法があります。

【弁護士、税理士、司法書士等の報酬用】

【上記以外の報酬・料金等の場合】

引用:源泉所得税の納付書兼所得税徴収高計算書の様式について|国税庁

書類の記載方法については国税庁のホームページ「納付書の記載のしかた」をご確認ください。

源泉徴収した税金の納付期限は翌月10日まで

源泉徴収した税金は、報酬・料金等を支払った翌月10日までに、金融機関または税務署の窓口で納付します。

なお、納付期限である日が休日である場合は、その休日明けの日が納付期限になります。

納付期限に遅れてしまうと「延滞税」や「不納付加算税」などの負担が生じる可能性があるため、遅れないように注意しましょう。

なお、従業員数が10人未満の場合の特例については、別の用紙を用いるため注意してください。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

個人事業主が源泉徴収する際の注意点

個人事業主が源泉徴収する際は、源泉徴収の税率に復興特別所得税が含まれている点に注意が必要です。

源泉徴収の税率は所得税および復興特別所得税を合算した税率として、報酬が100万円以下の場合は10.21%、200万円超の場合は20.42%を徴収します。

このうち0.21%または0.42%は復興特別所得税として、平成25年から令和19年までの間に生じる所得について徴収することになります。業務の委託先からの請求書がわかりにくい場合には、よく確かめてから源泉税を徴収しましょう。

個人事業主が源泉徴収される際の必要な対応

今までの話とは反対に、個人事業主が報酬や料金の支払いを受ける場合には、手続きの各所において配慮が必要です。

例えば、原稿料の支払いを受けるときは、①請求書に源泉徴収額を明示し、②入金があった場合には正しく仕訳をし、③確定申告の際にはすでに支払った源泉税を考慮するという、三段階の対応を取れば間違いは少なくなります。

請求書に源泉徴収税額を記入する

個人事業主自身の作業内容が、源泉徴収を必要とするものかどうか確認しましょう。請求書に源泉徴収税額を記入しなくても、源泉徴収は行われますが、請求明細のうち源泉税が発生するものとそうでないものが混在している場合なども想定されるため、請求側において「源泉税を明記」しておきましょう。

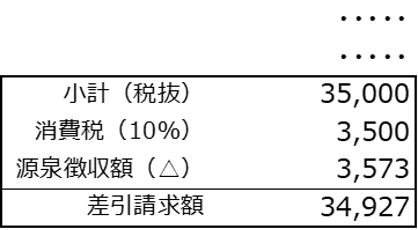

(請求書への記入例)

源泉徴収税額の仕訳

上記のような請求に対して、入金があった場合の仕訳は次のとおりになります。

(仕訳例1)

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 現預金 | 34,927円 | 売掛金 | 35,000円 | 売掛金入金/〇〇社 |

| 事業主貸 | 3,573円 | 源泉税 | ||

事業主貸については、他でも利用するため、補助科目などを設けるとよいでしょう。なお、振込手数料がさらに差し引かれている場合には、次のようになります。

(仕訳例2)

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 現預金 | 34,762円 | 売掛金 | 35,000円 | 売掛金入金/〇〇社 |

| 事業主貸 | 3,573円 | 源泉税 | ||

| 支払手数料 | 165円 | 当方負担振込手数料 | ||

確定申告を行う

事業主貸勘定に入金仕訳で認識した源泉税の合計は、所得税の「前払い」に当たります。確定申告書第一表の「源泉徴収税額」の欄に、1年間に前払いした所得税額の合計額を記載します。

なお、給与所得など事業以外の源泉税がある場合にも忘れずに、源泉徴収税額に合算して記載し、確定申告書を仕上げます。源泉徴収税額が納付税額より多い場合には、還付されます。

個人事業主でも源泉徴収のことを知っておこう

源泉徴収とは、所得税および復興特別所得税を給与や報酬から差し引いて支払うことをいいます。従業員を雇用していない個人事業主は、外注先に報酬を支払う場合でも源泉徴収を行う必要はありません。

しかし、源泉徴収の義務がない個人事業主でも請求書を作成する際や、税金の還付申告を行う際には、源泉徴収の知識が必要になります。これから従業員を雇用する場合に備えて、源泉徴収のことを知っておくといいのではないでしょうか。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

個人事業主でも源泉徴収は必要ですか?

個人事業主でも、報酬や業務内容によっては源泉徴収が必要になります。原稿料や講演料、広告や商品のデザイン料などに該当する場合は、報酬の支払者が源泉徴収を差し引いた報酬を支払う義務があります。詳しくはこちらをご覧ください。

個人事業主が源泉徴収義務者になる基準はありますか?

個人事業主が源泉徴収義務者となる基準は、従業員を雇用して給与を支払う場合です。開業届を提出している個人事業主は、源泉徴収義務者となるために書類を提出する必要はありません。詳しくはこちらをご覧ください。

個人事業主が源泉徴収で注意することはありますか?

請求書を発行する際は源泉徴収と消費税を別で記載することや、源泉徴収により税金を払いすぎている場合は還付申告が必要な点に注意しましょう。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる