- 更新日 : 2026年2月3日

財産債務調書制度とは?対象者や記載事項をわかりやすく解説!

税務署が納税者に提出を求める資料の中に「法定調書」というものがあります。給与の支払い内容を報告する「源泉徴収票」や、不動産使用料や報酬の支払内容を報告する「支払調書」など数多くの法定調書がありますが、そのうちの一つが「財産債務調書」です。今回は「財産債務調書」の概要について解説していきます。

おかげさまで、確定申告期に多くのユーザーさんにお読み頂いております。 「初心者向け 確定申告書の記入ガイド」は、すでにお持ちでしょうか?

「マネーフォワード クラウド確定申告」に無料登録いただいたのち、「確定申告お役立ち資料集」からダウンロードいただけます。

目次

財産債務調書制度とは?

「財産債務調書制度」とは確定申告をする必要がある方や一定要件に該当する還付申告を行う方、または、所有する財産の合計額が10億円以上の方を対象として、財産債務に関する調書の提出を求める制度のことです。

提出義務があるのはいわゆる「富裕層」の方たちです。所得税や相続税等の適正な課税を目的に、富裕層が所有する財産を税務署が適切に把握するための資料であるといえます。

「財産債務調書制度」が導入される以前は、特定の所得金額合計が2,000万円を超える場合に「財産及び債務の明細書」を確定申告書に添付する必要がありました。しかし実務上、当該明細書の提出を怠ったとしても税務当局に指摘される可能性は低く、記載内容についても正確性、網羅性を厳格に求めるものではありませんでした。

このような経緯から、平成27年の税制改正でこの明細書の添付が廃止され、代わりに「財産債務調書」の提出が求められることになったのです。なお、改正当初は確定申告書と同時に提出することとされていましたが、令和4年度の改正により提出期限が後倒しされ、現在は6月30日が提出期限とされています。

この記事をお読みの方におすすめのコンテンツ4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気のガイドや無料セミナーを簡単に紹介します。無料登録だけでもらえますので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

青色申告1から簡単ガイド

40ページ以上のガイドが無料でお得!図解でカンタン

「青色申告1から簡単ガイド」では、青色申告の基礎知識や、青色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

白色申告1から簡単ガイド

これから初めて白色申告をする方や確定申告に不安がある方は、おすすめの1冊!

「白色申告1から簡単ガイド」では、白色申告の基礎知識や、白色申告のやり方・書類の準備・記載方法、確定申告書の提出方法まで、分かりやすく解説しています。

はじめての確定申告 不安解消セミナー

税理士法人 Five Starパートナーズ 代表「税理士Youtuberヒロ☆税理士」田淵 宏明 氏による、人気のセミナーを特別公開!

1時間以上の充実の内容を無料で公開しております。はじめて確定申告を行う方はもちろん、ご経験者の方にも参考になる内容です。

確定申告控除ハンドブック

確定申告で、正しく「控除」を活用できていますか?

「確定申告控除ハンドブック」では、確定申告の所得控除・税額控除を一覧表や必要書類の見本付きで分かりやすく解説しています

財産債務調書の提出が必要な人は?

以下に挙げる全ての要件に該当する場合、もしくはその年の「12月31日現在」において所有する財産の価額の合計額が「10億円以上」の場合、「財産債務調書」と「合計表」の提出が求められます。

確定申告書を提出する必要がある方または一定の還付申告書を提出する方

確定申告書を提出する必要がある方

具体的には、給与収入が2,000万円超の場合や、不動産所得や事業所得など給与所得以外の所得がある場合などを指します。

一定の還付申告書を提出する方

その年の「配当控除」及び「年末調整で適用を受けた住宅借入金等特別控除」の合計額がその年分の所得税の額の合計額を超える場合の還付申告を指します。

特定の所得金額の合計が2,000万円を超える方

具体的には、退職所得を除いたその年分の総所得金額が2,000万円を超える場合を指します。

所有する財産の合計額が3億円以上または国外転出特例対象財産の合計額が1億円以上の方

その年の「12月31日現在」において所有する財産の価額の合計額が「3億円以上」または所有する国外転出特例対象財産の価額の合計額が「1億円以上」の場合を指します。なお、国外転出特例対象財産とは所得税法第60条の2第1項~第3項に規定する以下のようなものをいいます。

なお、「財産債務調書」以外にも、居住者の方でその年の「12月31日現在」において国外に5,000万円を超える国外財産を所有する場合、その年の翌年の6月30日までに「国外財産調書」と「合計表」を提出しなければなりません。

国外財産調書の提出をする方で財産債務調書の提出義務もある場合には、いずれの調書も提出しなければなりませんので注意してください。

参考:No.7457 財産債務調書の提出義務|国税庁、No.7456 財産調書の提出義務|国税庁

財産債務調書に記載する財産・債務の価額の算出方法は?

「財産債務調書」を作成するうえで重要になるのが、調書に記載する財産及び債務の価額の算出方法です。

「財産債務調書」の記載要領によりますと、記載する金額について以下のとおりとされています。

12月31日における「それぞれの財産に係る時価または時価に準ずる価額として見積価額、それぞれの債務に係る金額」を記入してください。

現金や預金などは「額面金額=財産の時価」であるため、そのままの金額を記載します。しかし、土地や建物、有価証券といった時価評価額を用いるものについて、どのような算出方法を用いるかが問題となります。

「時価」とは簡単にいうと、不特定多数の当事者間で取引が行われる際に成立する実際の売買価額や取引価額のことを指します。また、「見積価額」というのは取引業者が売買するにあたってその財産を評価し、算定した売買価額です。

仮に財産を所有する当事者が評価額を決定したとすれば、その評価額にはどうしても恣意が入る可能性があります。しかし、公平な立場にある第三者が行った評価額であれば恣意性が排除された適正な評価額であるという考えに基づいています。

実務的には、相続税や贈与税の申告で財産評価を行う際に用いる「財産評価基本通達」に従って行う「時価評価」と同じ算出方法を用いることになります。

なお、国税庁の「財産債務調書」の記載例には、具体的な財産や債務の種類ごとに財産の価額や債務の金額の算定方法が記載されているのでご確認ください。

財産債務調書の書き方は?

財産債務調書は、所有する財産債務を種類別に詳細に記載する「調書」と、調書の内容を財産債務の区分ごとに合計して転記する「合計表」の2種類からなります。

財産債務調書(合計表)の記載例

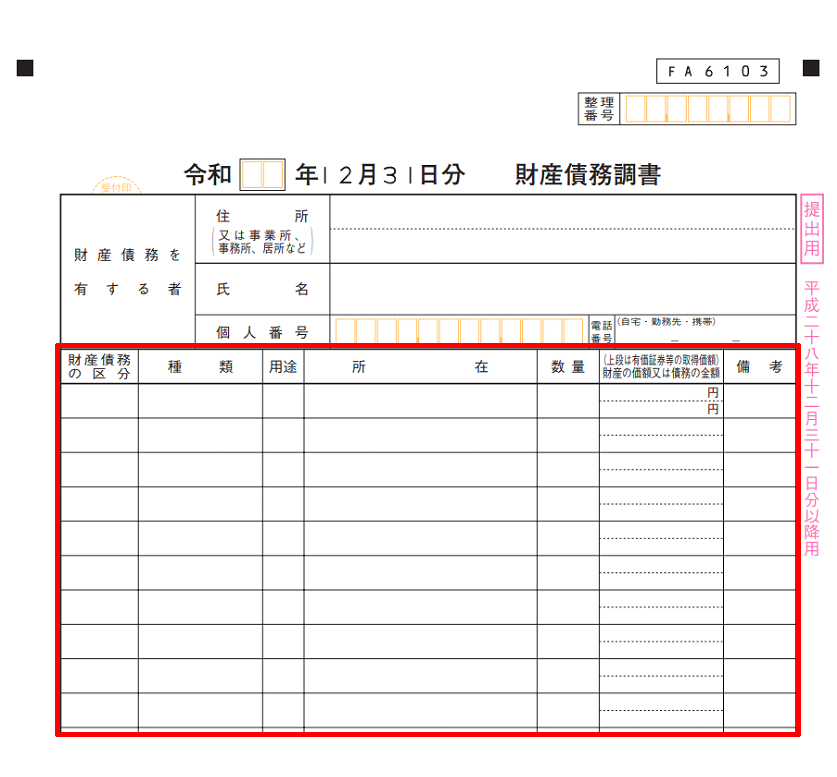

まずは個々の財産債務について記載する「財産債務調書」の作成から始めます。

出典:財産債務調書(同合計表)|国税庁

「財産債務調書(様式及び記載要領)(OCR帳票)」を加工して作成

上図の赤枠内に所有する財産や債務を記載します。財産の価額又は債務の金額については「時価評価」あるいは「見積価額」で記載します。財産や債務に記載漏れがないよう十分注意してください。

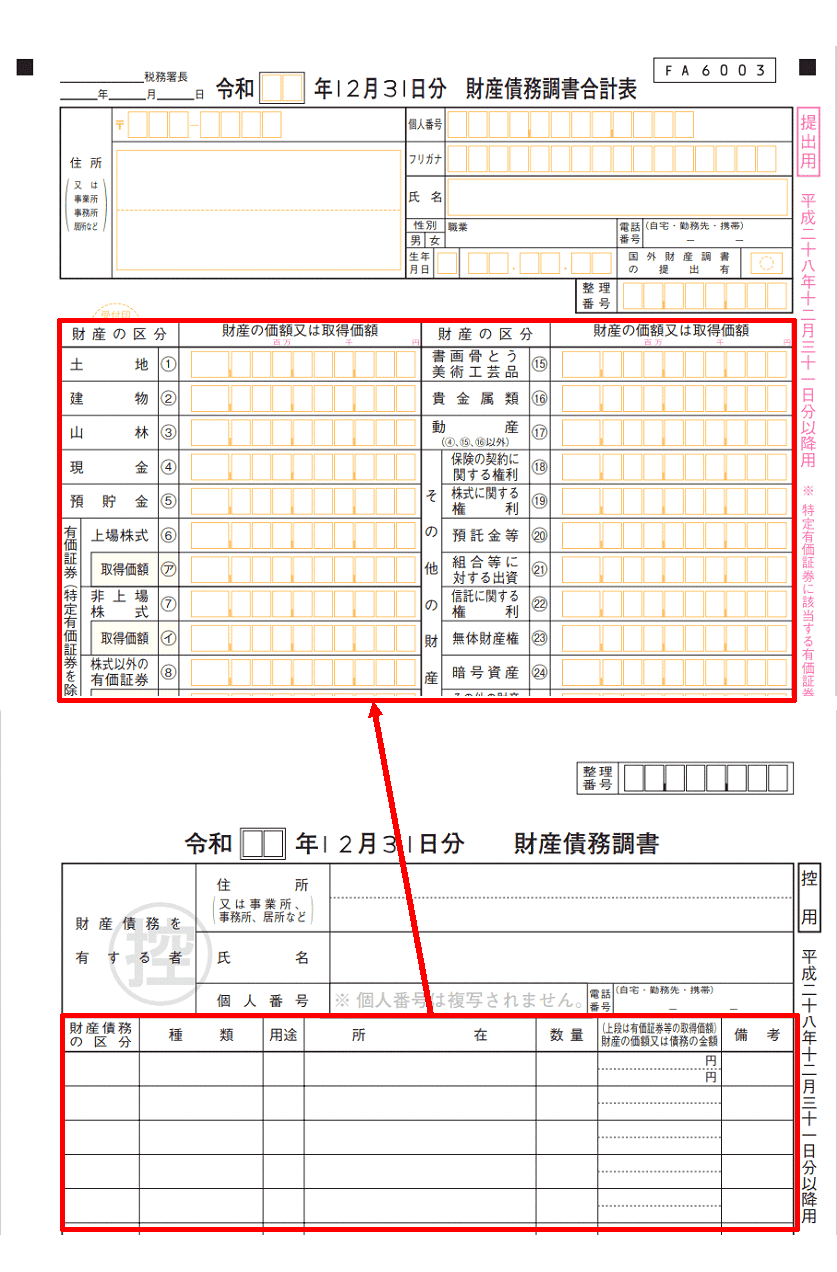

出典:財産債務調書(同合計表)|国税庁

「財産債務調書合計表(OCR帳票)」 を加工して作成

「財産債務調書」の作成が終わったら、調書に記載した財産債務の区分ごとに集計し、「合計表」に転記していきます。

国外財産調書(合計表)の記載例

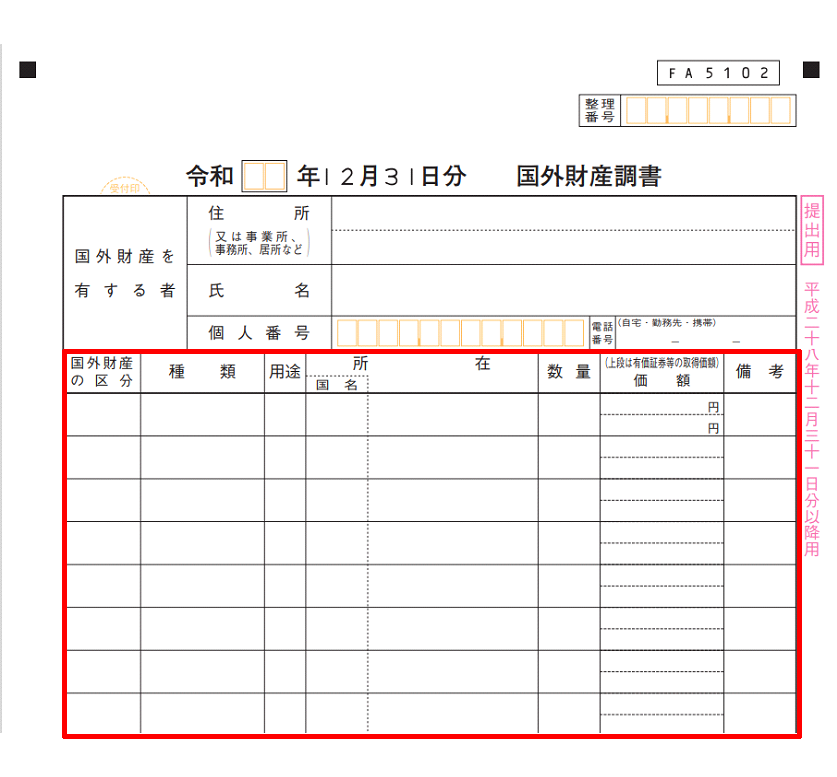

「国外財産調書」も財産債務調書と同様に、該当する財産債務を種類別に詳細に記載する「調書」と、調書の内容を財産債務の区分ごとに合計して転記する「合計表」の2種類からなります。まずは「国外財産調書」の作成から始めます。

出典:国外財産調書(同合計表)|国税庁

「国外財産調書(様式及び記載要領)(OCR)」を加工して作成

上図の赤枠内に、該当する財産や債務を記載します。財産の価額又は債務の金額については「時価評価」あるいは「見積価額」で記載します。財産や債務に記載漏れがないよう十分注意してください。

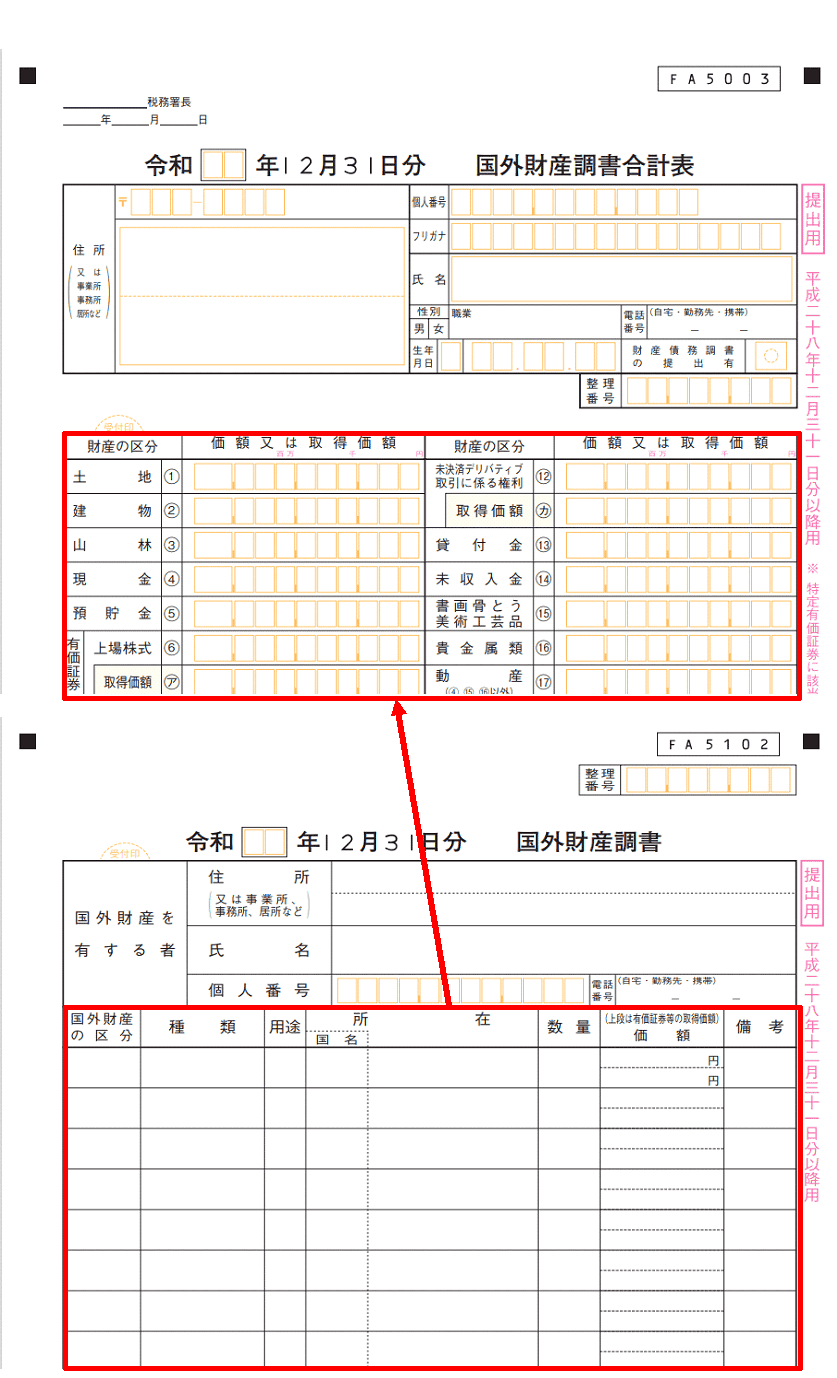

出典:国外財産調書(同合計表)|国税庁

「国外財産調書合計表(OCR帳票)」 を加工して作成

「国外財産調書」の作成が終わったら、調書に記載した財産債務の区分ごとに集計し、「合計表」に転記していきます。

財産債務調書の提出期限は?

「財産債務調書」および「国外財産調書」の提出期限はその年の翌年の「6月30日」までとなっています。

従前の「財産及び債務の明細書」は、確定申告書に添付する方法で提出が求められていました。しかし「財産債務調書制度」では、確定申告書とは別に提出が求められる制度となっています。

また、令和4年の税制改正によって令和5年分以降の調書からは提出期限が従前の3月15日から6月30日に後倒しになっています。

いずれの調書も提出し忘れがないように注意しましょう。

財産債務調書を提出しないとどうなる?

「財産債務調書制度」では、提出期限までに調書の提出があった場合、特例として過少申告加算税等の軽減措置が用意されています。逆に提出期限までに調書を提出しない、あるいは調書の内容を仮装隠蔽した場合には過少申告加算税等の加重というペナルティが課されることになります。

参考:No.7457 財産債務調書の提出義務|国税庁

過少申告加算税の軽減措置

提出期限までに調書を提出していれば、財産債務調書に記載がある財産または債務にかかる所得税・相続税の申告漏れがあった場合に過少申告加算税・無申告加算税が「5%」軽減されるという特例措置があります。

調書を期限内に提出していなかった場合や記載内容に漏れがある場合

提出期限までに調書を提出していない場合、あるいは記載内容に仮装隠蔽等の不備がある場合には、当該財産または債務にかかる所得税の申告漏れがあり過少申告加算税・無申告加算税が課されると加算税がさらに「5%」加重されるというペナルティがあります。

財産債務調書を忘れずに作成しましょう

「財産債務調書」の作成は一般の方にはあまり馴染みのない作業です。特に財産債務調書に記載する金額については、「財産評価」を行う必要があるものもあり、そのためには通達を読み解かなければなりませんので、簡単には行えません。

しかし、調書の提出を怠って、申告の際に加算税を上乗せされるようなことは避けなければなりません。「財産債務調書」の提出は忘れずに行いましょう。

個人での作成が難しい場合には、税理士などの専門家に依頼することで、正しい財産債務調書の作成を行えます。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

「財産債務調書」とは何ですか?

その年分の12月31日時点における財産債務の金額を税務署に報告するための調書です。詳しくはこちらをご覧ください。

「財産債務調書」に記載する金額は?

「時価」または「見積価額」を算出して記載します。 詳しくはこちらをご覧ください。

「財産債務調書」を提出しないとどうなりますか?

当該財産にかかる申告で過少申告加算税等を課された際にさらに5%加重されます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

確定申告の添付書類はホッチキスでまとめて提出して良いの?

確定申告にあたり、国税庁は電子申告を推進していますが、従来からある手書きやプリントアウトによる申告書類の提出ももちろん有効です。 紙での確定申告をするにあたっては、わかりやすいよう…

詳しくみる白色申告のメリット・デメリットは?個人事業主向けにわかりやすく解説

個人事業主は、開業届けを出していても、いなくても、あるいは、儲かっていてもそうでなくても、確定申告をする必要があります。そして、申告方法には2通りの方法があります。「白色申告」と「…

詳しくみる八千代市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では八千代市(千葉県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026…

詳しくみる浜田市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では浜田市(島根県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる羽村市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では羽村市(東京都)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる氷見市の確定申告ガイド!税務署や郵送先、会場の情報を網羅的に解説

この記事では氷見市(富山県)の確定申告に必要な税務署や申告書等の送付先、会場について解説します。確定申告を行う際は、時間に余裕を持って準備を進め、期限内に行いましょう。 2026年…

詳しくみる