- 更新日 : 2025年3月5日

2025年提出(令和6年分)の確定申告の5つの変更点まとめ

2025年(令和6年分)の確定申告について、どのような変更点があるのか気になるところです。

この記事では、所得税の計算書である確定申告書上の変更点や確定申告書等作成コーナーなどのアップデートなど、最新の情報を紹介します。

この記事は、2025年に提出する令和6年分の所得税確定申告書の記載上の注意点を中心にまとめています。会社員の方で確定申告する場合は、年末調整の結果が上書きされるため注意が必要です。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

2025年提出(令和6年分)の確定申告作成における変更点

令和6年分の所得税の確定申告書においては、多くの人が関係する定額減税欄に注意しましょう。

さらに確定申告書第二表においても住宅ローン控除関連の変更がありますので、以下、具体的に見ていきましょう。

①定額減税欄の追加

令和6年分のみの措置として「定額減税」が実施されます。これは、国内において所得金額が1,805万円以下であるすべての納税者に影響するものとなります。

定額減税とは、納税者とその扶養親族等の人数により計算された定額減税額を令和6年分の所得税及び住民税の所得割から差し引くという制度です。令和6年分1年限りの措置とされます。

| 減税額 | 所得税 | 住民税 |

|---|---|---|

| 納税者本人分 | 3万円 | 1万円 |

| 同一生計または扶養親族 | 1人につき3万円 | 1人につき1万円 |

なお、定額減税額のほうが多く、所得税や住民税の所得割から上記定額減税額が控除しきれない場合には、令和7年において、控除しきれなかった額が「市区町村から給付」されるしくみになっています。

年末調整のみで完結する会社員の場合には特に問題ありませんが、確定申告書に正しく記載しないと、給付漏れになる可能性もでてきます。

確定申告書第一表における変更点

確定申告書第一表の左側にある「税金の計算」欄の中ほどに、定額減税用に2つの項目が追加されました。確定申告書第一表の追加項目は、次の2つです。

| ㊹欄:人数欄には控除の対象となる人数を記入し、その人数に3万円を乗じた額を記載します。 ㊺欄:㊸欄で求めた所得税額から㊹欄(定額減税額)の金額を差し引きして求めます。 |

2項目の追加により、㊹欄以降は前年の確定申告書とは項目名と番号がずれて、確定申告により納付すべき税額は53番目となりますので要注意です。

出典:確定申告書等の様式・手引き等|国税庁、「令和6年分の確定申告書」を加工して作成

確定申告書第二表における変更点

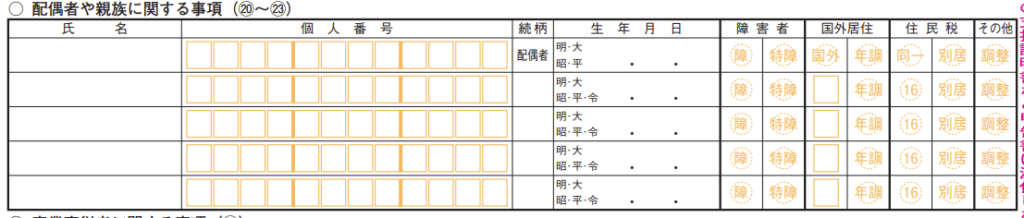

第二表の下半分のところに「配偶者や親族に関する事項(⑳~㉓、㉞、㊴、㊹)欄」がありますが、定額減税の対象となる配偶者や扶養親族については、一番右端の「その他」欄に「2」を記入します。

出典:確定申告書等の様式・手引き等|国税庁、「令和6年分の確定申告書」を加工して作成

定額減税については、都度更新されている「令和6年分所得税の定額減税Q&A」などにも目を通し、不明な点は事前に解消しておきましょう。

【関連記事】

②所得金額調整控除の記入方法の変更

所得金額調整額とは、給与所得者だけが利用できる所得控除です。

年収が850万円を超え、納税者本人、配偶者、扶養親族のいずれかが、特別障害者であるか、または23歳未満の扶養家族がある場合等には、一定額の所得控除が受けられる制度で、2020年(令和2年)から導入されています。

参考:所得金額調整控除|国税庁

第二表の「配偶者や親族に関する事項(⑳~㉓、㉞、㊴、㊹)欄」の「その他」欄に、次のすべてを満たす場合は「1」を記載することとなりました。(配偶者が定額減税の対象になる場合は「2」のままで問題ありません。)

- 所得金額調整控除額がある

- 配偶者が他の納税者の扶養家族となっている

- 配偶者が配偶者(特別)控除ではなく、かつ、特別障害者である

参考:確定申告書等の様式・手引き等|国税庁、「令和6年分所得税及び復興特別所得税の確定申告の手引き(P19ご参照)」

③子育て世代等の住宅ローン減税拡充に伴う項目追加

住宅ローン控除に子育て世帯や若者夫婦世帯が令和6年に住宅取得やリフォームをして入居した場合、借入限度額に上乗せをして、令和4、5年の水準を維持するという制度が設けられました。

借入限度額が大きくなる分、控除限度額も大きくなります。

対象となるのは令和6年12月末時点で次のいずれかに該当する人であり、制度上「特例対象個人」と呼ばれます。

- 年齢が40歳未満、かつ、配偶者を有する人

- 年齢が40歳以上、かつ、年齢が40歳未満の配偶者を有する人

- 年齢が19歳未満の扶養親族を有する人

<借入限度額及び控除限度額の違い>

| 住宅の区分 | 特例対象個人 | 左記以外 | ||

|---|---|---|---|---|

| 借入限度額 | 控除限度額 | 借入限度額 | 控除限度額 | |

| 認定住宅 | 5,000万円 | 35万円 | 4,500万円 | 31.5万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 31.5万円 | 3,500万円 | 24.5万円 |

| 省エネ基準適合住宅 | 4,000万円 | 28万円 | 3,000万円 | 21万円 |

参考:確定申告書等の様式・手引き等|国税庁、「住宅借入金等特別控除を受けられる方へ(新築・購入用)」

特例対象個人に該当する場合は、確定申告第二表への記載追加が求められます。

確定申告書第二表の「配偶者や親族に関する事項(⑳~㉓、㉞、㊴、㊹)欄」に「住宅」欄が新たに追加され、特例対象個人に該当する場合には〇を付けます。

(扶養親族が19歳未満でかつ、他の納税者の扶養親族となっている場合を含みます。)

出典:確定申告書等の様式・手引き等|国税庁、「令和6年分の確定申告書」を加工して作成

また、住宅借入金等特別控除額の計算明細書において、「6 特例対象個人に係る事項等」の欄が設けられました。ここには、特例対象個人として次の数字を記載します。

- 上記(ア)又は(イ)に該当する人は「7」

- 上記(ウ)に該当する人は「8」

- 上記(ア)又は(イ)かつ、(ウ)に該当する人は「9」

- その他一定の場合は「1」

※詳細は、下記計算明細書の控え裏面にある計算明細書の書き方を参照ください。

参考:確定申告書等の様式・手引き等|国税庁、「住宅借入金等特別控除額の計算明細書」

④申告書等への受付印押なつ廃止

確定申告書を持参または郵送する場合に、控えを添えておけば、収受日付印を押なつして返してもらえましたが、令和7年1月より、収受日付印の押なつがなくなります。

当面は希望者にのみ、日付や税務署名(業務センター名)が記載されたリーフレットが渡されます。

したがって、確定申告書の提出については提出する申告書のみとなりますので、提出年月日の管理は納税者の責任となります。

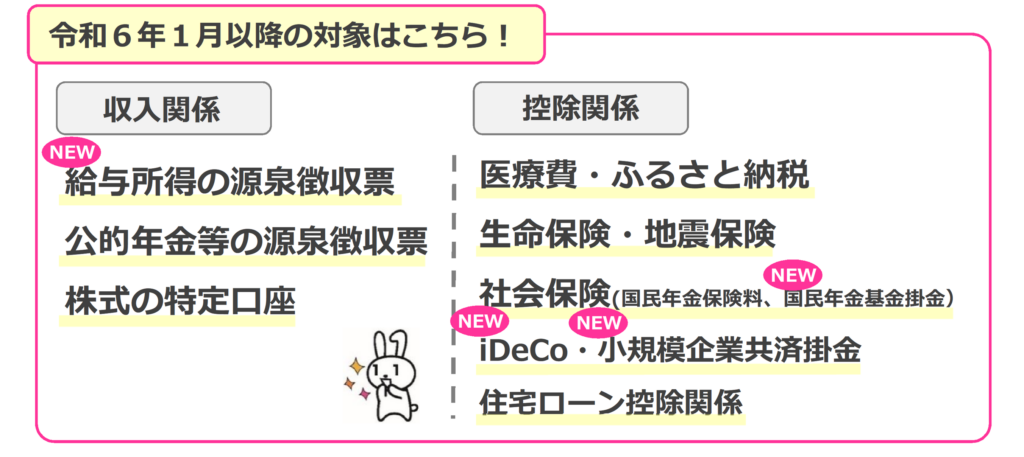

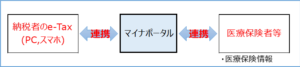

⑤スマホとマイナポータル連携で便利に

スマホやパソコン等を利用する人にとっては、令和6年分の確定申告は、スマホとマイナポータル連携によって便利になります。

マイナポータルサイトは、政府が提供するオンラインサービスで行政手続きを支援するサイトで、マイナポータルサイト上に登録をしておくと、行政手続きをスムーズに行えます。

例えば、確定申告の手続きにおいて、添付すべきデータ(例えば医療費領収データなど)をマイナポータルサイト経由で取得するよう「連携」しておけば、領収データ等が確定申告書データに反映されます。

令和6年分の確定申告からは、各種の連携が拡充し、さらに便利になっています。

また、PCやスマホ向けの確定申告の画面も昨年に比べ、整理され、かつ充実しました。

特にスマホを利用して確定申告の際、従来はその都度マイナンバーカードをスマホで読み取っていましたが、「スマホ用電子証明書」により一度読み取ればよいだけになります。ただし、現時点ではアンドロイドのみの対応となっています。

参考:令和6年分の確定申告はスマホとマイナポータル連携でさらに便利に|国税庁

参考:スマホ用電子証明書搭載サービス|デジタル庁、スマホ用電子証明書に対応しているスマートフォン|マイナポータルサイト

マイナポータル連携を利用した確定申告については、以下の記事で詳しく解説しているので参考にしてください。

2025年の確定申告の期限はいつからいつまで?

確定申告の時期は、「毎年2月16日~3月15日」が原則となっています。しかし、休祝日の場合は翌日が申告期限となります。

| 確定申告書類の提出期限 |

|---|

| 2025年2月17日(月)~3月17日(月) ※還付申告は5年間可能なので、申告期限後でも問題ありません。 |

2025年(令和7年)提出分は2月17日(月)から3月17日(月)までとなりました。

| 所得税の納付期限 |

|---|

| 2025年3月17日(月) ※振替納税を選択した方は、振替日が2025年4月23日(水)です。 ※確定申告延納の場合は、納期限・振替日ともに、2025年6月2日(月)です、 |

確定申告により納付すべき所得税額(確定申告書53番目の額)を令和7年3月17日までに2分の1以上納付すれば、残りの税額を6月2日(月)まで延納できます。

ただし、延納期間中は2.4%の利子税がかかります。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

2024年(令和5年分)の確定申告の変更点

以下では、2024年(令和5年分)の確定申告における変更点を解説します。

①確定申告書 第二表|親族欄の書き方の変更

画像引用:申告書第一表・第二表【令和5年分以降用】を加工

親族欄の書き方が少し変更されました。

配偶や親族が、障害者・国外居住などに該当する場合は、「配偶者や親族に関する事項(⑳~㉓)」欄 の右の、該当する欄に〇を記入します。

親族欄の書き方の変更背景

親族欄の書き方の変更については、2023年1月から、日本の税制における扶養控除の要件が国外居住親族に関して厳しくなったことが影響しています。以前は、扶養控除の対象となる国外居住親族は、年収48万円以下の16歳以上の扶養親族であれば適用されました。

法改正後、30歳以上70歳未満の国外居住親族に関しては、扶養控除の対象とするために追加要件が設定されました。この年齢層の親族は、以下のいずれかに該当する必要があります。

| 条件 |

|---|

|

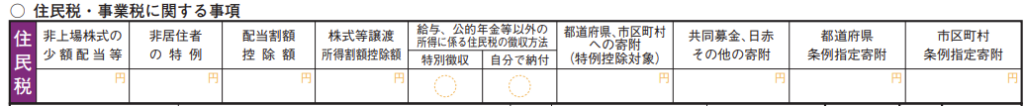

②確定申告書 第二表|特定株式の収入に関する「申告不要制度」の記入欄が削除

画像引用:申告書第一表・第二表【令和5年分以降用】を加工

これまでは、特定株式の収入に関する「申告不要制度」の記入欄がありました。

しかし、上の画像のように、令和4年度の税制改正の影響により、令和5年分の所得税の確定申告から削除されています。

具体的には、令和5年分の所得税の確定申告(令和6年度の市民税・府民税[個人住民税]課税)から、上場株式などの配当所得や譲渡所得、特定公社債などの利子所得についての課税方式が所得税と個人住民税で統一されることになりました。

以前は、所得税と個人住民税で異なる課税方式を選択することが可能でしたが、公平性を考慮し、一体として設計された金融所得課税の方針に基づき、この改正が行われました。

| 概要 |

|---|

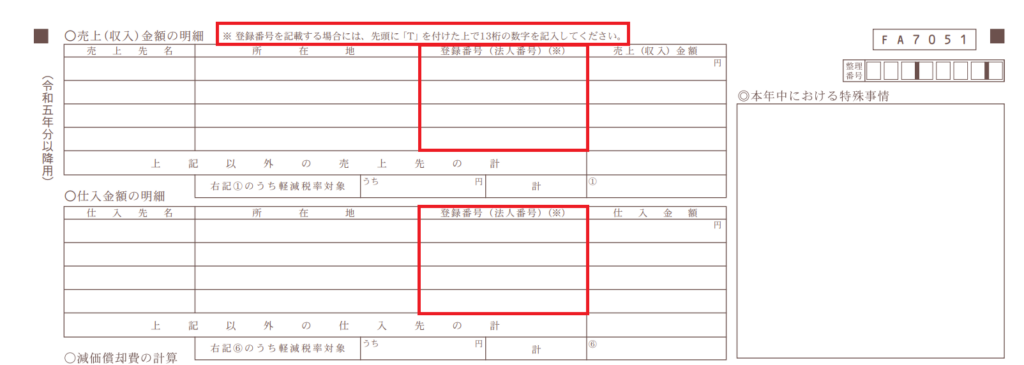

③青色申告決算書・収支内訳書|インボイス制度に対応した用紙に

画像引用:確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)を加工

2024年提出の確定申告書類は、青色申告決算書(青色申告)・収支内訳書(白色申告)lが、インボイス制度に対応した様式へ変更となりました。

青色申告者用の「青色決算書」では、令和4年分までは「売上(収入)金額の明細」や「仕入金額の明細」欄が存在しませんでした。しかし、令和5年分からはこれらの欄が新設され、同様に登録番号(法人番号)を記入するための任意の欄が追加されています。

白色申告者用の「収支内訳書」では、「売上(収入)金額の明細」と「仕入金額の明細」欄に取引先の名前、住所、取引金額の記載が必要でした。令和5年分からは、これらの情報に加えて、任意で登録番号や法人番号を記載するための欄が新たに設けられています。

マネーフォワード クラウド確定申告でも、確定申告の開始時期において、最新の確定申告書様式に対応しています。

④納税地の異動又は変更がある場合の手続きが原則不要に

令和4年度の税制改正では、納税義務者が納税地を移動または変更した場合の手続きが見直されました。

これにより、令和5年1月1日以降、所得税や消費税の納税地を移動または変更する際の届出書の提出が不要になりました。国税当局は、提出された確定申告書などの情報から納税地を把握できるようになります。

令和5年1月1日以降、納税地の移動または変更がある場合、以下の手続きが必要です。

| 手続きの内容 |

|---|

|

ただし、国税当局への連絡先変更などのため、年の途中で納税地を移動または変更する必要がある場合は、「所得税・消費税の納税地の移動または変更に関する申出書」を提出することが可能です。

⑤申告書等用紙の送付が取りやめ、納付書の送付も見直しに

令和5年4月以降、行政コストの削減のため「申告書等用紙」の送付は行われなくなりました。

これは令和5年5月送付分(令和5年4月決算分)から適用されます。ただし、法人税予定申告書と消費税中間申告書については従来通り送付されます。

申告書等用紙に関しては、税務署からの送付は行われないため、e-Taxを通じてのインターネットを利用した申告が推奨されています。紙の申告書等用紙が必要な場合は、国税庁のホームページからダウンロードして利用することができます。

また、 「納付書」の送付対象者の見直しにより、以下の方々には納付書の送付が行われなくなりました。

- ダイレクト納付、インターネットバンキング、クレジットカード納付、スマホアプリ納付、コンビニ納付(二次元コード)を利用する人。

- e-Taxを通じて申告書を提出する法人、またはe-Taxによる申告書提出が義務付けられている法人。

納付方法としてキャッシュレス納付の利用が推奨されています。

参考:国税庁からのお知らせ

⑥確定申告書等作成コーナー|マイナポータル連携の拡大

画像引用:令和5年分の確定申告はマイナンバーカードとe-Taxでさらに便利に!|国税庁

厳密には確定申告の変更点ではないですが、確定申告書等作成コーナーがアップデートされています。

2024年提出の確定申告から、給与所得の源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金がマイナポータル連携の対象となりました。

マイナポータル連携とは、所得税の確定申告の手続きにおいて、マイナポータル経由で、控除証明書等のデータを一括で取得できる機能です。これにより、各種申告書の該当項目に自動入力が行えるため、申告書の作成が楽になります。

⑦インボイス発行事業者の消費税の申告書に対応

こちらも確定申告書等作成コーナーのアップデート情報です。

消費税を納税する方に向けて、消費税納税額を売上税額の2割に軽減するいわゆる「2割特例(※)」の申告書も作成できるようになります。

簡易課税制度や「2割特例」の申告書を作成する場合において、売上(収入)金額等の入力だけで税額等が自動計算されるアップデートとなりました。

| ※2割特例とは |

|---|

| インボイス制度に関連する「支援措置」の1つです。 インボイス制度に対応するために自ら消費税の課税事業者になった方は、消費税申告を行う際に「2割特例」という簡単な計算方法を選択できます。 |

参考:【インボイスかんたんガイド】インボイス制度の支援措置について

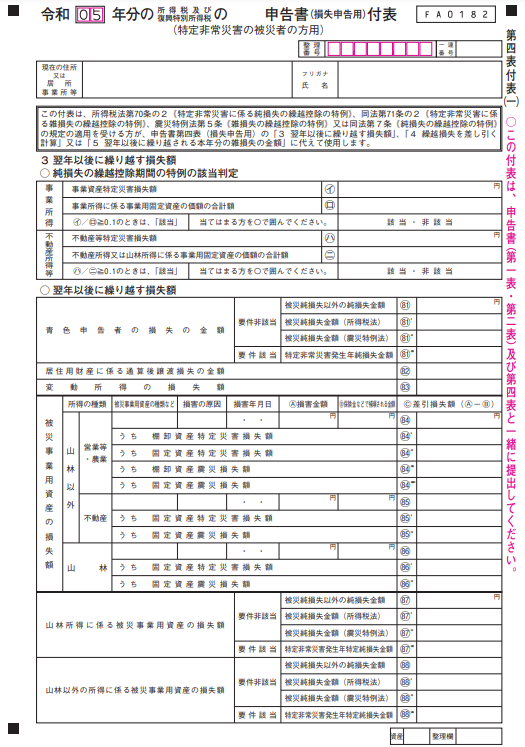

⑧申告書第四表|特定非常災害の被災者の方用の付表

画像引用:申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)の書き方

令和5年4月1日以降に発生した特定非常災害の被災者の方で損失申告をする場合は、申告書第四表(損失申告用)付表を使用するようになりました。

背景

令和5年度の税制改正では、特定非常災害に関連する損失(純損失および雑損失)の繰越控除期間が、従来の3年間から5年間に延長されました。この改正は、令和5年4月1日以降に発生する特定非常災害に適用されます。

なお特定非常災害とは、政府によって指定された非常災害のことで、過去には阪神・淡路大震災や東日本大震災などが該当しています。

純損失とは、不動産所得、事業所得、譲渡所得、山林所得から生じた損失のことで、これらの損失は翌年から3年間繰り越して控除できます。雑損失も同様に、控除しきれない部分を翌年から3年間繰り越して控除可能です。

改正により、特定非常災害による損失については、繰越控除期間が3年から5年へと延長されます。この延長される繰越控除の適用は、損失の程度や青色申告の有無によって異なります。

⑨(高所得者向け)財産債務調書制度と国外財産調書制度の改正

令和4年度の税制改正により、財産債務調書・国外財産調書の提出期限が改正前は翌年の3月15日でしたが、改正後は翌年の6月30日に変更されました。

| 財産債務調書 |

|---|

| 【改正前】 所得税の確定申告が必要な方、または一定の所得税還付申告が可能な方で、以下の条件を満たす場合に提出義務がありました。 【改正後】 |

2023年の税制改正に伴った確定申告の変更点

次に制度として、2023年の税制改正によって変更された部分を見ていきましょう。税制改正によって、所得税だけでも多くの改正点がありますが、その中でも理解しておきたい3点を取り上げます。

住宅ローン控除の適用期限・借入限度額等の見直し

住宅ローン控除とは、個人が住宅ローンを利用してマイホームを取得(リフォームも含む)等した場合において、一定の要件のもとに住宅ローンの年末残高を基に居住した年分以降の所得税額から一定の控除(住宅借入金等特別控除)を受けられるというものです。正式名称は、「住宅借入金等特別控除」または「特定増改築等住宅借入金等特別控除」と言います。

対象となる人は年内に住宅ローンを組み、一定のマイホームの取得やリフォームをして、そのマイホームに住む人となります。所得制限は2,000万円です。

この制度は、所得控除とは異なり「税額控除」であり、所得税額からの直接減額となるため、節税効果の高い制度となります。

主な変更点は以下の3点です。

- 住宅ローン控除の適用期限を4年延長し、2025年12月31日までに入居した人を対象とする

- 2050年カーボンニュートラル*の実現に向けた措置として、省エネ性能の高い住宅の取得を促す

- 控除率を改正前の1%から0.7%とする

※2020年10月、わが国は2050年までに温室効果ガスの排出と吸収を均衡させて、全体としてゼロにする宣言をしました。「カーボン」とは、二酸化炭素に限らずメタンガスなども含む「温室効果ガス」のことをいい、「ニュートラル」とは、排出量と吸収量の合計をゼロ(中立)にするという意味です。

今回の改正では、残念ながら控除率は下がってしまい、所得税額から控除される控除額は次のとおりとなります。

さらに、住宅ローン控除の適用対象者の所得要件が改正前の3,000万円以下から2,000万円以下と厳しくなっていますが、所得が1,000万円以下の人の床面積要件が緩和されるなどの見直しもあります。

居住用財産の買換え等に関する特例等の見直し

マイホームの買換えにあたっての特例が見直しをされました。この特例の正式名は、「特定の居住用財産の買替及び交換の場合の長期譲渡所得の課税の特例」と言います。

マイホームを売却してその代わりのマイホームを買い換えた場合、一定の要件のもとに売却益の繰り延べができるというものです。利益の繰り延べというのは、非課税となるものではなく、買い換えたマイホームを将来売却するときまで課税を待ってくれるという意味です。

対象となる人は年内にマイホームを買い換えた際、買い換えたマイホームの価額のほうが安かったため、売却益が出た人です。

主な変更点は以下の2点です。

- 特例の適用期限を2年延長し、2023年12月31日までとする

- 買い換えた新築のマイホームが一定の省エネルギー基準に適合していること

この特例は売却にあたって利益のある人を対象としていますが、他に損失のある人についての規定の見直しもなされています。これらは、先の住宅ローン控除も含めて租税特別措置法という時限立法に規定されるものです。

参考:令和4年度税制改正の解説|財務省、租税特別措置法等(所得税関係)の改正|財務省

社会保険料控除・小規模企業共済等掛金控除に関する確定申告手続きの見直し

今回の改正では、手続き面における変更点もあります。年末調整や確定申告において、添付すべき「書面」を「電子データ」で提供できるようになりました。

もともと、年末調整や確定申告において下記の所得控除や税額控除を適用するためには、それぞれの証明書や根拠資料を添付又は提出時に提示する必要がありました。

【所得控除】

【税額控除】

- 住宅ローン控除 (電子データ可)

これらのうち、すでに生命保険料控除をはじめとするいくつかの控除については、電子データでの提出が可能です。今回の改正により、さらに社会保険料控除や小規模企業共済等掛金控除も電子データでの提出が可能となりました。

対象となる人は、社会保険料控除や小規模企業共済等掛金控除を適用する人で、控除証明書の発行者から電子データで証明を受けた人です。

参考:令和4年度 税制改正の解説|財務省、所得税法等の改正|財務省

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

確定申告の変更点を把握してからとりかかろう!

確定申告における変更点は、国税庁サイトやパンフレットなどでアナウンスはされますが、変更点のうち自分自身の申告が関係するかどうかは、本人でないとわかりません。

標準的なパンフレットとしては、毎年年末ぐらいになると国税庁が発行する年度別の「所得税及び復興特別所得税の確定申告の手引き」が挙げられます。その年に必要なことはひととおり記載されていますが、不明な部分は早めに解決しておきましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

確定申告の書き方の関連記事

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる