- 更新日 : 2024年1月22日

個人事業主は消費税の納税義務がある?課税事業者の確定申告や計算方法を解説!

個人事業主であっても、商品やサービスを提供する事業者は、消費者から受け取った売上にかかる消費税や支払いにかかる消費税、納税額などを計算し、税務署に確定申告する必要があります。ただし、すべての事業者に申告義務がある(課税事業者)わけではありません。一定の要件にあてはまる事業者は申告の義務がなく、免税事業者と呼ばれます。免税事業者の対象になるかどうかは、基準期間や特定期間の条件がある上、届出を行う必要があります。

そこで本記事では、消費税の確定申告義務がある事業者とそうでない事業者の違いについて説明します。さらに、消費税の計算方法(原則課税、簡易課税)、確定申告の必要書類や申告書の書き方、節税の方法などについて紹介します。

目次

個人事業主は消費税をいつから支払う?

はじめに、個人事業主が消費税の課税対象となる条件とタイミングについて見ていきましょう。

個人事業主が消費税の課税対象となる条件

個人事業主が消費税の課税対象となる条件として、基準期間と特定期間の2つがあります。

基準期間

基準期間とは、前々年のことを指します。個人事業主では、基準期間(前々年)における課税売上高が1,000万円を超える場合に課税事業者になります。

特定期間

特定期間とは、前年の上半期のことを指します。個人事業主では、特定期間(前年の1月1日から6月30日まで)における課税売上高が1,000万円を超える場合に課税事業者になります。

※課税売上高の代わりに、給与等支払額の合計額で判定することも可能です。

基準期間における課税売上高が1,000万円を超えていなくても、特定期間の課税売上高が1,000万円を超えている場合は、課税事業者になります。

個人事業主が消費税の課税対象となるタイミング

個人事業主が消費税の課税対象となるタイミングは基準期間から2年後、もしくは特定期間から1年後です。それぞれ、具体例を見ていきましょう。

基準期間

例えば、基準期間である令和4年における課税売上高が1,000万円を超えた場合は、2年後の「令和6年」から消費税の課税事業者になります。

特定期間

例えば、特定期間である令和5年上半期における課税売上高が1,000万円を超えた場合は、1年後の「令和6年」から消費税の課税事業者になります。

基準期間の令和4年、特定期間の令和5年上半期の両方の課税売上高が1,000万円以下の場合は、令和6年は課税事業者にはなりません。

個人事業主が消費税の課税事業者になるために必要な書類は?

次に、個人事業主が消費税の課税事業者になるために必要な書類について見ていきましょう。

個人事業主が消費税の課税事業者になった場合には、消費税課税事業者届出書の提出が必要ですが、基準期間用、特定期間用でそれぞれ様式が異なります。

消費税課税事業者届出書(基準期間用)

消費税課税事業者届出書(基準期間用)は、基準期間における課税売上高が1,000万円を超えたために課税事業者になる場合に提出する届出書です。基準期間における課税売上高が1,000万円を超えたら、速やかに届出書を提出します。

消費税課税事業者届出書(基準期間用)には、次の情報などを記載します。

- 納税地や名前などの納税者の情報

- いつから課税事業者になるのか(適用開始課税期間)

- 基準期間とその課税売上高

- 事業内容

消費税課税事業者届出書(特定期間用)

消費税課税事業者届出書(特定期間用)は、特定期間における課税売上高が1,000万円を超えたために課税事業者になる場合に提出する届出書です。特定期間における課税売上高が1,000万円を超えたら、速やかに届出書を提出します。

-1.png)

引用:消費税課税事業者届出書(特定期間用)|国税庁

消費税課税事業者届出書(特定期間用)には、次の情報などを記載します。

- 納税地や名前などの納税者の情報

- いつから課税事業者になるのか(適用開始課税期間)

- 特定期間とその課税売上高

- 事業内容

個人事業主が消費税の課税事業者になると損をする?

個人事業主が消費税の課税事業者になった場合、消費税を納めなければなりません。つまり納税者にとって負担が大きくなるのです。ただし、中には節税ができるケースがあります。ここでは、消費税と節税の関係について見ていきましょう。

課税事業者が免税事業者よりも節税できるケース

消費税の課税事業者が免税事業者よりも節税になるケースとは、消費税の還付がある場合です。消費税は、次の計算式で計算します。

売上にかかる消費税より、仕入れや経費などにかかる消費税が多ければ、消費税は還付されます。

例えば、開業当初で売上高がまだ少ない場合や、輸出業を営んでいて、売上にかかる消費税がない場合などは、課税事業者になることで消費税の還付を受けられます。

課税売上が1,000万円を超える場合は法人成りも検討すべき

法人成りとは、個人事業主が法人を設立し、個人ではなく、法人で事業を行うことです。法人成りすると、いったん個人事業を廃業し、法人を設立します。

この際に事業年度は引き継ぎません。つまり、法人は第1期から始まります。そのため、2年前の基準期間がありません。第2期についても2年前に法人は存在していないため、基準期間はありません。

例えば、個人事業主で2年前の課税売上高が1,000万円超の場合、基準期間の要件を満たしているため、個人事業主のままなら本年から消費税を納める必要があります。しかし、法人成りすれば、個人と法人は別なので、法人の基準期間はなく、消費税を納める必要はありません。

ただし、資本金1,000万円以上の場合は、第1期から消費税の納税義務が発生するので注意が必要です。また、法人第1期の特定期間の売上高が1,000万円を超える場合、第2期は消費税の課税事業者になります。

個人事業主の消費税の計算方法は?

課税事業者にあたる場合、確定申告する際の計算方法について把握しておかなければなりません。消費税の計算方法は、次の2種類があります。

- 原則課税方式

- 簡易課税方式

2つの違いは、基準期間の課税売上高が5,000万円以下かどうかです。どちらの計算式を選ぶかによって納付額に違いが出る場合があるため、内容をしっかり確認してから選ぶ必要があります。

それぞれの内容について、見ていきましょう。

原則課税方式の計算方法

原則課税方式は、売上にかかる消費税から、事業仕入れや経費にかかる消費税を差し引いて計算します。計算式は、次のとおりです。

例えば、1年の売上が500万円で仕入れや経費の合計が200万円の場合、計算式は次のようになります。

500万円×10%-200万円×10%=30万円

計算自体は難しいものではありませんが、取引のなかに非課税取引がある場合は除外して計算する義務があり、細かい取引が多い事業者の場合は負担が大きくなります。

一方、次に紹介する簡易課税方式の場合は、そのような手間がありません。

簡易課税方式の計算方法

簡易課税方式は、基準期間の売上が5,000万円以下の場合のみ選べる計算方法です。計算式は、次のように求めます。

仕入れの際に支払った消費税を計算する必要がなく、あらかじめ業種によって決められた「みなし仕入れ率」という割合を使って計算します。みなし仕入れ率は、次のとおりです。

- 卸売業:90%

- 小売業:80%

- 農業・漁業など:70%

- 不動産業:40%

- その他(飲食店業等):60%

- サービス業等(運輸・通信業、金融・保険業、サービス業):50%

- 不動産業:40%

卸売業を営む事業者の売上が500万円だったときは、次のように求めます。

500万円 × 10% - 500万円 × 10% × 90% = 5万円

簡易課税方式は非課税取引を分ける必要がないため、原則課税方式のような手間がかからない点がメリットです。ただし、大きな支出があった場合も、その消費税の金額にかかわらず「みなし仕入れ率」で計算するため、納税額が高くなる可能性があります。

個人事業主が簡易課税を選択すると節税効果がある?

消費税の計算方法は、原則課税方式と簡易課税方式のどちらを選ぶかによって、納税額に差が出てきます。節税のためには、どちらのほうが得になるかを考えて選ぶ必要があります。それぞれの方式を選択した場合の納税額はどのようになるのか、見ていきましょう。

簡易課税方式で節税になる場合

原則課税方式の場合、実際に支払った消費税額を差し引くため、損得の問題は発生しません。一方、簡易課税方式は実際に支払った消費税額ではなく、仕入れなどにかかる消費税をみなしの税率で計算します。そのため、仕入れなどにかかる消費税額が少なく、みなし税率で計算したほうが大きくなる場合は節税が可能です。

例えば、売上の消費税額が700万円、仕入れなどにかかる消費税額が200万円の場合、サービス業であれば次のような計算になります。

- 原則課税方式の場合の納税額 : 700万円 – 200万円 = 500万円

- 簡易課税方式の納税額 : 700万円 – 700万円 × 50% = 350万円

簡易課税方式のほうが150万円節約できることになります。

簡易課税方式で損をする場合

一方、簡易課税方式で納税額が多くなる場合もあります。

前述の例で、仕入れなどにかかる消費税額が400万円になった場合、計算は次のようになります。

- 原則課税方式の場合の納税額 : 700万円 – 400万円 = 300万円

- 簡易課税方式の納税額 : 700万円 – 700万円 × 50% = 350万円

簡易課税方式のほうが50万円高く納税することになります。そのため、仕入れや経費の出費が多い場合は注意が必要です。

簡易課税方式は一度選択をすると、原則的に2年間は変更できません。今後、仕入れが多くなる可能性がある、将来大きな設備投資の予定があるという場合は、原則課税方式を選ぶほうがよいでしょう。

個人事業主の消費税の納税方法は?

個人事業主の消費税の納付方法には、さまざまな方法があります。主なものは、次のとおりです。

-

- 納付書による納付

納付書に納付金額を記載し、税務署の窓口や銀行などの金融機関で納付します。

- 納付書による納付

-

- 振替納税

あらかじめ届け出をした金融機関の口座から、振替により消費税を納付します。ただし、事前に振替依頼書を税務署に提出する必要があります。

- 振替納税

-

- ダイレクト納付

e-Taxによる簡単な操作で、口座振替により納付します。ただし、事前にe-Taxの開始届やダイレクト納付の利用届を税務署に提出する必要があります。

- ダイレクト納付

- その他

そのほか、インターネットバンキングからの納付や「国税クレジットカードお支払サイト」からの納付、QRコードによるコンビニ納付などの方法があります。

原則課税方式の確定申告に必要な書類

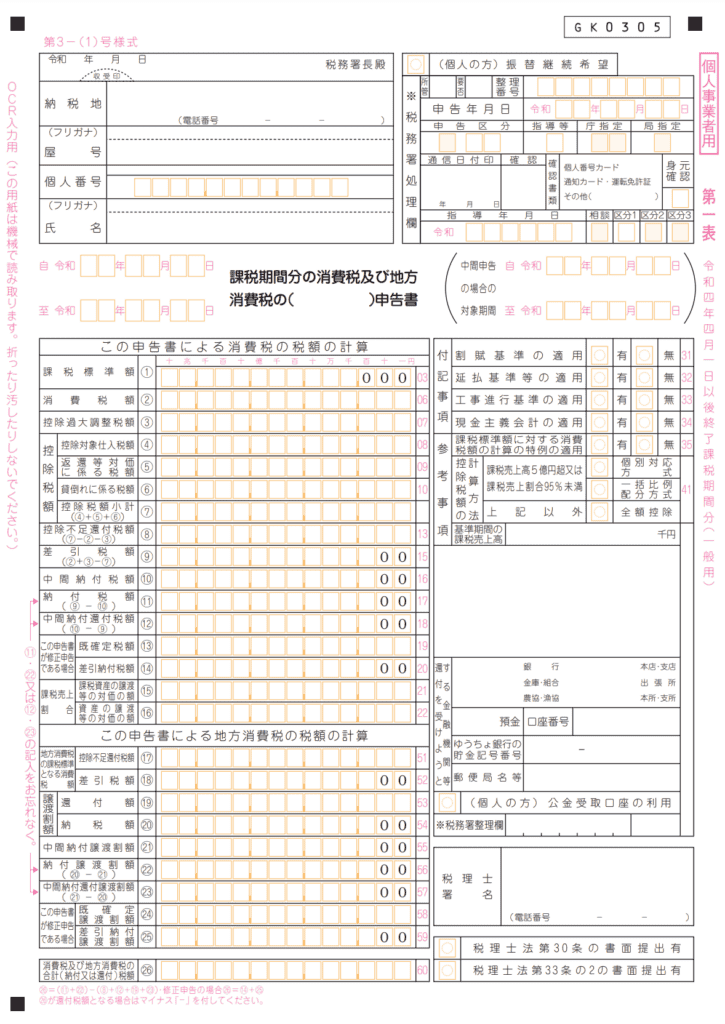

原則課税方式で必要になる書類は、次の4点です。

- 申告書第一表 消費税及び地方消費税の申告書

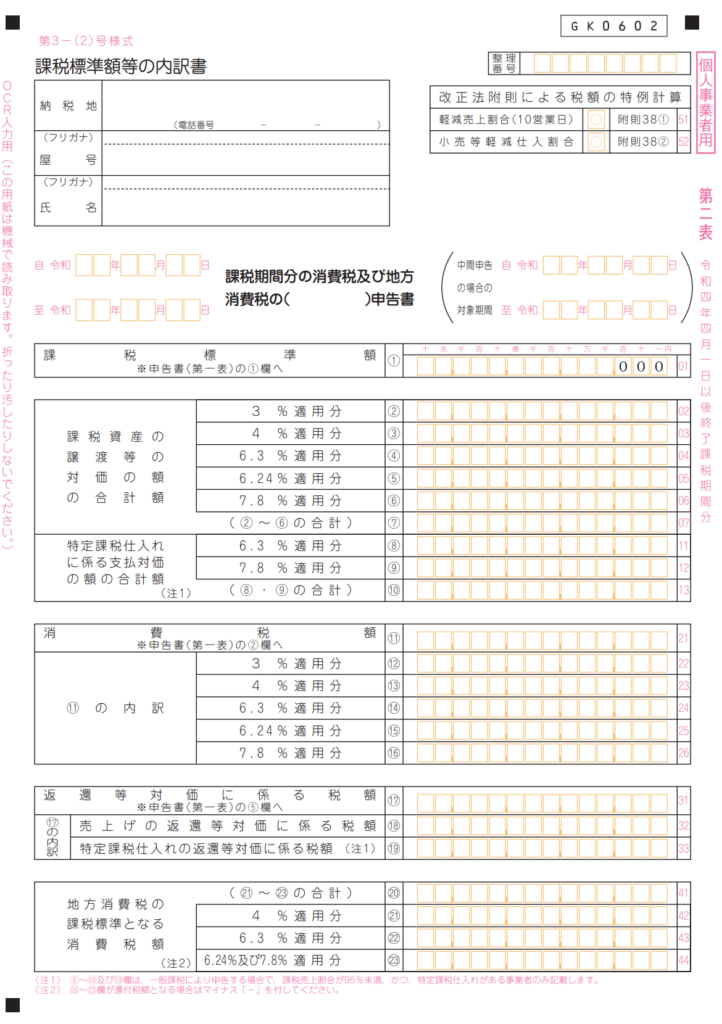

- 申告書第二表 課税標準額等の内訳書

- 付表1-3 税率別消費税額計算表 兼 地方消費税の課税標準となる消費税額計算表

- 付表2-3 課税売上割合・控除対象仕入税額等の計算表

引用:消費税及び地方消費税の申告書・添付書類等|国税庁、申告書第一表

引用:消費税及び地方消費税の申告書・添付書類等|国税庁、申告書第二表

.png)

引用:付表1-3 税別消費税額計算表 兼 地方消費税の課税基準となる消費税額計算表(一般)|国税庁

.png)

引用:付表2-3 課税売上割合・控除対象仕入税額等の計算表(一般)|国税庁

参考:消費税及び地方消費税の確定申告の手引き・様式等|国税庁

簡易原則課税方式の確定申告に必要な書類

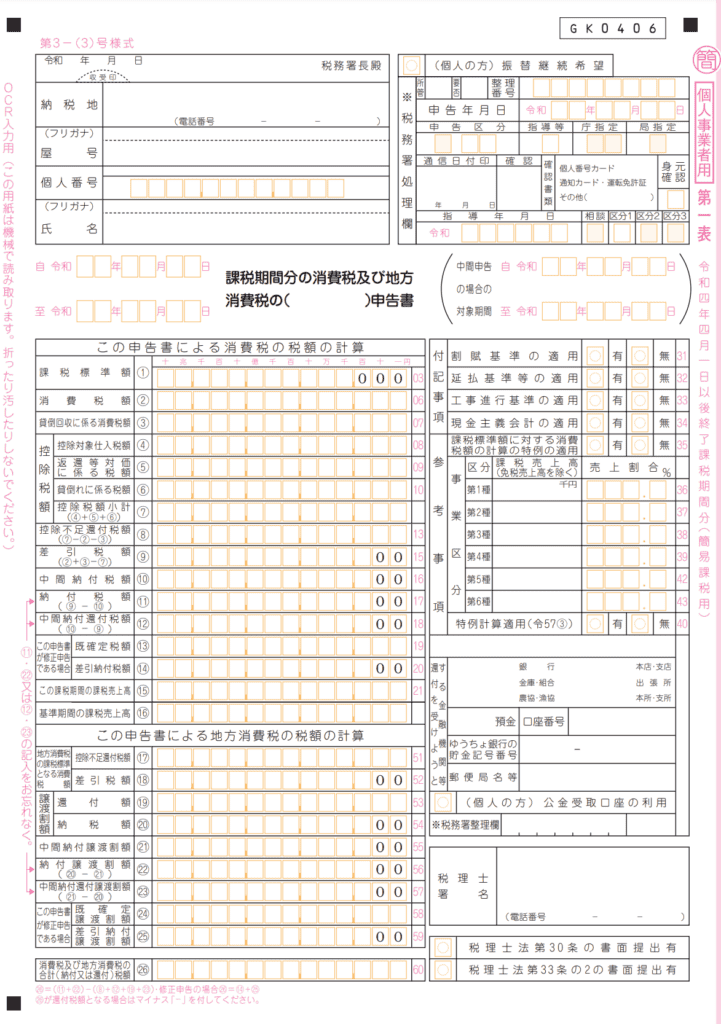

簡易課税方式で必要になる書類は、次の4点です。

- 申告書第一表 消費税及び地方消費税の申告書

- 申告書第二表 課税標準額等の内訳書

- 付表4-3 税率別消費税額計算表 兼 地方消費税の課税標準となる消費税額計算表

- 付表5-3 控除対象仕入税額等の計算表

引用:消費税及び地方消費税の申告書・添付書類等|国税庁、申告書第一表(簡易課税)

-1.png)

引用:付表4-3 税率別消費税額計算書 兼 地方消費税の課税基準となる消費税額計算表(簡易)|国税庁

|国税庁-1.png)

引用:付表5-3 控除対象仕入税額等の計算表(簡易)|国税庁

参考:消費税及び地方消費税の確定申告の手引き・様式等|国税庁

必要書類の入手方法

入手する方法は、次の3種類です。

- 国税庁のサイトからダウンロードする

- 確定申告書作成コーナーにアクセスする

- 税務署窓口で入手する

1.と3.の方法では、必要書類の用紙を手に入れて手書きします。2.の場合はネット上で入力し、プリントアウトして提出します。

必要書類の書き方

消費税の確定申告書は「課税標準額」「消費税額」「控除対象仕入税額」を計算し、合計を記入していきます。原則課税方式の確定申告書について説明しましょう。

課税標準額

税率を掛ける前の金額です。千円未満は切り捨て、売上金額に含まれている10%の消費税額を税抜きにして求めます。

消費税額

課税標準額に消費税率を掛け、売上金額の消費税額を計算します。消費税申告書の①から⑯は、国税部分だけを計算する部分です。10%の消費税額の7.8%が国税部分であり、残りの2.2%が地方消費税のため、7.8%で計算することになるので注意しましょう。

控除対象仕入税額

仕入金額の消費税を計算します。経費に含まれる消費税額も控除の対象となるため、忘れないようにしましょう。給料賃金や租税公課など消費税が含まれないものや、非課税取引のぶんを差し引いた金額に、7.8%を掛けて計算します。

税務署への提出方法・期限

消費税の確定申告は納税地を所轄する税務署に提出しますが、所得税の確定申告書を提出する期間とは異なるため注意しましょう。

法人の場合は決算期末から2カ月以内に、個人事業主は翌年3月31日までに提出します。なお、課税期間は届出により、3カ月ごとまたは1カ月ごとに分けることが可能です。

個人事業主が課税期間を3カ月ごとに分ける場合は1月1日から、1カ月ごとに分ける場合には1月1日から区分した各期間に消費税を計算して提出します。法人が課税期間を分ける場合には、事業年度の初日から3カ月または1カ月ごとに分け、それぞれの期間が課税対象です。

消費税の納税を正しくするために、消費税の課税事業者判定は重要!

個人事業主にとって、消費税の課税事業者になるかどうかは重要な問題です。なぜなら、納める税金の金額が大きくなるからです。そのため、売上の一部を納税預金しておくなど、事前に納税の準備をする必要があります。

消費税の課税事業者になるかどうかは、基準期間や特定期間などの条件があります。直前に納税ができなくならないように、できるだけ早く、消費税の課税事業者になるかどうかを判断し、納税の準備をしましょう。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

個人事業主が消費税の課税対象となる条件は?

個人事業主が消費税の課税対象となる条件は、基準期間や特定期間の課税売上高が1,000万円超の場合です。詳しくはこちらをご覧ください。

個人事業主が消費税の課税事業者になるために必要な書類は?

消費税課税事業者届出書の提出が必要です。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談していただくなど、ご自身の判断でご利用ください。

第二表.png)