- 更新日 : 2025年1月28日

個人事業主がアルバイトを雇う時の手続き、給与計算、税金まとめ

個人事業主がアルバイトを雇う際は、契約書の作成や労災保険の加入といった必要な手続きが多数あります。

また、アルバイトを雇った後も、給与計算・源泉徴収・確定申告にも対応しなければなりません。

この記事では、個人事業主が雇う場合の手続きや給与計算の方法などをまとめています。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

「マネーフォワード クラウド確定申告」なら日々の取引入力→申告書の作成→申告作業が、オンラインで完結します。

取引明細の自動取得と仕訳の自動作成に対応しており、手入力を減らしてカンタンに記帳・書類を作成。来年の確定申告は余裕を持って対応できます。

PC(Windows/Mac)だけでなく、スマホアプリからも確定申告が可能です。

個人事業主がアルバイトを雇うために準備すること

個人事業主がアルバイトを雇うためには、様々な準備が必要です。

ここでは、アルバイトを雇用する際に行うべき6つの準備を解説します。

労働条件通知書の作成

労働条件通知書とは、雇用する側が雇用される側に対して、給料や労働時間などの労働条件の内容を明示するための書類です。

労働条件通知書の書面に記載しなければならない項目を以下にまとめました。

- 契約期間

- 契約を更新する場合の基準

- 就業場所および従事すべき業務

- 始業と終業時刻、所定労働時間を超える労働の有無、休憩時間、休日など

- 給料の計算方法と支払い方法、給料の締め日

- 退職の手続き方法、解雇の事由など

さらに、アルバイトやパートタイム労働者を雇う場合は、下記の項目も記載する必要があります。

- 昇給の有無

- 退職手当の有無

- 賞与の有無

- 相談窓口

労働条件通知書のテンプレートは、厚生労働省のホームページからダウンロードできます。

参考:厚生労働省

雇用契約書の作成

雇用契約書とは、雇用主と労働者が契約を締結したことを証明する書類です。雇用契約書は法的に交付が義務付けられている書類ではありませんが、労働者とのトラブルを防ぐためにも作成しておくことをおすすめします。

雇用契約書に記載すべき項目も法的には定められていませんが、一般的に記載されることの多い項目を以下にまとめました。

- 契約期間

- 試用期間

- 雇用形態

- 給料や報酬について

- 就業場所

- 労働時間や休憩時間について

- 休日・休暇について

- 退職の手続きや解雇事由について

雇用契約書の雛形は、ぜひこちらをお使いください。アルバイト雇用契約書のWordテンプレートを無料ダウンロードできます。

労災保険への加入

雇用形態を問わず、原則として労働者を1日でも1人でも雇うと、労災保険に加入する義務が発生します。労災保険とは、業務中・通勤中に病気やケガなどになった際に給付金が支払われる制度です。

労災保険に加入するために必要な書類・提出場所・提出期限を以下にまとめました。

| 必要書類 | 提出場所 | 提出期限 |

|---|---|---|

| 保険関係成立届 | 所轄の労働基準監督署 | 保険関係が成立した日の 翌日から10日以内 |

| 概算保険料申告書 |

↑上記のいずれか | 保険関係が成立した日の 翌日から50日以内 |

上記の書類はどちらも厚生労働省の主要様式ダウンロードコーナーで入手できます。

ちなみに、保険関係が成立した日とは、初めて労働者を雇用した日のことです。提出していなかった場合は追徴金が取られるため、忘れずに提出しましょう。

参考:厚生労働省

雇用保険への加入

雇用保険も従業員を雇う場合に加入しなければならない保険の一つです。労働者が失業・休業した際に生活を保障する制度で、労災保険と合わせて労働保険とも呼ばれます。

雇用保険に加入するために必要な書類・提出場所・提出期限は以下の通りです。

| 必要書類 | 提出場所 | 提出期限 |

|---|---|---|

| 保険関係成立届 | 所轄のハローワーク | 保険関係が成立した翌日から10日以内 |

| 概算保険料申告書 |

↑上記のいずれか | 保険関係が成立した翌日から50日以内 |

| 雇用保険適用事業所設置届 | 所轄のハローワーク | 設置の翌日から10日以内 |

| 雇用保険被保険者資格取得届 | 所轄のハローワーク | 資格取得の事実があった日の翌月10日まで |

雇用保険適用事業所設置届と雇用保険被保険者資格取得届の雛形は、所轄のハローワークのホームページからダウンロードできます。

ちなみに、従業員数が51人以上になると社会保険の加入も必須です。詳しくは厚生労働省の公式サイトをご覧ください。

参考:厚生労働省

源泉徴収の準備

源泉徴収とは、給料を支払う際に所得税額をあらかじめ差し引いて納税する制度です。

源泉徴収を実施する前に「給与支払事務所等の開設届出書」を所轄の税務署に提出する必要があります。労働者を雇用して源泉徴収義務者になった日から1ヶ月以内に提出してください。

「給与支払事務所等の開設届出書」の様式は国税庁のホームページからダウンロードできます。

参考:国税庁

法定三帳簿の作成

法定三帳簿とは、「労働者名簿」「賃金台帳」「出勤簿」の3つを指します。労働基準法で作成が義務付けられており、それぞれ記載事項や保存期間は下記の通りです。

| 法定三帳簿 | 記載事項 | 保存期間 |

|---|---|---|

| 労働者名簿 | 氏名、生年月日、履歴、性別、住所など | 退職日から5年間 |

| 賃金台帳 | 氏名、性別、労働日数、基本給など | 最後に記入した日もしくは支払い期日から5年間 |

| 出勤簿 | 氏名、出勤日、始業・終業時間など | 最後の出勤日もしくは 支払い期日から5年間 |

上記のうち、労働者名簿は労働者ごとに作成しなければならないため注意しましょう。

また、4つ目として「年次有給休暇管理簿」の作成も義務となっています。取得日・付与日・日数を労働者ごとに作成し、有給休暇の満了日から5年間は保存してください。

個人事業主がアルバイトを雇う時の手続き

ここからは、アルバイトを雇うための準備を終えて、実際に雇用する際に必要な手続きを解説します。

義務づけられた手続きは複数あるので、一つひとつ丁寧に対処しましょう。

アルバイトと労働契約を締結する

まずはアルバイトと労働契約を結びましょう。労働条件通知書と雇用契約書を提示し、それぞれ署名・捺印をしてもらいます。控えを渡したら、契約完了です。

雇用契約書の作成・提示は法律で義務づけられているわけではありませんが、口頭で契約を結ぶとトラブルに繋がる恐れがあります。きちんと書面にて契約を交わしましょう。

労働基準監督署で労働保険の手続きをする

アルバイトと労働契約の締結ができたら、労働基準監督署で労働保険(労災保険と雇用保険)の手続きを以下の順番で行ってください。

- 保険関係成立届:保険関係が成立した翌日から10日以内

- 概算保険料申告書:保険関係が成立した翌日から50日以内

保険関係成立届を提出すると、労働保険番号が発番されます。その番号で概算保険料の申告手続きを行ってください。

また、初回は成立日の翌日から50日以内に概算保険料を納付しなければならないので、忘れずに納付しましょう。

ハローワークで雇用保険の手続きをする

労働基準監督署で手続きを行った後に、ハローワークで残りの雇用保険の手続きを行ってください。ハローワークで提出する書類とその期日は以下の通りです。

- 保険関係成立届:保険契約が成立した翌日から10日以内

- 雇用保険適用事業所設置届:設置の翌日から10日以内

- 雇用保険被保険者資格取得届:資格取得の事実があった日の翌月10日まで

期限が短い書類が多いので、ある程度まで作成しておくのがおすすめです。

税務署で源泉徴収の手続きをする

最後に、税務署で源泉徴収の手続きを行いましょう。給与支払事務所等の開設届出書をアルバイト雇用から1ヶ月以内に提出してください。

給与支払事務所等の開設届出書を提出すると、源泉徴収した所得税を納付するための書類を受け取れます。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

個人事業主がアルバイトを雇う場合、経費にできるもの

個人事業主はアルバイトの給与を経費として計上可能です。雇用形態に関わらず給与は「雑給」もしくは「給料手当」という勘定科目で経費として扱えます。

ただし、生計をともにする家族に業務を手伝ってもらい、給与を払ったとしても経費として計上することはできません。給与ではなく、お小遣いとして見なされるので注意しましょう。

家族への報酬を経費として計上する方法

家族へ払った報酬を経費として計上したい場合は、税務署に「青色申告専従者給与に関する届出書」を提出しましょう。届出書の提出によって、家族への報酬を経費として扱えるようになります。

ただ、家族が専従者として認められるには、以下の要件を満たしていることが必要です。

- 生計を一緒にする配偶者や親族である

- 15歳以上である

- 半年以上、事業に専ら従事している

もし専従者として給与をもらうことになると、控除対象配偶者や扶養親族にはなれないので注意してください。

「青色申告専従者給与に関する届出書」の提出期限は、給与を経費に算入する年の3月15日までです。1月16日以降に事業を開始したり、新たに専従者が発生したりする方は、その開始日・発生日から2ヶ月以内に提出してください。

参考:国税庁

アルバイトの給与計算を行う際の注意点

ここからは、給与計算を行う際の注意点を2つ紹介します。

税金・保険料を給与から天引きする

アルバイトに給与を支払う前に、所得税・住民税・社会保険料などの税金や保険料を天引きしてください。

所得税は、国税庁の源泉徴収税額表に基づき、支払った給与に応じて天引きしましょう。年末調整で源泉徴収された過不足額が精算されます。また、最終的な年収が103万円以下となったにも関わらず所得税を徴収した場合も、年末調整で還付されるので安心してください。

住民税は、前年の1月〜12月に所得がある人のみ翌年の6月から天引きします。もし前年度に働いていなかった人を雇用した際は、住民税を徴収する必要はありません。

社会保険料は、健康保険料や厚生年金保険料などの総称です。それぞれ計算方法が異なるので注意が必要です。ただ、社会保険には加入条件があり、その条件を満たしていない労働者は加入できません。

帳簿に記載する

給与処理として、天引き後の給与・源泉徴収額・社会保険料を帳簿に分けて記載します。

ただ、これらの給与計算や帳簿付けには非常に手間がかかるため、会計ソフトを利用するのがおすすめです。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

個人事業主がアルバイトを雇う場合の勘定科目

給与で使用する主な勘定科目は以下の通りです。

アルバイトの給与と従業員の給与を分ける必要がない場合は、「雑給」ではなく「給料手当」でも問題ありません。また、源泉徴収した税金と社会保険料がどちらも「預り金」なので、摘要欄に「源泉所得税」「社会保険料」とそれぞれ区別します。

アルバイトの給与・源泉徴収した税金・社会保険料の仕訳例を見てみましょう。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 給与 | 100,000円 | 普通預金 | 98,680円 | 給与 |

| 預り金 | 720円 | 源泉所得税 | ||

| 預り金 | 600円 | 社会保険料 | ||

ちなみに、給料を口座から支出した時は「普通預金」と仕訳しますが、給料を現金で支出した時は「現金」と仕訳してください。

個人事業主がアルバイトを雇う場合の確定申告

ここからは、アルバイトを雇用した際の確定申告の方法について解説します。

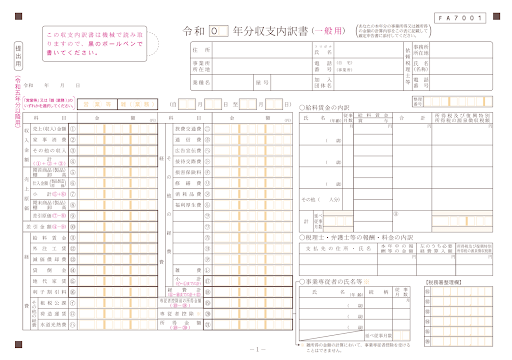

前提として、アルバイトに支払った給与や交通費などは、確定申告書ではなく収支内訳書に記入することになっているので間違えないように注意してください。

税金・保険料などを天引き前の給与を、経費欄の「給料賃金」に入力します。会社負担分の社会保険料も、同じく経費欄の「福利厚生費」に入力してください。交通費も、経費欄の「旅費交通費」に入力しましょう。

必要事項が入力できたら、収支内訳書は確定申告書と一緒に提出してください。

個人事業主がアルバイトを雇う際の助成金・補助金

事業者は、特定の事業・活動に対して国や地方自治体から助成金・補助金を支給してもらえることがあります。基本的に、助成金・補助金は返済不要です。

個人事業主がアルバイトを雇用する際に受給できる助成金・補助金をいくつか紹介します。

特定求職者雇用開発助成金(特定就職困難者コース)

特定求職者雇用開発助成金は、高齢者・障害者・母子家庭の母といった就職困難者を雇用する際に支給されます。

ハローワークや民間の職業紹介事業者などから紹介されて雇用すること、確実に継続して雇用すると認められることなどが条件です。

キャリアアップ助成金(正社員化コース)

キャリアアップ助成金は、有期雇用労働者や短時間労働者といった非正規雇用労働者を正社員化した際に支給されます。

アルバイトを雇用しただけでは助成金はもらえませんが、将来的に正社員としての登用を考えている個人事業主は申請を検討してみましょう。

参考:キャリアアップ助成金

トライアル雇用助成金(一般トライアルコース)

トライアル雇用助成金は、無期雇用契約へ移行することを前提として、就職困難者をトライアル雇用した際に支給されます。

原則3ヶ月はトライアル雇用すること、1週間の所定労働時間が30時間以上であることなども条件です。

個人事業主がアルバイト雇う時のよくある質問

ここからは、個人事業主がアルバイトを雇用する際によく聞かれる質問をいくつか紹介します。

就業規則は必要?

雇用形態に関わらず、常時10人以上の従業員を雇用している会社は就業規則を作成して、労働基準監督署に提出する必要があります。反対に10人未満であれば、作成する義務はありません。

10人以上の従業員を雇う予定はなくても、就業規則を作成しておいた方が賃金や労働時間などのトラブルを未然に防げるでしょう。モデル就業規則が厚生労働省に掲載されているので、モデル就業規則を参考に作成してみましょう。

源泉徴収は必ずしなければならない?

基本的に源泉徴収は必要です。ただ、以下のケースに当てはまっている時は源泉徴収をしなくても問題ありません。

- 常時2人以下の家事使用人だけに給与を支払っている場合

- 労働者を雇用していない個人事業主が弁護士や税理士などに報酬を支払う場合

- 労働者の給与が月88,000円未満かつ「扶養控除等(異動)申告書」を提出してもらっている場合

アルバイトを雇ったら絶対に源泉徴収をしないといけないわけではありませんが、扶養控除等(異動)申告書を受け取っていない場合は必ず源泉徴収を行いましょう。

参考:国税庁

給与明細書は渡す必要がある?

給与明細書は必ず渡さなければなりません。

所得税法にて、給料を支払う人に対し給与明細書を交付しなければならないと定められています。必須項目も決まっているので、必ず作成して渡しましょう。

参考:厚生労働省

アルバイトの年末調整は必要?

原則として、アルバイトでも年末調整は必要です。

ただ、複数箇所でアルバイトをしていて「扶養控除等(異動)申告書」を他社で提出した人に対しては、年末調整をする必要がありません。申告書を複数の勤務先には提出できず、年末調整も重複して行えないためです。

必要な準備や手続きをしてアルバイトを雇いましょう

アルバイトを雇用する場合は、契約書の作成・保険の加入など様々な準備が必要です。また、労働基準監督署や税務署などでも各種手続きをしなければなりません。

給与の仕訳や確定申告も少々手間が増えますが、ぜひ本記事を参考に一つ一つ対応していきましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

個人事業主の就労証明書の書き方は?フォーマットのダウンロード方法や注意点を解説

保育園の入園審査や住宅ローンの申し込みで使用するため、従業員から就労証明書(雇用証明書)の作成を求められるケースがあります。あまり作成する機会のない書類ですが、今回は個人事業主が従業員を雇用しているケースで就労証明書を作成する方法やフォーマ…

詳しくみる個人事業主の収入証明に利用できる書類は?必要なケースや1年目の対応も解説

個人事業主として事業を行っていると、所得を証明しなければならない場面がさまざまに発生します。収入を証明する方法は会社員と異なり「源泉徴収票」を受け取れないため、別の書類を用意する必要があります。 この記事では個人事業主の収入証明について、利…

詳しくみる個人事業主がクレジットカードで経費を支払うときに領収書はいらない?

個人事業主は事業に必要な経費を払う際に、クレジットカードも利用できます。クレジットカードには多くのメリットがある一方、取り扱いには注意が必要です。たとえば、領収書の管理方法を誤ると、経費計上の際に問題となる可能性があります。 本記事では、個…

詳しくみる給与所得のある個人事業主の確定申告は?やり方を解説

給与所得のある個人事業主は、確定申告の代わりに年末調整が必要な場合があります。年末調整とは、一年間で源泉徴収された税額の合計と本来納付するべき税額の合計をそれぞれ計算し、両者の額を一致させるように精算する作業です。 本記事では、給与所得のあ…

詳しくみる所得税の予定納税とは?個人事業主は計算方法や納付方法、タイミングを知っておこう

個人事業主は、6月ごろ税務署から「予定納税額の通知書」という通知を受け取ることがあります。個人事業主に課せられる予定納税とは、どのようなものでしょうか? この記事では、予定納税の意義や基準額の計算方法、減額申請や延滞税、さらには還付について…

詳しくみる個人事業主は生計を一にしない家族への給与を経費計上できる?勘定科目や福利厚生も解説

個人事業主が生計を一にしない家族に支払った給与は、経費に計上できます。節税につながるため、忘れずに経費として申請しましょう。本記事では「生計を一にしない家族」とみなされる具体例や給与支払い時の注意点、経費計上以外のメリットなどを解説します。…

詳しくみる