- 更新日 : 2025年1月29日

副業の確定申告はいくらから?20万円以下なら不要?サラリーマン・会社員必見!

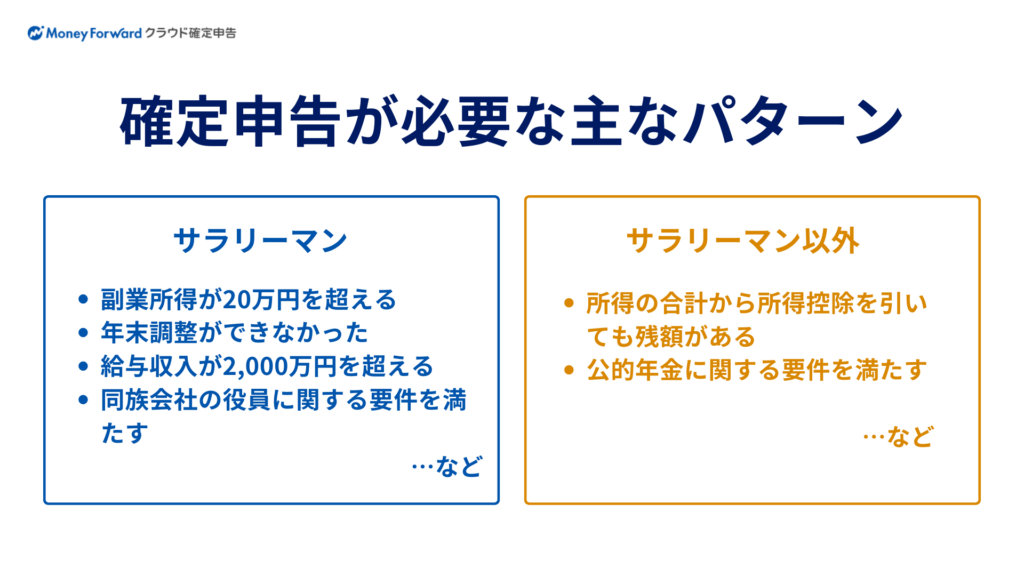

副業とは、本業以外の収入が発生する仕事を指します。通常、会社の給料などの給与所得や事業収入のある人が不動産所得など本業以外の収入を得たら、原則としてすべて確定申告する必要があります。

また、フリーマーケットやアフィリエイト、アルバイトなど、サラリーマンのお小遣い稼ぎのつもりで副業収入を得る人もいますが、条件によって確定申告をしなければならない場合があります。

例えば、売上高などの収入金額から必要経費や青色申告のメリットである青色申告特別控除を差し引いて計算した所得金額が20万円超である場合、給与収入が2,000万円を超えるような場合などです。

ここでは、確定申告が必要、または不要となるケースや事業を開業するにあたって提出する開業届等、申請に必要な書類、確定申告書の書き方と計算方法(記入方法)、確定申告をしない場合のペナルティなど、実際の確定申告の方法と注意すべき点をご紹介します。

目次

サラリーマン・会社員の副業は確定申告が必要?

まずは、サラリーマン・会社員の副業で確定申告が必要なケースを見ていきましょう。

そもそも副業にあたる仕事とは?

そもそも副業とは、本業以外の仕事のことです。会社が副業を認めているかどうかは関係ありません。

サラリーマン・会社員の場合、勤めている会社以外で仕事を行い、収入を得ている場合はすべて副業となります。休日や勤務時間後に別の会社で働くことや、ホストクラブやキャバクラでの勤務、アクセサリーや雑貨を作ってフリマアプリなどで販売することも副業になります。

副業の所得の合計が20万円超なら確定申告が必要!

「副業が20万円を超えているなら確定申告が必要」と聞いたことがある人も多いかもしれません。しかし、厳密には、給与を1か所から受けているか2か所以上から受けているかで20万円の意味が異なります。

給与を1か所から受けている場合は、副業の所得金額が年20万円を超えている場合に確定申告が必要です。収入ではなく、売上から経費を差し引いた所得金額(もうけ)が20万円を超えるかどうかが基準なので注意しましょう。

給与を2か所以上から受けている場合(副業がアルバイトの場合など)は、年末調整をされなかった給与の収入が20万円を超えていれば、確定申告が必要です。この場合は、収入(支給金額)が20万円を超えるかどうかが基準になるため、注意しましょう。

- 給与を1か所から受けていて、副業の所得金額が年20万円を超えている

- 給与を2か所以上から受けていて(副業がアルバイトの場合など)、年末調整をされなかった給与の収入が20万円を超えている

給与を2か所以上から受けている場合で、かつそれ以外の副業もしている場合は、上記2つのケースを合わせて判断します。

つまり、年末調整をされなかった給与の収入と、それ以外の副業の所得を合計して20万円を超えている場合は確定申告が必要になります。※この場合でも一定の条件に当てはまる場合は、確定申告が不要になることもあります。

20万円以下で確定申告が必要となるケースも!

上述した通り、副業の所得が20万円を超えない場合などでは、確定申告が不要です。しかし、確定申告をしたほうが良い場合や、確定申告が必要な場合もあります。それは、所得税の還付を受けられるときです。

副業から給料を受け取り、所得税が多く源泉徴収されていたり、初めて住宅ローン控除を受けたりする場合などは、確定申告をすると所得税の還付を受けられます。

所得税の還付がある場合は、確定申告をしたほうが得になるでしょう。

そもそも所得と収入の違いとは?

「もうけ」のことを税法では「所得」と呼び、その種類に応じて以下の通り全部で10種類に分類されます。

| 所得と収入の違い |

|---|

1年間で得た収入から、必要経費を差し引いたものが「所得」です。この所得を集計し、税金を計算して自ら申告・納税する、これが確定申告です。

副業の確定申告で必要な書類

副業の確定申告をするためには、①確定申告をするために必要な書類と②確定申告書を作成するために必要な書類の2つを用意する必要があります。

①確定申告をするために必要な書類

まず確定申告をするために必要な書類には以下のようなものがあります。

- 確定申告書(電子申告の場合は不要)

- マイナンバーカードなど本人確認書類

- 各種控除の証明書

- 銀行口座がわかる書類 ※還付申告の場合

e-Taxで電子申告を行う場合は、書面の確定申告書は不要です。

②確定申告書を作成するために必要な書類

次に確定申告書を作成するために必要になる書類は以下の通りです。

電子申告をする場合にマイナンバーカードが必要になるのは、確定申告書等作成コーナーや確定申告ソフトで作成した電子データをe-Taxを利用して税務署に提出する際に必要になるためです。

なお、マイナンバーカードがない場合も、ID・パスワード方式を用いて電子申告を行うことは可能です。

住民税の副業の申告(住民税申告)について

副業の収入が年間20万円以下の場合、所得税の申告は不要ですが、これは所得税に限られることです。住民税には年間20万円以下の所得に対する特例がなく、別途申告が必要です。

会社員ですでに年末調整している人や個人事業主で赤字の場合などは、納める税金がないため、住民税の申告は不要です。

また、所得税の確定申告を行っている場合も、別途住民税申告は不要です。理由は、所得税の確定申告を税務署へ行っており、そのデータを基に区役所や市役所が住民税を計算してくれるためです。

住民税申告と確定申告は、そもそも税金の種類が違う

住民税申告は、住民税と市民税の両方のことです。これに対して、確定申告は所得税のことです。住民税は地方税であるのに対して、所得税は国税です。

したがって、住民税申告は区役所や市役所へ行いますが、所得税の確定申告は税務署で行います。

副業の確定申告は青色申告ですべき?

確定申告には「青色申告」と「白色申告」の2種類があります。

「青色申告」ができるのは、次に挙げるいずれかの所得がある場合に限られます。

- 不動産所得

- 事業所得(事業、農業)

- 山林所得

副業が上記1~3に該当する場合、確定申告は「青色申告」で行うべきかについて解説していきます。

副業で青色申告するメリット

青色申告には税法上の様々な特典が用意されており、税務署に承認してもらえば誰でもこの特典を受けられます。

青色申告特別控除

青色申告特別控除は青色申告で受けられる代表的な特典です。事業所得や不動産所得などを計算する際、一定要件を満たせば最大で65万円が控除できます。

青色事業専従者給与

配偶者や子供、親族を従業員として雇用し給与を支払っている場合、労働の対価として適正な金額であれば、支払った金額を全額必要経費にできます。

貸倒引当金

売掛金や受取手形などの貸金が将来貸倒れるリスクを見越して、貸金額の5.5%を上限として貸倒引当金を必要経費にできます。

純損失の繰越控除と繰戻し還付

事業や不動産業などで赤字があり、かつその他の所得と損益通算してもなお赤字が残った場合(純損失)、純損失の金額を翌年以降3年間繰越できます。また、純損失が出た年の前年分に当該損失を繰戻して、前年に納付した所得税の還付を受けることもできます。

なお、青色申告の特典について詳しく知りたい場合は、以下のサイトを参照してください。

副業で青色申告するときの注意点

このように数々の特典がある青色申告ですが、確定申告をする誰もが受けられるものではありません。青色申告を受けるための注意点について解説します。

青色申告ができるのは事業所得・不動産所得・山林所得のみ

先にも触れましたが、青色申告ができるのは「事業所得」「不動産所得」「山林所得」3種類の所得がある場合に限られます。

例えば副業が「雑所得」や「一時所得」に該当する場合には、そもそも青色申告の対象である所得には該当しないため特典は受けられません。

開業届と青色申告承認申請書の提出が必要

事前に税務署から青色申告の承認を受ける必要があります。

新規に副業を開始した場合には、開始した日から2ヶ月以内に税務署へ「青色申告承認申請書」を提出する必要があります。また、承認申請に併せて事業の「開業届」も提出する必要があるため注意してください。

また、以前より続けている副業を白色申告から青色申告に変更する場合には、青色申告を受けたい年の3月15日までに「青色申告承認申請書」を提出すれば、その年の分から青色申告ができます。

副業による所得の計算方法は?

給与所得や雑所得、事業所得などは、所得ごとに所得金額を計算します。しかし、所得税はすべての所得を合算し、そこから所得控除を差し引いた課税所得金額に課税されます。これを総合課税といいます(なお、土地や建物、株式の譲渡など一部の所得については、総合課税のものと分けて税金を計算します。これを分離課税と言います)。

総合課税の場合は、課税所得金額に応じて5%〜45%の税率による税が課されます。令和19年12月31日までは、所得税とは別に、その年分の基準所得税額のうち、2.1%の復興特別所得税が課されます。

本業以外のアルバイトの給与所得など、副業における所得の種類

所得税では、収入を種類に応じて10の所得区分に分けて所得金額や税額を計算します。そのため、副業で確定申告をする場合はまず副業がどの所得に該当するのかを判断する必要があります。

副業における所得の種類は、主に給与所得と雑所得です。給与所得とは、その名の通り給与を受け取った場合の所得です。雑所得とは、ほかのどの所得にも該当しない所得で、例えば、執筆業やプログラマーの収入、アクセサリーや雑貨を作ってフリマアプリで販売した際の収入などが該当します。ただし、規模が大きくなると事業所得とみなされることがあるので注意が必要です。

収入から経費を差し引き、所得金額や所得税額を計算する

所得税は、一般的に次のようにして求めます。

1. 所得金額を求める

所得金額とは、収入から経費を差し引いたいわば利益です。雑所得のように経費がある場合は問題ありませんが、副業がアルバイトのように給料の場合、給料には経費はありません。その代わりに給与の金額に応じて一定の給与所得控除を給料から差し引き、給与所得金額を求めます。

副業があっても、通常は本業と副業を別で所得税を求めることはありません。本業の所得と副業の所得金額を合算し、所得金額を計算します。

2. 課税所得金額を求める

所得税では、その人の状況に応じて税負担を平等にするため、所得控除を設けています。所得控除とは、配偶者控除や扶養控除、生命保険料控除や地震保険料控除などです。1. で求めた所得金額から所得控除を差し引いたものが、課税所得金額になります。

3. 所得税の金額を求める

課税所得金額に所得税率を乗じて、所得税の金額を求めます。その後、本業などの給料で源泉徴収している所得税を差し引いて、納税額を求めます。

例えば、課税所得金額が400万円の場合は、400万円×20%-42万7,500円=37万2,500円が所得税の金額になります。本業などの給料で源泉徴収している所得税が30万円の場合は差額の7万2,500円を納付します。

住宅ローン控除などの税額控除がある場合は、求めた所得税の金額からさらに控除額を差し引くことができます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円未満 | 5% | 0円 |

| 195万円以上 330万円未満 | 10% | 9万7,500円 |

| 330万円以上 695万円未満 | 20% | 42万7,500円 |

| 695万円以上 900万円未満 | 23% | 63万6,000円 |

| 900万円以上 1,800万円未満 | 33% | 153万6,000円 |

| 1,800万円以上 4,000万円未満 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

参考:No.2260 所得税の税率|国税庁

確定申告ソフトを使えば初めてでもラクラク簡単!

>マネーフォワード クラウド確定申告を無料で始める

副業の確定申告の書類の書き方・記入方法は?

確定申告書とは、所得ごとの収入の金額や所得金額、税額の金額などを計算し記載する書類です。副業をしている場合の確定申告書の記入は、副業がどの所得になるのかで異なります。

副業が給与所得になる場合は、本業と副業を合わせて給与収入や給与所得の欄に記載します。副業が雑所得になる場合は、本業は給与に副業は雑の欄に記載します。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

①収入金額等「給与」欄

副業が給与所得である場合は、本業と副業の源泉徴収票の「支払金額」を合計して記入する。副業が雑所得である場合は、本業の源泉徴収票の「支払金額」を記入する。

②収入金額等「業務」欄

副業が雑所得である場合は、ここに収入金額を記入する。

③所得金額等「給与」欄

源泉徴収票の「給与所得控除額の金額」を記入する。副業が給与所得である場合は、本業と副業の「給与所得控除額の金額」を合計して記入する。

④所得金額等「業務」欄

副業が雑所得である場合は、収入から経費を差し引いた所得金額を記入する。

⑤税金の計算「源泉徴収税額」欄

確定申告書第二表「所得の内訳」の「源泉徴収税額の合計額」を記入する。

確定申告書の記載方法については、次のページで詳しく記載しています。ぜひご参照ください。

確定申告(青色申告)をすると会社に副業がバレる?

確定申告をすると会社に副業がバレると考えている人は多いかもしれません。会社の副業が見つかる原因は住民税の金額です。

会社の給料の場合、住民税の金額の通知や納付書が勤務先の会社に市区町村から送付されます。住民税の金額が自社の給料分より多いと、何か副業をしているのではないかと会社から疑われることになります。

実は、副業がアルバイトなど給料でない場合は、確定申告書の第二表「給与、公的年金等以外の所得に係る住民税の徴収方法」で「自分で納付」のチェックを付ければ、本業の給料に対する住民税の金額の通知や納付書は勤務先に、副業に対する住民税の金額の通知や納付書は自宅に届きます。そのため、会社に副業が知られることはありません。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

副業の確定申告(青色申告)をしないとペナルティが発生する

では、副業の確定申告をしなければ、どうなるのでしょうか。副業の確定申告をせずに、後で税務署にバレた場合は、ペナルティがあります。税金を納めることが遅れたことに対する延滞税なら、年8.7%(令和4年1月1日から令和6年12月31日までの期間、納期限の翌日から2月を経過した日以後の場合)のペナルティが発生します。

そのほかにも、無申告に対するペナルティとして無申告加算税が状況に応じて5~20%課されます。無駄な支出を控えるためにも、副業の確定申告はきちんと行っておきましょう。

確定申告ソフトを使えば青色申告も白色申告もラクラク簡単!

>マネーフォワード クラウド確定申告を無料で始める

副業も忘れずに確定申告(青色申告)しましょう!

副業と言っても、その種類や収入金額により、それぞれに適した確定申告の方法があります。知らずに確定申告を怠ると、後で大変な税額が発生する場合もあります。副業を始める場合は経費や取引の明細を保管し、必要に応じて正しい確定申告を行いましょう。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

サラリーマン・会社員の副業は確定申告(青色申告)が必要・不要?

原則、確定申告は必要です。詳しくはこちらをご覧ください。

確定申告をすれば会社に副業がバレる?

副業が給与所得以外であれば、知られない方法があります。詳しくはこちらをご覧ください。

確定申告をしないとどうなる?

税務署にバレると延滞税や無申告加算税などのペナルティがあります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

副業の確定申告の関連記事

-

副業で年20万超稼いでも課税されない場合と、20万以下でも申告が必要な場合の違いを徹底解説!

-

副業別の「所得の種類」まとめ!その副収入は雑所得?事業所得?

-

事業所得とは?雑所得との違いから、個人事業主・副業の確定申告の方法まで解説!

-

副業の確定申告のやり方は?スマホでの申告・正社員/アルバイト対応!

-

ダブルワーク時の確定申告方法・やり方をわかりやすく解説

-

副業で家賃や光熱費は経費にできる?按分計算や確定申告についても解説!

-

副業の確定申告で還付金を受け取れる?どんな人が対象になるのか解説

-

副業した後の税金の払い方は?確定申告する際の条件や注意点を解説

-

副業は住民税でバレる?会社にバレない方法と正しい確定申告方法を解説!

-

会社員の副業収入、20万以下ルールって何?税金はどうすれば良い?

-

副業したら青色申告にできる?節税やメリットは?やり方や条件を解説

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる