- 更新日 : 2024年4月10日

個人事業主の確定申告で経費にできるものは?書き方・勘定科目一覧

個人事業主として所得税の確定申告をするにあたり、所得を計算しなければなりません。所得は収入から必要経費を差し引いたものをいいますが、個人事業主としてはどのような経費が認められるのでしょうか?

この記事では、経費にできるものを勘定科目ごとに解説します。

目次

- そもそも個人事業主の経費とは

- 自宅兼事務所や事業での自動車使用には按分計算が必要

- 個人事業主の出費が「経費」と認められるかの判断軸

- 個人事業主が確定申告で必要経費に計上できる項目・勘定科目一覧

- 個人事業主が確定申告で必要経費に計上できない項目は?

- 確定申告書での経費項目の書き方

- 雑所得は経費計上できる?

- 副業やサラリーマンの確定申告で経費計上はできる?

- 白色申告でも経費計上できる?

- 個人事業主の経費計上で節税メリットを高める方法は?

- 個人事業主のいい加減な経費計上にはペナルティも

- 会計ソフトを使えば経費の帳簿付けも簡単!

- 個人事業主の経費支払いには「ビジネスカード」がおすすめ

- 個人事業主は必要経費を正しく計上しましょう

日々の取引入力、申告書の作成から申告作業まで、1つで完結するのが「マネーフォワード クラウド確定申告」。家計簿感覚で簡単に使えるので、初めての方にも多くご使用いただいています。

スマホのほうが使いやすい方は、アプリからも確定申告が可能です。

そもそも個人事業主の経費とは

経費とは、所得を得るために事業で発生した支出のことです。事業収入を得るためにかかった費用は原則として経費となり、課税対象額を減らすことができます。ただし、原則としてその年に債務が確定していないものは、その年の必要経費にはなりません。

なぜ経費を計上するのか

所得税における経費とは、その事業をするために必要な費用のことを言います。例えば、パン屋さんにおける小麦粉、美容院におけるシャンプーや染料などその事業になくてはならないものへの支払いを指します。

所得税においては、個人が得た収入から、その収入を得るために必要な経費を差し引いた額を「所得」として課税します。

つまり、所得税においては、原則として手元に残る利益(=所得)に対して課税されることになるため、収入を計上したら、それに合わせて必要な経費を計上するわけです。

経費を計上することによって利益(=所得)が少なくなり、課税される額が少なくなるのはメリットと言えます。しかし、利益(=所得)が少ないと一般的に事業主の手取りが少なくなってしまうのはデメリットと言えます。

しかしながら、これらメリット・デメリットを考慮するのではなく、事業において生じた経費は正しく計上し、適正な所得金額計算をすることが納税者に求められています。

計上できる経費の上限は?

その事業に必要な経費について、上限は設けられていません。時には、収入よりも必要経費の方が多い場合もあります。その時は、所得は赤字となり、原則として所得税は課税されないしくみになっています。しかしながら、経費のうち事業に必要でないものやプライベートで利用するものは認められませんので経費として計上できません。

自宅兼事務所や事業での自動車使用には按分計算が必要

自宅兼事務所の場合は、利用している面積、時間などで生活費と事業費を分けて申告する必要があります。

自宅兼事務所で家賃を経費にする場合や、ガソリン代や自動車税などを経費にしたい場合は、按分計算が必要です。確定申告における按分計算とは、費用を事業用とプライベート用に振り分けることを指します。費用のうち事業用に按分した分は、経費として計上できます。

按分の方法や割合に決まりはありません。実情に合っていれば問題ないとされています。根拠を聞かれた際に合理的な説明ができるよう、按分計算の根拠を明確に示せるようにしましょう。

例えば、自宅兼事務所の家賃は、事業用とプライベート用が一緒になっています。このような費用を「家事関連費」と言い、家賃のほか水道光熱費、通信費などが挙げられます。これらについては、事業における使用割合を明確に区分する必要があります。

以下では、自宅兼事務所の家賃、水道光熱費・通信費、自動車使用について、按分例を紹介します。

自宅兼事務所の家賃の按分の例

自宅兼事務所の家賃を経費にする場合は、床面積のうち事業用として使用している割合で按分するのが一般的です。

たとえば、自宅全体の専有面積が50平方メートルであり、そのうち事務所として利用しているのが20平方メートルだとします。家賃は毎月10万円としましょう。

このとき、事業用に使っているのは全体の40%です。そのため、家賃の40%である4万円分を経費にできる、と考えられます。

床面積100平方メートルの住宅を借り、事務所として使うスペースが30平方メートル、生活の場として使うスペースが70平方メートルであれば、家賃のうち30%を経費にすることができるでしょう。

何割で按分するかは、事業用としてどの程度自宅を使用しているかによります。個人事業主の場合は、家賃全体の3〜4割程度を経費にするケースが多いようです。

水道光熱費・通信費の按分の例

水道光熱費や通信費を按分する際は、専有面積に加えて、1日のうち事業用に使用している時間も考慮しましょう。水道光熱費などは営業している時間のみの使用となりますので、床面積按分などでは足りず、営業日数(休業日を除く)や営業時間なども考慮するのが合理的と考えられます。

たとえば、電気の使用時間が1日12時間、そのうち6時間自宅で仕事をしているとします。事務所として利用しているのは、全体の占有面積の40%です。このとき、電気代の40%が事務所として使用している部分にかかる水道光熱費です。さらに、そのうちの50%が、事業に使用している分と算出できます。

自動車使用の按分の例

営業でもプライベートでも利用する車についてはガソリン代をはじめ自動車税や自動車(固定資産)の減価償却費などの按分が考えられますが、走行距離での按分が合理的でしょう。ただし高速代のような利用目的が100%事業であるとわかっているものは按分の必要はありません。

たとえば、1ヶ月の走行距離が200キロメートルであり、そのうち100キロメートルが事業用だとします。このとき、ガソリン代の50%を経費にしましょう

ただし、高速代のように、事業用の出費であるか否かが明確にわかる場合は、按分する必要はありません。

自宅兼事務所で仕事をする場合についてより詳しく知りたい方は、こちらの記事をご参照ください。

個人事業主の出費が「経費」と認められるかの判断軸

個人事業主の出費が経費と認められるかの判断軸は、事業に関する支出であるか否かです。

一般的には経費に計上できる費用についても、事業で実際に使用していない場合は、経費にはできません。たとえば、完全に在宅で仕事を請け負っているイラストレーターの場合、車に関する出費は経費には計上できません。事業で車を使用していないためです。

経費にできるか迷ったら、自身の事業に直接関係あるか否かを考えましょう。

個人事業主が確定申告で必要経費に計上できる項目・勘定科目一覧

個人事業主が確定申告で必要経費に計上できる項目・勘定科目は、以下の通りです。

租税公課

事業税や固定資産税は、租税公課に含めることができます。自動車税や不動産取得税、印紙税や消費税も租税公課として取り扱います。ただし、所得税や相続税、住民税や交通違反金などは、経費として租税公課に含めることができません。

個人事業主が自宅を所有し、その自宅で仕事を行う場合の固定資産税は、総床面積に対する事業に使用している面積の割合などの合理的な割合部分のみ経費に算入することができます。

租税公課についてより詳しく知りたい方は、こちらの記事をご参照ください。

修繕費

資産や器具、機械装置、建物に関する通常の維持管理費や修理のための費用は、修繕費として経費扱いにすることができます。

修繕費の注意点は、原状回復のために支出する場合は修繕費となりますが、機能をアップさせるような修繕は資産計上して減価償却によって必要経費とすることになります。

修繕費の取扱いは非常に複雑ですので、不明な点があれば税務署や税理士など専門家に聞いたほうが無難です。

修繕費についてより詳しく知りたい方は、こちらの記事をご参照ください。

荷造運賃

荷造運送費や荷造発送費、梱包費などは荷造運賃として必要経費に算入することができます。

梱包に必要なダンボールやガムテープなども計上することができますが、翌年で使い切れないほど一度に大量に購入した場合には未使用分は経費とすることはできません。

荷造運賃についてより詳しく知りたい方は、こちらの記事をご参照ください。

水道光熱費

水道料、電気代、ガス代などのライフラインに関する費用が該当します。事業にかかった部分のみ経費とします。自宅を事業所としてPCを使い事業を行う場合などは、前述の家事関連費となりますので要注意です。

水道光熱費についてより詳しく知りたい方は、こちらの記事をご参照ください。

保険料

損害保険料や地震保険料、自動車保険料は経費に含めることができます。

ただし、自宅の住居部分は経費とならないため、按分する作業が必要になります。水道光熱費で使用したパーセンテージで按分したり、用途面積に応じて按分したりすれば問題ありません。ただし、按分においては明らかに区分できることが大切です。

保険料についてより詳しく知りたい方は、こちらの記事をご参照ください。

消耗品費

取得価額が10万円未満のものは、パソコンやタブレット、デジカメであっても消耗品費として経費算入することができます。

最近はクラウドサービスによってソフトウエアのライセンスという概念がなくなりつつありますが、ソフトウエアも無形固定資産に該当するため10万円未満もしくは耐用年数が1年未満という要件を満たせば、消耗品費等の経費とすることができます。

10万円以上の取得価額であっても使用可能期間が1年未満であれば経費となり、また青色申告者であれば申告書に一定事項を記載することで取得価額が30万円未満の資産まで経費とすることができます。(ただし、合計額が年間300万円まで)

この消耗品費に該当しない固定資産は、固定資産台帳に登録し、減価償却によって各年分を経費にしていくことになります。

雑費

雑費とは「ほかの経費にあてはまらないもの」に使う勘定科目です。例えば、ごみ処理代、引っ越し代、クリーニング費用なども事業収入を得るために必要な支出であれば、雑費として経費計上できます。また、振込料などの手数料、書籍代、税理士などへの報酬費用、安全協力費などの会費なども、事業収入を得るために必要と考えられる場合は、雑費の勘定科目を使って経費計上することが可能です。

なお、雑費と混同しやすい勘定科目としては消耗品費が挙げられます。消耗品費とは、コピー用紙や包装用紙、ボールペンなどの使ってなくなるものの仕訳をするときに用いる勘定科目です。

一方、雑費の勘定科目は、頻繁に発生するわけではない一時的な費用に使う傾向にあります。雑費として分類するものが多すぎると帳簿が見づらくなってしまうことがあるので、繰り返し発生する費用に関しては、雑費以外の勘定科目を使って分類するほうがよいでしょう。上の例で言えば、クリーニング費用が経常的に発生する場合には、「衛生費」などの勘定科目を作って管理するほうがよいと言えます。

消耗品費と雑費についてより詳しく知りたい方は、こちらの記事をご参照ください。

法定福利費

法定福利費とは、従業員を雇っている場合に事業者にかかる経費で、主として社会保険料の事業主負担分のことです。個人事業主であっても従業員数が5名以上の場合は原則として社会保険の強制加入となります。

社会保険を会社が半分負担することで経費算入できる以外に、コンプライアンスをアピールすることによる社会的信用を高めることができます。

法定福利費についてより詳しく知りたい方は、こちらの記事をご参照ください。

賃金給与

従業員への給与、賃金、賞与といった役務に対する報酬を給与として支払ったものが該当します。ただし配偶者などの親族に支払った給与は、一定の要件を満たさない限り必要経費とはなりませんので注意してください。

地代家賃

事務所や店舗、駐車場に関して支払った家賃や使用料は、地代家賃として経費に算入します。自家用の自動車に関する駐車場代は、事業に供した部分のみ経費とすることができます。前述の家事按分費をご参考ください。

地代家賃についてより詳しく知りたい方は、こちらの記事をご参照ください。

外注費

外部の法人や個人にデザインを依頼した名刺や封筒、会社のロゴなどは、外注費として経費処理します。会社名や商品のネーミングを外注したり、サイトそのものを構築してもらったりした場合も外注費となります。

外注費についてより詳しく知りたい方は、こちらの記事をご参照ください。

貸倒損失

売掛金などの債権の回収ができなくなった場合に用いる勘定科目が「貸倒損失」です。例えば、法的に債権が切り捨てられた場合には貸倒損失の勘定科目を使って仕訳をすることができます。

その他にも、債務者が債務整理をしたなどの状況のときも、全額を回収できないことが明らかになったときは、明らかとなった年度において貸倒損失の勘定科目を使って仕訳ができます。また、取引を停止した後に弁済がない場合、高額な債権回収費用が発生し、債権そのものの額を超える場合なども、貸倒損失として経費計上します。

貸倒損失についてより詳しく知りたい方は、こちらの記事をご参照ください。

新聞図書費

事業上の必要知識を得たり、情報収集したりするために購入した雑誌や書籍、新聞などの費用については、図書費、新聞図書費などの勘定科目で必要経費とすることができます。

紙媒体だけでなく、電子書籍やメールマガジンの購読料、サブスクリプション費用についても、事業継続に必要なものは、費用として処理できます。

新聞図書費についてより詳しく知りたい方は、こちらの記事をご参照ください。

支払手数料

販売手数料や振込手数料、仲介手数料、代引き手数料が支払手数料に該当し、必要経費となります。

支払手数料についてより詳しく知りたい方は、こちらの記事をご参照ください。

寄附金

個人事業主は、原則として寄附金を経費とすることはできません。 ただし、日本赤十字社に対する寄附金など一定の寄付金であれば経費ではなく寄附金控除という所得控除により納税額を安くすることができます。

また、寄附金特別控除といって所得税額から控除できる場合もあります。

寄附金についてより詳しく知りたい方は、こちらの記事をご参照ください。

減価償却費

固定資産に計上した固定資産は一定の期間で経費として費用処理していくことになります。これを減価償却費といいます。一定の期間は耐用年数と呼ばれ、資産に関する耐用年数は法令により定められています。

減価償却費についてより詳しく知りたい方は、こちらの記事をご参照ください。

旅費交通費

電車、バス、タクシー代、宿泊代が経費に該当します。

Suicaなどの電子マネーは履歴だけでなく、打ち合わせの日付などと連動させることで事業用として使用したと証明しやすくなります。プライベートと混合されやすい経費はしっかりと事業用であると証明できるようにしておきましょう。

旅費交通費についてより詳しく知りたい方は、こちらの記事をご参照ください。

修繕積立金

個人事業主が不動産収入を得ようと賃貸用マンションを購入し、修繕積立金を支払っている場合は、実際には修繕をしておらず積み立てているに過ぎないため、原則として経費に含めることができません。

ただし、修繕積立金は区分所有者として強制納付しなければならない性質であることから、適正な管理規約に沿っており一定の要件を満たせば経費とすることができます。

参考:賃貸の用に供するマンションの修繕積立金の取扱い|国税庁

修繕積立金についてより詳しく知りたい方は、こちらの記事をご参照ください。

未償却の繰延資産(開業費/創立費/社債発行費など)

繰延資産で開業費、開発費については未償却のものがあれば、いつでも経費算入することができます。その他の繰延資産もその支出の効果の及ぶ期間の均等償却により経費に計上できます。

開業した当初は赤字が続いていたものの数年後に黒字に回復した場合、償却していなかった開業費をその年分の経費として算入することができます。

ただし、既に償却した分に関して経費算入することはできないため注意が必要です。

繰延資産についてより詳しく知りたい方は、こちらの記事をご参照ください。

通信費

電話代や切手代から、プロバイダ料、携帯電話料金まで通信費として算入することができます。

プライベート用と事業用とで別々に支払っていれば問題ありませんが、兼用している場合、通話料などで按分する必要が出てきます。

通信費についてより詳しく知りたい方は、こちらの記事をご参照ください。

広告宣伝費

会社の商品やサービスなどを、不特定多数の消費者に対して販売するために必要な経費を「広告宣伝費」の勘定科目を使って仕訳をすることができます。テレビや雑誌などのメディアに掲載する費用、宣伝目的のプロモーションを開催したときにかかった費用は、いずれも広告宣伝費です。また、商品やサービス、企業そのもののイメージアップに使う費用も広告宣伝費と処理することができます。

類似する勘定科目に「販売促進費」があります。間接的に商品やサービスなどを宣伝するときは広告宣伝費、購入対象者やサービス利用者に直接会って宣伝活動を行うときは販売促進費と分けることができるでしょう。後で見返しやすい帳簿を作成するためにも、選択する勘定科目の基準を定めておくことが大切です。

広告宣伝費についてより詳しく知りたい方は、こちらの記事をご参照ください。

接待交際費

接待交際費は公私混同しやすい部分なので、税務調査の際には税務署から厳しいチェックが入ることは間違いありません。

個人事業主であっても法人であっても、その接待交際を通じてビジネスチャンスをつかみ売上に貢献したとなれば、経費算入できます。また顧客を招待して飲食を伴った会合を開くといったビジネスに直結しているものも、経費として算入することができます。

接待交際費についてより詳しく知りたい方は、こちらの記事をご参照ください。

専従者給与

専従者給与とは、生計を同じくしている配偶者や親族が、個人事業主が行う事業に従事しているときに支払う給与のことです。本来は経費として計上できませんが、個人事業主が青色申告者であり、なおかつ事業に従事する親族がその年の12月31日時点で15歳以上、1年のうち6カ月以上(事業年度が1年未満のときは1/2以上の期間)を事業に専従している場合は特例が適用され、労働の対価として適切な金額であれば必要経費として計上できます。

この場合には、必要経費にしようとする年の3月15日までに「青色事業専従者給与に関する届出」の提出が必要となります。

また、個人事業主が青色申告者でなく、白色申告の場合には、専従者が配偶者のときは86万円、配偶者以外のときは一人につき50万円を専従者控除として計上し、課税所得額を減額することが可能です。ただし、専従者控除を適用するときは、前年の事業所得などの金額を専従者の人数に1を加えて割った金額が上限となる点に注意しましょう。

専従者給与についてより詳しく知りたい方は、こちらの記事をご参照ください。

個人事業主が確定申告で必要経費に計上できない項目は?

個人事業主が経費計上できないものとしては、根拠がなく、かつ、一定の常識の範囲を超えた経費などが挙げられます。

例えば年間売上が300万円であるにも関わらず、毎月数十万円もの接待交際費を支払っているときは、全額を経費として認められない可能性があるでしょう。

特殊な事情がある場合には、それが客観的に証明できる資料を添付しておきましょう。

その他にも、経費計上できない項目やケースをいくつか紹介します。

事業とは関係のない支出

事業で英語が必要な場合であれば、英会話スクールの授業料や書籍代も経費にできることがあります。この場合は、ある程度その事業で必要とする英語に特化するなど、事業との関連性が認められないといけません。

その他にも、個人事業主自身の生活のための支出も、経費にはなりません。

事業主自身の福利厚生関連の支出

個人事業主は福利厚生関連の費用を経費にすることができません。例えば健康保険料や健康診断の費用、スポーツジムの会費なども経費対象外です。ただし、従業員を雇用している場合は、従業員の健康診断費用は、経費計上できます。

事業主自身に課せられた税金

個人事業主自身の税金は、経費計上できません。例えば、個人の所得税や住民税などはいずれも経費対象外です。

ただし、事業に関わる税金であれば経費計上できます。例えば個人事業税や事業で支払った印紙税は経費対象です。また、自宅兼事務所として使用している不動産の固定資産税や自動車税は、家事按分して経費計上できます。

その他、個人事業税や税込経理方式における消費税などを租税公課として経費計上できます。

確定申告書での経費項目の書き方

確定申告書での経費の書き方は、申告方法によって異なります。

以下では、青色申告の場合と白色申告の場合、それぞれの経費の書き方について見ていきましょう。

青色申告の場合

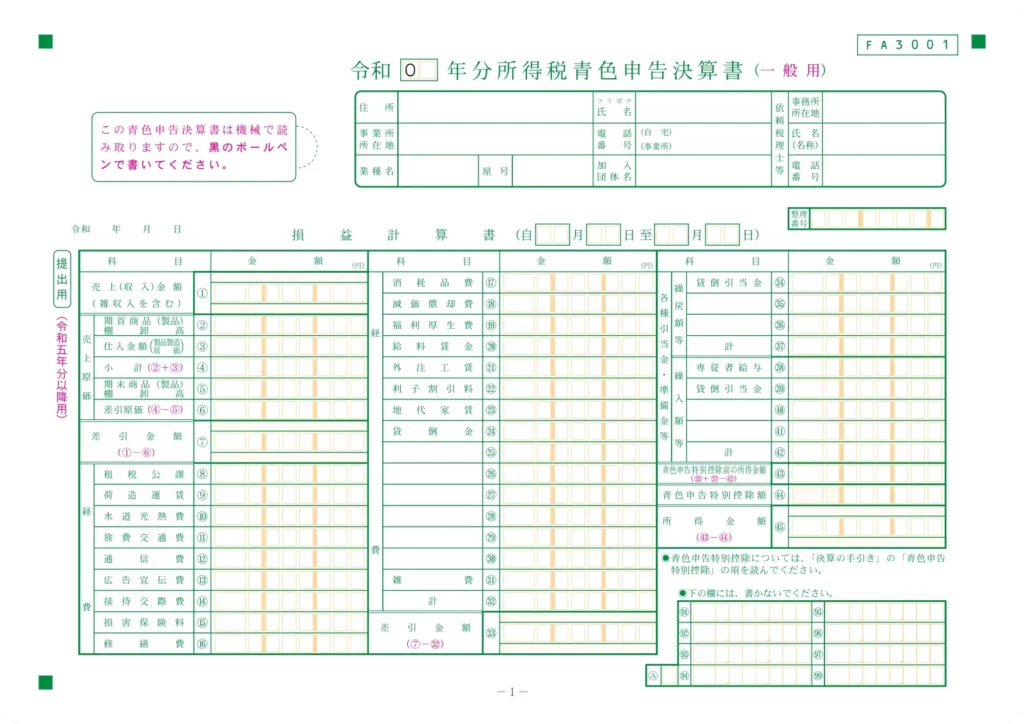

青色申告の場合は、「青色申告決算書(一般用)」に必要事項を記入し、確定申告書とともに提出しましょう。

青色申告決算書1ページ目の損益計算書部分に経費という部分があります。勘定科目ごとに合算した額をそれぞれ記載しましょう。

2ページ目には、月別の売上金額と仕入金額を記載します。自分以外に給料賃金や専従者給与を支払っている場合は、氏名や年齢、支給額、源泉徴収税額も記入してください。

決算書の3ページ目には減価償却費を記入しましょう。また、地代家賃の内訳欄には、オフィスとして使用している物件の住所や賃借料、そのうち必要経費に算入する額などを記載してください。

白色申告の場合

白色申告の場合は、「収支内訳書(一般用)」を記入し、確定申告書とともに提出しましょう。

収支内訳書の1ページ目には、経費の部分に勘定科目ごとに合算した額を記載します。給料賃金や事業専従者の給与、弁護士や税理士などへの報酬を支払っている場合は、その内訳や支払い先なども記入してください。

2ページ目には、仕入金額の明細を記入しましょう。仕入税額控除を受けるためには、仕入れ先の登録番号(法人番号)の記入も必要です。さらに、減価償却費の詳細や地代家賃の内訳も記入しましょう。

雑所得は経費計上できる?

雑所得を計算する際も、経費計上できます。

雑所得は、本業で得られる所得以外の所得のことです。会社に勤めている給与所得者の場合は、会社からの給与以外の所得が雑所得に該当するケースが多いです。

雑所得を算出する際は、売上を得るために支払った費用を、売上の合計額から差し引きましょう。

雑所得の経費を計上する際も、雑所得に直接関係がある費用のみを正しく計上しなければなりません。また、領収書やレシートなどの書類を保管しておき、支払った事実を証明できるようにしましょう。

副業やサラリーマンの確定申告で経費計上はできる?

副業による所得の合計額が20万円を超える場合は、サラリーマンであっても原則確定申告が必要です。

副業の所得が雑所得、事業所得、不動産所得のいずれかに該当する場合、副業のために必要な支出であれば経費計上できます。

一方、サラリーマンの給与所得については、原則として経費計上が認められません。その分、給与に応じて給与所得控除額が定められています。給与収入から控除額を差し引いた分が、所得税の課税対象です。

また、給与所得者には「特定支出控除の特例」も認められています。これは、特定支出の合計額が給与所得控除の2分の1を超える場合、超過分を給与所得控除額とともに差し引けるという制度です。

白色申告でも経費計上できる?

白色申告でも、事業に必要な支出については経費計上できます。

白色申告だからといって、経費にできる金額の上限や項目の制限などがあるわけではありません。青色申告と同様に、支払いの事実を証明できる書類を用意したうえで、金額や項目などを抜け漏れなく正しく記載しましょう。

ただし、10万円以上の備品や機器は、一括で経費計上できません。

個人事業主の経費計上で節税メリットを高める方法は?

経費を適切に計上することで、課税所得額を減らし、節税につなげることができます。

次の2つの方法も検討してみましょう。

- 青色申告特別控除を利用する

- 困ったときは税理士に相談する

それぞれの方法についてわかりやすく解説します。

青色申告特別控除を利用する

控除額を増やすことで課税所得額を減らすことが可能です。青色申告者である場合であれば、事業所得があり、所得関連の取引を複式簿記により記帳し、確定申告時に貸借対照表と損益計算書を提出すると55万円の青色申告特別控除が適用されます。

また、仕訳帳を電子帳簿保存しているかまたは、確定申告時の貸借対照表と損益計算書の提出をe-Taxで実施すると、青色申告特別控除額が65万円に増額されます。

なお、青色申告者であれば、複式簿記や貸借対照表と損益計算書の提出をしないときでも10万円の青色申告特別控除額が適用されます。控除額を増やすためにも、個人事業主として事業を行うときは、青色申告事業者の登録も行いましょう。

困ったときは税理士などに相談する

何が経費計上できるかできないかで迷ったときは、税務署や税理士に相談しましょう。また、税理士に相談することで、節税に対するアドバイスを得られることもあります。

なお、税理士に支払う報酬は、経費計上が可能です。業務委託費や支払手数料などの勘定科目で仕訳を実施して、適切に帳簿につけておきましょう。

個人事業主のいい加減な経費計上にはペナルティも

税務調査では、まず売上や経費の帳簿をチェックし、その根拠資料の提示を求められます。帳簿に記載しているものの、根拠資料が示せない場合には経費として認めることが難しいと言えます。

このような場合には、調査の結果、修正申告により不足分の税金が追徴され(過少申告加算税)、納付が遅れたことに対する税金(延滞税)を支払うことになります。確たる資料に基づき、経費を計上するルールを守りましょう。

参考:No.2026 確定申告を間違えたとき|国税庁、No.9205 延滞税について|国税庁

会計ソフトを使えば経費の帳簿付けも簡単!

帳簿付けには、会計ソフトを使うことがおすすめです。

会計ソフトなら、仕訳を入力するだけで自動で複数の帳簿を作成でき、計算間違いや転記ミス、記入漏れなどを回避することができます。会計処理のわずらわしさを減らすためにも、会計ソフトを検討してみましょう。

また、会計ソフトを導入することで、税金の計算が簡単にできるだけでなく、キャッシュフローを把握しやすくなるというメリットもあります。経営状態を正確に把握して運営していくためにも、会計ソフトを活用しましょう。

個人事業主の経費支払いには「ビジネスカード」がおすすめ

個人事業主が経費を正しく計上するためには、ビジネスカードを利用するのがおすすめです。ビジネスカードとは、法人や個人事業主に発行されるカードのことです。事業用の出費はビジネスカードを使って支払うことで、経費とプライベート用の出費を簡単に区別できます。領収書を整理する手間が省け、日々の会計処理や確定申告書類の作成をよりスムーズに行えるのが魅力です。

ビジネスカードにはさまざまな種類があるため、使いやすいものや、ポイント還元率が多くお得なものを選びましょう。

マネーフォワード ビジネスカードの特徴

マネーフォワードビジネスカードは、初期費用・年会費無料(一部条件あり)で利用できるビジネスカードです。利用明細をリアルタイムで反映できるのが魅力で、証憑の回収状況を一元管理できます。

ポイント還元率は1〜3%であり、ポイントを活用することでコストを削減できるのもメリットです。また、目的別にカードを何枚でも発行できます。

マネーフォワード クラウド未登録でも申し込めるため、経費計算を効率化したい方は、申し込みを検討してはいかがでしょうか。詳細は以下をご覧ください。

経営を前に進めるビジネスカード マネーフォワードビジネスカード

個人事業主は必要経費を正しく計上しましょう

個人事業主は、事業にかかった費用と生活費が混同してしまう傾向にあります。正しく必要経費を計上することで、節税を実現していきましょう。

しかし、むやみに支出を経費にするのではなく、事業に関する費用だけを経費として区別し、帳簿に記載しましょう。不明瞭な点があるときは税務調査で指摘されることがあり、場合によっては追徴課税を請求される可能性があります。また、利益が少ないときは金融機関から融資を受けにくくなることもあるので注意が必要です。

自宅兼事務所のときは、合理的な方法で按分計算しましょう。例えば車であれ、家賃であれ、できる範囲で極力合理的な方法で計算することをおすすめします。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

経費とは?

事業に使用した費用のこと。経費として計上することで、課税対象額を減らせ、節税につながります。詳しくはこちらをご覧ください。

確定申告で経費として申告できる項目は?

租税公課や宣伝広告費、保険料、消耗品費、雑費、通信費、減価償却費、修繕積立金、接待交際費、旅費交通費などの項目があります。いずれも事業に必要な費用であることが条件となります。詳しくはこちらをご覧ください。

自宅兼事務所の場合の経費はどう計算する?

合理的に按分計算することが必要です。例えば家賃であれば面積に応じて生活費と事業費に分けることができます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談していただくなど、ご自身の判断でご利用ください。

確定申告 経費の関連記事

-

個人事業主の食費は確定申告で経費にできる?

-

家事消費(自家消費)とは?仕訳と具体例から解説

-

材料費は確定申告で必要経費にできる!仕訳や勘定科目も解説

-

確定申告で交通費を経費にできる条件とは

-

資格取得費用は確定申告で経費にできる?

-

個人事業主は確定申告で生活費を経費にできる?仕訳や記帳方法も解説!

-

取材費とは?仕訳方法や確定申告での処理を解説

-

新聞代は確定申告で経費にできる?仕訳や軽減税率についても解説!

-

確定申告で通信費を経費にすることはできる?

-

個人事業主は自分の給与を経費にできる?事業主貸の仕訳についても解説!

-

車検代は経費にできる?確定申告の仕訳と注意点について解説

-

固定資産税は必要経費になる?かしこく租税を経費に変えるコツ

-

【確定申告】ガソリン代の勘定科目や仕訳例を解説

-

個人事業主・フリーランスの家賃は確定申告で経費にできる?按分計算の方法も解説!