- 更新日 : 2025年2月27日

特定口座年間取引報告書と確定申告についてわかりやすく解説!

株式投資などを始めると、年明けに「特定口座年間取引報告書」という書類が証券会社から送付されてきます。この書類は1年の株式取引の損益が記されているというだけでなく、確定申告などにも使う個人投資家にとって大切な書類です。

ここでは「そもそも特定口座年間取引報告書の特定口座とは?」という点も含め、この書類の使い方と見方について解説します。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

そもそも「特定口座」とは

そもそも特定口座は、上場株式等の譲渡益課税について個人投資家の申告手続きを簡素化するための制度です。投資家が上場株式などの投資商品を保有する場合に、年単位でその取引状況について証券会社側が計算を行い、作成するのが「特定口座年間取引報告書」です。

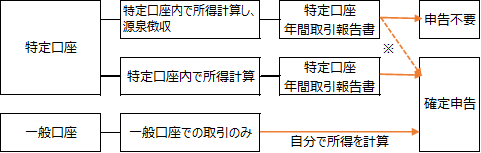

投資を始めるにあたって証券会社に取引のための口座を作りますが、その際、大きく分けて「特定口座」と「一般口座」どちらかになります。

特定口座は、1つの証券会社につき1つの口座のみ開設できるもので、源泉徴収ありと源泉徴収なしの2区分あります。

- 源泉徴収あり

証券会社側で源泉徴収までしてくれるので、確定申告の必要がない - 源泉徴収なし

証券会社作成の「年間取引報告書」により簡単に確定申告ができる

一方、一般口座では書類作成から確定申告まで自分でしなければなりません。

取引の対象となる株式等が一般口座でしか扱えない場合には、一般口座とするしかありません。

※他の会社の特定口座との相殺や繰越控除などは確定申告が必要となります。

特定口座制度は誰のためのもの?

特定口座年間取引報告書の「特定口座」は、上場株式等の取引などの損益に対して課せられる税金の申告・納税手続きを簡単にする目的で2003年1月から導入された、個人投資家のための制度です。

特定口座年間取引報告書には、上場株式などの取引をした個人投資家に対し、証券会社が1年分の損益を計算して報告書としてまとめられています。

特定口座年間取引報告書には損益だけでなく、どの税金をどれだけ納めなくてはならないかについても書かれているので、簡単に確定申告をする場合でも難しくありません。

特定口座の種類

特定口座は1つの証券会社につき1人1口座しか作れません。

先述のように特定口座には「源泉徴収ありの特定口座」と「源泉徴収なしの特定口座」の2種類があり、当該年の最初の株式譲渡(または信用取引の差金決済)・償還及び配当等の受け入れまでに、どちらにするかを選択します。

一度どちらかを選択してしまうと、原則として当該年中は変更できません。

| 確定申告が不要。 | 原則、確定申告が必要。 |

| 確定申告をしなければ、配偶者控除や扶養控除等の対象となる者の合計所得金額に含まれない。 | 配偶者控除や扶養控除等の対象となる者の合計所得金額に含まれるため、所得要件を満たさない場合もでてくる。 |

| 給与所得者に対する所得税申告の対象外となる場合でも、一律で源泉徴収される。 | |

| 他の会社の特定口座との相殺や損失の繰越控除を利用する場合は確定申告が必要。 |

どちらの特定口座を選んでも特定口座年間取引報告書は発行されますが、「源泉徴収ありの特定口座」を選択した場合、株式譲渡によって生まれる損益に課せられる税金は、全て証券会社によって源泉徴収により天引きされるため、確定申告の手続きが不要になります。

ただし確定申告をしない場合は、株式取引が赤字だった場合にその分を翌年以後3年にわたって控除してもらえる「上場株式等に係る譲渡損失の損益通算及び繰越控除(損失の繰越控除)」などが利用できません。もしこの制度を利用したい場合は確定申告の必要があります。

「源泉徴収なしの特定口座」を選んだ場合は、特定口座年間取引報告書を使って自分で確定申告をする必要があります。また、株式譲渡によって生じた所得が合計所得金額に含まれるため、所得要件のある配偶者控除、扶養控除等の所得控除においては不利となります。

「源泉徴収ありの特定口座」を選んでおり、かつ確定申告をしなければ、この場合の合計所得金額に株式譲渡によって生じた所得は含まれないことになっています。

特定口座年間取引報告書とは

証券会社などで作成される特定口座年間取引報告書は、源泉徴収のありなしにかかわらず翌年1月末までに投資家に届き、そして税務署にも提出されます。

また、取引報告書につき電子交付の同意をした場合には、証券会社のHP上で過去の「年間取引報告書」や「取引報告書」などを閲覧することができます。報告の様式はHPでの閲覧も証券会社によって書式は異なりますが、表示される項目は同じです。

年間取引報告書には、「上場株式等の譲渡損益」と「上場株式等の配当等」の2つが記載されます。これらの所得は、いずれも給与所得、事業所得などの各種所得金額を合計して所得税額を計算する総合課税と異なり、分離して税額を計算するため、「申告分離課税」と呼ばれます。

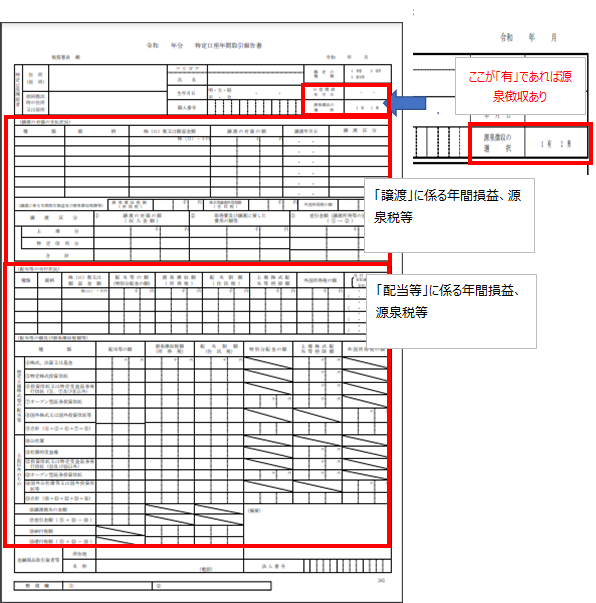

【特定口座年間取引報告書】

上場株式等の譲渡損益は、以下の計算式でで求めます。

また、上場株式等の配当等は、上場株式等の利子、配当、収益の分配金などであり、こちらはマイナスになることはありません。

特定口座年間取引報告書と確定申告

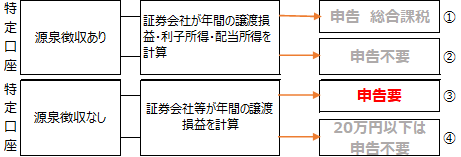

例えば、特定口座をもつ給与所得者の場合、給与所得や退職所得以外の所得合計が20万円を超えたら確定申告が必要となります。

特定口座を保有の場合、年間取引報告書に記載された上場株式等の譲渡損益については、「源泉徴収あり」、「源泉徴収なし」によって次のように判断が分かれます。

原則として、特定口座の源泉徴収ありを選択した場合には、確定申告は不要となりますが(②)、例えば、配当所得では「配当控除」と呼ばれる税額控除制度があります。配当所得について確定申告で配当控除を受けるためには、総合課税による確定申告が必要となります(①)。

また、源泉徴収なしを選択した場合には、原則として確定申告が必要ですが(③)、譲渡益等が20万円以下の場合には確定申告は不要です(④)。

したがって、源泉徴収ある・なしにかかわらず、特定口座をもつ人は確定申告についてよく考える必要があります。

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

上場株式等の譲渡損益の確定申告について

特定口座において「源泉徴収なし」を選択していた場合には、原則として確定申告を行うことになります。

確定申告にあたっては、一般口座の場合は、確定申告では必ず「株式等に係る譲渡所得等の金額の計算明細書」を添付する必要があります。しかし、その年中にその特定口座以外に株式等の譲渡がない場合には、「特定口座年間取引報告書」の添付で済ませることが可能となります。

したがって、特定口座において「源泉徴収なし」を選択し、その報告書以外に株式等の譲渡等がない場合の確定申告に必要なものは次のとおりです。

- 確定申告書

- 分離課税用の申告書(第三表)

- 特定口座年間取引報告書

この簡便さが「簡易申告口座」とも言われる理由です。

特定口座で生じた譲渡損益について、詳しくは以下の記事をご参照ください。

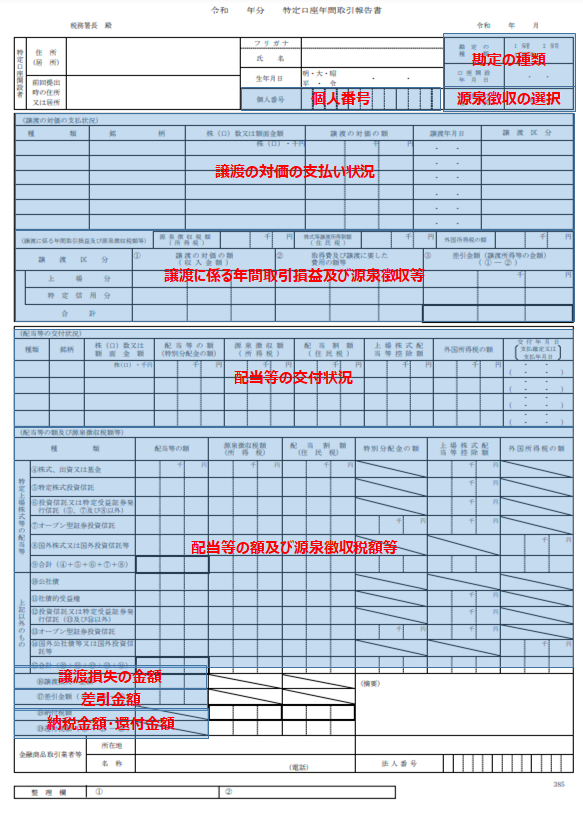

特定口座年間取引報告書の見方

特定口座年間取引報告書を見慣れない方の中には、各項目の意味がわからない方も多いことと思います。

そこで、国税庁のHPに掲載されている「特定口座年間取引報告書」書式に基づき、それぞれの項目に分けて説明します。また、これは一般口座で自分で確定申告書に添付する計算明細書の書き方の参考ともなります。

この特定口座年間取引報告書には、具体的にどのような内容が書かれているのでしょうか。以下で主要な項目を見ていきましょう。

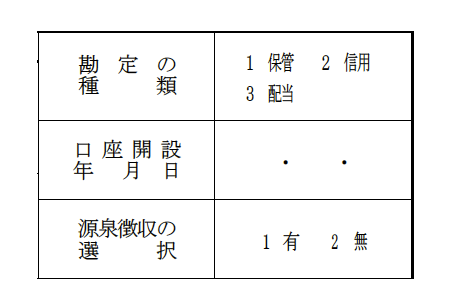

勘定の種類、口座開設年月日、源泉徴収の選択

書類の右上部にある欄です。「保管」は現物取引口座を、「信用」は信用取引口座を、「配当」は配当金等を株式譲渡によって生じた利益として通算する口座を指します。

その下に口座開設年月日が記載されます。

さらに下段には、源泉徴収の有無が記載されます。この欄が「有」であれば「源泉徴収あり」となり、所得があれば源泉徴収の欄(所得税・住民税)に金額が記載されます。

個人番号

![]()

証券会社などから税務署へ提出する特定口座年間取引報告書などの法定調書にはマイナンバーが記載されますが、通常は記載されていません。

証券会社から税務署へ提出する年間取引報告書には、マイナンバーは記載されます。確定申告時にマイナンバーの記載を求められた場合には記入してください。

譲渡の対価の支払状況

銘柄ごとの譲渡情報が記載されます。ここで確認できなくても年に何度かに分けて「取引残高報告書」により、明細は確認できます。

譲渡に係る年間取引損益及び源泉徴収額等

この欄には、上場株式等の譲渡取引について記載されます。先に、銘柄などごとの支払状況があり、その下に源泉等や譲渡損益が示されます。

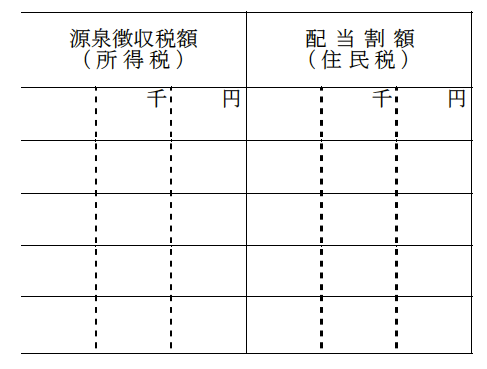

源泉徴収額(所得税)/ 株式等譲渡所得割額(住民税)/ 外国所得税の額

源泉徴収ありの場合には、その下の欄の差引金額(譲渡所得等の金額)に係るそれぞれの税金が記載されます。

- 源泉徴収額(所得税)には、差引金額(譲渡所得等の金額)に対する所得税及び復興特別所得税(15.315%)が示されます。

- 株式等譲渡所得割額(住民税)には、差引金額に対する住民税(5%)が示されます。

- 外国所得税の額には、外国法人が発行する債券で一定のものの譲渡益に係る税金が示されます。

![]()

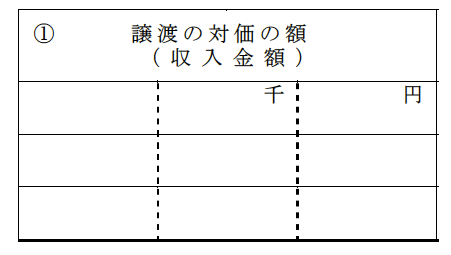

譲渡の対価の額(収入金額)

上場株式等を売却した場合に生じた取引金額の総額が記入される欄です。

上場分は「収入金額 = 譲渡株数 × 譲渡単価」で計算され、特定信用分は売建が「収入金額 = 売建玉金額 − 賃株料」、買建が「収入金額 = 売返済金額 + 逆日歩(受取)」で計算されます。なお、この欄においてはまだ約定金額であり、取引手数料は差し引かれていません。

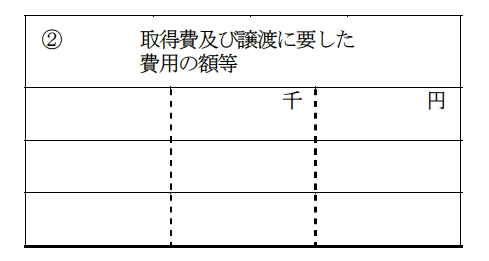

所得費及び譲渡に要した費用の額等

株式等を購入した場合に生じた取引金額と往復分の手数料(消費税込)の総額が記入される欄です。往復とは、購入時と売却時という意味です。

上場分は「譲渡株数 × 平均取得価額 + 譲渡時の税込手数料」で、「特定信用分」の売建は「買返済金額 + 往復手数料 + 事務管理費 + 逆日歩(支払)」、買建は「買建玉金額 + 往復手数料 + 事務管理費 + 買金利 + 名義書換料」で計算されます。

差引金額(差損益金額)

譲渡の対価の額(収入金額)から取得費及び譲渡に要した費用の額等を差し引いた金額が記入される欄です。

配当等の交付状況

交付された配当等の銘柄が、交付された日付順で記載される欄です。「種類」には国内株式、投資信託、外国株式、外国投信などが記載されます。

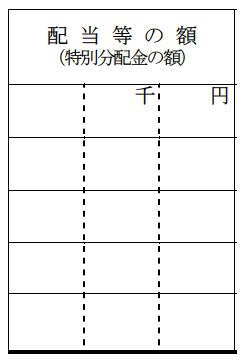

配当等の額(特別分配金の額)

特定口座年間取引報告書を発行する証券会社を通じて支払われた配当等合計額が記載される欄です。配当等の交付状況の内容に応じて、普通分配金・特別分配金(元本払戻金)の額が記載されます。元本払戻金は非課税であり、個別元本・取得価額から減額されます。

源泉徴収額(所得税)・配当割額(住民税)

配当等の額(特別分配金の額)から源泉徴収された所得税(及び復興特別所得税)と住民税が記載され、源泉徴収ありの場合に表示される項目です。譲渡所得と同様に、所得税・復興特別所得税率は15.315%、住民税率は5%となっています。

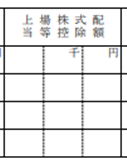

上場株式配当等控除額

外国資産に投資する投資信託等の配当等について、外国とわが国の二重課税が課されることを避けるための控除額です。

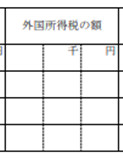

外国所得税の額

外国資産に投資する投資信託等の配当等について、外国へ納めた所得税額です。

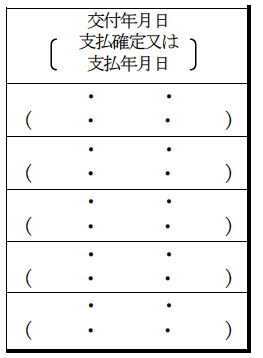

交付年月日(支払確定日または支払年月日)

上段が配当等の支払年月日、下段が支払確定日となります。

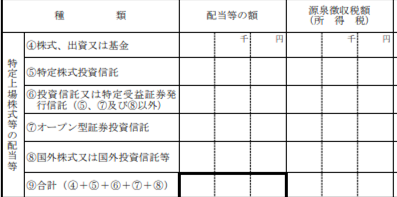

配当等の額及び源泉徴収税額等

その年中に特定口座で受け入れた配当金等の額(外国株式等を含む)です。

なお、この欄は、特定上場株式等の配当等と、それ以外の上場株式等の配当等とに区分し、それぞれ記載しています。(次項参照)

配当等の交付状況の各欄に記載された個別の所得税額及び住民税額の合計が記載されています。

特定上場株式等の配当等

特定上場株式等の配当等について、5種類に分類されています。

- 株式、出資または基金 :国内上場株式など

- 特定株式投資信託 :国内上場ETFなど

- 投資信託又は特定受益証券発行信託 :国内上場JDRなど

- オープン型証券投資信託 :株式投資信託など

- 国外株式又は国外投資信託等 :外国株式、外国ETFなど

譲渡損失の金額

配当等の合計で損失が発生した場合に金額が表示されます。

![]()

差引金額

配当等の額の合計額(特定上場株式等の配当等と上記以外のものの合計額)から、譲渡損失の金額を差し引いた金額です。マイナスとなる場合にはゼロと表示されます。

![]()

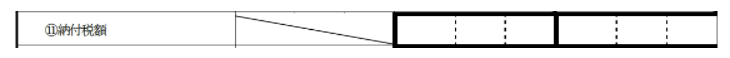

納付税額

最終的な納付すべき所得税及び住民税の額がここに記載されます。

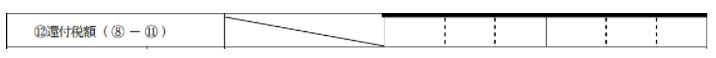

還付税額

既に源泉徴収されている税額から納付税額が超える場合は、還付された所得税及び住民税の額がここに記載されます。

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

確定申告時における特定口座年間取引報告書の添付は不要

税制改正により、平成31年より確定申告書の提出にあたって特定口座年間取引報告書の添付は不要となりました。

ただし、その年中において、一つの特定口座以外に株式等の譲渡がない場合には、「国定口座年間取引報告書」の添付をすれば、「株式等に係る譲渡所得等の金額の計算明細書」の添付に代えることができます。

まずは年間取引報告書を利用して確定申告を簡単に

特定口座を開設しておくと、自分で年間の取引について計算をする手間が省けます。特定口座の源泉徴収の有無にかかわらず、他の所得との関係を考えて確定申告するかどうかを慎重に判断しましょう。

確定申告書を提出する際は、扶養関係などにもよりますが国民健康保険料や介護保険料などの額に影響を及ぼすこともありますので、気になる点を挙げておいて早めに税務署に相談しにいくとよいでしょう。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

よくある質問

特定口座とはなんですか?

上場株式等の譲渡益課税について個人投資家の申告手続きを簡素化するための制度です。詳しくはこちらをご覧ください。

特定口座年間取引報告書とはなんですか?

投資家が上場株式などの投資商品を保有する場合に、年単位でその取引状況について証 券会社側が計算を行い、作成する計算書です。 詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

学生のアルバイト・業務委託の確定申告と勤労学生控除を解説!

学生でも、アルバイトなどで収入があれば所得税がかかり、確定申告が必要な場合があります。本記事では、学生で確定申告をしなければならないケースや確定申告する方法について説明します。 学生アルバイトでも確定申告が必要な場合がある 所得税は個人の所…

詳しくみる個人事業主の退職金制度を知ろう

フリーランスとして働く人が増えているなか、個人事業主の退職金制度について知りたい人も多くなっているのではないでしょうか。 中には、「個人事業主には退職金が出ない」と考えている人も多いと思いますが、個人事業主でも退職金を用意することができます…

詳しくみる振替納税とは?確定申告で口座振替が使える制度?便利な点と注意点を解説!

あなたは振替納税を利用していますか? 振替納税を利用すると、確定申告で計算した税金(所得税など)を自動で口座振替してもらえるのでとても便利です。しかし、利用するにあたっていくつかの注意点がありますので、本記事で詳しく解説します。 振替納税と…

詳しくみるできればお世話になりたくない、被災したら受け取れる災害弔慰金について解説

いくら備えていても避けられないもの、それが自然災害です。 2011年の東日本大震災をはじめとして、熊本の地震や広島の豪雨、巨大台風など、近年は死者・行方不明者を出す自然災害が相次いでいます。もちろん被害に遭わなければそれに超したことはありま…

詳しくみる所得税の「更正の請求」で払いすぎた税金を取り戻そう!

所得税の申告と納税を済ませた後で、納付額が多すぎたり、還付金が少なかったりすることに気づくことがあります。こうした場合には、「更正の請求」という手続きを行うことで、納付した税金が戻ることがあります。 所得税の「更正の請求」についてみていきま…

詳しくみる不動産投資は個人事業主が有利?法人化のタイミングや融資を受ける方法も解説

サラリーマンを続けながら不動産投資を始めようと考えている人は多いのではないでしょうか。この記事では、不動産投資を個人事業主として始める場合のメリット・デメリットを紹介しています。一通りの知識が身に付くことで、不動産投資の税負担リスクを減らす…

詳しくみる